Tại buổi giao lưu trực tuyến về Tăng khả năng tiếp cận vốn cho doanh nghiệp nhỏ và vừa do CafeF và báo Trí thức trẻ tổ chức mới đây,ông Trần Văn Tần – Phó Vụ trưởng Vụ tín dụng NHNN cung cấp thông tin, dư nợ tín dụng của hệ thống ngân hàng đối với nền kinh tế hiện nay đã lên khoảng 7,3 triệu tỷ đồng, và đây là một con số rất lớn.

Ông cho rằng, sở dĩ nhiều doanh nghiệp, đặc biệt là doanh nghiệp nhỏ và vừa kêu khó về vốn để kinh doanh là bởi thị trường vốn như trái phiếu, chứng khoán ở Việt nam còn chưa phát triển. Và theo đó, gánh nặng nguồn vốn trung và dài hạn cho nền kinh tế đang đổ lên vai hệ thống ngân hàng. Trong khi đó, ngân hàng cũng phải huy động tiền gửi rồi mới đi cho vay, đồng thời phải đảm bảo an toàn hoạt động.

Chuyên gia Phạm Chi Lan cũng đồng ý với nhận định này của ông Tần. Bà cho rằng, muốn cho các doanh nghiệp dễ tiếp cận vốn hơn trong tương lai, Việt Nam về lâu dài vẫn phải cố gắng phát triển thêm nguồn vốn khác ngoài nguồn vốn tín dụng của ngân hàng. Vị chuyên gia cũng đánh giá rằng hiện trái phiếu doanh nghiệp và thị trường chứng khoán chưa phát huy được vai trò của mình.

Một báo cáo mới đây của VDSC cho biết: "Bức tranh vĩ mô khả quan trong khi vẫn còn nhiều thách thức ở mặt vi mô" là nhận định chung mà các nhà đầu tư nói về Việt Nam. Thực tế, thị trường vốn của Việt Nam nhỏ, sơ khai và vẫn khó tiếp cận đối với các nhà đầu tư nước ngoài.

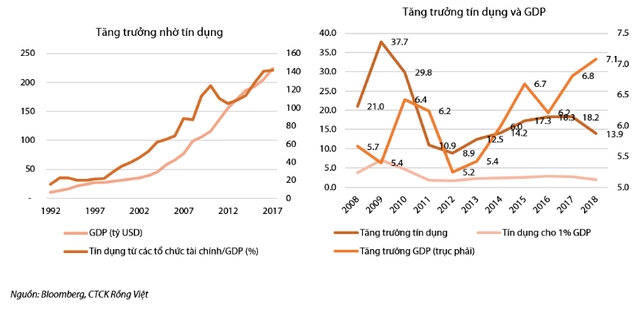

Hiện tại ngoài trừ Trung Quốc, Việt Nam là quốc gia duy nhất trong khu vực có tín dụng ngân hàng vượt quá quy mô thị trường trái phiếu và cổ phiếu. Tín dụng từ khối tài chính đã tăng từ mức 21% GDP trong năm 1997 lên 142% sau 20 năm.

"Đây là tỷ lệ tăng trưởng không bền vững đối với Việt Nam", VDSC nhận định.

Tăng trưởng kinh tế Việt Nam chủ yếu được thúc đẩy bởi đầu tư trực tiếp nước ngoài (FDI) và tín dụng nhưng chỉ hai yếu tố này không thể đóng vai trò lâu dài. Chính phủ Việt Nam nhận thức rõ về điều đó và đang cố gắng phát triển thị trường vốn.

Các chuyên gia của VDSC cũng kỳ vọng mọi thứ có thể được cải thiện và trong thập kỷ tới, chúng ta sẽ chứng kiến sự tăng cường đáng kể của hệ thống tài chính tại Việt Nam.

Tín hiệu cho điều nói trên là năm ngoái, tăng trưởng tín dụng đạt 13,9% trong khi GDP tăng trưởng 7,1%. Nói cách khác, chỉ cần dưới 2% tăng trưởng tín dụng cho 1% tăng trưởng GDP, giảm từ 2,9x trong năm 2016 và 4,6x trong năm 2010.

VDSC phân tích, khi thị trường vốn có thể cung cấp giải pháp trong việc đa dạng hóa nguồn vốn cho doanh nghiệp, mô hình tăng trưởng tín dụng ngân hàng nhanh chóng cho khu vực doanh nghiệp sẽ chuyển đổi tập trung nhiều hơn vào cho vay hộ gia đình và thu nhập từ phí khi các doanh nghiệp tham gia vào thị trường trái phiếu và cổ phiếu.

"Chúng tôi đã nhận thấy những dấu hiệu sớm của điều này với tăng trường đáng kể trong cho vay tiêu dùng và thế chấp trong những năm gần đây", báo cáo của VDSC cho biết.

Tổng vốn hóa toàn thị trường (HSX, HNX và UpCom) đã tăng 230% trong 5 năm và trong 5 năm tới, con số này có thể tăng gấp đôi (hiện tại 190 tỷ USD) và cổ phiếu Việt Nam sẽ được thêm vào rổ Chỉ số thị trường mới nổi MSCI. Trong khi đó còn chưa chạm tới một góc của thị trường trái phiếu (> 90% trái phiếu phát hành trên thị trường là trái phiếu chính phủ).

Năm 2017, bốn hợp đồng tương lai chỉ số VN30 đầu tiên được giới thiệu. Sau sự do dự ban đầu, những sản phẩm này nhanh chóng trở nên phổ biến trong giới đầu cơ vì những lí do dễ hiểu. Hiện tại giá trị giao dịch hàng ngày trong khoảng 250-400 triệu USD, cao hơn mức 200-250 triệu USD của thị trường cổ phiếu. Trong khi đó, tại sàn HOSE hy vọng sẽ giới thiệu chứng quyền có đảm bảo cho một số cổ phiếu blue-chip trong năm nay.