Tín dụng bất động sản giảm tốc

Sau giai đoạn 2014 - 2016, tín dụng bất động sản lại bùng nổ, tăng mạnh làm gia tăng mức rủi ro cho hệ thống ngân hàng, hàng loạt biện pháp đã được Ngân hàng Nhà nước đưa ra nhằm kiềm chế mức tăng cho vay trong lĩnh vực này. Thông tư 22/2019 quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của ngân hàng, lộ trình đến năm 2022, tỷ lệ tối đa nguồn vốn ngắn hạn được sử dụng để cho vay trung - dài hạn sẽ giảm từ 40% xuống 37% vào tháng 10/2020 và 30% vào năm 2022.

Cùng với đó, lĩnh vực bất động sản tiếp tục bị áp dụng hệ số rủi ro của các khoản vay ở mức 200%, tăng hệ số rủi ro đối với khoản cho vay phục vụ đời sống mà tổng số tiền thỏa thuận vay từ 4 tỷ đồng trở lên…

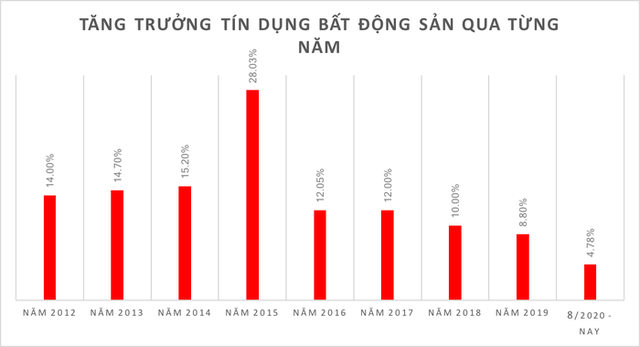

Vốn ngân hàng vào bất động sản nhờ đó được kiểm soát. Năm 2019, tín dụng bất động sản tăng 8,8%. Cùng với tác động của đại dịch Covid-19, 8 tháng năm 2020, theo số liệu của Ngân hàng Nhà nước, tín dụng đối với bất động sản chỉ còn tăng 4,78% so với cuối năm 2019. Riêng tại TP.HCM, 9 tháng năm 2020, dư nợ tín dụng bất động sản đạt khoảng 293.750 tỷ đồng, tăng 5,9% so với cuối năm 2019.

Mặc dù vẫn giữ được đà tăng nhưng tốc độ tăng trưởng tín dụng chậm lại cho thấy chính sách của Ngân hàng Nhà nước đã có hiệu ứng lên thị trường.

Trái phiếu cũng hạ nhiệt

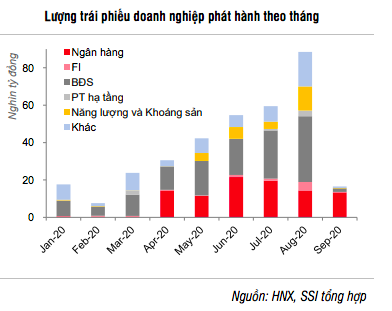

Trong bối cảnh nguồn vay từ ngân hàng cho bất động sản giảm, thị trường trái phiếu nổi lên như một kênh huy động vốn bổ sung. Năm 2019 là một năm sôi động của thị trường trái phiếu bất động sản. Theo báo cáo của Công ty Chứng khoán SSI, tổng lượng trái phiếu bất động sản phát hành năm 2019 là 106,5 nghìn tỷ đồng, chiếm 38% tổng phát hành toàn thị trường và chỉ xếp sau nhóm ngân hàng.

9 tháng đầu năm 2020, thị trường trái phiếu tiếp tục bùng nổ, các doanh nghiệp bất động sản tiếp tục dẫn đầu tỷ trọng phát hành trái phiếu. 88 doanh nghiệp bất động sản phát hành tổng cộng 137,5 nghìn tỷ đồng trái phiếu, con số này cao hơn cả của năm 2019, chiếm 40,3% tổng phát hành của cả thị trường trong 9 tháng năm 2020.

Các doanh nghiệp tăng tốc phát hành trong tháng 7,8. Nhiều doanh nghiệp phát hành lãi suất lên đến 18%, trái phiếu không tài sản đảm bảo vẫn thu hút đông đảo người mua.

Tuy nhiên, đến tháng 9, khi Nghị định 81 có hiệu lực, đưa ra các yêu cầu cao hơn đối với tổ chức phát hành và các đơn vị trung gian khi thực hiện phát hành riêng lẻ, lượng trái phiếu phát hành riêng lẻ quay đầu giảm mạnh. Tháng 9, trái phiếu phát hành giảm đến 88% so với tháng 8, bao gồm cả doanh nghiệp bất động sản, theo SSI.

Đặc biệt dòng vốn FDI vào lĩnh vực bất động sản cũng bất ngờ giảm mạnh. Theo số liệu từ Cục Đầu tư nước ngoài, Bộ Kế hoạch và Đầu tư, sau nhiều năm xếp vị trí số 1, số 2 trong thu hút vốn FDI, bất động sản đã tụt hạng, xuống còn vị trí thứ 5 với tổng số vốn đạt 76 triệu USD vào tháng 1/2020, giảm mạnh so với con số 3,8 tỷ USD so với tháng 12/2019 và giảm 57% so với tháng 1/2019.

Đà sụt giảm liên tiếp những tháng sau đó do tác động của đại dịch Covid-19. Đến tháng 10/2020 tăng mạnh lên 3,4 tỷ USD. Tại TP.HCM, theo HoREA, đầu tư nước ngoài vào bất động sản 9 tháng năm 2020 chỉ đạt 726 triệu USD, vẫn giảm mạnh so với con số 2,06 tỷ USD năm 2019.

Nắn dòng vốn chảy đúng chỗ

Những khó khăn về vốn cho thị trường bất động sản đã được dự báo trước. Tuy nhiên, ở góc nhìn lạc quan hơn, nhiều chuyên gia và cả kể doanh nghiệp đều cho rằng đây là cơ hội để thị trường thanh lọc những doanh nghiệp năng lực tài chính yếu kém, kinh doanh chủ yếu phụ thuộc vốn vay ngân hàng. Thắt chặt tín dụng đồng thời là yếu tố để giúp thị trường lành mạnh và hướng tới tính bền vững. Doanh nghiệp đánh giá hướng đầu tư, định vị lại sản phẩm phù hợp với thị trường.

“Kiểm soát tín dụng với bất động sản còn nhằm kìm hãm sự tăng trưởng nóng của bất động sản, đảm bảo cho việc không bị bong bóng ảo về giá khiến thị trường nổ bùng lên như năm 2009 - 2010”, ông Nguyễn Quốc Anh, Phó Tổng giám đốc Công ty Cổ phần PropertyGuru Việt Nam nhận xét.

Đồng quan điểm, chuyên gia tài chính Nguyễn Trí Hiếu nhấn mạnh, thời gian qua, nguồn vốn chảy vào thị trường bất động sản từ các kênh như tín dụng ngân hàng, trái phiếu và FDI dồn dập, bùng nổ, làm nguy cơ bong bóng bất động sản hiện hữu. Nền kinh tế Việt Nam trong giai đoạn khó khăn, GDP tăng trưởng chậm ở tốc độ 2%, thị trường bất động sản cũng nên phát triển trong xu thế chung đó, không thể bứt phá ra khỏi một chu kỳ phát triển của nền kinh tế.

Các nhà kinh doanh bất động sản trong bối cảnh này buộc phải nắn lại dòng vốn cho đúng với nhu cầu thị trường, không ồ ạt phát triển thừa thãi các dự án bất động sản cao cấp, nghỉ dưỡng nhu cầu ở thực rất ít, đồng thời đi vào xây dựng các dự án, phân khúc đáp ứng được nhu cầu thực tế của thị trường.

“Rủi ro thị trường bất động sản nằm ở những doanh nghiệp nhỏ lẻ, nguồn vốn hạn chế, phụ thuộc chính vào vốn vay, do đó, đây là cơ hội để thị trường sàng lọc những doanh nghiệp yếu kém, buộc họ phải rời bỏ thị trường. Đối với những doanh nghiệp có tiềm lực tài chính mạnh sẽ buộc phải đắn đo, cân nhắc, điều tiết dòng vốn vào đúng phân khúc đang thiếu trầm trọng như nhà ở bình dân, nhà ở giá rẻ, đáp ứng được nhu cầu đông đảo của hàng chục triệu người dân. Do đó, động thái siết chặt nguồn vốn từ tín dụng và trái phiếu là tín hiệu tốt cho một thị trường lành mạnh hơn, thị trường sẽ phát triển theo xu hướng chậm và chắc, không còn tình trạng lệch pha cung cầu giữa các phân khúc”, ông Hiếu nhấn mạnh.

Mặc dù vậy, về lâu dài, để đa dạng hoá dòng vốn, theo chuyên gia tài chính Nguyễn Trí Hiếu, thị trường bất động sản cần có những kênh huy động vốn dài hạn khác từ các quỹ bảo hiểm, từ các quỹ đầu tư. Mới đây, Hiệp hội Bất động sản TP.HCM cũng cho biết đang nghiên cứu đề xuất sửa đổi, bổ sung Luật Chứng khoán về chứng khoán hóa bất động sản, quỹ đầu tư bất động sản, quỹ đầu tư tín thác bất động sản (REIT) trong thời gian tới để thúc đẩy mô hình gọi vốn này có cơ hội được áp dụng phổ biến tại Việt Nam.