Theo báo cáo mới đây, tính chung cả 9 tháng 2019, Kho bạc Nhà nước đã phát hành gần 154 nghìn tỷ đồng, chỉ tương đương 59.2% kế hoạch cả năm trong đó lượng phát hành của riêng quý 3 là 48.879 tỷ đồng. Kỳ hạn 10 năm và 15 năm tiếp tục có số lượng phát hành lớn nhất, chiếm hơn 66% lượng trái phiếu phát hành. Đáng lưu ý là lãi suất trúng thầu trung bình cho tất cả kỳ hạn từ 5-30 năm tiếp tục giảm so với tháng 8.

Báo cáo theo quý III, Kho bạc Nhà nước đã phát hành tổng cộng 48.879 tỷ đồng trái phiếu, tương ứng gần 70%. Trong bối cảnh các các dự án lớn nằm trong kế hoạch sử dụng vốn trái phiếu chính phủ như đường cao tốc Bắc – Nam, cảng hàng không quốc tế Long Thành… chậm triển khai khiến Chính phủ cũng khó có động lực đẩy nhanh tiến độ huy động vốn bằng trái phiếu, khi phần lớn nguồn vốn này Kho bạc Nhà nước vẫn đang gửi tại các ngân hàng mà chưa sử dụng hết.

Tính đến thời điểm cuối tháng 9/2019, tổng giá trị trái phiếu lưu hành của trái phiếu Chính phủ, trái phiếu Chính phủ bảo lãnh, trái phiếu chính quyền địa phương là 1.111.423 tỷ đồng. Trong đó, trái phiếu chính phủ chiếm phần lớn tổng giá trị lưu hành với tỷ trọng 86,72%, tương ứng 963.841 tỷ đồng, phần còn lại là trái phiếu chính phủ bảo lãnh 129.358 tỷ đồng, tương ứng 11,64% và trái phiếu chính quyền địa phương là 18.224 tỷ đồng, chiếm 1,64%.

Tại thị trường trái phiếu doanh nghiệp, trong tháng 9 có thêm 30 doanh nghiệp gọi vốn qua việc phát hành trái phiếu, huy động 20.307 tỷ đồng. Về số lượng đợt phát hành trái phiếu tháng 9 giảm 9 đợt nhưng về giá trị huy động vốn tăng 7.736 tỷ đồng so với tháng 8, phần lớn là các ngân hàng và doanh nghiệp bất động sản.

Thị trường trái phiếu doanh nghiệp sơ cấp trong tháng 9 chủ yếu là của các ngân hàng thương mại (NHTM). Trong tháng 9/2019 có 25.516 tỷ đồng trái phiếu doanh nghiệp được phát hành mới trong đó có tới 21.071 tỷ đồng (tương đương 82.6%) là trái phiếu do các NHTM phát hành. Những ngân hàng phát hành nhiều nhất trong tháng 9 là TCB, CTG, BID, ACB, OCB…

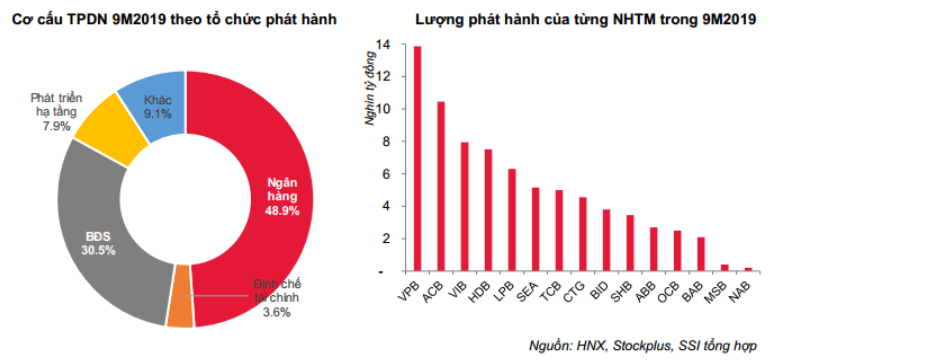

Tính chung 9 tháng đầu năm 2019, tổng lượng trái phiếu phát hành là 155.306 tỷ đồng (số liệu không bao gồm các đợt phát hành riêng lẻ trong 3 tháng đầu năm do HNX không công bố) trong đó các NHTM vẫn là tổ chức phát hành lớn nhất với tổng lượng phát hành hơn 75.936 tỷ đồng (chiếm 49%), đứng sau là các doanh nghiệp bất động sản (47.372 tỷ đồng - chiếm 26.4%), còn lại là các công ty phát triển hạ tầng, công ty chứng khoán và các doanh nghiệp khác.

Nhận định của SSI cho rằng, tháng 9 là tháng phát hành nhiều nhất của các NHTM tính từ đầu năm đến nay. Lãi suất phát hành bình quân của trái phiếu ngân hàng trong tháng 8 và tháng 9 là 7.1% và 7.0% - cao hơn so với các tháng trước đó chủ yếu là do các ngân hàng phát hành trái phiếu kỳ hạn dài hơn. Thay vì chỉ phát hành trái phiếu 2-3 năm như các tháng trước, trong tháng 8 và 9/2019, các NHTM đã đẩy mạnh phát hành trái phiếu kỳ hạn 5 năm, 7 năm và 10 năm. Các ngân hàng phát hành trái phiếu kỳ hạn dài nhiều nhất là Vietinbank, BIDV, Seabank.

Theo PGS.TS Nguyễn Quốc Khắc Bảo – Trưởng khoa Tài chính, Đại học Kinh tế TP HCM, thị trường trái phiếu phát triển sẽ là kênh huy động vốn quan trọng của nền kinh tế và giải "lời nguyền" trước đây rằng hệ thống ngân hàng "bắt nền kinh tế làm con tin".

Cuộc đổ bộ ồ ạt của các doanh nghiệp và ngân hàng thương mại tham gia vào thị trường trái phiếu với nhiều khung lãi suất khác nhau đang đặt ra những lo ngại về rủi ro, bất ổn cũng như tính an toàn trong đầu tư.

Trước đó, cuối tháng 8 vừa qua, Ngân hàng Nhà nước (NHNN) đã có công văn nhắc nhở các ngân hàng kiểm soát rủi ro trong đầu tư trái phiếu doanh nghiệp, đặc biệt lĩnh vực bất động sản.

Cu thể, theo công văn, NHNN yêu cầu các ngân hàng không được mua trái phiếu doanh nghiệp trong đó có mục đích để cơ cấu lại các khoản nợ của doanh nghiệp phát hành theo đúng quy định. Ngân hàng kiểm soát chặt chẽ hoạt động đầu tư trái phiếu có mục đích đầu tư vào các chương trình, dự án thuộc lĩnh vực kinh doanh bất động sản hoặc tăng quy mô vốn của tổ chức phát hành hoạt động trong lĩnh vực kinh doanh bất động sản để hạn chế rủi ro.