“Phao” của doanh nghiệp địa ốc

Theo quy định hiện nay, chủ đầu tư dự án phải có vốn chủ sở hữu 15 - 20%, nhưng 80 - 85% nhu cầu vốn còn lại, doanh nghiệp vẫn chủ yếu dựa vào nguồn vốn tín dụng ngân hàng và vốn huy động từ khách hàng. Tuy nhiên, do nguồn vốn huy động tiết kiệm ngắn hạn chiếm tỷ trọng lớn nên các ngân hàng chưa đáp ứng được nhu cầu vốn của thị trường bất động sản.

Chưa kể, hiện nay Ngân hàng Nhà nước đang điều hành chính sách tín dụng theo hướng "thắt chặt" đối với lĩnh vực bất động sản và giảm tỷ lệ dự trữ bắt buộc. Năm 2018, ngân hàng thương mại chỉ được sử dụng 45% nguồn vốn huy động ngắn hạn để cho vay trung hạn, dài hạn, trong đó có bất động sản. Mức trần này giảm còn 40% kể từ 01/01/2019, tăng hệ số rủi ro với hoạt động cho vay kinh doanh bất động sản từ 150% lên 200%.

Khi doanh nghiệp địa ốc chủ động “khơi thông” nguồn vốn. Ảnh minh họa

Bởi câu chuyện nguồn vốn là nỗi lo lớn nhất của doanh nghiệp khi phát triển dự án, nên khi chính sách trên được áp dụng nhiều doanh nghiệp địa ốc phải "than trời" vì gặp khó. Nhưng xét trên một phương diện khác, lộ trình giảm dần nguồn tín dụng của Ngân hàng Nhà nước có mặt tích cực là đã tạo áp lực buộc các doanh nghiệp bất động sản phải tìm kiếm các nguồn vốn bổ sung khác, trước hết là từ thị trường chứng khoán, nguồn vốn đầu tư nước ngoài (FDI), hay trái phiếu doanh nghiệp.

Nếu như trước đây, thị trường bất động sản phát triển thì ngân hàng sẽ được hưởng lợi rất lớn. Nhưng giờ đây, khi những ông chủ địa ốc đã chủ động tận dụng nguồn vốn tự có là bất động sản để phát hành trái phiếu thì vô hình chung tạo ra cuộc đua cạnh tranh để huy động lãi suất mà nhà đầu tư của doanh nghiệp địa ốc sẽ hưởng lợi đầu tiên khi vừa có cơ hội mua dự án với "giá người nhà" vừa hưởng lãi suất cao.

Theo số liệu thống kê của Ủy ban Chứng khoán Nhà nước công bố, trong 6 tháng đầu năm có khoảng 60.000 tỷ đồng trái phiếu doanh nghiệp được phát hành thành công. Còn con số mà công ty chứng khoán MB đưa ra là xấp xỉ gần 70.000 tỷ đồng.

Còn theo Công ty Chứng khoán Rồng Việt, hiện mặt bằng lợi tức của trái phiếu doanh nghiệp ổn định ở mức 8 - 10%/năm (đối với trái phiếu thông thường, kỳ hạn 1 - 3 năm). Mức này cao hơn đáng kể so với lãi suất huy động từ 6,6 - 7,3%/năm đối với các kỳ hạn tương tự tại các ngân hàng, đã tạo ra sức hấp dẫn cho trái phiếu doanh nghiệp.

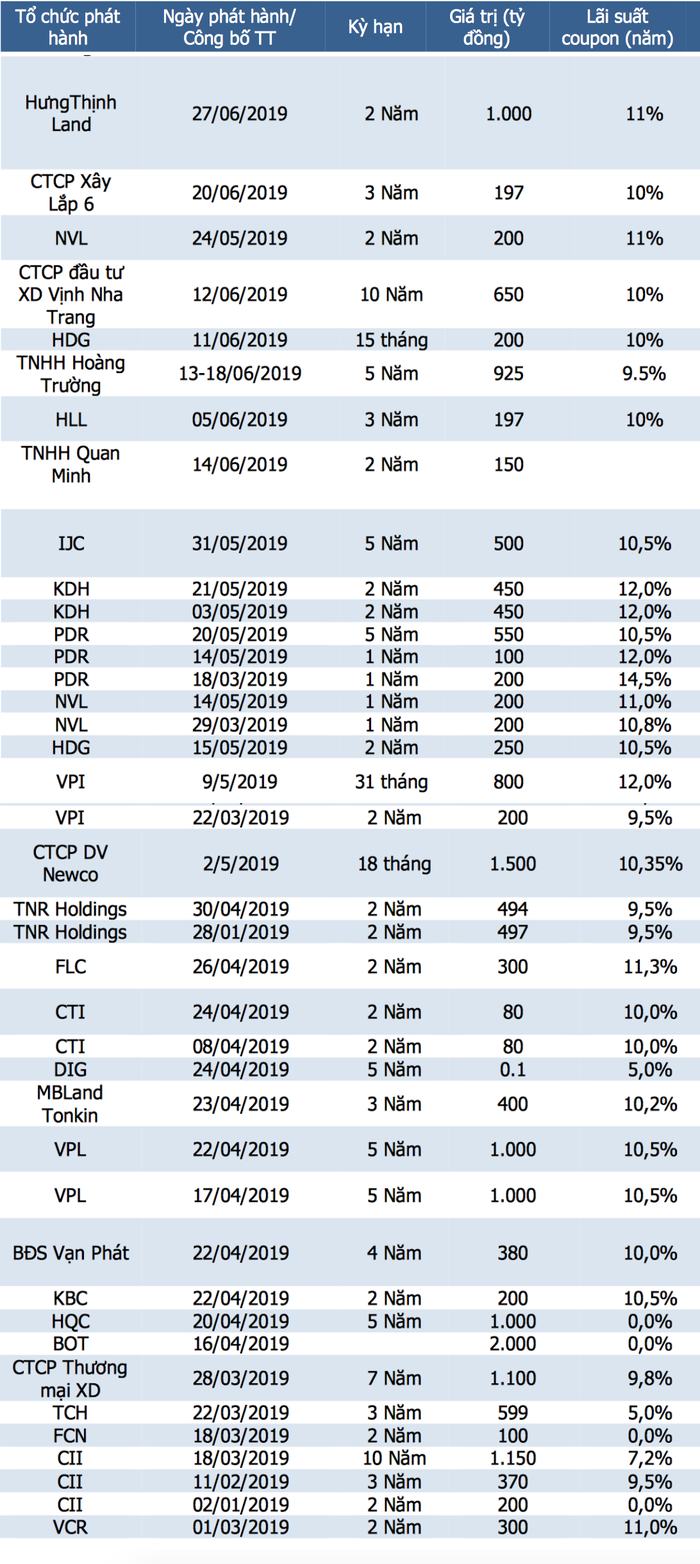

Qua khảo sát của Reatimes, tính đến tháng 6/2019, đa phần các doanh nghiệp địa ốc đã nhập cuộc vào đường đua huy động vốn bằng nguồn lực vốn có đó là phát hành trái phiếu bất động sản với lãi suất huy động cao, có doanh nghiệp chạm mốc 14%/năm.

Cuộc đua phát hành trái phiếu của các doanh nghiệp địa ốc trong giai đoạn nửa cuối năm ngoái, đầu năm nay gây chú ý với lượng phát hành "khủng" và mặt bằng lãi suất ở mức rất cao. Đơn cử, thời điểm cuối quý I/2019, Công ty CP Phát triển Bất động sản Phát Đạt (PDR) phát hành 200 tỷ đồng trái phiếu doanh nghiệp. Đợt trái phiếu này có lãi suất 14,5%, cao hơn khá nhiều so với những đợt phát hành trước đó (12% và 10,5%).

Vào khoảng quý II/2019, Công ty CP Ðầu tư Văn Phú (VPI) cũng tung ra 8.000 trái phiếu với tổng trị giá 800 tỷ đồng (mỗi trái phiếu có mệnh giá 100 triệu đồng). Được biết, Ngân hàng TMCP Việt Nam Thịnh Vượng là nhà đầu tư. Kỳ tính lãi đầu tiên áp dụng lãi suất phát hành là 12%/năm.

Mới đây, kế hoạch phát hành trái phiếu cũng được một tập đoàn địa ốc có trụ sở tại quận 1, TP.HCM thông báo với nhà đầu tư. Theo đó, doanh nghiệp dự định phát hành 1.300 trái phiếu riêng lẻ, mỗi trái phiếu có mệnh giá 1 tỷ đồng trong tháng 6/2019. Đây là loại trái phiếu doanh nghiệp không chuyển đổi, có tài sản đảm bảo, kỳ hạn 4 năm, trả lãi 3 tháng một lần.

Nếu lấy cột mốc là năm 2018 thì đây chính là thời gian mà nhu cầu phát hành trái phiếu dài hạn của các doanh nghiệp trong ngành bất động sản tăng cao và dần hình thành những đợt sóng ngầm rất mạnh mẽ. Chẳng hạn, từ tháng 11/2018, Tập đoàn Đất Xanh (DXG) đã xin ý kiến cổ đông để phát hành tối đa 1.400 trái phiếu chuyển đổi kỳ hạn 5 năm, trị giá 1.400 tỷ đồng (mệnh giá 1 tỷ đồng một trái phiếu).

Cuối năm 2018, Công ty cổ phần Địa ốc Sài Gòn Thương Tín (TTC Land) cũng phát hành riêng lẻ tối đa 470 tỷ đồng trái phiếu không chuyển đổi, không kèm chứng quyền, có bảo lãnh. Đợt trái phiếu này có kỳ hạn 3 năm, thời gian phát hành trong tháng 12/2018. Được biết doanh nghiệp sẽ dùng số tiền thu được từ đợt phát hành trái phiếu để tăng quy mô hoạt động tài chính, thực hiện đầu tư vào các chương trình, dự án của công ty.

Trước đó, hồi tháng 8/2018, một đại gia bất động sản phía Bắc từng phát hành tới 20 triệu trái phiếu kỳ hạn 3 năm (từ 2/8/2018 đến 2/8/2021), với tổng giá trị 2.000 tỷ đồng. Chưa dừng lại, đến tháng 9/2018, doanh nghiệp lại phát hành thêm đợt trái phiếu trị giá 5.000 tỷ đồng, kỳ hạn 2 năm (từ 13/9/2018 đến 13/9/2020). Thực ra, hồi tháng 10/2017, đơn vị này cũng từng phát hành 5.500 tỷ đồng trái phiếu kỳ hạn 3 năm (từ 19/9/2017 đến 19/9/2020).

Các doanh nghiệp nhóm ngành bất động sản, xây dựng đã phát hành trái phiếu trong 6 tháng đầu năm 2019. Nguồn: MBS

Trái phiếu - nơi minh bạch “sức khỏe” của doanh nghiệp địa ốc

Theo ý kiến của một số đại gia địa ốc, có 4 nguyên nhân chính thổi bùng làn sóng phát hành trái phiếu của doanh nghiệp địa ốc, hạ tầng trong thời gian qua với lãi suất cao.

Thứ nhất, ngân hàng hạn chế cho vay bất động sản nên trái phiếu hiện là kênh huy động vốn thay thế tối ưu đối với doanh nghiệp đang có nhu cầu phát triển dự án.

Thứ hai, trái phiếu có thời hạn phổ biến nhất là 2 - 3 năm trở lên, (rất ít loại có thời hạn 1 năm), đây là mốc thời gian khá an toàn đối với vòng đời của một dự án, đảm bảo doanh nghiệp có thể sử dụng vốn ổn định, triển khai và đưa các công trình về đích kịp tiến độ.

Thứ ba, đặc điểm chung của các đợt phát hành trái phiếu trong 6 - 12 tháng qua là do huy động dài hạn nên doanh nghiệp chấp nhận lãi suất cao. Ngoài ra, loại trái phiếu không có tài sản đảm bảo thì lãi suất thậm chí còn cao hơn trái phiếu có bảo đảm.

Thứ tư, các doanh nghiệp bất động sản đang có xu hướng phát triển dự án quy mô khu đô thị. Với quy mô khủng, hoành tráng đòi hỏi dòng vốn cực lớn trong khi vay ngân hàng đang bị hạn chế nên phương án phát hành trái phiếu lãi suất cao là khả thi nhất trong điều kiện hiện nay.

Còn theo các chuyên gia, việc phát hành trái phiếu doanh nghiệp cũng giống như đi vay tiền của xã hội để kinh doanh. Do đó, muốn vay được nhiều tiền thì đòi hỏi doanh nghiệp phải có uy tín, thương hiệu.

Chẳng hạn như Vingroup, Vinhomes (thành viên của Vingroup), Nam Long Group (NLG), TTC Land (SCR), Văn Phú Invest (VPI)… thông qua kênh phát hành trái phiếu doanh nghiệp thời gian qua cũng đã huy động được hàng trăm, đến hàng ngàn tỷ đồng.

Như vậy, sau gần một năm hưởng ứng chiến dịch “tự thân vận động” của các doanh nghiệp địa ốc để hạn chế phụ thuộc vào ngân hàng, có thể nói doanh nghiệp địa ốc đã phát hành trái phiếu bất động sản thành công ngoài sức tưởng tượng. Không những vậy, phương thức này cũng đang ngày càng thu hút sự quan tâm của các nhà đầu tư nhờ lãi suất cao hơn lãi suất tiền gửi tiết kiệm cùng kỳ hạn.

Tuy nhiên, phải nhìn nhận, các doanh nghiệp phát hành trái phiếu có uy tín thương hiệu, có phương án sản xuất, kinh doanh khả thi mới thu hút được nhà đầu tư. Do đó, để phát hành trái phiếu doanh nghiệp thành công, doanh nghiệp bất động sản phải đảm bảo sử dụng đúng mục đích nguồn vốn huy động từ trái phiếu, thực hiện hiệu quả phương án sản xuất, kinh doanh. Đồng thời phải đảm bảo lợi ích của doanh nghiệp và nhà đầu tư trái phiếu.

Tính đến thời điểm này trái phiếu doanh nghiệp bất động sản đang no gió để căng mình “ra khơi” nhưng loại hình trái phiếu này cũng là nơi minh bạch “sức khỏe” của doanh nghiệp địa ốc nên việc làm chủ cuộc chơi này hoàn toàn phụ thuộc vào chính họ.

Còn tiếp...