Năm 2004, Công ty Cổ phần Kỹ thuật nền móng và Công trình ngầm Fecon (tiền thân của Công ty Cổ phần Fecon) mã FCN được thành lập với vốn điều lệ ban đầu là 5 tỷ đồng, hoạt động chủ yếu ở mảng thi công ép cọc.

Năm 2009, Fecon đã phát triển mảng xử lý nền móng để hoàn thiện khả năng kinh doanh ở lĩnh vực thi công nền móng và bước chân vào lĩnh vực phát triển cơ sở hạ tầng vào năm 2013. Năm 2012, Fecon chính thức niêm yết 12,8 triệu cổ phiếu trên sàn Hose, mã chứng khoán FCN. Đến 2017, CTCP Fecon có vốn điều lệ 543 tỷ đồng, tổng tài sản trên 3.500 tỷ đồng, hoạt động ở hai lĩnh vực chính là thi công nền móng và phát triển hạ tầng.

Được biết, thị trường miền Bắc mang lại khoảng 70% doanh thu và lợi nhuận hàng năm cho FCN. Hiện tại, công ty có hai dự án đầu tư sắp tới được thực hiện kết hợp với đối tác lớn là ACWA Power, Coteccons và REFICO. Gồm: Dự án Nhà máy Điện mặt trời Vĩnh Hảo 6 có đầu ra đảm bảo giúp giảm rủi ro đầu tư; Dự án BT Tỉnh lộ 9 – giả định FCN triển khai tương tự như dự án BOT tuyến tránh Phủ Lý – kỳ vọng mang lại 50 - 60 tỷ đồng lợi nhuận từ thi công cho FCN (~40% giá trị vốn chủ của FCN tại dự án này).

Giai đoạn gần đây, Fecon có những điểm nổi bật trong dòng tài chính, Công ty Chứng khoán FPT (FPTS) phân tích một số điểm đáng chú ý tại Fecon. Khoản phải thu tăng nhanh khiến dòng tiền kinh doanh của FCN âm lũy kế gần 400 tỷ đồng

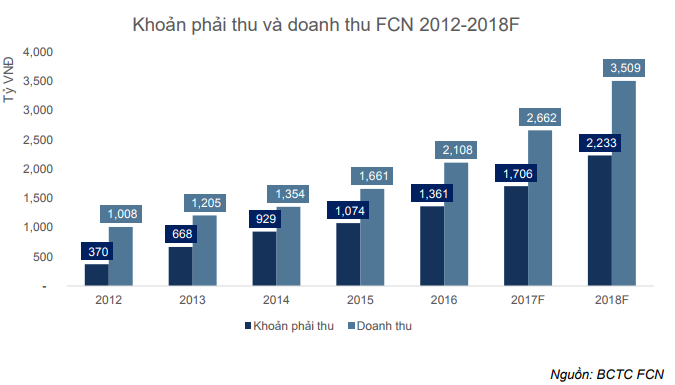

Dễ nhận thấy khoản phải thu tại FCN tăng nhanh do tăng trưởng quy mô doanh thu và khả năng mặc cả với khách hàng giảm. Trong giai đoạn 2012 - 2016, khoản phải thu FCN tăng trung bình 40% mỗi năm (gấp đôi tăng trưởng doanh thu cùng kỳ) và đến 2016 đạt 40% tổng tài sản.

Theo FPTS, xu hướng này ảnh hưởng đến toàn bộ hoạt động tài chính của công ty, thể hiện ở tăng trưởng quy mô, cơ cấu nguồn vốn, khả năng thanh toán và khả năng hoạt động của FCN.

Khoản phải thu FCN tăng nhanh do hai lý do chính là quy mô doanh thu tăng do đặc thù ngành xây dựng, dòng tiền kinh doanh luôn đến chậm hơn doanh thu. Nhà thầu cần 1 - 3 tháng để hoàn thành hồ sơ quyết toán và nhận thanh toán từ khách hàng.

Doanh thu FCN tăng trưởng trung bình 20%/năm trong giai đoạn 2012 - 2016, tạo áp lực lớn lên dòng tiền do đặc thù nhà thầu xây dựng luôn bị chiếm dụng vốn và phải quản lý dòng tiền hiệu quả để đảm bảo đủ nguồn vốn thực hiện các dự án thi công.

Thứ nữa, khả năng mặc cả của khách hàng tăng do áp lực cạnh tranh gia tăng, đồng thời do FCN hướng tới các dự án lớn, dẫn tới sự phụ thuộc nhiều hơn vào khách hàng.

Theo tính toán, khoản phải thu tăng nhanh làm cho dòng tiền kinh doanh của FCN âm lũy kế gần 400 tỷ đồng trong 2014 - 2016. Do tăng trưởng nhanh của thị trường miền Nam và lĩnh vực cơ sở hạ tầng, FPTS đánh giá khoản phải thu sẽ tiếp tục tăng trong 2017, tạo áp lực lên dòng tiền từ hoạt động kinh doanh.

Trong 2012 - 2016, do lũy kế dòng tiền kinh doanh âm, dòng tiền tài chính là nguồn vốn chủ yếu để bổ sung vốn lưu động và đầu tư mở rộng kinh doanh. Nguồn vốn huy động trong cùng kỳ đạt 1.300 tỷ đồng, trong đó 550 tỷ đồng là nợ vay, 500 tỷ đồng từ trái phiếu chuyển đổi và 250 tỷ đồng từ phát hành thêm.

Từ 2013 - 2016, doanh thu và tổng tài sản FCN tăng trung bình lần lượt 20% và 28%. Tài sản FCN tăng trung bình 600 tỷ đồng/năm, chủ yếu do nguồn vốn huy động từ hoạt động tài chính (lợi nhuận sau thuế trung bình cùng kỳ chỉ 145 tỷ đồng mỗi năm). Doanh thu tăng trưởng thấp hơn tài sản thể hiện khả năng sử dụng tài sản của FCN giảm trong 2013 - 2016. Đây là hệ lụy của khoản phải thu tăng nhanh – doanh nghiệp bị chiếm dụng vốn và phải dựa vào hoạt động tài chính để đáp ứng nhu cầu vốn lưu động.

Khả năng thanh toán của FCN

Từ 2013, tỷ trọng nợ vay trên tổng tài sản của FCN tăng từ 14% lên 39%. Đến 2016, nợ vay FCN đạt 1,380 tỷ đồng, trong đó 40% là nợ ngắn hạn, trái phiếu chuyển đổi và nợ dài hạn chiếm 30% mỗi loại. Nợ vay tăng nhanh làm chi phí lãi vay tăng tương ứng trong cùng kỳ, từ 18 tỷ đồng lên 81 tỷ đồng (trung bình tăng 45% mỗi năm). Tuy nhiên, xu hướng của cơ cấu nguồn vốn nhiều khả năng sẽ đảo ngược trong các năm sắp tới do FCN đã lên kế hoạch tăng vốn trên 1.000 tỷ đồng (năm 2018) và chuyển đổi 328 tỷ đồng trái phiếu (năm 2019).

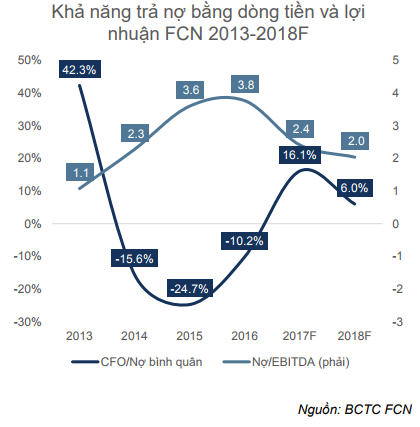

Do ảnh hưởng từ dòng tiền kinh doanh, chỉ số thanh toán bằng dòng tiền (CFO/Nợ bình quân) FCN âm trong 2014 - 2016, trong khi khả năng trả nợ bằng lợi nhuận (Nợ/EBITDA) ở mức tốt trong cùng kỳ. Cải thiện khả năng hoạt động và sử dụng vốn lưu động là yếu tố quan trọng trong tương lai của FCN.

Tuy hiện tại tình hình tài chính của công ty vẫn ở mức an toàn và có đủ khả năng thanh toán lãi vay, nếu xu hướng CFO âm kéo dài sẽ ảnh hưởng nghiêm trọng tới khả năng thanh toán nợ dài hạn của FCN.

Các chỉ số hoạt động có xu hướng xấu đi

Trong giai đoạn 2013 - 2016, các chỉ số hoạt động của FCN đều có xu hướng xấu đi. Trong đó, xu hướng tăng của số ngày phải thu và giảm của số ngày phải trả có ảnh hướng lớn tới hoạt động của FCN.

Ngoài xu hướng tăng mạnh của số ngày phải thu, xu hướng giảm của số ngày phải trả thể hiện sự yếu đi của khả năng mặc cả FCN với nhà cung cấp. Điều này là hệ lụy tất yếu của chiến lược mở rộng thị trường và lĩnh vực kinh doanh khi FCN phải xây dựng mạng lưới nhà cung cấp từ đầu.

Trong tương lai, FPTS đánh giá hai xu hướng này có thể cải thiện. Số ngày phải thu cùng với sự phát triển của lĩnh vực cơ sở hạ tầng, tỷ trọng doanh thu thi công các dự án đầu tư sẽ tăng lên, giảm sự phụ thuộc của FCN vào khách hàng. Số ngày phải trả có thể được cải thiện khi FCN đã vững chân ở thị trường mới và phát triển mạng lưới nhà cung cấp.