Ngành bất động sản và ngân hàng dẫn dắt sự phục hồi của giá trị phát hành TPDN mới

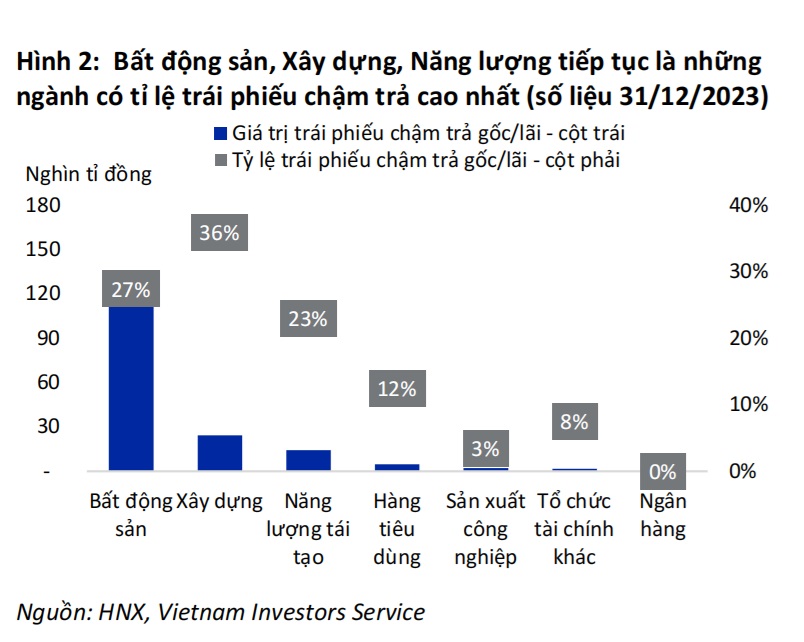

Trong báo cáo phát hành mới đây, VIS Ratings ước tính, có khoảng 40.000 tỷ đồng giá trị trái phiếu doanh nghiệp đáo hạn trong năm 2024 có rủi ro chậm trả gốc/lãi phát sinh mới. Phần lớn trái phiếu có rủi ro cao thuộc về các doanh nghiệp liên quan đến khối bất động sản hoặc xây dựng, với dòng tiền yếu, tỉ lệ vay nợ cao và nguồn tiền mặt để trả nợ đến hạn rất hạn chế.

Trong khi đó, tổng lượng trái phiếu doanh nghiệp phát hành tháng 3 chỉ đạt vỏn vẹn 3.750 tỷ đồng, giảm 85,5% so với cùng kỳ tháng 3/2023. Lũy kế 3 tháng đầu năm nay (tính đến ngày 25/3), lượng trái phiếu doanh nghiệp phát hành đạt 10.715 tỷ đồng, giảm 61,5% so với cùng kỳ ngăm ngoái.

Phần lớn trái phiếu có rủi ro cao thuộc về các doanh nghiệp liên quan đến khối bất động sản hoặc xây dựng.

Song, con số 40.000 tỷ đồng (chiếm 19% lượng trái phiếu đáo hạn trong năm 2024) nói trên vẫn thấp hơn nhiều so với khối lượng trái phiếu chậm trả gốc/lãi phát sinh năm 2023, lên đến 147.000 tỷ đồng.

Xu hướng giảm này là do dòng tiền từ hoạt động kinh doanh cải thiện và khả năng tiếp cận các nguồn tài chính mới tăng lên. Đặc biệt là đối với nhóm ngành có tỉ lệ chậm trả cao như bất động sản, xây dựng và năng lượng nhờ vào các chính sách hỗ trợ và môi trường lãi suất thấp.

Chưa kể, có hơn 60% giá trị trái phiếu rủi ro cao trong năm 2024 đến từ các doanh nghiệp được thành lập chỉ để huy động vốn, không có hoạt động kinh doanh, khả năng trả nợ rất yếu và có liên quan đến các nhóm doanh nghiệp đang gặp khó khăn đã chậm trả gốc/lãi, theo quan sát của VIS Ratings.

Đơn vị này cũng dự báo, năm 2024, các hoạt động kinh tế diễn ra mạnh mẽ hơn, cùng với môi trường lãi suất thấp sẽ hỗ trợ doanh nghiệp trả nợ và tái huy động vốn.

Hai là, tâm lý thị trường chung cải thiện, cùng với việc thực hiện các quy định chặt chẽ hơn đối với các bên tham gia thị trường, sẽ hỗ trợ hoạt động phát hành trái phiếu, đẩy mạnh thanh khoản thị trường và phát triển chiều sâu của thị trường trái phiếu nội địa.

Ba là, khi áp dụng trở lại Nghị định 65, các tổ chức phát hành trái phiếu riêng lẻ sẽ cần công bố thông tin kịp thời hơn về tình hình sử dụng vốn từ trái phiếu phát hành, tình hình thanh toán gốc lãi trái phiếu, tình hình tài chính. Điều này sẽ giúp tăng cường minh bạch trên thị trường.

Bên cạnh đó, gần 40% TPDN phát hành riêng lẻ đã thực hiện đăng ký giao dịch trên Tổng công ty Lưu ký và Bù trừ chứng khoán Việt Nam (VSD) tới tháng 12/2023. Việc đăng ký giao dịch này sẽ giúp các công bố thông tin từ tổ chức phát hành lưu ký tập trung dưới sự giám sát của cơ quan nhà nước, hỗ trợ giải quyết các tranh chấp pháp lý nếu có sau này giữa trái chủ và tổ chức phát hành.

Nhìn lại, năm 2023, tỉ lệ chậm trả gốc/lãi trái phiếu toàn thị trường đạt đỉnh ở mức 15% vào tháng 10, sau đó giảm dần về mức 14.7% vào cuối tháng 12. Nhiều tổ chức phát hành đã đàm phán được với trái chủ để gia hạn trái phiếu sang năm 2024 hoặc 2025, cùng với phát hành mới bắt đầu hồi phục trở lại trong nửa cuối năm 2023. Tổng giá trị trái phiếu doanh nghiệp phát hành mới trong năm 2023 đạt 336.000 tỷ đồng, tăng 22% so với năm 2022.

Vì vậy, VIS Ratings cho rằng, thị trường đang ở điểm đảo chiều cho một giai đoạn phát triển mới khi các quy định chặt chẽ hơn về việc phát hành và đầu tư trái phiếu doanh nghiệp bắt đầu có hiệu lực từ năm 2024.

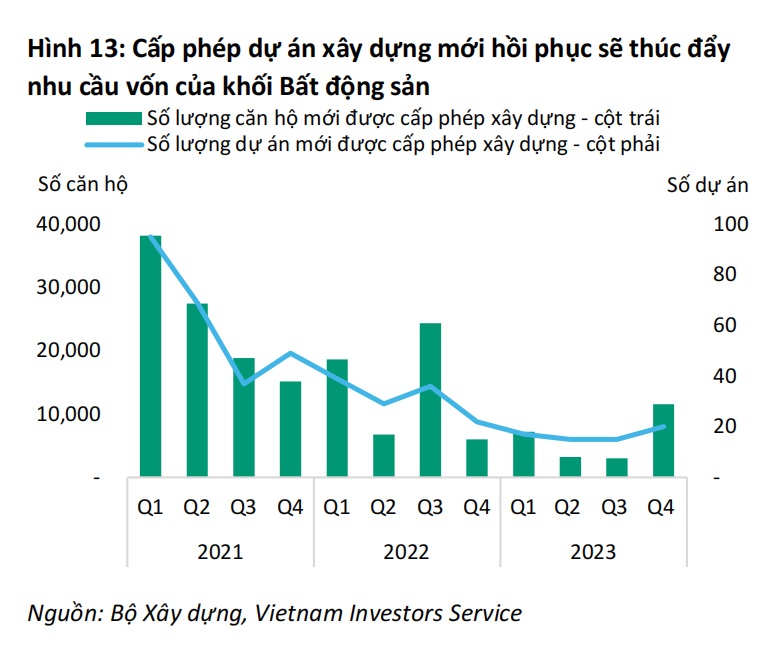

Trong đó, ngành bất động sản và ngành ngân hàng sẽ dẫn dắt sự phục hồi của giá trị phát hành TPDN mới trong năm 2024, do nhu cầu phát hành để bổ sung vốn tăng mạnh. Đặc biệt, kỳ vọng môi trường kinh doanh cải thiện sẽ thúc đẩy nhu cầu mở rộng và nhu cầu vốn của doanh nghiệp.

"Nhu cầu vốn của các doanh nghiệp bất động sản sẽ cao hơn trong năm 2024, khi các rào cản pháp lý được giảm bớt và cấp phép dự án được khôi phục trở lại, với các bộ luật bất động sản có hiệu lực kể từ năm 2024", VIS Ratings kỳ vọng.

Giá trị phát hành trái phiếu sẽ tăng do nhu cầu vốn của các doanh nghiệp bất động sản sẽ cao hơn trong năm 2024.

Khả năng trả nợ sẽ ổn định trở lại khi dòng tiền cải thiện

Riêng ngành bất động sản, VIS Ratings ước tính, khoảng 130.000 tỷ đồng trái phiếu sẽ đáo hạn năm 2024 – mức cao nhất trong 5 năm qua.

Với lượng trái phiếu đáo hạn năm 2024, doanh nghiệp lấy đâu tiền trả nợ, đặc biệt là những doanh nghiệp có đòn bẩy vay nợ cao và nợ đến hạn lớn?

Quan trọng hơn, các chủ đầu tư vướng vấn đề pháp lý và/hoặc thực hiện các dự án có tính đầu cơ sẽ gặp rủi ro chậm trả gốc, lãi trái phiếu và dòng tiền yếu.

Tuy nhiên, thị trường bất động sản đang rục rịch ấm trở lại sau khi trải qua thời kỳ suy giảm lớn nhất 10 năm qua, nhờ nhiều yếu tố thúc đẩy. Đây là cơ hội để doanh nghiệp bất động sản cải thiện dòng tiền nhờ thị trường tăng nguồn cung, thanh khoản, và thúc đẩy giá trị cổ phiếu trên thị trường chứng khoán.

Cụ thể, các luật mới liên quan đến thị trường bất động sẽ thúc đẩy phê duyệt pháp lý, hướng dẫn các chủ đầu tư phát triển dự án một cách thận trọng, và cải thiện nguồn cung nhà mới để đáp ứng nhu cầu thị trường. Kể từ nửa cuối năm 2023, việc cấp phép cho các dự án nhà ở xã hội và cấp giấy phép xây dựng dự án có xu hướng tăng lên.

Đồng thời, môi trường lãi suất thấp và hạ tầng giao thông phát triển sẽ thúc đẩy tâm lý người mua nhà.

Nhờ đó, VIS Ratings kỳ vọng bất động sản nhà ở Việt Nam sẽ phục hồi trong năm 2024. Doanh số bán hàng và dòng tiền của chủ đầu tư sẽ được cải thiện, đặc biệt đối với dự án nhà ở giá hợp lý ở thành phố lớn. Tăng trưởng trong giao dịch nhà ở tại các thành phố lớn kể từ Quý IV/2023 sẽ tiếp tục trong năm 2024.

"Khả năng trả nợ của doanh nghiệp bất động sản sẽ ổn định trở lại khi dòng tiền cải thiện", VIS Ratings cho hay.

Khả năng trả nợ trái phiếu của doanh nghiệp bất động sản sẽ ổn định trở lại khi dòng tiền cải thiện.

Chia sẽ với Reatimes, ông Trần Đại Nghĩa, Giám đốc Công ty TNHH Đầu tư FII Việt Nam (FIIVN) cũng cho rằng, một phần là do dự án là tài sản đảm bảo cho các lô trái phiếu đã phát hành chưa đủ tính pháp lý, khiến doanh nghiệp bất động sản rất khó xử lý để có dòng tiền trả nợ.

"Kênh đầu tư trái phiếu khá an toàn và sinh lời tốt trong ngắn hạn. Tuy nhiên, giai đoạn vừa qua, niềm tin khách hàng giảm sút, mà các vụ vướng mắc trái phiếu gần đây đa số liên quan đến bất động sản. Thông thường, các doanh nghiệp phát hành trái phiếu bảo đảm bằng dự án. Nếu dự án đảm bảo pháp lý thì không có vấn đề gì. Nhưng nếu trái phiếu được phát hành bằng tài sản đảm bảo là dự án chưa đủ pháp lý, thì rất khó để đảm bảo quyền lợi cho nhà đầu tư", ông Nghĩa nói.

Founder, CEO của FIIVN cũng có lời khuyên, nhà đầu tư nên tìm hiểu về pháp lý của dự án dùng làm tài sản đảm bảo cho lô trái phiếu có ý định đầu tư. Nếu doanh nghiệp không có khả năng trả nợ thì vẫn có "đường ra" cho khoản đầu tư của mình.