Từ cuối năm 2017 đến quý I/2018, cả nền kinh tế vui mừng với sự trở lại ngoạn mục của ngành ngân hàng. Nhiều nhận định khả quan rằng, ngành ngân hàng lại bắt đầu bước vào thời hoàng kim mới. Kết quả kinh doanh ăn nên làm ra khiến cho cổ phiếu ngân hàng trở thành cổ phiếu vua trên thị trường. Thậm chí thị trường liên tục trong nhiều tháng tỏ ra phụ thuộc vào nhóm cổ phiếu này.

Thống kê cho thấy, kết thúc quý I/2018, Vn-index tăng 19,33% so với cuối năm 2017 và đứng đầu thế giới về mức tăng trưởng. Tuy vậy, nhóm cổ phiếu ngân hàng có mã tăng từ 10 - 75%. Với mức tăng này, thị giá của nhiều cổ phiếu nhóm ngân hàng đã đạt mức trên "4 chấm" như: BID, VIB, ACB, VCB.

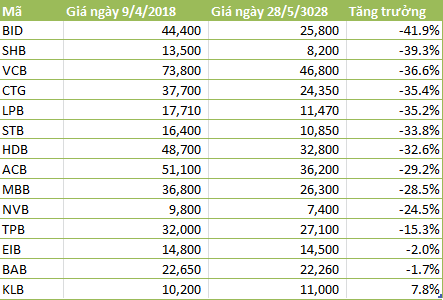

Thế nhưng, bước vào quý II/2018, thời điểm thị trường đi xuống, nhóm cổ phiếu tài chính lại cũng là đầu tàu lao dốc. Dù kết quả kinh doanh quý I/2018 vẫn tăng trưởng tốt hơn các nhóm ngành khác nhưng đa phần, các cổ phiếu ngân hàng đã trượt giảm đúng bằng từng ấy nỗ lực tăng giá trước đó. Như cổ phiếu BID, CTG, VCB về “đầu 2, đầu 3”.

Uy tín chính là kẻ tội đồ đánh sập giá cổ phiếu ngân hàng?

Vì đâu nên nỗi?

Lợi nhuận sau thuế quý I/2018 của 12 ngân hàng niêm yết tăng khoảng 50% so với cùng kỳ năm ngoái, cao hơn so với mức tăng 36% trong năm 2017. Trong đó có những ngân hàng đạt mức tăng gấp 2 - 3 lần như ACB, HDB, TPB và EIB. Cả các ngân hàng hàng đầu cũng đạt tăng trưởng ấn tượng như VCB tăng 58,7%. Nếu soi kỹ, 50% là con số tăng trưởng rất ấn tượng của ngành ngân hàng nhưng động lực tạo ra tăng trưởng này lại đến từ một nhân tố không thực sự bền vững đó là chi phí.

Theo nhóm phân tích của Công Ty Chứng khoán SSI, tổng thu từ hoạt động kinh doanh của ngành ngân hàng tăng 35% so với cùng kỳ trong khi tổng chi hoạt động (chưa gồm trích lập dự phòng) tăng chưa bằng một nửa, với 15,7%. Một số ngân hàng có chênh lệch giữa tăng thu và tăng chi ở mức cao là BID, HDB, TPB và EIB. Trong khi đó ở các năm trước, tăng trưởng chi hoạt động thường xấp xỉ bằng tăng tổng thu và vì vậy mức chênh lệch bất thường này của năm nay khó có thể kéo dài.

Một yếu tố cũng cần lưu ý trong kết quả kinh doanh ngành ngân hàng là tăng trưởng các nguồn thu từ kinh doanh chứng khoán, góp vốn, mua cổ phần đều rất cao. Đây là kết quả của việc lợi tức trái phiếu giảm thấp và thị trường chứng khoán tăng điểm trong quý I. Tuy nhiên với xu hướng lãi suất tăng lại trong quý II và TTCK giảm sâu, các nguồn thu này sẽ khó duy trì được đà tăng cao trong phần còn lại của năm.

Hai nguồn thu chính của các ngân hàng là thu từ lãi (tăng 26%) và phí dịch vụ (tăng 30%) vẫn duy trì tăng trưởng ổn định. Chi phí dự phòng rủi ro tín dụng được kỳ vọng sẽ giảm bớt trong năm 2018 nhưng thực tế tăng rất cao, tăng 50%, chủ yếu do BID tăng 156% và VPB tăng 57%. Chi phí dự phòng của VCB tăng thấp với 6,9% còn ACB, TPB giảm so với cùng kỳ.

Một lý do nữa, quá trình cơ cấu lại và xử lý nợ xấu của ngành ngân hàng Nghị quyết 42 đến nay đã được gần một năm. Tuy nhiên có vẻ như việc tái cơ cấu và xử lý nợ xấu còn gặp khó khăn. Về cơ bản, chưa nhiều ngân hàng đạt được hiệu quả như kế hoạch đề ra. Nói riêng trong nhóm Big 4, chỉ số về nợ xẩu gần như không có cải biến.

Tại thời điểm 31/3/2018, Vietcombank đang có 7.896 tỷ đồng nợ xấu, tăng tới 27,18% so với đầu năm, chủ yếu tăng ở nợ nhóm 3 (tăng gấp 2,9 lần so với đầu năm lên hơn 2.000 tỷ đồng). Nợ có khả năng mất vốn cũng tăng 14%, lên 2.211 tỷ đồng và chiếm 28% tổng nợ xấu. Tỷ lệ nợ xấu của ngân hàng tăng lên mức 1,37%/tổng dư nợ, so với mức 1,14% hồi đầu năm.

Cũng tại thời điểm này, VietinBank đang có 10.295 tỷ đồng nợ xấu, tăng 1.284 tỷ đồng, tương đương tăng 14,26% so với đầu năm. Trong đó, nợ có khả năng mất vốn ở mức 6.679 tỷ đồng, tăng 28% và chiếm 64,9% tổng số nợ xấu. Tỷ lệ nợ xấu của ngân hàng đến cuối tháng 3 ở mức 1,25%/tổng dư nợ cho vay khách hàng, tăng so với mức đầu năm là 1,14%.

Cũng tính đến cuối quý vừa qua, tổng tài sản của BIDV đạt 1.226.942 tỷ đồng, tăng 2,1% so với hồi đầu năm. Trong đó dư nợ tín dụng đạt 878.752 tỷ đồng, tăng 1,4%. Tỷ lệ nợ xấu nội bảng ở mức 1,62%.

Niềm tin là yếu tố sống còn

Đa phần nhà đầu tư đều quan tâm đến khả năng sinh lời của cổ phiếu. Nhóm cổ phiếu ngân hàng đang đáp ứng tốt về với tốc độ tăng trưởng lợi nhuận liên tục cao. Trong nền kinh tế này, ngành kinh doanh tiền và dịch vụ đều là những ngành đẻ ra lợi nhuận. Nhưng diễn biến trên thị trường vừa qua cho thấy, ngành ngân hàng lại đem đến quá nhiều rủi ro cho nhà đầu tư. Ngay trong đợt sóng thị trường mới đây, giá cổ phiếu ngân hàng đã giảm 30 - 40%, giảm gấp đôi mức giảm của Vn-index. Điều này tạo ra hiệu ứng cực xấu với thị trường, nó cho thấy bong bóng cổ phiếu ngành.

Ngoài món nợ xấu “treo đầu”, yếu tố gây áp lực lớn nhất cho ngành ngân hàng chính là niềm tin bị thuyên giảm quá nhiều. Trong hệ thống tài chính, rất nhiều ngân hàng, thậm chí cả những "cây đa cây đề", cũng đang bị mất dần uy tín đối với nhà đầu tư cũng như người tiêu dùng. Ngoài những bất ổn về tài chính, dịch vụ ngân hàng cung cấp ra thị trường còn gây nhiều phiền toái và chưa làm hài lòng khách hàng. Chưa kể, những vụ án của các lãnh đạo diễn ra thời gian gần đây cũng khiến thị trường tài chính mất uy.

Câu chuyện của BIDV và vị cựu lãnh đạo Trần Bắc Hà là một ví dụ. Ông Trần Bắc Hà mới đây bị kỷ luật nghiêm trọng vì để lại di chứng khối nợ khổng lồ cho BIDV kèm theo hàng loạt hệ lụy mà ngân hàng này cùng hàng trăm nhà đầu tư đang phải "gánh chịu".

Bên cạnh đó, việc nhiều lần cán bộ quản lý của các ngân hàng lạm dụng chức vụ, lừa hàng trăm tỷ đồng của khách hàng VIP cũng là "vết nhơ" vấy lên cổ phiếu ngành này. Đại án Huyền Như xảy ra tại Vietinbank và vụ hơn 200 tỷ đồng của khách hàng bốc hơi tại Eximbank là những điển hình khó có thể chối bỏ. Những vụ việc này xảy ra là bởi khối cán bộ của những ngân hàng này không được sàng lọc ở đầu vào và giám sát tốt trong quá trình làm việc. Chưa kể, thủ tục hồ sơ tín dụng của ngân hàng quá nhiều lỗ hổng để nhân sự lạm dụng tín nhiệm.

Ngoài ra, việc các ngân hàng tham gia sâu vào thị trường bất động sản, bằng nhiều hình thức khác nhau, cũng khiến giới đầu tư lo ngại.

Với tất cả những "bóng ma" này, cổ phiếu ngân hàng giai đoạn hiện nay dường như là đối tượng dễ "bị tổn thương" nhất. Bất cứ lúc nào cũng có thể bị thay đổi vận mệnh, từ nhóm nâng đỡ thị trường đến kẻ tội đồ, ranh giới chỉ trong gang tấc. Trong bối cảnh ấy, nhà đầu tư phải làm thế nào để bảo toàn lợi ích? Tình hình cổ phiếu ngân hàng giai đoạn tới sẽ ra sao?

Reatimes sẽ tiếp tục cập nhật.