Không giống nhiều quốc gia khác, tại Việt Nam, do thị trường vốn chưa mấy phát triển, nên hệ thống ngân hàng vẫn đang phải đảm nhận vai trò chính trong việc cung ứng nguồn vốn trung và dài hạn cho nền kinh tế.

Mặt khác, xu hướng và chiến lược đẩy mạnh tín dụng bán lẻ, đặc biệt sự bùng nổ của cho vay tiêu dùng mua nhà, mua ô tô (với đặc điểm có kỳ hạn dài) để có lãi biên cao hơn cũng như để kết nối phát triển các dịch vụ bán chéo góp thêm một phần nguyên do.

Tỷ trọng tín dụng trung dài hạn lớn tiềm ẩn rủi ro đối với thanh khoản hệ thống ngân hàng, đặc biệt là trong bối cảnh tỷ trọng tiền gửi ngắn hạn vẫn đang chiếm chủ yếu trong cơ cấu nguồn vốn huy động nói chung.

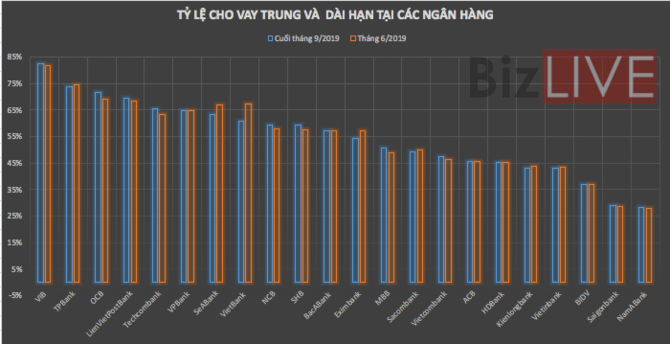

Khảo sát tại 22 ngân hàng thương mại tại thời điểm cuối tháng 9/2019 cho thấy, có tới 13 thành viên (tương đương 59,1%) đang có tỷ trọng cho vay trung và dài hạn chiếm tới hơn 50% trong cơ cấu tổng dư nợ.

Đáng chú ý, tỷ lệ cho vay trung và dài hạn của nhóm ngân hàng thương mại tư nhân cao hơn rất nhiều so với nhóm ngân hàng có vốn nhà nước chi phối. Điều này cũng phản ánh khẩu vị rủi ro giữa các khối hiện nay.

Như tại ngân hàng VIB, tính đến cuối tháng 9/2019, ngân hàng này đang có hơn 101 nghìn tỷ đồng cho vay trung và dài hạn, trong tổng số hơn 123 nghìn tỷ đồng dư nợ cho vay.

Tính ra, ngân hàng này đang dành tới 82,32%/tổng dư nợ để cho vay trung và dài hạn. Con số này tại OCB là 68,92%, tại VPBank là 64,91%,...

Trong khi đó, ở chiều ngược lại, các ngân hàng có vốn nhà nước chi phối lại đứng cuối bảng khi có tỷ lệ cho vay trung và dài hạn/tổng dư nợ thấp hơn khá nhiều so với mức trung bình của nhóm khảo sát.

Cụ thể, tính đến cuối quý III/2019, tổng dư nợ cho vay của Vietcombank ở mức hơn 708 nghìn tỷ đồng, tăng trưởng 12% so với đầu năm. Trong đó, cho vay trung và dài hạn của ngân hàng ở mức hơn 335 nghìn tỷ đồng, tăng 16% so với đầu năm và chỉ chiếm 47,38% tổng dư nợ.

Tương tự, tỷ lệ này tại VietinBank đang là 43% và tại BIDV là 37%.

Số liệu báo cáo cũng cho thấy, so với đầu năm, đã có 14/22 ngân hàng (tương đương 63,6%) đã giảm tỷ lệ cho vay trung và dài hạn.

Tuy nhiên, tỷ lệ này lại đang có dấu hiệu gia tăng trở lại khi có tới 14 thành viên đã điều chỉnh tăng cho vay trung và dài hạn so với quý liền kề trước. Mức điều chỉnh được ghi nhận là từ 0,1 đến 2,86 điểm phần trăm so với cuối tháng 6/2019.

Điều này phần nào lý giải cho hiện tượng hàng loạt ngân hàng điều chỉnh lãi suất tiền gửi bằng tiền đồng nhanh và khá lớn ở một số kỳ hạn dài hoặc triển khai các sản phẩm huy động vốn, chương trình tiền gửi ưu đãi, tiết kiệm online, phát hành sản phẩm chứng chỉ tiền gửi, trái phiếu với mức lãi suất cao từ hồi đầu tháng 7 vừa qua.

Về diễn biến lãi suất đó, Ngân hàng Nhà nước từng đánh giá và nhắc nhở, làm tiềm ẩn nhiều rủi ro ảnh hưởng đến sự ổn định và phát triển lành mạnh của hệ thống ngân hàng, tạo ra diễn biến tâm lý tiêu cực trên thị trường, có nguy cơ dẫn đến cuộc đua về lãi suất huy động giữa các tổ chức tín dụng, gây bất ổn thị trường tiền tệ.

Theo đó, cơ quan quản lý từng cảnh báo sẽ xử nghiêm các trường hợp vi phạm, trong đó gồm cả biện pháp thu hẹp chỉ tiêu tăng trưởng tín dụng của tổ chức ngân hàng vi phạm.

Cho tới thời điểm hiện tại, cuộc đua lãi suất huy động đã tạm thời lắng xuống, thậm chí, thị trường còn ghi nhận lãi suất giảm từ 0,1 đến 0,3 điểm phần trăm ở một số nhà băng.

Tuy nhiên, như đã đề cập ở trên, thị trường vốn chưa phát triển, doanh nghiệp phần lớn vẫn đang phụ thuộc vào tín dụng ngân hàng; nhu cầu vay tiêu dùng cá nhân trung dài hạn tại Việt Nam bắt đầu phát triển mạnh những năm gần đây. Điều này khiến lãi suất cho vay, nhất là tín dụng kỳ hạn dài sẽ khó có thể giảm trong thời gian tới.