Lãi suất đủng đỉnh leo cao

Còn nhớ, khi ngành ngân hàng triển khai nhiệm vụ năm 2018 ngày 09/01/2018, Phó Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng, cho biết việc phấn đấu giảm lãi suất cho vay trong năm 2018 được Ngân hàng Nhà nước xem là một nhiệm vụ trọng tâm.

Theo đó, Ngân hàng Nhà nước sẽ xem xét, cân nhắc điều chỉnh linh hoạt lãi suất trên thị trường mở (OMO) để hỗ trợ tổ chức tín dụng (TCTD) có điều kiện giảm lãi suất cho vay với thời điểm và liều lượng phù hợp.

Đồng thời, Ngân hàng Nhà nước cũng đã yêu cầu các TCTD vào cuộc cùng Ngân hàng Nhà nước phát thông điệp mạnh mẽ ngành ngân hàng phấn đấu giảm lãi suất cho vay hưởng ứng lời kêu gọi của Thủ tướng Chính phủ.

Ngay sau hội nghị, 04 ngân hàng thương mại Nhà nước, gồm: Ngoại Thương (Vietcombank), Nông nghiệp (Agribank), Công Thương (Vietinbank) và Đầu tư (BIDV) đã thực hiện điều chỉnh giảm ngay 0,5%/năm lãi suất cho vay ngắn, trung, dài hạn đối với các lĩnh vực ưu tiên và ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank) cũng điều chỉnh giảm 0,5-1%/năm lãi suất cho vay đối với khách hàng là các doanh nghiệp nhỏ và vừa hoạt động tốt trong các lĩnh vực hàng tiêu dùng, công nghiệp hỗ trợ, công nghiệp chế biến, chế tạo và môi trường.

Theo đó, sau khi điều chỉnh, lãi suất cho vay của khối ngân hàng thương mại Nhà nước (chiếm khoảng trên 48% thị phần cấp tín dụng của toàn hệ thống TCTD) phổ biến ở mức 6%/năm đối với ngắn hạn và khoảng 9-10%/năm đối với trung, dài hạn.

Ngoài ra, người đứng đầu ngành ngân hàng lúc đó giao nhiệm vụ năm 2018 còn kêu gọi các ngân hàng thương mại phải tiết giảm chi phí để giảm lãi suất cho vay.

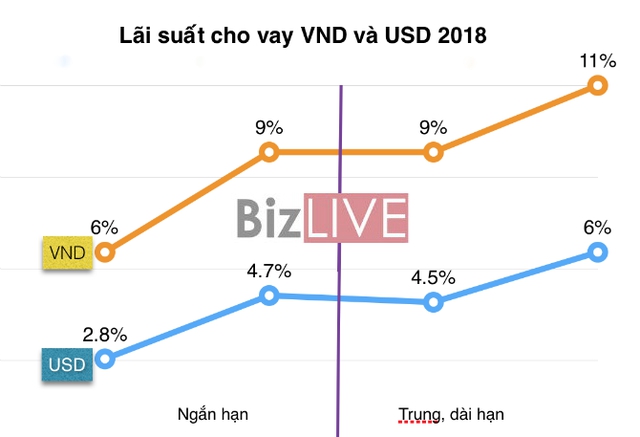

Gần một năm đã trôi qua, nhiệm vụ giảm lãi suất của ngành ngân hàng gần như không khả thi khi đến tháng cuối cùng của năm 2018, theo báo cáo hoạt động ngành ngân hàng tuần đầu tiên tháng 12/2018 của Ngân hàng Nhà nước, mức lãi suất cho vay VND ngắn hạn vẫn là 6,0-9,0%/năm; 9,0-11%/năm đối với trung và dài hạn, không thay đổi so với đầu năm.

Nguồn: NHNN

Chênh lệch giữa lãi suất cho vay và huy động được nhiều ngân hàng tính theo biên độ 3,5%. Trong khi đó, đỉnh lãi suất tiền gửi cao nhất trên thị trường hiện nay là 8,6%/năm cho kỳ hạn 24 tháng. Lãi suất cuối kỳ của kỳ hạn 12 tháng và 13 tháng của nhiều ngân hàng thương mại đã đưa lên mức 7 - 8%/năm. Lãi suất dưới 6 tháng đã kịch trần 5,5%/năm... Nhiệm vụ giảm lãi suất vay bất thành.

Vì sao?

Thứ nhất, từ đầu năm 2018 đến nay lãi suất tiền gửi tiết kiệm của các ngân hàng thương mại - cơ sở cho việc giảm lãi suất cho vay, vẫn không hề giảm, do đó, việc giảm lãi suất cho vay là quá khó khăn và bất lợi.

Thậm chí, những tháng cuối năm vẫn còn âm ỉ tình trạng nâng lãi suất huy động để hút tiền gửi của nhiều ngân hàng, đưa mức lãi suất huy động lên cao nhất 8,6%/năm, chưa kể các ngân hàng còn cộng thêm từ 0,1-0,3% khi khách hàng gửi tiền online…

Chẳng hạn, tại OCB, nếu khách hàng gửi tiền online kỳ hạn 12 tháng lãi suất được hưởng là 8,1%/năm, cao hơn 0,3%/năm so với lãi suất tiền gửi thông thường đang niêm yết là 7,8%/năm…

Thứ hai, báo cáo kết quả kinh doanh quý III/2018 của các ngân hàng thương mại cho thấy nhiều ngân hàng nợ xấu đã gia tăng. Nợ xấu đã tăng nhanh trong 9 tháng đầu năm 2018, 23 ngân hàng có nợ xấu tăng 19% so với đầu năm, với hơn 83.200 tỷ đồng nợ xấu.

Nợ xấu tăng, ngân hàng sẽ phải trích lập dự phòng rủi ro nhiều hơn, dẫn tới giảm lợi nhuận , do đó không dễ gì ngân hàng muốn giảm lãi suất cho vay để giảm thêm biên lợi nhuận (NIM). Hiện NIM của ngành ngân hàng đang ở mức thấp hơn so với giai đoạn trước đây. Theo ước tính của CTCP Chứng khoán TP.HCM (HSC), NIM của hầu hết ngân hàng Việt trong nửa đầu năm 2018 đang xoay quanh mức 2-3,5%.

Thứ ba, nguồn lợi nhuận đóng góp chính của hầu hết ngân hàng vẫn từ tín dụng. Hoạt động cho vay vẫn chiếm chủ yếu trong tổng thu nhập hoạt động của ngân hàng, dao động trong khoảng 70-90%. Do đó, giảm lãi suất cho vay đồng nghĩa với giảm lợi nhuận đáng kể nếu ngân hàng không kiếm được nguồn lợi nhuận lớn từ những hoạt động khác bù vào.

Đó mới chỉ tính đến những yếu tố nội sinh trong ngân hàng, tác động từ ngoại cảnh cũng không kém phần quan trọng "đẩy" ngân hàng vào thế khó giảm lãi suất. Do vậy, doanh nghiệp trông chờ vào ngân hàng giảm lãi suất cho vay được hay không còn phụ thuộc vào những toan tính "đa mưu, túc trí" của người đứng đầu hệ thống ngân hàng?