Căn cứ thông tin phát hành riêng lẻ trên HNX và công bố thông tin của các doanh nghiệp, SSI ước tính trong 8 tháng, tổng lượng chào bán là 129.016 tỷ đồng và lượng phát hành là 117.142 tỷ đồng, tỷ lệ phát hành thành công toàn thị trường là 90,8%, quy mô thị trường tăng mạnh lên mức khoảng 10,2% GDP.

Bất động sản có là nhóm có lãi suất cao nhất với bình quân 10%/năm

Chủ thể phát hành lớn nhất vẫn là các ngân hàng thương mại với tổng giá trị phát hành là 56.060 tỷ đồng (chiếm 47,9%); tiếp đó là các doanh nghiệp bất động sản phát hành 36.946 tỷ đồng (chiếm 31,5%); các doanh nghiệp phát triển hạ tầng phát hành 9.207 tỷ đồng (chiếm 7,9%); các định chế tài chính phi ngân hàng phát hành 4.423 tỷ đồng (chiếm 3,8%); còn lại là các doanh nghiệp khác.

Ngân hàng cũng là nhóm có tỷ lệ phát hành thành công cao nhất (99,6%), các doanh nghiệp phát triển hạ tầng cũng là nhóm chào bán khá thành công trong đó riêng Công ty Cổ phần Đầu tư Hạ tầng Kỹ thuật TP.HCM (CII) phát hành 3.611 tỷ đồng - chiếm 39% lượng phát hành của cả nhóm này.

Tính bình quân gia quyền theo giá trị phát hành trong 8 tháng đầu năm 2019, lãi suất trái phiếu trung bình là 8,3%/năm và kỳ hạn trái phiếu bình quân là 3,4 năm. Có tới 62,7% trái phiếu phát hành là lãi suất cố định (tức là 73 nghìn tỷ đồng), còn lại là lãi suất thả nổi. Tuy nhiên, nếu loại trừ trái phiếu ngân hàng thì cơ cấu này có sự đảo ngược với 66% là thả nổi và 34% là cố định.

Hầu hết trái phiếu ngân hàng có lãi suất cố định và trả lãi hàng năm. Lãi suất và kỳ hạn bình quân của nhóm ngân hàng là 6,75%/năm và 3,3 năm. Nếu loại trừ nhóm ngân hàng, mức lãi suất bình quân các nhóm còn lại là 9,72%/năm trong đó cao nhất là lãi suất trái phiếu của các doanh nghiệp bất động sản (10,01%/năm), rồi đến nhóm phát triển hạ tầng (9,79%/năm); nhóm định chế tài chính (8,64%/năm).

Kỳ hạn bình quân cao nhất thuộc về nhóm phát triển hạ tầng (4,4 năm) với điển hình là 1.150 tỷ đồng trái phiếu 10 năm của CII và 1.100 tỷ đồng trái phiếu 7 năm của Vietraximex. Ngược lại, trái phiếu của các công ty chứng khoán hầu hết có kỳ hạn ngắn từ 1-2 năm khiến kỳ hạn bình quân của nhóm định chế tài chính là ngắn nhất (1,8 năm).

Trong 8 tháng đầu năm 2019, bất động sản là lĩnh vực có các doanh nghiệp tham gia chào bán trái phiếu doanh nghiệp đông đảo nhất với 44/108 doanh nghiệp. Tổng lượng chào bán là 47.804 tỷ đồng nhưng chỉ có 36.946 tỷ đồng được phát hành, dư bán 10.858 tỷ đồng.

Trong đó, An Quý Hưng (5.300 tỷ đồng chia làm 2 đợt) do TCBS tư vấn phát hành và Sunrise Real Estate, một thành viên của Bitexco (820 tỷ đồng) do VPBS tư vấn phát hành là 2 doanh nghiệp huy động trái phiếu bất thành vì không có trái phiếu nào được mua. Còn lại là 59 đợt phát hành có dư bán và 76 đợt phát hành được mua hết toàn bộ.

Bất động sản là lĩnh vực kinh doanh yêu cầu vốn lớn và tiềm ẩn nhiều rủi ro. Bản thân các ngân hàng thương mại cũng phải áp hệ số rủi ro 50% với cho vay đảm bảo bằng nhà ở, quyền sử dụng đất; 200% với cho vay đầu tư, kinh doanh bất động sản (theo Thông tư 36) và hệ số này còn tăng lên cao hơn nữa trong dự thảo thông tư thay thế. Rủi ro cao hơn nên lãi suất trái phiếu bất động sản thuộc nhóm cao nhất cũng là điều dễ hiểu.

Lãi suất trái phiếu bình quân của tất cả các trái phiếu bất động sản phát hành 8 tháng đầu năm 2019 là 10,01%/năm. Chỉ có 4 doanh nghiệp huy động được trái phiếu có lãi suất từ 8% trở xuống (chi tiết bảng dưới); nếu loại trừ các khoản này, lãi suất huy động bình quân tăng lên 10,3%/năm.

Khoảng lãi suất từ 10% đến dưới 11%/năm chiếm tỷ trọng lớn nhất (15.277 tỷ đồng – tương đương 41,5%). Tiếp theo là khoảng từ 11% đến dưới 12%/năm (7.874 tỷ đồng, 21,5%). Như vậy, 94,3% trái phiếu bất động sản phát hành có lãi suất dưới 12%/năm.

Chỉ có 8 lô phát hành của 5 doanh nghiệp với tổng giá trị phát hành là 2.079 tỷ đồng trái phiếu có lãi suất từ 12%/năm trở lên (tương đương tỷ trọng 5,7%) trong đó cao nhất là 200 tỷ đồng phát hành ngày 8/4/2019 của Công ty Cổ phần Phát triển bất động sản Phát Đạt (PDR) với mức lãi suất 14,45%/năm.

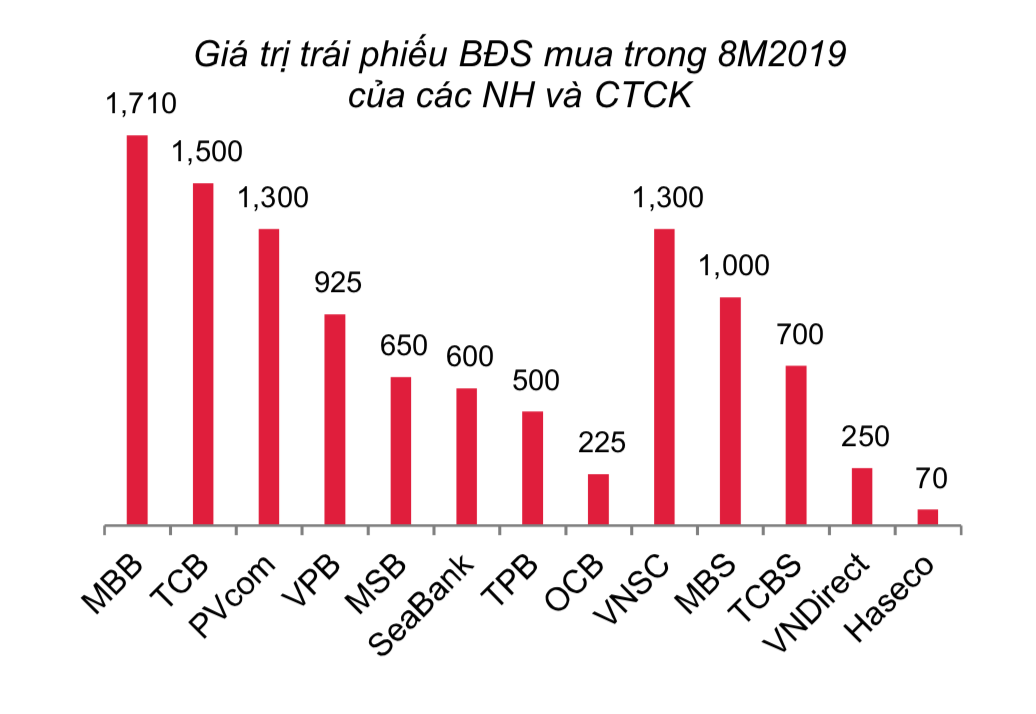

Doanh nghiệp này có 6 đợt phát hành thì 4 đợt đều ở nhóm lãi suất cao nhất thị trường, hai lô còn lại có lãi suất thấp hơn thì đều được các ngân hàng ôm trọn. Cụ thể: MBB mua trọn lô 550 tỷ đồng, kỳ hạn 5 năm, phát hành 3/6/2019 có lãi suất thả nổi, năm đầu 10,5%/năm, các năm sau bằng lãi suất tham chiếu cộng 3,5%/năm; OCB mua trọn lô 225 tỷ đồng kỳ hạn 1 năm, phát hành ngày 1/8/2019 có lãi suất 9,5%/năm.

Các công ty chứng khoán chi hơn gần 29.500 tỷ mua trái phiếu

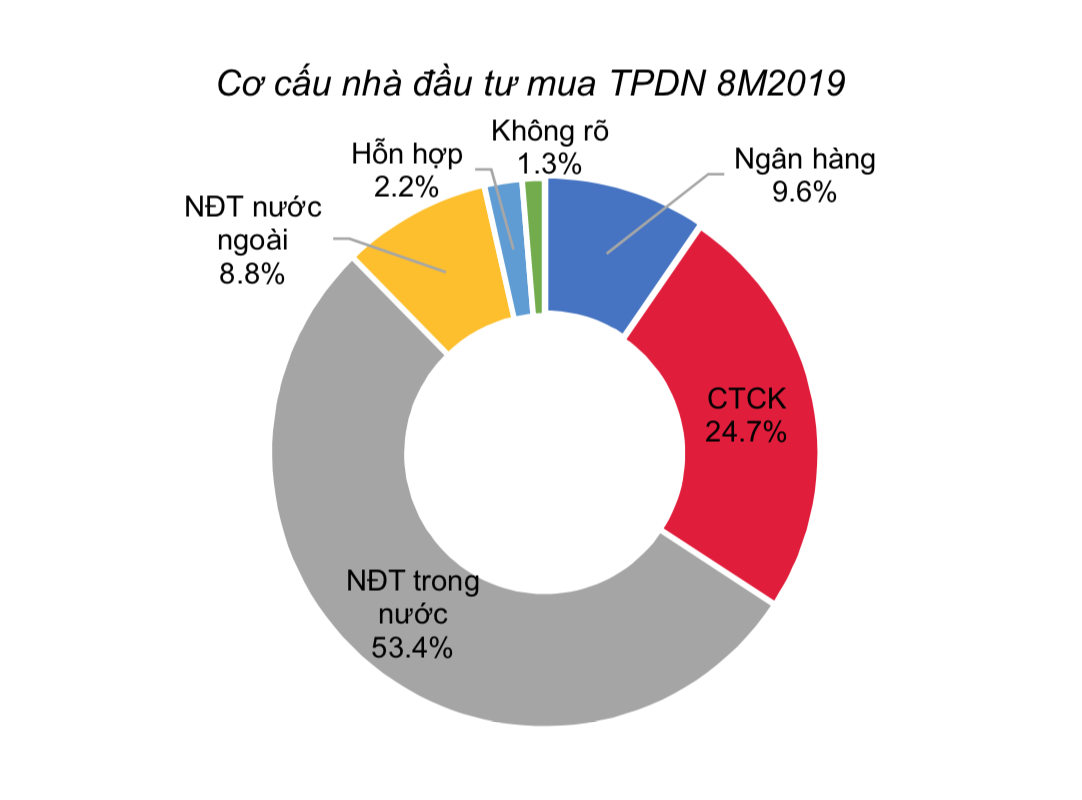

Trong 8 tháng 2019, nhà đầu tư nước ngoài tham gia khá tích cực vào thị trường trái phiếu Việt Nam khi mua vào khá nhiều cả trái phiếu chính phủ và trái phiếu doanh nghiệp Việt Nam. Cụ thể, nhà đầu tư nước ngoài mua ròng hơn 13 nghìn tỷ đồng trái phiếu chính phủ và mua sơ cấp trái phiếu doanh nghiệp 10.266 tỷ đồng, tương ứng 8,8% tổng lượng trái phiếu doanh nghiệp phát hành.

Trong khối các nhà đầu tư trong nước, công ty chứng khoán là bên mua lớn nhất với tổng lượng mua 29.447 tỷ đồng – chiếm 25,4% tổng lượng phát hành, trong đó mua 22.900 tỷ đồng trái phiếu do các ngân hàng thương mại phát hành.

Đáng lưu ý, lượng mua này quá lớn so với quy mô vốn của các công ty chứng khoán, bản thân các công ty chứng khoán này cũng phải huy động trái phiếu để tăng vốn nên khả năng cao các công ty chứng khoán chỉ là trung gian, tham gia mua trên sơ cấp để bán lại trên thứ cấp chứ không phải là người mua cuối cùng.

Nhóm ngân hàng đã mua hơn 20% trái phiếu bất động sản

Các ngân hàng thương mại cũng mua vào 10.210 trái phiếu - tương đương 8,8% tổng lượng phát hành trong đó chủ yếu là mua các trái phiếu bất động sản và phát triển hạ tầng.

Thống kê của SSI cho biết, theo báo cáo tài chính bán niên 2019 của 18 ngân hàng thương mại niêm yết, trong 6 tháng đầu năm, lượng trái phiếu của các tổ chức tín dụng mà các ngân hàng thương mại nắm giữ tăng thêm tới 56,4 nghìn tỷ, con số khá tương đồng với lượng trái phiếu các ngân hàng thương mại đã phát hành.

Với mức lãi suất trung bình chỉ 6,72%/năm, tức là chỉ tương đương lãi suất huy động của các ngân hàng thương mại lớn - nhóm có lãi suất huy động thấp nhất thì trái phiếu của các ngân hàng thương mại hầu hết không hấp dẫn với các nhà đầu tư thông thường.

Thêm vào đó, đối tượng mua chủ yếu là các công ty chứng khoán nên rất có thể các ngân hàng thương mại đã sở hữu chéo các trái phiếu của nhau, mục đích là để gia tăng nguồn huy động và nâng cao tỷ trọng vốn trung và dài hạn, đối phó với yêu cầu giảm tỷ trọng vốn ngắn hạn cho vay trung vào dài hạn của Ngân hàng Nhà nước.

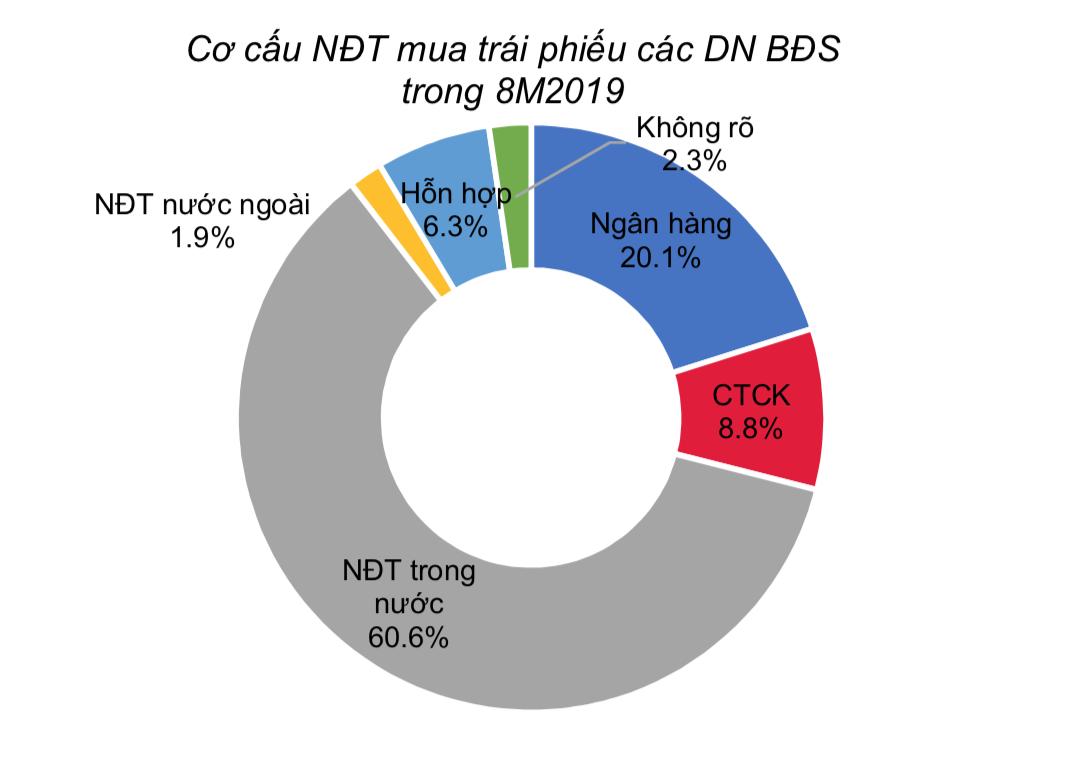

Trong tổng số 36.876 tỷ đồng trái phiếu bất động sản được phát hành, có 7.410 tỷ đồng (20,1%) được mua bởi các ngân hàng thương mại, 3.250 tỷ đồng (8,8%) được mua bởi các công ty chứng khoán và 22.664 tỷ đồng (61,5%) chỉ có thông tin chung chung là do nhà đầu tư trong nước mua.

Bên cạnh bất động sản, các ngân hàng cũng mua 3.750 tỷ đồng trái phiếu doanh nghiệp các lĩnh vực khác. Như vậy, căn cứ trên công bố thông tin của các doanh nghiệp, có 9 ngân hàng thương mại đã mua vào 11.160 tỷ đồng, chiếm 9,6% lượng trái phiếu doanh nghiệp phát hành trong 8 tháng đầu năm 2019 trong đó mua nhiều nhất là MBBank (3.770 tỷ đồng) rồi đến PVCombank (1.900 tỷ đồng), Techcombank (1.510 tỷ đồng), MSB (1.150 tỷ đồng)...

Nếu căn cứ số liệu trên bảng cân đối kế toán tại 30/6/2019 của 18 ngân hàng thương mại niêm yết, tổng số trái phiếu doanh nghiệp các ngân hàng nắm giữ là gần 230,5 nghìn tỷ đồng - tăng 65 nghìn tỷ đồng so với cuối năm 2018 trong đó một số ngân hàng tăng rất mạnh là STB, CTG, SHB, MBB. Ngân hàng nắm giữ nhiều trái phiếu doanh nghiệp nhất vẫn là TCB với số dư là 60.663 tỷ đồng tại 30/6/2019.

Thực tế, so với cho vay, việc mua trái phiếu doanh nghiệp sẽ giúp các ngân hàng thương mại linh hoạt hơn vì các ngân hàng thương mại có thể bán lại một phần trái phiếu này cho các tổ chức, quỹ đầu tư và khách hàng cá nhân khi cần điều chỉnh các khoản mục tài sản trên bảng cân đối kế toán.

Tuy nhiên, một số ngân hàng có thể sử dụng công cụ trái phiếu doanh nghiệp, thông qua các giao dịch tài chính phức tạp để cơ cấu lại nợ của tổ chức phát hành hoặc các mục đích khác.

Để hạn chế các rủi ro tiềm ẩn, mới đây, Ngân hàng Nhà nước đã có văn bản gửi đến các ngân hàng thương mại yêu cầu tăng cường kiểm soát hoạt động đầu tư trái phiếu doanh nghiệp và cho biết sẽ xử lý nghiêm các trường hợp vi phạm.

Đánh giá về bức tranh chung của trái phiếu doanh nghiệp, ông Nguyễn Đức Hùng Linh - Giám đốc phòng Phân tích và Tư vấn Đầu tư Khách hàng cá nhân SSI cho rằng sự phát triển của trái phiếu doanh nghiệp là một tất yếu và cũng phù hợp với định hướng của nhà nước nhằm phát triển thị trường vốn song song với thị trường tín dụng.

Tuy quy mô phát hành trái phiếu doanh nghiệp đã có mức tăng trưởng khá cao, nhìn sâu vào từng đợt phát hành vẫn thấy có một số điểm cần lưu tâm như việc phát hành của các ngân hàng thương mại và việc ngân hàng thương mại là bên mua của nhiều loại trái phiếu doanh nghiệp, trong đó có trái phiếu doanh nghiệp bất động sản. Công bố thông tin phát hành trái phiếu doanh nghiệp vẫn có trường hợp chung chung như ẩn tên của đơn vị mua trái phiếu.

"Nhìn một cách tổng thể, lãi suất trái phiếu doanh nghiệp vẫn nằm trong mức tương đối an toàn bởi xấp xỉ bằng với lãi suất vay ngân hàng. Nhưng nếu thiếu một cơ quan định mức tín nhiệm đủ uy tín, người mua trái phiếu, đặc biệt là các nhà đầu tư cá nhân sẽ rất khó xác định mức lãi suất hợp lý.

Khi chính sách liên quan đến phát hành trái phiếu doanh nghiệp thông thoáng hơn thì các cơ chế bảo vệ nhà đầu tư cũng cần hoàn chỉnh hơn. Đây sẽ là nền tảng để phát triển thị trường trái phiếu doanh nghiệp lớn mạnh và bền vững", ông Nguyễn Đức Hùng Linh nhận định.