Tưởng lãi không cao nhưng… “cao không tưởng”!

Thời gian gần đây, mô hình cho vay ngang hàng P2P (Peer to Peer Lending) sử dụng công nghệ thông tin kết nối người có vốn và người cần vốn mà không cần qua ngân hàng đang phát triển mạnh ở Việt Nam.

Với thủ tục giải ngân nhanh chóng và đơn giản, P2P hướng đến chủ yếu là những khách hàng bị các ngân hàng và công ty tài chính xếp vào danh sách khách “dưới chuẩn". Với cách thức hoạt động này, P2P nhanh chóng phát triển mạnh mẽ ở Việt Nam với nhiều công ty ra đời. Trong đó, có thể kể đến Tima, Vaymuon.vn...

Tima hiện là công ty Fintech hoạt động trong lĩnh vực kết nối tài chính, cho vay ngang hàng P2P lớn nhất Việt Nam. Đây là mô hình sử dụng các dịch vụ online để kết nối người vay và cho vay.

Tima cung cấp các gói sản phẩm vay đa dạng, từ vay trả góp, vay tín chấp theo lương đến vay có thế chấp (sổ hộ khẩu, cầm cố xe ô tô, giấy đăng ký lái xe...). Khách hàng có nhu cầu chỉ cần đăng ký gói vay, tên, số điện thoại, địa chỉ lên webiste/app Tima. Sau đó, hệ thống Tima sẽ “quét” nhu cầu từ chủ (người cho vay) đến khách (người muốn vay) rồi tiến hành cho 2 bên khớp “lệnh” thỏa thuận.

Nếu vay online, người vay được yêu cầu gửi thông tin qua Zalo hoặc Facebook gồm bản chụp chứng minh nhân dân và thông tin tài sản thế chấp… còn nếu vay trực tiếp sẽ được gặp nhân viên tư vấn với lãi suất đưa ra là 18 - 25% cho khoản vay từ 5 – 50 triệu đồng...

Với thủ tục đơn giản nhanh gọn vì không chịu sự quản lý của bất kỳ thể chế nào, nên chỉ sau 3 năm hệ thống Tima đã thu hút hơn 3.050.602 người vay và 34.770 người cho vay với tổng tiền giải ngân lên hơn 62.032.520.000.000 đồng, tương ứng hơn 2,65 tỷ USD.

Cùng với Tima, Công ty cổ phần Vay Mượn cũng có phần mềm giao dịch mà ở đó nhà đầu tư và người vay tự kết nối với nhau, sau đó tự thỏa thuận về lãi suất và các thủ tục liên quan. Thông tin trên app Vaymuon.vn cho thấy cho vay từ 1 - 10 triệu đồng trong thời gian từ 7 - 45 ngày.

Trên hệ thống Vaymuon.vn, nếu vay 5 triệu đồng trong thời gian 30 ngày thì gốc và lãi phải trả là 5,45 triệu đồng... Tổng cộng người đi vay phải trả lãi và phí 450.000 đồng khi vay 5 triệu đồng trong vòng 1 tháng. Trong đó, phía nhà đầu tư bỏ ra 5 triệu đồng cho vay chỉ nhận được tiền lãi 75.000 đồng; còn lại 375.000 đồng là phí. Tính ra, phí cao gấp 5 lần lãi suất.

Chưa kể, điều kiện đi kèm trong hợp đồng cũng nêu, mức lãi suất và phí này có thể thay đổi theo từng thời điểm và sẽ được thông báo trước khi áp dụng. Phí phạt quá hạn bằng 150% lãi suất trong hạn cộng với phí giới thiệu, thu xếp, kết nối và quản lý khoản vay…

Thoạt qua tưởng lãi suất các khoản vay này là rẻ nhưng ẩn sâu trong đó là “viên đạn bọc đường” mà con nợ nào từng “dây dưa” đến việc vay mượn của các P2P mới thấm.

Một sàn khác là Lendbiz cũng triển khai theo mô hình này nhưng khác với Tima, khách hàng tham gia sàn Lendbiz là doanh nghiệp và hộ kinh doanh (tại Hà Nội, doanh thu trên 50 triệu đồng và được chứng minh doanh thu qua tài khoản ngân hàng hoặc phần mềm quản lý bán hàng trực tuyến). Số tiền doanh nghiệp, hộ kinh doanh huy động cao hơn khách hàng lẻ, từ 300 triệu đồng đến 1 tỷ đồng. Các đơn vị này thường đưa ra mức lãi suất từ 1,2 - 1,5%/tháng, tương ứng 18%/năm.

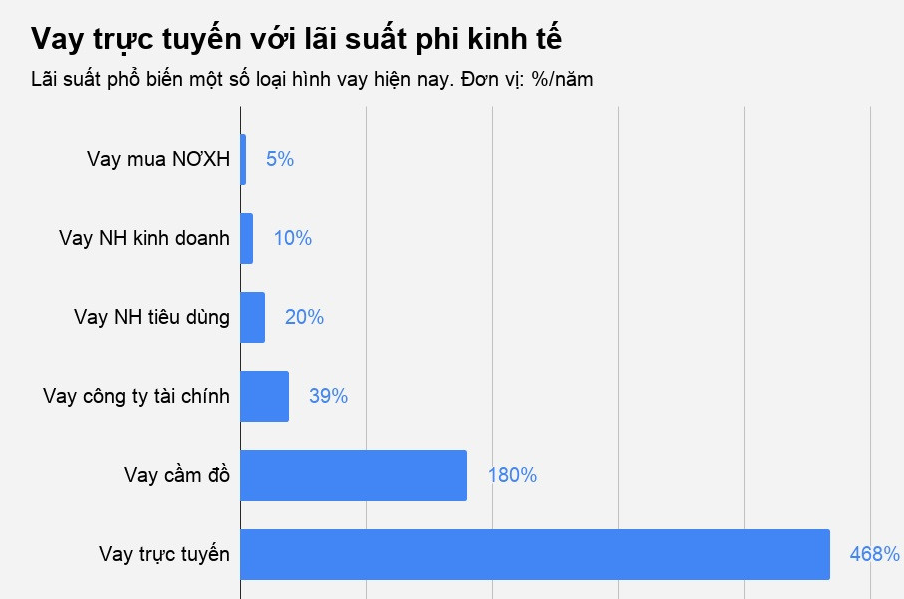

Hoặc với sàn Doctordong, nếu vay 10 triệu đồng trong vòng 30 ngày, người vay sẽ trả gốc và lãi là 13,91 triệu đồng (tương ứng mức lãi suất 39,1%/tháng, tức 469,2%/năm). Hệ thống này thông báo đã có hơn 6,78 triệu khách hàng đăng ký.

Tuy nhiên, ngoài mức lãi suất khách hàng vay phải trả, khách hàng còn phải chịu thêm những khoản chi phí cho khoản vay này hay chi phí tư vấn cho doanh nghiệp. Những khoản phí này không được các công ty niêm yết cụ thể trên các trang web huy động – cho vay mà chỉ được đề cập trong “hồ sơ vay”.

Điều này đã dẫn tới tình trạng, thời gian vừa qua nhiều người dân phản ánh “bị lừa” khi vay tiền online. Theo đó, có nhiều trường hợp lãi suất niêm yết chỉ 20%/năm nhưng nếu cộng với những khoản phí trong hợp đồng thì mức lãi vay có thể lên tới trên 100%/năm, thậm chí có những trường hợp mức lãi vay lên tới 720%/năm.

"Lập lờ đánh lận con đen" để qua mặt khách hàng?

Cùng với sự nổi lên của các công ty Fintech trong thời gian qua, các ngân hàng cũng đã nhận thức rõ những ưu thế và thách thức giữa họ với các công ty Fintech. Đối với các ngân hàng, các công ty Fintech vừa là đối thủ cạnh tranh, nhưng đồng thời cũng là những đối tác giúp các dịch vụ tài chính - ngân hàng, giúp khách hàng tiếp cận dễ dàng hơn, đặc biệt là những đối tượng khách hàng sống ở khu vực vùng sâu, vùng xa, chưa có điều kiện tiếp cận với các dịch vụ tài chính truyền thống.

Nắm bắt được xu thế không chỉ của ngân hàng mà cả của người vay, Fintech đã sản sinh ra mô hình P2P. Với mô hình này, thông qua sàn với thủ tục không phức tạp như ngân hàng người có nhu cầu vẫn nhanh chóng được giải ngân. Vậy là mối quan hệ cùng có lợi của ngân hàng và Fintech đã được thiết lập mà P2P – cho vay ngang hàng đóng vai trò là "cậu bé liên lạc"?

Phát biểu tại Lễ ra mắt chương trình Thử thách sáng tạo cùng công nghệ tài chính Việt Nam (Fintech Challenge Vietnam – FCV) lần thứ nhất hồi 11/2017, Phó Thống đốc Nguyễn Kim Anh, Trưởng Ban chỉ đạo về lĩnh vực Công nghệ tài chính của Ngân hàng Nhà nước cho biết, tại Việt Nam, Fintech được xác định không phải là đối thủ mà là đối tác của ngân hàng. Họ sẽ là cánh tay nối dài để đáp ứng nhu cầu, đặc biệt là nhu cầu sản phẩm dịch vụ ngân hàng cho những người ít có điều kiện tiếp cận sản phẩm dịch vụ ngân hàng…

Tuy nhiên, sau 2 năm “bắt tay”, con cưng P2P của Fintech bắt đầu lộ rõ bản chất đã khiến lãnh đạo Ngân hàng Nhà nước không khỏi lo lắng.

Tại buổi họp báo về chính sách tiền tệ ngày 1/4, Phó thống đốc NHNN Nguyễn Thị Hồng cho biết: cho vay ngang hàng có điểm thuận lợi là việc giải ngân nhanh, nhưng cũng có mặt không thuận lợi và tiêu cực, có thể gây ra nhiều hệ lụy với những người tham gia. Đây là hình thức giao dịch dân sự và pháp luật hiện hành chưa có quy định giao cho cơ quan chức năng nào quản lý. Vì vậy, NHNN đang xây dựng phương án thí điểm loại hình kinh doanh này và dự kiến đưa cho vay ngang hàng vào nhóm ngành nghề kinh doanh có điều kiện.

Trước đó, Ngân hàng Nhà nước cũng từng cảnh báo về hoạt động cho vay ngang hàng tại Việt Nam. Theo đó, cơ quan quản lý cho rằng mô hình này còn nhiều bất cập, như việc quảng cáo không minh bạch về mức lợi nhuận, không cung cấp hoặc cung cấp thông tin thiếu chính xác về các rủi ro mà các bên tham gia có thể gặp phải, hoặc tình trạng đưa ra mức lãi suất cao phi thực tế để lôi kéo người cho vay tham gia.

Nếu xảy ra tranh chấp do việc không đòi được các khoản đã cho vay, người cho vay có thể mất tiền, khó truy đòi trách nhiệm từ các công ty cung ứng nền tảng cho vay ngang hàng.

Đúng như Phó Thống đốc Nguyễn Thị Hồng trăn trở, khi đi vay, người vay không biết ai là người cho vay – nhà đầu tư, vậy họ là ai? Tại sao sàn lại kết nối dễ dàng đến vậy? Và tiền ở đâu để các sàn giải ngân? Phải chăng, họ - ông chủ của P2P đã tranh thủ mối quan hệ hợp tác giữa Fintech và ngân hàng, lợi dụng những kẻ hở trong Luật các Tổ chức tín dụng để “rửa tiền”? Và cũng có thể “bàn tay” ngân hàng đang bị P2P lợi dụng là vấn đề mà giới chuyên gia tài chính cũng như luật sư lo ngại.

Chia sẻ với PV Reatimes, một luật sư có nhiều năm kinh nghiệm trong lĩnh vực tài chính cho biết, công ty ông vừa có cuộc khảo sát nhu cầu người cho vay ở các đơn vị cho vay ngang hàng. Tuy nhiên, gọi đến các sàn đều ghi nhận các sàn P2P có cơ chế rất mập mờ, đơn cử, có sàn giao dịch Vaymuon.vn còn thẳng thừng từ chối vì... không có nhu cầu huy động vốn! Nhưng, khi chuyển sang nhu cầu cho vay thì được nhân viên sàn chào mời rất nhiệt tình. Có thể thấy, đơn vị này không cần huy động vốn từ nhà đầu tư cho vay mà chỉ có nhu cầu tìm khách vay tiền.

"Đây là vấn đề rất nhức nhối, nhu cầu người vay là có thực nhưng cũng có khả năng tiền mà các sàn P2P giải ngân là hình thức "rửa tiền" hoặc "sân sau" của những tổ chức “buôn tiền". Bởi thực tế nhu cầu đầu tư trên sàn nếu có thì cũng rất ít vì với người Việt ở thời điểm hiện tại, vay dễ nợ nhiều thì họ chấp nhận nhưng khi đầu tư thì ai cũng muốn ăn chắc mặc bền nên chuyện các sàn kết nối được cho nhà đầu tư và người cho vay là phi thực tế. Vì vậy, có thể đặt câu hỏi số tiền mà các sàn đã giải ngân được là do các sàn tự huy động, còn huy động từ đâu thì chỉ có ngân hàng và P2P của Fintech hiểu rõ nhất”, vị luật sư phân tích. Đăng nhập vào trang web Tima.vn vào lúc 11h00 ngày 2/4/2019, trên trang chủ có phần giới thiệu:

Với số vốn đầu tư ban đầu 150 tỷ VNĐ, TIMA bắt đầu tham gia thị trường tài chính công nghệ từ năm 2015 với vai trò là nhà cung cấp nền tảng công nghệ cho vay ngang hàng (P2P) đầu tiên tại Việt Nam. Tháng 6 năm 2016, TIMA bắt đầu triển khai dịch vụ tư vấn và kết nối tài chính, cung cấp dịch vụ tư vấn tài chính đơn giản, nhanh chóng và tin cậy đến khách hàng trên Toàn Quốc. Tính đến nay, TIMA đã gọi thành công 3 triệu USD từ Quỹ ngoại Belt Road Capital Management, nâng mức định giá công ty lên đến gần 500 tỷ VNĐ.

Vào tháng 10/2018, TIMA ký kết hợp tác chiến lược với Tổng công ty Bảo hiểm ngân hàng Vietinbank Insurance. Trong đó, Tima sử dụng dịch vụ của Bảo hiểm VietinBank để cung cấp cho người vay vốn. Khi người vay vốn không may gặp phải những rủi ro không lường trước được, Bảo hiểm VietinBank sẽ giúp họ trả nợ cho các khoản vay.

Ngoài ra Tima cũng họp tác một số ngân hàng để “mượn danh” nâng uy tín thương hiệu của mình cao hơn. Với thỏa thuận hợp tác này, tiền của người cho vay trên Sàn Tima sẽ được ngân hàng quản lý, người cho vay chủ động giải ngân cho người vay. Trong khi đó, tài khoản người vay trên Sàn Tima đã được tích hợp sẵn các kênh thanh toán của ngân hàng. Do đó, người vay có thể thực hiện nhận giải ngân cũng như trả lãi, gốc nhanh chóng và thuận tiện. Việc hợp tác này giúp đảm bảo khoản tiền của người cho vay, đồng thời mở ra kênh thanh toán trực tuyến linh hoạt hơn cho Người vay.

Tuy nhiên, có một số điều cần làm rõ ở đây để người tham gia P2P hiểu bản chất là hợp tác này giúp đảm bảo khoản tiền của người cho vay chứ không đóng vai trò bảo lãnh cho đối tượng tham gia hợp đồng. Vì vậy, vai trò của ngân hàng là trả bảo hiểm khi xảy ra rủi ro chứ không bảo lãnh khoản vay, như vậy với việc đưa thông tin thỏa thuận hợp tác trên sàn giao dịch cũng như trong quá trình tư vẫn vay và cho vay, dường như các sàn P2P đang muốn đánh tráo khái niệm cũng như cố tình kéo cái tên ngân hàng vào để mượn danh? Bên cạnh đó, sự có mặt của Fintech đã góp phần đưa quá trình kết nối ngân hàng với khách hàng lên một tầm cao mới nên dường như ngân hàng mất cảnh giác với P2P của Fintech?

Vậy hiện đã có bao nhiêu ngân hàng đang bị P2P mượn danh đánh tráo và Ngân hàng được mất những gì khi "bắt tay" với P2P ở Tima, vaymuon... Reatimes sẽ đăng tải trong bài viết tiếp theo!