Tại Việt Nam, mô hình hợp tác đầu tư thông qua Công ty Quản lý và Đầu tư bất động sản (VMI JSC) với nhiều nét tương đồng với REIT cũng đã được giới chuyên môn và khách hàng đón nhận tích cực.

Kênh đầu tư mang về trái ngọt thời biến động

REIT (Real Estate Investment Trust) hay còn gọi là Quỹ tín thác đầu tư bất động sản là giải pháp chia nhỏ giá trị bất động sản giúp nhiều người có thể chung sức đầu tư và tiếp cận các bất động sản chất lượng cao dễ dàng hơn. Mô hình này ra đời tại Mỹ vào những năm 1960 và nhanh chóng phát triển mạnh trên toàn cầu. Điều đặc biệt là trong các thời kỳ lạm phát cao, REIT càng thể hiện ưu thế của mình.

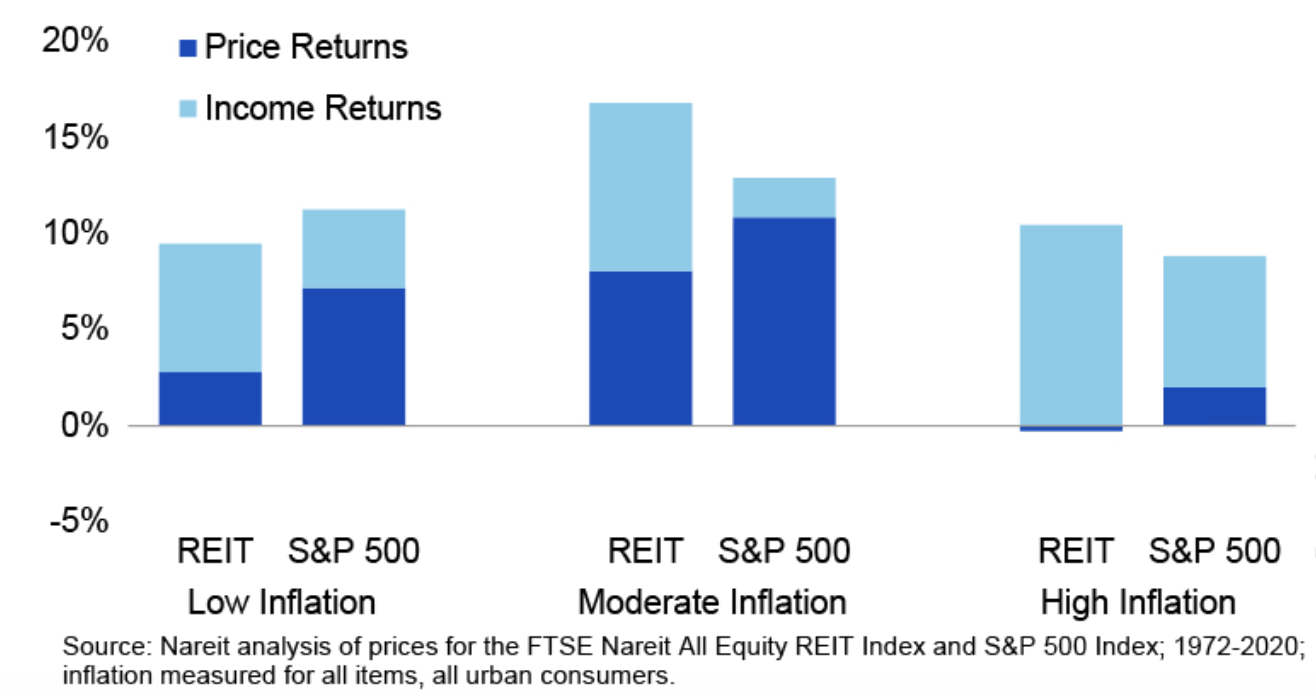

Thống kê của Hiệp hội REIT Hoa Kỳ cho thấy, lợi nhuận của REIT vượt trội so với S&P 500 - chỉ số đại diện cho thị trường chứng khoán Mỹ - đến 56%/năm khi lạm phát cao và hơn 80%/năm khi lạm phát ở mức vừa phải.

Hiệu quả vượt trội này khiến mô hình REIT được nhân rộng mạnh mẽ tại các quốc gia có thị trường tài chính và bất động sản phát triển. Năm 2020, quy mô ngành REIT tại Mỹ đạt 1.249 tỷ đô la, đến năm 2021 con số này đã đạt 1.740 tỷ đô la (tăng trưởng gần 40%).

Tính đến cuối năm 2021, tại châu Á có 198 quỹ REIT với tổng giá trị thị trường là 304,1 tỷ USD. Nhật Bản là quốc gia sở hữu các REIT quy mô lớn nhất châu lục và thứ 2 toàn cầu với tổng giá trị thị trường là 147,8 tỷ USD. Đứng thứ 2 châu Á là Singapore với tổng giá trị ngành REIT xấp xỉ 85,3 tỷ USD. Vị trí thứ 3 thuộc về Hồng Kông (Trung Quốc) với tổng giá trị thị trường ngành REIT khoảng 30,1 tỷ USD.

Trong bối cảnh Việt Nam cũng đang phải đối phó với nguy cơ lạm phát tăng cao, tỷ phú Phạm Nhật Vượng đã tiên phong đầu tư vào doanh nghiệp mang tên VMI JSC với mô hình có nhiều điểm tương đồng với REIT. Mô hình này được kỳ vọng không chỉ giúp các nhà đầu tư vượt qua lạm phát mà còn khai mở lối đi mới cho thị trường bất động sản chất lượng cao tại Việt Nam.

“Lá chắn thép” cho nhà đầu tư nhỏ lẻ

Có nhiều điểm tương tự mô hình REIT, VMI hoạt động trên nguyên tắc chia nhỏ giá trị các bất động sản để nhà đầu tư vốn nhỏ có thể tham dự dễ dàng. Nhờ kích thước nhỏ gọn của các suất đầu tư, người tham dự có thể giảm thiểu rủi ro, dễ dàng thanh khoản hoặc rút vốn khi có nhu cầu.

Cụ thể, doanh nghiệp này sẽ mua các bất động sản sẵn có hoặc hình thành trong tương lai của Vinhomes, sau đó giá trị bất động sản được chia thành 200 phần. Các khách hàng có thể tham gia đầu tư từng phần thông qua hợp đồng hợp tác kinh doanh. Nhà đầu tư hợp tác với VMI JSC được công ty chứng nhận quyền tài sản và phân chia lợi nhuận phát sinh từ quyền tài sản này tương ứng với tỷ lệ đầu tư.

Tại Việt Nam, VMI đem đến nhiều cải tiến phù hợp với thị trường so với mô hình REIT nguyên bản. Nhà đầu tư hợp tác cùng VMI sẽ được toàn quyền quyết định chọn căn, bán hoặc giữ căn. VMI chỉ là trung gian liên kết các nhà đầu tư và hỗ trợ nhà đầu tư theo dõi thị trường, vận hành, quản lý tài sản.

Giỏ hàng hiện tại của VMI bao gồm các sản phẩm bất động sản thấp tầng tại đại đô thị Vinhomes Ocean Park 3 - The Crown và nhà phố Manhattan đã hiện hữu tại Đại đô thị Vinhomes Grand Park. Với lợi thế riêng có của bất động sản thấp tầng Vinhomes, mức tăng giá kỳ vọng mà nhà đầu tư được hưởng có thể đạt tới 15% trong năm đầu tiên, 30% trong năm thứ 2, và lần lượt 45%, 60% và 75% cho các năm sau.

Sau 18 tháng tham dự, nếu nhà đầu tư có nhu cầu mà chưa chuyển nhượng được suất đầu tư, VMI cam kết mua lại với lợi nhuận là 6,5%/năm cho các nhà đầu tư. Ngay cả trong trường hợp thị trường bất lợi nhất, VMI vẫn cam kết lợi nhuận tối thiểu 8,5%/năm (tương đương với mức lợi nhuận từ 25,5%/3 năm và 42,5%/5 năm) cho các nhà đầu tư.

Nhận định về gói quyền lợi này, anh Vũ Ngọc Bảo, người đứng đầu một nhóm đầu tư tại Hà Nội cho rằng, dựa vào số liệu về hiệu quả của các Quỹ tín thác đầu tư bất động sản REIT, mức lợi nhuận cam kết và kỳ vọng mà VMI đưa ra là hợp lý. Mức tăng giá thậm chí có thể cao hơn với tình trạng lạm phát toàn cầu hiện tại.

Bên cạnh lợi nhuận hấp dẫn, mô hình đầu tư thông qua các tổ chức chuyên nghiệp như REIT và VMI còn giúp dòng vốn của các nhà đầu tư nhỏ lẻ trở nên an toàn hơn nhờ hưởng lợi từ tầm nhìn của các nhà quản lý chuyên nghiệp.

Với những lợi thế ấy, theo giới chuyên gia, đầu tư vào VMI là cách giúp nhà đầu tư “kê cao gối”, vừa không mất thời gian, công sức, vừa có cơ hội được hưởng lợi nhuận tốt, ngay cả trong thời kỳ thị trường biến động./.