Dịch bệnh bắt đầu lắng xuống, tổng sản phẩm trong nước (GDP) quý I tăng 5,03% so với cùng kỳ năm trước, trong đó khu vực dịch vụ tăng trưởng khởi sắc khi nhiều hoạt động dịch vụ sôi động trở lại. Ngoài ra, tăng trưởng tín dụng tính đến 21/3 đã tăng hơn 4%, cao gấp 2,7 lần cùng thời điểm này năm ngoái.

Đây là một trong những động lực chính khiến các ngân hàng khá lạc quan với tình hình kinh doanh trong năm nay.

Nhóm ngân hàng cổ phần nhiều "tham vọng"

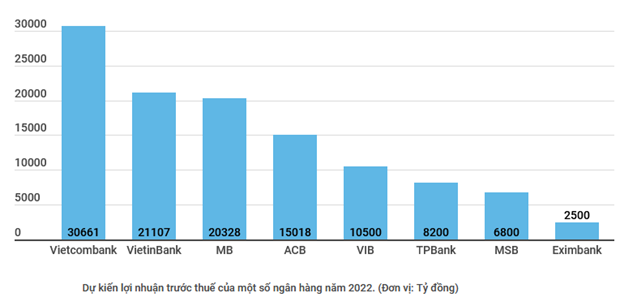

Trong báo cáo thường niên năm 2021 công bố mới đây, ban điều hành Ngân hàng Thương mại cổ phần Quân đội (MB - mã MBB) cho biết, năm 2022 ngân hàng đặt mục tiêu tổng tài sản tăng 15% so với năm 2021, vốn điều lệ tăng 19,4%. Đáng chú ý, MB đặt mục tiêu lợi nhuận trước thuế năm 2022 tăng 23% so với năm 2021, tương ứng đạt 20.328 tỷ đồng.

Tại Đại hội đồng cổ đông vừa diễn ra, Ngân hàng Thương mại cổ phần Quốc tế (VIB) đã thông qua kế hoạch với lợi nhuận dự kiến 10.500 tỷ đồng, tăng 31% so với năm 2021. Các chỉ tiêu về tổng tài sản, tổng dư nợ tín dụng và huy động vốn đều tăng 30%, lần lượt là 402.500 tỷ đồng, 265.600 tỷ đồng và 280.600 tỷ đồng.

Đặt mức tăng trưởng vượt các “đàn anh, đàn chị,” Ngân hàng Thương mại cổ phần Tiên Phong (TPBank - mã TPB) cũng vừa tiết lộ kế hoạch tổng tài sản tăng 20% so với thời điểm cuối năm 2021, đạt 350.000 tỷ đồng, lợi nhuận trước thuế đạt 8.200 tỷ đồng, tăng 36% so với mức thực hiện năm 2021.

Một số ngân hàng khác như Ngân hàng Thương mại cổ phần Phương Đông (OCB) cũng đặt mục tiêu lợi nhuận trước thuế tăng 29%, đạt 7.110 tỷ đồng; MSB dự kiến lợi nhuận trước thuế năm 2022 đạt 6.800 tỷ đồng, tăng 30% so với năm 2021.

Thậm chí có ngân hàng còn đặt mục tiêu tăng trưởng lợi nhuận lên đến 3 chữ số. Điển hình là Ngân hàng Thương mại cổ phần Xuất nhập khẩu Việt Nam (Eximbank) vừa hé lộ đặt mục tiêu lợi nhuận trước thuế 2022 tăng 127% so với kết quả năm 2021, tương đương khoảng 2.500 tỷ đồng. Nhiều chuyên gia cho rằng đây là một thách thức với Eximbank khi trong năm 2021, lợi nhuận ngân hàng này sụt giảm 10% so với năm 2020 (1.205 tỷ đồng) và không đạt kế hoạch lợi nhuận năm là 1.300 tỷ đồng (thấp hơn 40% so với kế hoạch ban đầu). Ngoài ra, bộ máy lãnh đạo ngân hàng này cũng dự kiến sẽ tiếp tục có nhiều xáo trộn trong năm nay.

Trái ngược với các ngân hàng cổ phần, các ngân hàng quốc doanh tỏ ra khá thận trọng khi đặt mục tiêu tăng trưởng lợi nhuận trong năm nay. Trong hội nghị triển khai kế hoạch kinh doanh đầu năm, Vietcombank chỉ đưa ra mục tiêu lợi nhuận trước thuế tăng 12% trong năm 2022. VietinBank cũng đặt mục tiêu tăng trưởng lợi nhuận riêng lẻ và hợp nhất trước thuế 10 - 20%.

Theo các chuyên gia, việc các ngân hàng quốc doanh thận trọng trong mục tiêu tăng trưởng lợi nhuận cũng là điều dễ hiểu khi mà nền kinh tế vẫn đang đối mặt với khá nhiều rủi ro.

“Sự thận trọng của các ngân hàng là điều dễ hiểu khi mà những rủi ro cũ vẫn còn tiềm ẩn, nay lại xuất hiện thêm nhiều rủi ro mới như áp lực lạm phát, bất ổn địa chính trị. Mặc dù lợi nhuận luôn là điều mong muốn của các ngân hàng khi nó là thước đo cao thấp của từng ngân hàng. Song trong bối cảnh hiện tại, các ngân hàng cần phải thận trọng trong việc mở rộng tín dụng để hạn chế rủi ro nợ xấu”, một chuyên gia ngân hàng cho biết.

Triển vọng từ các dịch vụ

Để thực hiện các kế hoạch đề ra, ban điều hành MB cho hay sẽ tăng tốc chuyển đổi số, triển khai dự án nhà máy số, sáng kiến dữ liệu, quản trị rủi ro thông minh. Cùng với đó, ngân hàng cũng tăng hiệu quả hoạt động của các công ty thành viên, tăng tỷ trọng đóng góp lợi nhuận công ty thêm 2 - 3%...

MB kỳ vọng sẽ thu hút 2,5 - 3 triệu khách hàng mới đồng thời tối ưu chi phí huy động vốn, tăng trưởng mạnh tiền gửi không kỳ hạn (CASA).

Tương tự, lãnh đạo TPBank cũng cho biết trong năm nay sẽ đặc biệt chú trọng việc nâng cao tỷ lệ CASA nhằm giảm chi phí vốn, gia tăng tỷ lệ biên lãi thuần (NIM) để tăng thêm hiệu quả kinh doanh và tăng cường kiểm soát, thu hồi, xử lý nợ xấu.

Lãnh đạo MSB cũng cho biết trong năm 2022, bên cạnh mảng tín dụng tập trung vào bán lẻ, doanh nghiệp nhỏ và vừa, ngân hàng sẽ tiếp tục thúc đẩy mảng hoạt động thu phí, đẩy mạnh số hóa các dịch vụ để góp phần tăng trưởng mạnh CASA, giảm chi phí vốn và giảm tỷ lệ chi phí trên thu nhập (CIR).

Bà Trần Thị Khánh Hiền - Giám đốc Khối phân tích chứng khoán VNDirect dự báo, ngân hàng nào có khả năng đẩy mạnh tín dụng và thu nhập ngoài lãi như bancassurance sẽ có lợi thế.

Ngoài ra, theo bà Hiền, ngân hàng nào cho vay cá nhân nhiều thì có biên lãi suất cao hơn, trong bối cảnh lãi suất đầu ra giảm, lãi suất đầu vào đang có xu hướng nhích lên. Các ngân hàng có chất lượng tài sản tốt cũng sẽ có nhiều cơ hội trong năm 2022.

Nhận định về ngành ngân hàng năm 2022, Công ty Chứng khoán SSI cũng dự báo lợi nhuận trước thuế bình quân của các ngân hàng tăng 21% so với năm 2021. Dự báo này chưa bao gồm thu nhập bất thường tiềm năng từ phí phân phối bảo hiểm độc quyền qua ngân hàng (bancassurance), thoái vốn công ty con...

Nhóm chuyên gia ước tính tăng trưởng tín dụng năm 2022 dao động trong khoảng 14 - 15%, cao hơn năm 2021. Tuy nhiên, cơ cấu tín dụng có thể được điều chỉnh do việc phát hành trái phiếu doanh nghiệp có thể giảm với sự quản lý chặt chẽ hơn. Khoảng cách tăng trưởng tín dụng sẽ được thu hẹp giữa các ngân hàng thương mại cổ phần và các ngân hàng thương mại nhà nước.

Tuy nhiên, các chuyên gia cũng cho rằng hệ thống ngân hàng đang đối mặt với một thách thức không nhỏ, đó là áp lực lạm phát đang có xu hướng tăng cao, trong khi các ngân hàng vẫn phải giữ vững ổn định lãi suất để hỗ trợ nền kinh tế. Trong khi đó, dịch bệnh trong 2 năm qua cũng đã ảnh hưởng nhiều đến doanh nghiệp, nhiều khoản nợ xấu chưa thể thu hồi được. Trong khi đó, các ngân hàng vẫn phải đảm bảo nguồn vốn để tới đây triển khai hỗ trợ lãi suất 2% theo chương trình phục hồi và phát triển kinh tế.

Dù vậy, các chuyên gia của Công ty chứng khoán BSC vẫn tin tưởng dù có sự ảnh hưởng giảm chất lượng tài sản nhưng một số ngân hàng đã tăng trích lập dự phòng và cải thiện mạnh tỷ lệ bao phủ nợ xấu.

BSC cho rằng dư nợ tái cơ cấu sẽ không quá ảnh hưởng đến kết quả kinh doanh của các ngân hàng do tổng thu nhập tạo ra ở mức cao, đủ khả năng trích lập thêm mà không ảnh hưởng nhiều đến tăng trưởng và dự kiến các khoản nợ tái cơ cấu sẽ không tăng nhiều nhờ sự mở cửa lại của nền kinh tế./.