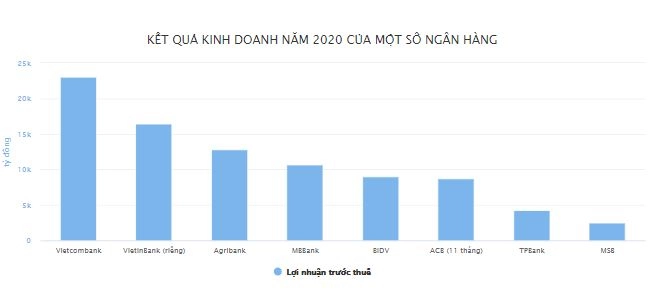

Chưa công bố báo cáo tài chính năm 2020, nhưng hầu hết ngân hàng lớn đều đã công bố kết quả kinh doanh sơ bộ. Trong đó, điểm chung của nhóm này là vẫn ghi nhận lợi nhuận tăng trưởng mạnh so với năm liền trước hoặc vượt kế hoạch đề ra cho cả năm.

Như tại Vietcombank, lãnh đạo ngân hàng này cho biết dù đã 5 lần giảm lãi suất cho vay với người dân và doanh nghiệp năm 2020, khiến lợi nhuận giảm hơn 3.700 tỷ đồng, nhưng kết quả lợi nhuận trước thuế của ngân hàng vẫn đạt trên 23.068 tỷ, tương đương năm 2019.

Đây là năm đầu tiên sau 5 năm Vietcombank không ghi nhận tăng trưởng lợi nhuận nhưng vẫn duy trì là tổ chức tín dụng có lợi nhuận cao nhất hệ thống.

Trong khi đó, ông Lê Đức Thọ, Chủ tịch HĐQT VietinBank, cho biết dù cũng chịu tác động của dịch Covid-19 nhưng nhờ chính sách tín dụng hiệu quả, lợi nhuận của ngân hàng vẫn ghi nhận mức tăng so với năm trước. Trong đó, ngân hàng này thu về tới 16.450 tỷ đồng lợi nhuận riêng lẻ trước thuế, tăng 43%.

Tại 2 ngân hàng quốc doanh còn lại là Agribank và BIDV, dù lợi nhuận không tăng trưởng so với năm trước nhưng số thu thực tế năm 2020 cũng vượt kế hoạch ngân hàng đề ra cho cả năm. Trong đó, Agribank lãi 12.869 tỷ còn BIDV lãi 9.017 tỷ đồng trước thuế.

Tăng trưởng lợi nhuận còn ghi nhận mức cao hơn ở nhóm ngân hàng tư nhân. Trong đó, MBBank cho biết lợi nhuận toàn nhà băng năm vừa qua đạt 10.688 tỷ, tăng gần 7% so với năm trước và vượt 19% kế hoạch cả năm.

Tương tự, MSB ghi nhận lợi nhuận trước thuế cả năm 2020 đạt 2.500 tỷ đồng, vượt kế hoạch đặt ra và tăng gần gấp đôi so với năm liền trước; TPBank cũng ước tính lãi trước thuế hơn 4.300 tỷ, tăng 11% và vượt 8% kế hoạch đề ra.

Trước đó, ACB cũng báo lãi trước thuế hơn 8.700 tỷ chỉ sau 11 tháng từ đầu năm 2020, vượt 14% kế hoạch và tăng 16% so với cả năm 2019; VIB sau 10 tháng thu về hơn 4.570 tỷ lợi nhuận, vượt kế hoạch cả năm…

Lợi nhuận ngân hàng tăng vì đâu?

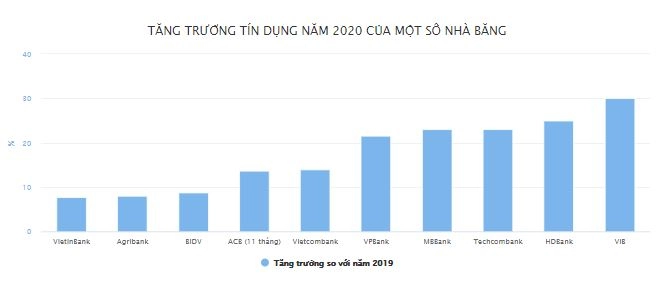

Ông Nghiêm Xuân Thành, Chủ tịch HĐQT Vietcombank, cho biết lý do ngân hàng có thể duy trì được mức lợi nhuận tỷ USD năm vừa qua, trước hết phải nhờ vào tăng trưởng tín dụng khả quan những tháng cuối năm.

Theo đó, tại thời điểm tháng 5/2020, tăng trưởng tín dụng của Vietcombank mới đạt 3% so với năm 2019. Thậm chí, đây là ngân hàng duy nhất trong khối quốc doanh ghi nhận tăng trưởng tín dụng dương tại thời điểm đó. Ngược lại, cả BIDV, VieitnBank và Agribank đều có tăng trưởng tín dụng âm do ảnh hưởng dịch Covid-19.

Tăng trưởng tín dụng toàn hệ thống khi đó cũng mới đạt 2,13%, mức thấp kỷ lục trong nhiều năm gần đây và chưa bằng một nửa so với cùng kỳ 2019.

Tuy nhiên, tín dụng bắt đầu ghi nhận xu hướng tăng nhanh từ quý III/2020, khi dịch bệnh dần được khống chế trong nước và các doanh nghiệp hoạt động sản xuất kinh doanh trở lại.

Đến hết tháng 9/2020, tăng trưởng tín dụng của Vietcombank đã đạt 10% (chạm trần NHNN giao). Như vậy, chỉ trong 4 tháng, tăng trưởng tín dụng của ngân hàng này đã đạt hơn 7%, tương đương 1,75%/tháng, cao gấp gần 3 lần bình quân 5 tháng đầu năm.

Với xu hướng tín dụng tăng nhanh cuối năm, Vietcombank đã được NHNN nới chỉ tiêu tăng trưởng tín dụng lên 14% và đến hết năm, tăng trưởng thực tế của ngân hàng này đạt 13,95%. Ước tính, nhà băng này đã cho vay mới hơn 110.000 tỷ ra nền kinh tế năm vừa qua và là tổ chức tín dụng có quy mô cho vay mới cao nhất hệ thống.

Tương tự, 3 ngân hàng quốc doanh còn lại cũng ghi nhận tăng trưởng tín dụng cao dịp cuối năm với BIDV tăng 8,8%; VietinBank tăng 7,7% và Agribank tăng trên 8% năm 2020.

Tại nhóm ngân hàng tư nhân báo lãi lớn, tăng trưởng tín dụng năm qua cũng cao hơn nhiều so với kỳ vọng đầu năm. Trong đó, MBBank có tăng trưởng tín dụng lên tới 23%; HDBank; TPBank; VPBank; VIB… đều ghi nhận tín dụng tăng trên 20%.

Biên lãi ròng tăng

Song song với tín dụng tăng dịp cuối năm, việc mặt bằng lãi suất giảm với xu hướng lãi cho vay giảm chậm hơn lãi huy động là nguyên nhân trực tiếp giúp ngân hàng lãi đậm năm qua nhờ biên lãi thuần cải thiện.

Cụ thể, theo ước tính từ Công ty Chứng khoán KB Việt Nam (KBSV), mặt bằng lãi suất huy động đã giảm mạnh nửa cuối năm 2020, với mức giảm 1,5-3%/năm cho các kỳ hạn. Trong khi đó, lãi suất cho vay giảm nhẹ hơn nhiều, khoảng 0,5-1%/năm và chủ yếu do yêu cầu giảm từ NHNN nhằm hỗ trợ doanh nghiệp gặp khó khăn sau dịch.

Chính xu hướng giảm lệch pha giữa lãi suất đầu ra và đầu vào này là nguyên nhân giúp biên lãi thuần của các nhà băng cải thiện trong quý III và IV năm 2020.

Báo cáo hoạt động kinh doanh nhóm ngân hàng năm 2020 do FiinGroup tổng hợp cho biết dù chịu tác động từ dịch bệnh nhưng nhóm ngân hàng niêm yết vẫn ghi nhận mức tăng trưởng lợi nhuận sau thuế hơn 10,2% năm 2020.

Trong đó, với việc lãi suất huy động giữ xu hướng giảm liên tục trong quý IV/2020, NIM (biên lãi ròng) của ngân hàng những tháng cuối năm đều ở mức cao. Điều này cho thấy lãi suất cho vay chưa giảm tương ứng với mức giảm lãi suất huy động trong bối cảnh lãi suất thấp hiện nay.

Chuyên gia tài chính Nguyễn Trí Hiếu cũng cho rằng trong bối cảnh dịch bệnh, ngành ngân hàng lại có một số thuận lợi nhất định so với các lĩnh vực kinh tế khác.

Trong đó, lợi nhuận ngân hàng tăng một phần vì lãi suất đầu vào đã giảm đáng kể, trong khi lãi suất cho vay không giảm tương xứng giúp biên lợi nhuận ngành cao hơn cả năm trước.

Cùng với đó, nhờ Thông tư 01/NHNN các ngân hàng đã được NHNN cho phép không chuyển nhóm nợ với phần dư nợ bị ảnh hưởng bởi Covid-19, từ đó các ngân hàng không phải trích lập dự phòng rủi ro nhiều như thực tế.

Tiến sỹ Cấn Văn Lực thì cho rằng con số lợi nhuận năm 2020 của ngành ngân hàng có thể chưa phản ánh đúng thực chất bức tranh ngành. Nguyên nhân vì trong năm 2020, Thông tư 01 của NHNN đã cho phép hệ thống ngân hàng cơ cấu lại nợ nhưng vẫn giữ nguyên nhóm nợ, chưa phải chuyển nhóm do vậy chưa phải trích lập dự phòng rủi ro.

Điều này giúp chi phí dự phòng rủi ro tín dụng ở nhiều ngân hàng thấp hơn dự báo, dẫn tới lợi nhuận tăng.

Tăng thu ngoài tín dụng

Tuy nhiên, tiến sỹ Nguyễn Trí Hiếu cũng khẳng định Thông tư 01 chỉ đóng góp một phần vào mức tăng lợi nhuận của ngành ngân hàng năm qua. Bên cạnh đó, nội tại các ngân hàng Việt cũng đã có sức chịu đựng tốt hơn các doanh nghiệp khác, qua đó giúp ngành ngân hàng đứng vững trước dịch bệnh.

Đặc biệt, bên cạnh nguồn thu từ tín dụng, các hoạt động ngoài tín dụng (dịch vụ, chứng khoán, ngoại hối, bảo hiểm…) của ngân hàng năm qua cũng ghi nhận tăng trưởng cao giúp bù đắp phần thiếu hụt từ tín dụng bị ảnh hưởng bởi dịch bệnh.

Như tại Vietcombank, ngoài tín dụng tăng trưởng, nhà băng cũng thúc đẩy thu nhập phi tín dụng chiếm tới 49,8% tổng thu nhập hoạt động kinh doanh cả năm. So với năm trước, chỉ tiêu này đã tăng gần 11%. Trong đó, thu thuần từ ngoại tệ tăng 16% (đóng góp 38% số thu dịch vụ); thu từ bancassurance đạt gần 1.900 tỷ (đóng góp 18% vào thu dịch vụ); thu hồi nợ ngoại bảng đạt hơn 2.400 tỷ…

Tương tự, đóng góp vào kết quả lợi nhuận tăng mạnh của VietinBank năm qua là khoản thu nhập ngoài lãi tăng 35%. Tỷ trọng thu ngoài lãi trên tổng thu nhập theo đó tăng từ 16,5% năm 2019 lên gần 20,1% năm 2020. Thu thuần dịch vụ tăng gần 12%; thu từ kinh doanh ngoại tệ tăng 24%; lợi nhuận hoạt động kinh doanh vốn tăng 70%...

Với MBBank, đóng góp vào tăng trưởng tổng doanh thu và lợi nhuận của ngân hàng năm qua là mảng dịch vụ với doanh thu thuần đạt hơn 2.300 tỷ, tăng 12%.

Tại MSB, đóng góp vào hơn 7.000 tỷ tổng thu nhập (tăng 52%) là khoản thu nhập ngoài lãi tăng 42%, đạt hơn 2.300 tỷ đồng. Đặc biệt, thu thuần về hoạt động dịch vụ tăng đến 50%...

Công ty Chứng khoán SSI cho biết ngoài tín dụng, nguyên nhân giúp lợi nhuận của nhiều ngân hàng duy trì ở mức cao năm qua là do thu ngoài lãi tăng mạnh, nhất là thu nhập từ phí và hoa hồng bán bảo hiểm.

Riêng tại nhóm ngân hàng quốc doanh, năm vừa qua còn ghi nhận mức lợi nhuận ngoại hối lớn do nguồn ngoại tệ dồi dào và tỷ suất lợi nhuận cao vì giá chào mua cao hơn của NHNN.

Trong năm 2021, tiến sỹ Cấn Văn Lực cho rằng lợi nhuận của ngành ngân hàng khó có thể duy trì mức tăng trưởng 20-25% như những năm trước đó, mà chỉ có thể tăng ở mức thấp như năm 2020 là 8-10%.

Nguyên nhân đến từ việc NHNN và Bộ Tài chính đang xem xét sửa đổi Thông tư 01 theo hướng yêu cầu các tổ chức tín dụng phải trích lập dự phòng với dư nợ bị ảnh hưởng bởi Covid-19 theo lộ trình 3 năm. Do đó, 2021 sẽ là năm lợi nhuận của hệ thống ngân hàng được phản ánh đúng hơn trước tác động của dịch bệnh.