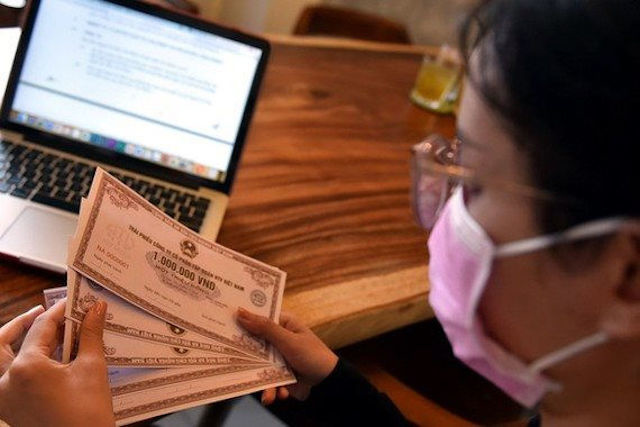

Theo dữ liệu của Hiệp hội Thị trường trái phiếu Việt Nam (VBMA), tính đến ngày 29/07/2022, có 28 đợt phát hành trái phiếu doanh nghiệp riêng lẻ được công bố trong tháng 7 với tổng giá trị 18.661 tỷ đồng.

Ngân hàng là nhóm ngành có khối lượng phát hành lớn nhất với 15.058 tỷ đồng, chiếm 81% tổng giá trị phát hành. Trong đó, BIDV dẫn đầu với việc phát hành 4.494 tỷ đồng trái phiếu kỳ hạn 7 năm, 8 năm và 21 tháng. Trước đó, trong tháng 6, Ngân hàng này cũng đã dẫn đầu thị trường với 10.655 tỷ đồng.

Tiếp theo là MB với 3.000 tỷ đồng trái phiếu kỳ hạn 3 năm; HDBank 2.084 tỷ đồng; Vietcombank 1.550 tỷ đồng; Techcombank 1.000 tỷ đồng…

Nhóm các doanh nghiệp tài chính đứng thứ hai với 2.225 tỷ đồng, chiếm 11,9% tổng giá trị phát hành. Trong đó khối lượng phát hành lớn nhất thuộc về Công ty Tài chính Cổ phần Điện lực với 1.725 tỷ đồng trái phiếu xanh riêng lẻ kỳ hạn 10 năm.

Như vậy, trong tháng 7, riêng nhóm ngành tài chính - ngân hàng đã chiếm tới gần 93% tổng giá trị phát hành trái phiếu doanh nghiệp. Trong khi đó, lĩnh vực bất động sản chỉ có duy nhất doanh nghiệp có 1 đợt phát hành trị giá 200 tỷ đồng là Công ty CP Đầu tư kinh doanh bất động sản Hà An.

Lũy kế từ đầu năm, giá trị phát hành trái phiếu ra công chúng là 8.996 tỷ đồng, giảm 6% so với cùng kỳ và giá trị phát hành trái phiếu riêng lẻ là 191.279 tỷ đồng, giảm 38%.

VBMA cho biết, dữ liệu về phát hành trái phiếu của doanh nghiệp được VBMA theo ngày phát hành trái phiếu. Còn nếu tính theo ngày hoàn thành phát hành thì tổng khối lượng trái phiếu doanh nghiệp tính đến hết tháng 7 lên tới 280.737 tỷ đồng.

Sự vắng bóng trái phiếu doanh nghiệp bất động sản cho thấy các doanh nghiệp vẫn khá lo lắng với các biện pháp thắt chặt quản lý.

Dự thảo sửa đổi Nghị định 153 quy định về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ tại thị trường trong nước và chào bán trái phiếu doanh nghiệp ra thị trường quốc tế mà Bộ Tài chính đưa ra theo hướng siết chặt hơn các quy định về công ty phát hành trái phiếu riêng lẻ cũng như người mua trái phiếu phát hành riêng lẻ. Các quy định hết sức chặt chẽ có thể gây ảnh hưởng lên khả năng tái cơ cấu trái phiếu của doanh nghiệp.

Nghị định 153 sửa đổi cũng là văn bản quy phạm pháp luật được các thành viên thị trường chờ đợi thời gian dài vừa qua khi kênh phát hành trái phiếu riêng lẻ bộc lộ nhiều điểm hạn chế.

Giá trị phát hành qua kênh trái phiếu doanh nghiệp quý II đã giảm, tập trung ở nhóm tổ chức tín dụng. Điển hình, trong tháng qua, dù lượng trái phiếu do tổ chức tín dụng phát hành vẫn chiếm khối lượng lớn nhất, song so với tháng 7/2021 vẫn giảm hơn 30%. Trong khi đó, trong tháng 7, phát hành trái phiếu nhóm bất động sản giảm tới 98%.

Trước đó, tại phiên họp thường kỳ Chính phủ tháng 7/2022, Bộ trưởng Bộ Tài chính Hồ Đức Phớc chỉ ra 3 vấn đề nổi cộm của thị trường trái phiếu doanh nghiệp. Thứ nhất là việc xuất hiện hiện tượng môi giới tổ chức tài chính giới thiệu người dân mua trái phiếu doanh nghiệp

Thứ hai, doanh nghiệp phát hành qua công ty con trong hệ sinh thái rồi đưa tiền về cho công ty mẹ.

Cùng đó, “room” tín dụng ngân hàng chạm trần đang khiến các doanh nghiệp phải phát hành với lãi suất cao 12%, cho thấy áp lực vốn lớn.