Thị trường vốn Việt Nam - Thực trạng và giải pháp phát triển bền vững

Thị trường vốn là cấu phần quan trọng của thị trường tài chính, là nơi cung ứng nguồn vốn trung - dài hạn và là nền tảng quan trọng cho tăng trưởng kinh tế. Trong những năm qua, bên cạnh những bước phát triển vượt bậc, đạt nhiều kết quả đáng ghi nhận; thị trường vốn Việt Nam cũng bộc lộ nhiều hạn chế, bất cập và xuất hiện một số rủi ro.

*****

Trong giai đoạn tiếp theo, một trong những mục tiêu trọng tâm đặt ra trong các văn kiện Đại hội Đảng khóa XIII, các Nghị quyết của Quốc hội, Chính phủ về phát triển kinh tế - xã hội là phát triển thị trường vốn an toàn, minh bạch, hiệu quả, bền vững nhằm ổn định kinh tế vĩ mô, huy động nguồn lực phát triển kinh tế - xã hội. Trên cơ sở đánh giá những kết quả đạt được, nhận diện những vấn đề còn tồn tại, khó khăn thách thức trong giai đoạn tới, bài viết đưa ra một số giải pháp, khuyến nghị để phát triển an toàn, ổn định, bền vững thị trường vốn Việt Nam trong giai đoạn tới.

Sau 20 năm phát triển, thị trường vốn của Việt Nam phát triển nhanh cả về chiều rộng và chiều sâu; khung khổ pháp lý được hoàn thiện; quy mô, sản phẩm, thanh khoản tăng nhanh, góp phần huy động được nguồn lực tài chính rất quan trọng cho nền kinh tế, hỗ trợ và bổ sung cho kênh cung ứng vốn truyền thống là tín dụng ngân hàng.

Thứ nhất, khung khổ pháp lý về thị trường vốn ngày càng được hoàn thiện, theo hướng: (i) tăng cường các biện pháp tái cơ cấu TCTD, định chế tài chính yếu kém, xử lý các hành vi vi phạm trên thị trường; (ii) nâng cao tính minh bạch, kỷ luật thị trường và chuẩn mực giám sát; (iii) tiệm cận gần hơn với thông lệ, nguyên tắc và các cam kết quốc tế; thúc đẩy thị trường vốn phát triển nhanh, mạnh hơn, góp phần đảm bảo sự an toàn và lành mạnh của hệ thống tài chính. Một số văn bản pháp lý và thể chế chính sách quan trọng có thể kể đến:

- Nghị quyết 42/2017/QH14 của Quốc hội về thí điểm xử lý nợ xấu của các tổ chức tín dụng; Quyết định số 1058/QĐ-TTg ngày 19/7/2017 của Thủ tướng Chính phủ phê duyệt Đề án “Cơ cấu lại hệ thống các tổ chức tín dụng gắn với xử lý nợ xấu giai đoạn 2016 - 2020”;… ra đời giúp đẩy mạnh công tác xử lý nợ xấu cũng như tăng cường nhận thức, trách nhiệm của khách hàng, TCTD trong việc tuân thủ quy định của pháp luật, đảm bảo an toàn hệ thống, góp phần ổn định tài chính, tiền tệ của quốc gia.

- Luật Chứng khoán sửa đổi năm 2019 khắc phục những hạn chế, bất cập của Luật Chứng khoán năm 2006 (được sửa đổi, bổ sung năm 2010), tạo cơ sở pháp lý cho việc phát triển, bảo đảm an ninh, an toàn thị trường chứng khoán; Nghị định 155/2020/NĐ-CP ngày 31/12/2020 hướng dẫn thi hành Luật Chứng khoán; Nghị định 156/2020/NĐ-CP quy định xử phạt hành chính trong lĩnh vực chứng khoán.... củng cố, hoàn thiện nền tảng pháp lý để thị trường hoạt động hiệu lực, hiệu quả, bảo vệ quyền và lợi ích hợp pháp của nhà đầu tư.

- Nghị định 153/2020/NĐ-CP quy định về chào bán và giao dịch trái phiếu doanh nghiệp (TPDN) riêng lẻ thay thế Nghị định số 163/2018/NĐ-CP ngày 04 tháng 12 năm 2018 của Chính phủ quy định về phát hành trái phiếu doanh nghiệp và Nghị định số 81/2020/NĐ-CP ngày 09/7/2020 sửa đổi, bổ sung một số điều của Nghị định số 163/2018/NĐ-CP ngày 04/12/2018 quy định về phát hành trái phiếu doanh nghiệp. Theo đó, khung khổ pháp lý thị trường TPDN đã liên tục được hoàn thiện, đảm bảo phù hợp với thông lệ tốt của quốc tế, thị trường đã dần hình thành các cấu phần cần thiết để phát triển, đáp ứng nhu cầu huy động vốn của các DN, tổ chức kinh tế, cũng như nhu cầu đầu tư của thị trường.

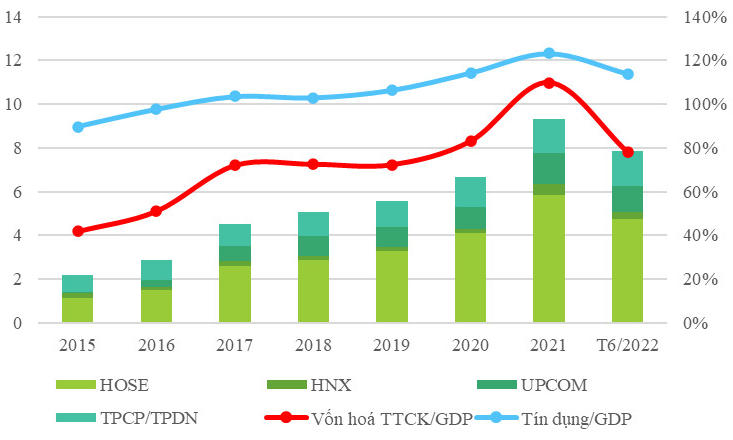

- Thứ hai, quy mô thị trường tăng nhanh. Quy mô thị trường chứng khoán tăng nhanh trong giai trong giai đoạn 2016 - 2017 và 2020 - 2021. Đến tháng 6/2022, giá trị vốn hoá thị trường chứng khoán đạt 7,8 triệu tỷ đồng, tương đương 78,16% GDP (tháng 12/2015, vốn hoá thị trường chứng khoán đạt 2,1 triệu tỷ đồng, tương đương 41,8% GDP). Trong đó, vốn hoá thị trường cổ phiếu đạt 6,2 triệu tỷ đồng, tăng khoảng 340% so với cuối năm 2015; vốn hoá thị trường trái phiếu đạt 1,6 triệu tỷ đồng, tăng 111% so với cuối năm 2015.

Quy mô thị trường chứng khoán tăng trưởng mạnh và từng bước thu hẹp khoảng cách với thị trường tiền tệ (hiện tỷ lệ tín dụng/GDP tại thời điểm tháng 6/2022 đạt khoảng 113,9%), chia sẻ vai trò kênh dẫn vốn trung và dài hạn cho nền kinh tế, hỗ trợ tiếp cận nguồn lực tài chính cho doanh nghiệp để ổn định và phát triển sản xuất, đặc biệt là có thêm nguồn lực mở rộng quy mô hoặc đầu tư vào công nghệ, giảm rủi ro phụ thuộc vào nguồn vốn tín dụng ngắn hạn của hệ thống ngân hàng thương mại. Tổng giá trị huy động vốn qua thị trường chứng khoán giai đoạn 2016 - 2020 đạt 2,67 triệu tỷ đồng, tăng 133% so với giai đoạn 2011 - 2015, trong đó huy động vốn qua TPDN tăng 532%, huy động vốn qua phát hành TPCP tăng 54%, giá trị thu được qua cổ phần hóa, thoái vốn Nhà nước tại doanh nghiệp tăng 712%.

Vốn hoá thị trường chứng khoán và quy mô tín dụng giai đoạn 2015 - 2022

HOSE, HNX, UPCOM, TPCP/TPDN (trục trái) đơn vị: Triệu tỷ đồng

Vốn hoá TTCK/GDP, tín dụng/GDP (trục phải) đơn vị: %

Nguồn: UBGSTCQG tổng hợp

- Thứ ba, số lượng sản phẩm tăng, mức độ đa dạng hoá cải thiện. Trên cả ba thị trường ngân hàng, chứng khoán, bảo hiểm, các sản phẩm dịch vụ tài chính phát triển nhanh, xuất hiện nhiều sản phẩm và dịch vụ mới, đáp ứng nhu cầu ngày càng cao và đa dạng của các khách hàng và nhà đầu tư. Đặc biệt, các sản phẩm ngày càng được phát triển theo hướng tích hợp công nghệ do ứng dụng công nghệ thông tin trong lĩnh vực tài chính được đẩy mạnh. Trong lĩnh vực ngân hàng, các TCTD đang tích cực đầu tư hạ tầng công nghệ để chuyển đổi mô hình từ ngân hàng truyền thống sang ngân hàng số. Trên thị trường chứng khoán, trong giai đoạn 2016 - tháng 6/2022, số doanh nghiệp niêm yết tăng từ hơn 1.100 mã cổ phiếu, chứng chỉ quỹ lên hơn 1.600 mã cổ phiếu, chứng chỉ quỹ. Các sản phẩm được đa dạng hóa nhằm đáp ứng nhu cầu đầu tư, phòng ngừa rủi ro như quỹ mở, quỹ thành viên, quỹ ETF, quỹ đầu tư bất động sản (REIT). Tháng 8/2017, thị trường chứng khoán phái sinh ra đời với sản phẩm hợp đồng tương lai chỉ số VN30. Tháng 6/2019, sản phẩm chứng quyền có bảo đảm chính thức được đưa vào giao dịch.

- Thứ tư, tình hình tài chính và hoạt động của các định chế tài chính nhìn chung đảm bảo an toàn, ổn định. Hoạt động cơ cấu lại các TCTD yếu kém kết hợp với xử lý nợ xấu đã đạt được các kết quả tích cực. Hệ thống TCTD đã thoát khỏi rủi ro đổ vỡ và tác động tiêu cực đến tổng thể hệ thống. Các ngân hàng đã có bước tiến lớn trong việc đáp ứng các yêu cầu an toàn vốn theo các thông lệ quốc tế. Đến tháng 6/2022, có 26/35 ngân hàng thương mại trong nước áp dụng Thông tư 41/2016/TT-NHNN hướng dẫn thực hiện trụ cột I của Basel II. Mức độ tập trung vốn tại các ngân hàng thương mại vốn nhà nước giảm; cạnh tranh trên thị trường ngày một tăng. Cùng với đó, hệ thống CTCK, công ty Quản lý quỹ (QLQ) được tái cơ cấu, lành mạnh hóa tài chính, chất lượng tài sản được cải thiện. Theo đó, tính đến 30/6/2021, 82 CTCK trên thị trường có tổng tài sản đạt 277 nghìn tỷ đồng, tăng 3,7 lần so với cuối 2016, tổng vốn chủ sở hữu đạt 104 nghìn tỷ đồng, tăng 2,3 lần. Tỷ lệ nợ có vấn đề giảm xuống 2,1% từ mức 6,4% năm 2016. Đến 30/6/2021, có 46 công ty QLQ đang hoạt động với vốn chủ sở hữu đạt 5,5 nghìn tỷ đồng, tăng 33%. Tổng tài sản quản lý (tới 31/12/2020) đạt khoảng 358 nghìn tỷ đồng, tăng 2,3 lần.

Bên cạnh sự phát triển nhanh trong thời gian quan, thị trường vốn Việt Nam hiện vẫn còn nhiều thách thức cần được giải quyết để phát triển bền vững hơn như: Triển vọng phục hồi kinh tế còn tiềm ẩn nhiều rủi ro; quy mô thị trường vẫn còn khá nhỏ so với các nước trong khu vực và thiếu tính ổn định; các sản phẩm còn ít, chưa đa dạng; tính minh bạch, chuyên nghiệp chưa cao, chế tài chưa đủ sức răn đe; hạn chế về hạ tầng dẫn đến tình trạng nghẽn lệnh, ảnh hưởng đến niềm tin vào thị trường; nguy cơ bong bóng trên thị trường do lượng vốn từ các nhà đầu tư mới chưa có, nhiều kiến thức về TTCK; nền tảng nhà đầu tư chưa bền vững...

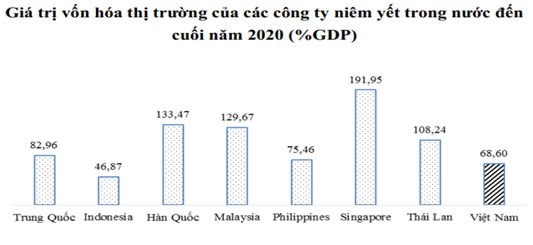

Thứ nhất, cơ cấu thị trường vốn còn nhỏ so với các thị trường khu vực, các cấu phần của thị trường chưa cân đối. Tại thời điểm 30/6/2022, vốn hóa thị trường cổ phiếu đạt khoảng 70,9% GDP, nhỏ hơn các thị trường cổ phiếu trong khu vực (từ 93% - 243% GDP, ngoại trừ Indonesia). Trong đó, khoảng 35% tổng vốn hóa thị trường thuộc sở hữu Nhà nước, còn hạn chế về sở hữu và tính thanh khoản. Bên cạnh đó, dư nợ thị trường trái phiếu (47% GDP) còn thấp hơn khá nhiều so với thị trường cổ phiếu và một số thị trường khu vực.

Nguồn: WB

Thứ hai, hàng hóa trên thị trường vốn còn thiếu đa dạng, chất lượng một số sản phẩm chưa đảm bảo. Các doanh nghiệp niêm yết thuộc các ngành có tính chu kỳ cao là tài chính (ngân hàng, chứng khoán, bảo hiểm), bất động sản, xây dựng chiếm khoảng 65% tổng vốn hóa và thanh khoản thị trường cổ phiếu, chưa có nhiều doanh nghiệp niêm yết thuộc các ngành công nghệ, y tế, logistics, dịch vụ… Một số doanh nghiệp có dấu hiệu tăng vốn “khống” trước khi niêm yết cổ phiếu, huy động vốn trên thị trường chứng khoán nhưng sử dụng sai mục đích, giá cổ phiếu biến động thất thường không gắn liền với chất lượng hoạt động kinh doanh của doanh nghiệp. Còn nhiều doanh nghiệp nhà nước đã tiến hành cổ phẩn hóa nhưng chưa tiến hành niêm yết trên thị trường cổ phiếu. Bên cạnh đó, các sản phẩm tài chính phái sinh mặc dù đã có sự phát triển nhanh chóng, vượt các kỳ vọng đặt ra, tuy nhiên chưa đa dạng, thiếu lựa chọn cho nhà đầu tư (quyền chọn mua, chọn bán, hợp đồng tương lai…).

Thứ ba, cơ sở nhà đầu tư trong nước còn hạn chế, chưa gắn kết giữa chức năng huy động vốn dài hạn của thị trường vốn với hệ thống bảo hiểm, an sinh xã hội. Nhà đầu tư cá nhân chiếm khoảng 80 - 85% giao dịch trên thị trường cổ phiếu, phần lớn tự đầu tư thay vì uỷ thác qua các quỹ đầu tư chuyên nghiệp nên ảnh hưởng lớn đến tính bền vững của chỉ số VN Index (có những giai đoạn lọt vào nhóm các chỉ số chứng khoán tăng, giảm mạnh nhất trên thế giới). Đáng chú ý, mặc dù số lượng tài khoản nhà đầu tư cá nhân tăng đột biến trong giai đoạn 2020 - 2022, nhưng có nhiều tài khoản không hoặc ít giao dịch. Bên cạnh đó, hệ thống nhà đầu tư tổ chức trong nước còn thiếu vai trò các quỹ hưu trí dài hạn, vai trò của các DNBH chưa cao. Theo đó, mặc dù Chiến lược phát triển thị trường chứng khoán Việt Nam giai đoạn 2011 - 2020 đề ra vấn đề xây dựng khuôn khổ pháp luật và chính sách tài chính thích hợp để tạo điều kiện hình thành và phát triển các tổ chức đầu tư, nhưng hiện tại, cơ sở pháp lý vẫn chưa thật sự đầy đủ để hình thành, khuyến khích sự phát triển của quỹ hưu trí.

Thứ tư, công bố thông tin trên thị trường còn một số tồn tại. Báo cáo tài chính chưa kiểm toán của một số doanh nghiệp niêm yết chênh lệch lớn so với báo cáo tài chính được kiểm toán. Một số khoản mục trọng yếu chưa được thuyết minh đầy đủ, thiếu minh bạch hoặc bị kiểm toán cho ý kiến ngoại trừ. Báo cáo sử dụng vốn huy động chưa công bố đầy đủ, gây khó khăn cho cổ đông, trái chủ và cơ quan quản lý trong giám sát việc sử dụng vốn của công ty. Vi phạm công bố thông tin giao dịch của cổ đông lớn, cổ đông nội bộ và người có liên quan còn khá phổ biến, tiềm ẩn động cơ trục lợi do có lợi thế thông tin và chấp nhận mức xử phạt thấp hơn nhiều lần so với mức thu lợi.

Thứ năm, quản trị công ty đại chúng còn một số hạn chế. Một số doanh nghiệp chưa tuân thủ quy định về thành viên HĐQT độc lập. Từng thành viên HĐQT chưa thật sự độc lập với Ban điều hành và với các thành viên HĐQT khác. Một số trường hợp vi phạm quyền lợi của công ty và cổ đông như thành lập các công ty do các thành viên HĐQT hoặc Ban Giám đốc điều hành kiểm soát, từ đó chuyển doanh thu, lợi nhuận hoặc khách hàng của công ty ra ngoài; công ty có những khoản cho vay thiếu minh bạch đối với thành viên HĐQT, Ban điều hành…

Thứ sáu, một số tiêu chí nâng hạng thị trường lên thị trường chứng khoán mới nổi còn chậm đáp ứng. Thị trường chứng khoán Việt Nam được đưa vào danh sách nâng hạng trong 5 năm trở lại đây, tuy nhiên, mức độ cải thiện các tiêu chí còn chậm, thậm chí theo hướng tiêu cực. MSCI trong kỳ đánh giá tháng 6/2022 hạ bậc 09 tiêu chí định tính đối với thị trường Việt Nam trong đó một số tồn tại chính là khả năng tiếp cận thị trường của nhà đầu tư nước ngoài (NĐTNN) còn hạn chế đối với giới hạn sở hữu nước ngoài tại công ty đại chúng, công ty niêm yết; khả năng tiếp cận thông tin của NĐTNN còn hạn chế đối với công bố thông tin bằng tiếng Anh của công ty đại chúng, công ty niêm yết và một số quy định pháp lý; các tiêu chí về thanh toán và bù trừ chứng khoán (pre-funding: giao dịch chứng khoán yêu cầu có đủ tiền; chưa có tổ chức bù trừ chính thức), cho vay chứng khoán, bán khống chứng khoán.

Thứ bảy, chất lượng một số tổ chức trung gian (công ty chứng khoán, công ty kiểm toán, công ty thẩm định giá...) chưa đảm bảo, chưa đáp ứng tốt yêu cầu minh bạch, năng lực thẩm định để có hàng hóa chất lượng cho thị trường. Một số trường hợp công ty chứng khoán tư vấn hồ sơ phát hành TPDN, công ty kiểm toán báo cáo tài chính doanh nghiệp niêm yết, công ty thẩm định giá trị tài sản bảo đảm có dấu hiệu thông đồng với tổ chức phát hành trong việc cung cấp thông tin sai lệch về tình hình sản xuất kinh doanh của doanh nghiệp ra công chúng, một số trường hợp xung đột lợi ích do tổ chức trung gian có mối quan hệ với tổ chức phát hành chứng khoán.

Thứ tám, gia tăng rủi ro liên thông giữa thị trường vốn (thị trường TPDN, thị trường cổ phiếu) với hệ thống TCTD và lĩnh vực bất động sản. Thời gian gần đây phát sinh hiện tượng một số doanh nghiệp bất động sản, tập đoàn đa ngành (trong đó bất động sản là một mảng kinh doanh chính) cùng các tổ chức có mối liên quan trực tiếp/gián tiếp tiến hành mua

cổ phần, tham gia hoạt động điều hành các định chế tài chính (NHTM, công ty chứng khoán, DNBH). Một nhóm cổ đông có thể lách các quy định pháp luật về giới hạn sở hữu cổ phần của cổ đông, cổ đông và người có liên quan tại TCTD và các quy định về giới hạn cấp tín dụng đối với khách hàng tại Luật các TCTD, từ đó lợi dụng quyền chi phối hoạt động của ngân hàng, “lách” các quy định an toàn, quản trị rủi ro, kiểm soát nội bộ của TCTD để sử dụng nguồn vốn của ngân hàng cấp tín dụng cho các công ty con, công ty “sân sau”, công ty trong cùng hệ sinh thái của doanh nghiệp bất động sản. Việc tích tụ rủi ro tập trung tín dụng có thể ra rủi ro lan truyền giữa thị trường bất động sản và thị trường tài chính.

Dù đối mặt với nhiều rủi ro, thách thức khó lường, nhưng thị trường vốn Việt Nam được kỳ vọng sẽ phát triển mạnh mẽ và cân bằng hơn trong giai đoạn mới, thực hiện tốt vai trò huyết mạch trong nền kinh tế, góp sức thúc đẩy phát triển kinh tế và hoàn thành các mục tiêu chiến lược mà Đảng và Nhà nước đã đề ra trong giai đoạn 2021 - 2030. Trên cơ sở các kết quả đã đạt được, để phát triển thị trường vốn an toàn, minh bạch, hiệu quả, bền vững nhằm hoàn thiện, đồng bộ thể chế kinh tế thị trường, ổn định kinh tế vĩ mô, huy động nguồn lực phát triển kinh tế - xã hội theo tinh thần của Nghị quyết Đại hội Đảng khóa XIII, Nghị quyết của Quốc hội cơ cấu lại nền kinh tế giai đoạn 2021 - 2025, Nghị quyết về kế hoạch phát triển kinh tế - xã hội 05 năm 2021 - 2025, Nghị quyết 86/NQ-CP ngày 11/7/2022 của Chính phủ…, cần thực hiện các giải pháp sau:

- Một là, tiếp tục hoàn thiện khung pháp lý thị trường vốn. Tập trung vào phát triển cơ sở nhà đầu tư thông qua hoàn thiện quy định về nhà đầu tư chuyên nghiệp dựa trên thực tiễn thị trường; khuyến khích nhà đầu tư cá nhân đầu tư qua các quỹ chuyên nghiệp thông qua ưu đãi về thuế, phí; hoàn thiện khung pháp lý đối với việc thành lập, vận hành, cơ chế tài chính để phát triển các loại hình ETF, quỹ hữu trí tự nguyện, quỹ đầu tư trái phiếu, quỹ tiền tệ...

- Hai là, tăng quy mô thị trường chứng khoán và đa dạng hóa sản phẩm trong giai đoạn 2021 - 2025. Cần nghiên cứu ban hành các chính sách ưu đãi để thúc đẩy các doanh nghiệp cổ phần niêm yết trên thị trường chứng khoán (hỗ trợ chi phí về công bố thông tin, kiểm toán doanh nghiệp niêm yết; ưu đãi thuế thu nhập doanh nghiệp có thời hạn đối với doanh nghiệp có quy mô trung bình trở lên, thuộc các ngành nghề ưu tiên phát triển, gắn với tái cơ cấu nền kinh tế như năng lượng xanh, kinh tế xanh, công nghiệp phụ trợ… Bên cạnh đó, giai đoạn 2022 - 2025, cần tiếp tục nghiên cứu, ban hành các quy định về bảo vệ người tiêu dùng sản phẩm tài chính, hướng dẫn sử dụng Fintech trong lĩnh vực chứng khoán. Kiên quyết yêu cầu các doanh nghiệp nhà nước đã cổ phần hóa có đủ điều kiện phải niêm yết/đăng ký giao dịch cổ phiếu; triệt để tháo gỡ các vướng mắc trong quá trình cổ phần hóa gây khó khăn cho việc niêm yết/đăng ký giao dịch. Đồng thời, nghiên cứu thiết lập thị trường giao dịch tập trung cho các TPDN và thị trường dành cho các doanh nghiệp có tiềm năng tăng trưởng cao, doanh nghiệp khởi nghiệp sáng tạo (startup, fintech), vừa góp phần phát triển cân đối các cấu phần thị trường trên TTCK vừa tạo thêm nguồn cung hàng hóa cho thị trường.

- Ba là, tiếp tục cải thiện các yêu cầu về công bố thông tin, quản trị doanh nghiệp: (i) tiếp tục nâng cao các hình thức xử phạt đối với các trường hợp công bố thông tin sai lệch, chậm công bố thông tin trong đó áp dụng chế tài bổ sung như cấm huy động vốn có thời hạn, cấm đảm nhiệm chức vụ quản lý tại công ty niêm yết; (ii) tăng cường kiểm tra chất lượng báo cáo tài chính và hoạt động kiểm toán của các đơn vị kiểm toán, kiểm toán viên; thẩm định giá và xử lý các vi phạm; (iii) nghiên cứu nâng cao yêu cầu công bố thông tin đối với công ty sở hữu vốn không phải là công ty đại chúng, các công ty chưa đại chúng phát hành TPDN; (iv) bổ sung quy định yêu cầu công bố thông tin bằng tiếng Anh đối với các doanh nghiệp niêm yết thuộc các chỉ số chính (VN30, VN DIAMOND…).

- Bốn là, sớm phê duyệt đề án thành lập trung tâm tài chính khu vực và quốc tế (TP.HCM và/hoặc TP. Đà Nẵng) theo tinh thần của Nghị quyết Đại hội Đảng khóa XIII đề ra nhiệm vụ nghiên cứu và thiết lập cơ chế đặc thù thúc đẩy phát triển TP.HCM trở thành trung tâm tài chính quốc tế; và Nghị quyết về phát triển kinh tế xã hội 5 năm 2021 - 2025 đã định hướng lựa chọn một số địa điểm, đô thị có lợi thế đặc biệt để xây dựng trung tâm kinh tế, tài chính, có tính đột phá, có khả năng cạnh tranh quốc tế cao, kết nối với các trung tâm kinh tế lớn trong khu vực và thế giới./.