Báo cáo mới đây của SSI Research nhận định, trên quy mô toàn cầu, việc mở rộng cung tiền mạnh mẽ đã kéo dài hơn một năm và triển vọng hồi phục kinh tế theo mô hình chữ V sau khi từng bước kiểm soát được đại dịch Covid-19 đã khiến gia tăng mối lo ngại lạm phát cũng như việc các ngân hàng trung ương có thể rút lại các chính sách hỗ trợ sớm hơn dự kiến.

Tại Việt Nam, chính sách tiền tệ vẫn được điều hành khá thận trọng, các yếu tố về lạm phát, thanh khoản, lợi tức trái phiếu vẫn đang khá thuận lợi để Ngân hàng Nhà nước (NHNN) thực hiện mục tiêu ổn định lãi suất, hỗ trợ doanh nghiệp và nền kinh tế.

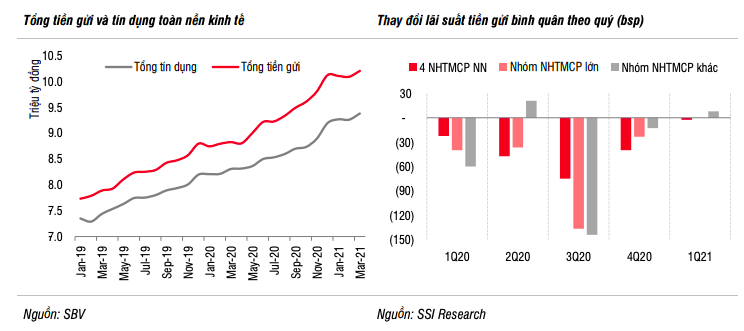

Nhận định về biến động của lãi suất tiền gửi trong quý I vừa qua, báo cáo của SSI Research chỉ ra rằng, về cơ bản chỉ số này không có nhiều biến động. Lãi suất tiền gửi đã giảm tổng cộng 200 - 250 điểm phần trăm trong năm 2020, trong đó mạnh nhất là trong quý III/2020.

Trong quý I/2021, SSI Research ghi nhận một số điều chỉnh tăng/giảm từ 10 - 40 điểm phần trăm tại một số Ngân hàng thương mại (NHTM), tập trung vào các kỳ hạn ngắn và khách hàng cá nhân nhưng hầu hết giữ nguyên mức lãi suất tiền gửi ở mức 3 - 4%/năm với kỳ hạn dưới 6 tháng, 3,5 - 5,5%/năm với kỳ hạn 6 đến dưới 12 tháng và 4,6 - 6%/năm với kỳ hạn 12 tháng trở lên.

Dù lãi suất tiền gửi giảm sâu xuống mức thấp chưa từng có nhưng huy động của các NHTM vẫn rất khả quan, cùng với đó là sự sụt giảm của cầu tín dụng khiến cho chênh lệch tiền gửi - tín dụng từ đầu năm 2020 đến nay giãn khá rộng. Theo thông tin từ Tổng cục Thống kê, tính đến 19/3/2021, tăng trưởng tín dụng là 1,47% so với đầu năm, cao hơn mức tăng trưởng 0,54% của tiền gửi. Bên cạnh sự dịch chuyển của dòng tiền sang các kênh đầu tư khác ngoài tiền gửi, các NHTM có thể đã chủ động giảm huy động để thu hẹp chênh lệch với dư nợ cho vay để đảm bảo mức sinh lời của ngân hàng.

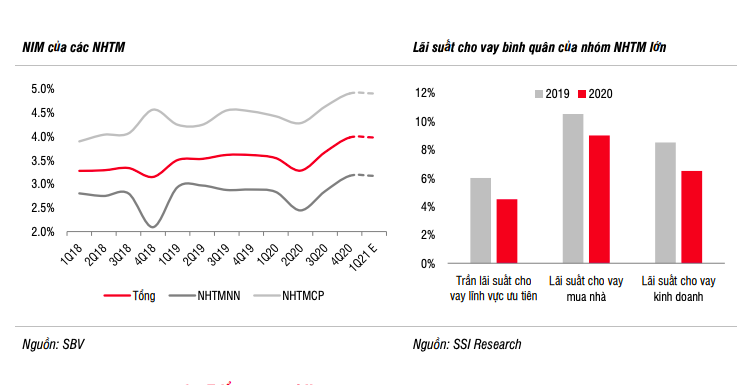

Diễn biến lãi suất tiền gửi là nhân tố quyết định đến lãi suất cho vay. Trong năm 2020, lãi suất cho vay đã giảm từ 1 - 1,5%, thấp hơn mức giảm của lãi suất tiền gửi (2 - 2,5%). Nhờ vậy, biên lãi ròng của hầu hết các ngân hàng thương mại đã tăng rất mạnh trong nửa cuối năm 2020 và hiện ở mức cao lịch sử, khoảng 4%. Bởi vậy, nếu lãi suất tiền gửi duy trì ở mức thấp, các NHTM sẽ có cơ sở để giảm thêm lãi suất cho vay cho khách hàng bằng cách thu hẹp biên lãi ròng về mức thông thường là 3,5%.

Khảo sát trong quý I/2021, ngoài Vietcombank áp dụng giảm lãi suất cho toàn bộ dư nợ bị ảnh hưởng bởi Covid-19 trong 3 tháng, BIDV triển khai gói tín dụng hỗ trợ doanh nghiệp vừa và nhỏ kéo dài đến 30/9/2021. Một số ít NHTMCP cũng điều chỉnh giảm lãi suất cho vay từ 10 - 40 điểm phần trăm nhưng chỉ với thời gian ưu đãi trong 6 - 12 tháng đầu. Biên lãi suất cộng thêm để tính lãi các kỳ sau đó không thay đổi. Lãi suất cho vay ở hầu hết các NHTM vẫn ổn định so với thời điểm cuối năm 2020.

Bất chấp sự bùng phát của Covid-19, tăng trưởng GDP thực tế trong quý I/2021 là 4,48%, thấp hơn kỳ vọng của chúng SSI là 4,5 - 5% nhưng phù hợp với ước tính trước đó của Chính phủ với giả định kiểm soát tốt dịch bệnh. Giải ngân vốn FDI đang phục hồi tốt, hoạt động xuất khẩu và nhập khẩu tăng trưởng ấn tượng (lần lượt 22% và 26,3%).

Trên cơ sở đó, SSI Research kỳ vọng tăng trưởng GDP so với cùng kỳ của quý II/2021 sẽ là đỉnh của năm 2021 và sau đó sẽ bình thường hóa từ nửa cuối 2021, đạt mức 6 - 6,5% trong cả năm 2021 và 7% năm 2022. Hoạt động kinh tế sôi động hơn sẽ khiến cầu tín dụng tăng mạnh hơn, lạm phát cũng tăng cao hơn trong nửa cuối 2021 khiến lãi suất tiền gửi gia tăng. Mặt bằng lãi suất tiền gửi vẫn tiếp tục ổn định trong hầu hết quý II/2021 nhưng có thể nhích tăng từ 30 - 50 điểm phần trăm trong nửa cuối năm 2021. Lãi suất cho vay đối một số lĩnh vực ưu tiên có thể điều chỉnh giảm nhẹ ở một số ngân hàng nhưng về cơ bản mặt bằng lãi suất chung sẽ vẫn ổn định.