Ngân hàng luôn là “cốp to”

Dễ nhận thấy, hầu hết các thương vụ phát hành trái phiếu doanh nghiệp thời gian qua đều có bóng dáng ngân hàng như ngân hàng tư vấn phát hành, ngân hàng đứng ra phân phối, ngân hàng là trái chủ lớn nhất. Đáng chú ý hơn là hoạt động tư vấn, đầu tư của ngân hàng thường được thực hiện qua hệ sinh thái công ty con như công ty chứng khoán, bảo hiểm hay quỹ…

Theo phân tích của nhiều chuyên gia đầu tư tài chính, việc ngày càng nhiều công ty chứng khoán (cả công ty độc lập và CTCK trực thuộc NHTM) tham gia vào thị trường tư vấn, phát hành trái phiếu là một xu hướng tích cực. Bởi việc chuyển hẳn nghiệp vụ tư vấn, phát hành trái phiếu cho các công ty con là hợp lý vì vừa thu được phí vừa không phải phân loại nợ và trích lập dự phòng rủi ro.

Đây cũng là một nghiệp vụ của ngân hàng để đa dạng hóa sản phẩm, tận dụng nguồn lực và mang thêm nguồn thu nhập cho hoạt động kinh doanh. Mặt khác, ngân hàng có nghiệp vụ và có mạng lưới khách hàng tiềm năng nên có thể hỗ trợ thực hiện để đợt phát hành đạt hiệu quả tối ưu.

Tuy nhiên, đường đi nước bước của việc bảo lãnh này lại không đơn giản. Trong đó một trong những động thái dễ phát sinh trong quá trình bảo lãnh tư vấn phát hành trái phiếu là đảo nợ. Vậy đường đi của việc đảo nợ và bảo lãnh ra sao?

Có thể mường tượng thế này, một tập đoàn thân với một ngân hàng đối tác muốn phát hành lô trái phiếu 5.000 tỷ đồng. Tập đoàn này sẽ thông qua công ty chứng khoán của ngân hàng đối tác đó để làm bản hợp đồng bảo lãnh phát hành.

Theo đó, công ty chứng khoán trực thuộc ngân hàng sẽ tư vấn cho doanh nghiệp phát hành một đợt hay chia thành nhiều đợt. Nếu phát hành hết trong 1 đợt, công ty chứng khoán này sẽ dành vài trăm tỷ đến hàng nghìn tỷ đồng để bán hoặc ký gửi cho công ty quản lý quỹ. Công ty quản lý quỹ này cũng thuộc ngân hàng trên hoặc là đối tác thân tín.

Số trái phiếu còn lại, công ty chứng khoán tư vấn sẽ chia lẻ ra thành nhiều món nhỏ vừa tầm để bán cho những nhà đầu tư cá nhân thông qua hệ thống chi nhánh, phòng giao dịch của ngân hàng mẹ.

Đây là cách làm phổ biến vì việc tư vấn nhà đầu tư cá nhân mua trái phiếu ngay khi khách hàng đến gửi tiết kiệm tại chi nhánh ngân hàng khá dễ. Bởi khách hàng này dễ bị thu hút với lãi suất cao hơn lãi suất tiền gửi do ngân hàng đó đang niêm yết. Theo khảo sát của phóng viên, lãi suất trái phiếu nhà đầu tư nhỏ lẻ mua tại chi nhánh ngân hàng sau khi được tư vấn khoảng 9%.

Trong trường hợp số hàng gửi cho công ty quản lý quỹ, đối tác không tiêu thụ được, công ty chứng khoán tư vấn sẽ lại mang về bán tiếp sau khi chịu hao tổn một ít phí. Nếu số tiền lớn vượt khả năng thì ngân hàng mẹ sẽ hỗ trợ xử lý.

Với hình thức bảo lãnh trái phiếu, ngân hàng tăng lợi nhuận, né nợ xấu. Trong khi đó, ngân hàng cũng giúp những doanh nghiệp thân tín hết hạn mức tín dụng hoặc đến kỳ trả nợ chưa xoay được nguồn tiền.

Đáng chú ý là, cả công ty chứng khoán và ngân hàng không rõ dựa vào đánh giá tín nhiệm nào để đứng ra ký hợp đồng bảo lãnh phát hành trái phiếu doanh nghiệp. Thường công ty chứng khoán bảo lãnh được đánh giá tín nhiệm bởi ngân hàng mẹ thay vì một công ty độc lập.

Ngược lại, ở góc độ không an toàn đối với ngân hàng nằm ở tài sản đảm bảo. Các chuyên gia tài chính khuyến cáo, giải pháp này sẽ khiến nợ xấu chồng nợ xấu. Với trường hợp có tài sản bảo đảm thì doanh nghiệp phát hành dùng luôn tài sản hình thành từ vốn phát hành, cộng với các tài sản khác (cổ phiếu của mình) để làm tài sản bảo đảm. Giá trị tài sản bảo đảm có khi lên tới 200% so với doanh số phát hành.

Chẳng hạn như với doanh nghiệp nhiều rủi ro như bất động sản, siết tín dụng bất động sản để bảo vệ ngân hàng nhưng bất động sản vẫn tìm vốn một phần ở ngân hàng, một phần ở các nhà đầu tư khác và với cách thức như nêu trên, chỉ là chuyển rủi ro từ chỗ này sang chỗ kia.

Giả định thị trường bất động sản đổ vỡ hay đình trệ, cổ phiếu đóng băng thì lấy nguồn nào để trả cho nhà đầu tư?

Chưa kể, với khung pháp lý giải chấp như hiện nay, nhà đầu tư cá nhân trót mua các trái phiếu xé lẻ như nói trên rất khó khăn để đòi được nợ. Ở trường hợp này, những công ty chứng khoán hay ngân hàng đứng ra bảo lãnh phát hành có khả năng sẽ đẩy hết rủi ro về doanh nghiệp phát hành và người mua.

Còn với bảo lãnh thanh toán thì sao? Đa phần nhà đầu tư cá nhân khi mua trái phiếu doanh nghiệp được các nhân viên ngân hàng tư vấn, nhất là các ngân hàng có thương hiệu lớn nên rất yên tâm. Nhưng thực tế, không mấy trái chủ quan tâm ai sẽ là người thanh toán lãi gốc khi doanh nghiệp vỡ nợ.

Xét ở nhiều khía cạnh rủi ro, Ngân hàng Nhà nước không cho phép ngân hàng bảo lãnh thanh toán với trái phiếu doanh nghiệp nhằm tránh tín dụng trá hình qua kênh này.

Xem xét từ góc độ rủi ro với ngân hàng, TS. Cấn Văn Lực cho rằng, khi thực hiện bảo lãnh phát hành, ngân hàng phải bao tiêu toàn bộ. Trong trường hợp bộ phận thẩm định dự án và tư vấn làm việc không tốt, trái phiếu doanh nghiệp không bán được thì ngân hàng sẽ chịu rủi ro.

Khi đó, ngân hàng từ vai trò tư vấn phát hành lại trở thành bên cho vay hoặc nhà đầu tư, và như vậy, mục tiêu tư vấn đã không còn đúng bản chất, nguồn vốn của ngân hàng bị ảnh hưởng và làm xáo trộn kế hoạch kinh doanh tín dụng.

Bên cạnh đó, theo ông Lực, việc ngân hàng bảo lãnh phát hành trái phiếu có thể gây khó khăn cho cơ quan quản lý trong việc đánh giá, theo dõi hoạt động của ngân hàng xem khoản nào là khoản vay và khoản nào là đầu tư.

Bảo lãnh để lấy mác rồi tự găm hàng

Căn cứ thông tin phát hành riêng lẻ trên HNX và công bố thông tin của các doanh nghiệp, ước tính 8 tháng đầu năm 2019, tổng lượng chào bán là 129.016 tỷ đồng và lượng phát hành là 117.142 tỷ đồng. Các nhà phân tích của Công ty Chứng khoán SSI cho rằng, tỷ lệ phát hành thành công toàn thị trường là 90,8%, quy mô thị trường tăng mạnh lên mức khoảng 10,2% GDP.

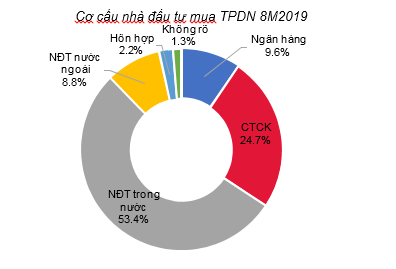

Trong khối các nhà đầu tư trong nước, công ty chứng khoán là bên mua lớn nhất với tổng lượng mua 29.447 tỷ đồng – chiếm 25,4% tổng lượng phát hành. Trong đó, các CTCK mua 22.900 tỷ đồng trái phiếu do các NHTM phát hành.

Đáng lưu ý, lượng mua này quá lớn so với quy mô vốn của các CTCK, bản thân các CTCK này cũng phải huy động trái phiếu để tăng vốn nên khả năng cao các CTCK chỉ là trung gian, tham gia mua trên sơ cấp để bán lại trên thứ cấp chứ không phải là người mua cuối cùng.

Thường các công ty chứng khoán lại thuộc sở hữu của các ngân hàng. Do đó việc các công ty chứng khoán ôm lượng lớn cổ phiếu là dấu hỏi về việc bảo lãnh chứng khoán của các ngân hàng.

Các ngân hàng thương mại (NHTM) cũng mua vào 10.210 trái phiếu, tương đương 8,8% tổng lượng phát hành trong đó chủ yếu là mua các trái phiếu bất động sản và phát triển hạ tầng.