Dồn dập mua lại trước hạn, áp lực đáo nợ trái phiếu vẫn rất lớn

Theo thống kê của Hiệp hội Thị trường trái phiếu Việt Nam (VBMA), tính đến ngày 21/10, các doanh nghiệp phát hành đã mua lại trước hạn hơn 142.000 tỷ đồng trái phiếu doanh nghiệp (TPDN), tăng 67% so với cùng kỳ. Có tới 74% lượng TPDN mua lại diễn ra trong quý II và quý III/2022, sau khi sự cố của một số tập đoàn lớn.

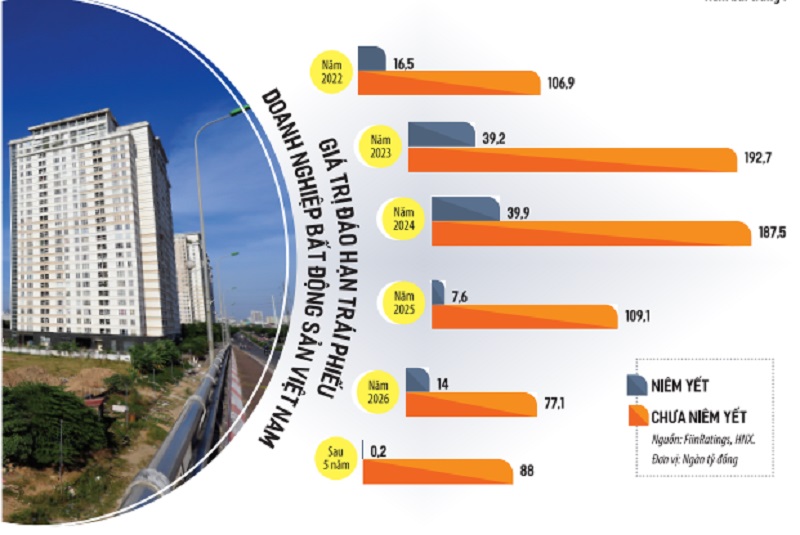

Ông Nguyễn Quang Thuân, Chủ tịch FiinGroup cho rằng, việc gia tăng hoạt động mua lại trước hạn TPDN sẽ giảm áp lực rủi ro nợ đáo hạn và giảm đáng kể áp lực vỡ nợ dây chuyền. Tuy nhiên, lượng TPDN bất động sản đáo hạn thời gian tới còn rất lớn.

Theo ước tính của các chuyên gia phân tích Công ty Chứng khoán Rồng Việt (VDSC), TPDN bất động sản đáo hạn năm 2023 là 130.000 tỷ đồng, tương đương hơn 9% dư nợ tín dụng ngân hàng tăng thêm trong năm 2022. Đỉnh điểm đáo hạn TPDN sẽ rơi vào quý II, quý III/2023.

Trong điều kiện thị trường vận hành bình thường, doanh nghiệp bất động sản đáo hạn trái phiếu sẽ phát hành trái phiếu mới để đảo nợ, làm cho dòng vốn luân chuyển nhịp nhàng. Tuy nhiên, dòng chảy vốn thị trường trái phiếu đang bị đứt gãy, nên khả năng đảo nợ trái phiếu là rất khó, dù Nghị định 65/2022/NĐ-CP sửa đổi Nghị định 153/2020/NĐ-CP đã chính thức cho phép doanh nghiệp đảo nợ.

Bên cạnh đó, Nghị định 65 siết chặt điều kiện của nhà đầu tư cá nhân chuyên nghiệp, khiến người mua trên thị trường trái phiếu riêng lẻ bị co hẹp, nên doanh nghiệp bất động sản cũng khó khăn hơn khi đảo nợ trái phiếu.

“Chúng tôi cho rằng, khả năng đảo nợ trái phiếu của các doanh nghiệp bất động sản khá thấp do nhà đầu tư nắm giữ chủ yếu là cá nhân đang bị hạn chế rất nhiều do niềm tin bị xói mòn cũng như do các quy định chặt chẽ hơn của Nghị định 65/2022 NĐ-CP và do các hạn chế trong việc tiếp cận vốn vay từ các ngân hàng. Đồng thời, dòng tiền từ hoạt động bán hàng đang gặp nhiều khó khăn trong bối cảnh lãi suất tăng và tín dụng thắt chặt. Do đó, chúng tôi nhận thấy một số rủi ro đáng chú ý về nợ xấu và tăng lãi suất của thị trường từ khả năng đáo hạn TPDN các doanh nghiệp bất động sản trong thời gian tới”, chuyên gia phân tích VDSC nhận định.

Ngăn hiệu ứng “bond run”

Thị trường TPDN trong tháng 10/2022 gần như đóng băng. Số liệu của FiinPro cho thấy, trong tháng 10/2022, chỉ có một đợt phát hành TPDN của Công ty TNHH Khai thác chế biến khoảng sản Núi Pháo với vỏn vẹn 210 tỷ đồng.

“Trong ngắn hạn, tâm lý rời bỏ kênh đầu tư TPDN có thể dần ổn định trở lại, nhưng nếu như những nút thắt về pháp lý không được tháo gỡ, thiếu đi sự hỗ trợ và định hướng từ nhà điều hành, thì nhiều khả năng, khó khăn trên thị trường TPDN sẽ còn tiếp diễn”, VDSC nhận định.

Trong khi làn sóng tháo chạy khỏi thị trường trái phiếu chưa dừng lại, thì việc doanh nghiệp bất động sản đảo nợ trái phiếu là rất khó khăn, có thể dẫn tới nhiều hệ lụy lớn hơn. TS. Vũ Đình Ánh, chuyên gia kinh tế cho rằng, để ngăn chặn khả năng vỡ nợ của doanh nghiệp bất động sản phát hành trái phiếu, cơ quan quản lý cần có giải pháp chống “bond run”.

“Với thị trường TPDN, đầu tiên, nhà đầu tư phải bình tĩnh, không hành động theo tâm lý đám đông. Tuy nhiên, cơ quan quản lý và các bên cũng phải tham gia hỗ trợ, lên tiếng để ngăn tâm lý đám đông”, ông Ánh nhận định.

Lý giải nguyên nhân nhà đầu tư tháo chạy khỏi trái phiếu, thậm chí tháo chạy khỏi cả các quỹ đầu tư trái phiếu (bán chứng chỉ quỹ trước hạn), ông Lê Hồng Khang, Trưởng phòng Phân tích xếp hạng tín nhiệm của FiinRatings cho rằng, gốc rễ của vấn đề là nhà đầu tư thiếu thông tin. Do đó, để tránh trường hợp doanh nghiệp phát hành hoạt động tốt mà vẫn bị “bond run”, doanh nghiệp phát hành nên minh bạch thông tin, bổ sung đánh giá độc lập để khẳng định vị thế kinh doanh của mình, cũng như khẳng định việc vẫn kinh doanh bình thường. Nếu doanh nghiệp phát hành khó khăn trong chi trả, thì cần tôn trọng trái chủ bằng cách công khai, minh bạch lộ trình giải pháp, hoạt động cấu trúc lại thời gian trả nợ, để nhà đầu tư an tâm phần nào.

“Về phía nhà đầu tư, cần bình tĩnh, xem xét lại tài sản, trái phiếu mà nhà đầu tư đang nắm giữ của doanh nghiệp nào, kết quả kinh doanh ra sao, nếu thật sự tốt thì không có lý do gì bán rẻ, chiết khấu rất cao. Trong trung hạn, giải pháp được nói tới nhiều là các quỹ bình ổn. Đây là biện pháp đã được áp dụng ở các quốc gia khác và các quỹ này sẽ có những điều kiện cụ thể vào những đối tượng cụ thể để có thể giải ngân”, ông Khang khuyến nghị.

Hiệp hội Bất động sản TP.HCM (HoREA) vừa có công văn gửi Thủ tướng Chính phủ kiến nghị một số giải pháp tháo gỡ khó khăn cho doanh nghiệp, người mua nhà, nhà đầu tư để thị trường bất động sản phát triển an toàn, lành mạnh.

Theo đó, đề nghị Bộ Tài chính và Chính phủ xem xét, tạo điều kiện cho nhà đầu tư cá nhân không phải là nhà đầu tư chứng khoán chuyên nghiệp được đầu tư, mua trái phiếu doanh nghiệp riêng lẻ với một tỷ lệ nhất định. Đồng thời, cho phép các doanh nghiệp có quy mô lớn, có uy tín thương hiệu, công ty đại chúng, công ty niêm yết trên sàn chứng khoán được xếp hạng tín nhiệm thì được phát hành riêng lẻ chào bán cho nhà đầu tư cá nhân không phải là nhà đầu tư chứng khoán chuyên nghiệp.