Bài viết này tổng quan một số phản ứng chính sách khác nhau trong việc đảm bảo ổn định tài chính của các ngân hàng châu Âu trong bối cảnh khủng hoảng đại dịch toàn cầu, từ đó, cung cấp một khuôn khổ tiêu chí tham khảo cho các nhà hoạch định chính sách ở Việt Nam.

Chính sách ứng phó với khủng hoảng ngân hàng tại châu Âu

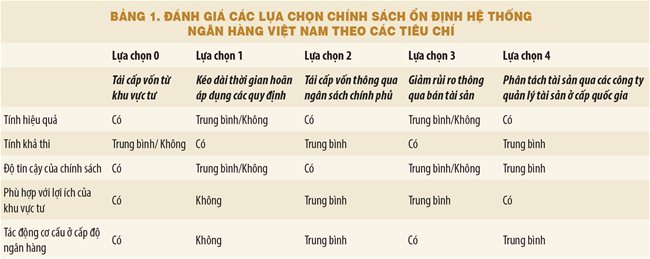

Khủng hoảng gia tăng buộc các nhà hoạch định chính sách tại EU phải cân nhắc các hành động nhằm củng cố bảng cân đối tài sản của các ngân hàng. Boot và cộng sự (2021) đã đề xuất bảy lựa chọn chính sách với năm tiêu chí đánh giá khác nhau cho từng chính sách và được đánh giá ở ba mức độ: Có, Trung bình và Không (xem thêm bảng 1). Các lựa chọn chính sách được giải thích ngắn gọn như sau:

Lựa chọn 0 - Tái cấp vốn từ khu vực tư. Đây là lựa chọn cơ bản để cải thiện khả năng phục hồi của một ngân hàng thông qua việc tăng vốn chủ sở hữu và quản lý các khoản nợ xấu. Một ngân hàng được tái cấp vốn từ khu vực tư sẽ có toàn quyền kiểm soát hoạt động của chính mình và có động lực để đưa ra các quyết định kinh doanh phù hợp.

Lựa chọn 1 - Hoãn áp dụng các quy định giám sát ngân hàng. Lựa chọn này nhằm mục đích kéo dài thời gian cho các ngân hàng trong việc đáp ứng các yêu cầu của ngân hàng trung ương (chẳng hạn, chấp nhận các vi phạm tạm thời yêu cầu về an toàn vốn nếu việc này là do trích lập dự phòng liên quan đến đại dịch). Các chính sách cụ thể bao gồm: Ngưng phạt đối với các ngân hàng chủ chốt quan trọng trong hệ thống, giảm tỷ trọng rủi ro, loại trừ tài sản khi tính toán tỷ lệ đòn bẩy và tạm thời chưa áp dụng các chuẩn mực kế toán mới (IFRS 9).

Lựa chọn 2 - Tái cấp vốn từ ngân sách chính phủ. Tái cấp vốn của chính phủ đề cập đến việc tái cấp vốn phòng ngừa và bắt buộc, theo đề xuất của Schularick và cộng sự (2020). Đối với các ngân hàng của châu Âu, các tác giả đã ước tính thiếu hụt vốn từ 60 - 600 tỷ euro, tùy thuộc vào các kịch bản của đại dịch. Đây là giải pháp thay thế khi không thể thực hiện lựa chọn 0 - tái cấp vốn từ khu vực tư.

Lựa chọn 3 - Giảm rủi ro thông qua bán tài sản. Trong trường hợp ngân hàng không muốn hoặc không thể tăng vốn chủ sở hữu, ngân hàng có thể tìm cách cải thiện tỷ lệ vốn hóa qua việc bán tài sản.

Lựa chọn 4 - Phân tách tài sản thông qua các công ty quản lý tài sản ở cấp quốc gia. Các công ty quản lý tài sản đã được sử dụng trong quá khứ để giải quyết các rủi ro trong ngân hàng. Các công ty này thường cần sự hỗ trợ đáng kể của chính phủ bởi vì các khoản lỗ sẽ được tạo ra đồng thời cùng với những thách thức liên quan đến vấn đề định giá, chia sẻ thông tin giữa ngân hàng với công ty quản lý tài sản.

Lựa chọn 5 - Phân tách tài sản thông qua các công ty quản lý tài sản toàn EU. Đây là một biến thể của lựa chọn 4: thành lập một công ty quản lý tài sản trên toàn EU - đồng nghĩa với việc các ngân hàng chuyển các khoản nợ xấu cho một công ty quản lý tài sản siêu quốc gia.

Lựa chọn 6 - Giới hạn lỗ thông qua tái cấu trúc/chuyển đổi nợ. Một cách tiếp cận khác để giải quyết nợ xấu là chuyển một phần rủi ro phá sản đối với mỗi khoản vay từ một ngân hàng sang một cơ quan công quyền thông qua một chương trình bảo hiểm có mục tiêu. Nói cách khác là một cơ quan nhà nước sẽ tái cấp vốn cho các khoản vay hiện tại của ngân hàng (trong đó ngân hàng liên quan sẽ bị giới hạn quyền truy đòi đối với các khoản vay mới này).

Tình hình của Việt Nam và hàm ý

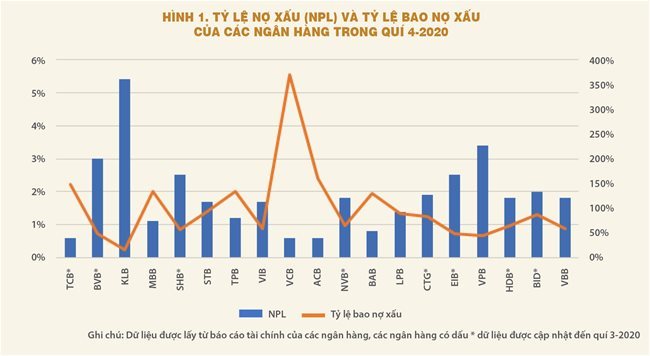

Mặc dù hệ thống ngân hàng của Việt Nam nhìn chung vẫn đảm bảo sự lành mạnh, biểu hiện qua tỷ lệ nợ xấu vẫn ở mức quy định của Ngân hàng Nhà nước (NHNN) (ở mức dưới 3%, trừ một số ngân hàng như KLB, VPB - hình 1).

Tuy nhiên, kết quả này là do các ngân hàng đang thực hiện theo Thông tư 01/2020/TT-NHNN về việc cơ cấu lại thời hạn trả nợ, miễn, giảm lãi, phí, giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng chịu ảnh hưởng do dịch Covid-19. Theo báo cáo của NHNN, tính đến ngày 9/11/2020, các tổ chức tín dụng đã cơ cấu lại thời hạn trả nợ cho 272.183 khách hàng với dư nợ 341.855 tỷ đồng.

Tuy nhiên, thực ra chất lượng vốn vay đã bắt đầu có dấu hiệu xấu đi ở một số ngân hàng. Cùng với đó, tỷ lệ bao nợ xấu của một số ngân hàng nhìn chung đang dưới mức khá cao đến rất cao (như VCB trên 350%), cho thấy quan điểm thận trọng của các ngân hàng về sự an toàn trong hoạt động và mối lo ngại về rủi ro tín dụng trong thời gian tới. Thực tế cho thấy, phần lớn các ngân hàng sẵn sàng giảm lợi nhuận để tăng bộ đệm dự phòng nợ xấu trong bối cảnh đại dịch vẫn đang diễn biến phức tạp, gây suy yếu kinh tế toàn cầu và Việt Nam cũng không ngoại lệ. Thậm chí, có những ngân hàng không chỉ trích lập dự phòng cho các nhóm nợ 3, 4, 5 mà còn bao gồm dự phòng chung cho khoản nợ nhóm 1, 2 và dự phòng cụ thể của các khoản nợ nhóm 2.

Hơn nữa, theo một báo cáo của Ngân hàng Thế giới vào tháng 12/2020, các ngân hàng đang có rủi ro về tín dụng cao do quan hệ của họ với một số ngành kinh tế thực như du lịch, hàng không và có thể cả bất động sản. Tình trạng bất định và rủi ro nợ xấu tăng cao có thể làm gia tăng bất ổn của khu vực tài chính trong tương lai. Do kinh tế khó khăn, ngày càng nhiều cá nhân và doanh nghiệp có thể gặp khó khăn trong việc thực hiện các nghĩa vụ trả nợ. Ngoài vấn đề về nợ xấu, các ngân hàng còn gặp khó khăn trong việc đáp ứng chuẩn Basel 2, đặc biệt là tăng vốn chủ sở hữu.

Theo người viết, Việt Nam hiện tại đang thực hiện các chính sách tương đồng với các lựa chọn 0 - 4 tại châu Âu. Sau đây là một số nhận định của về các chính sách này theo các tiêu chí đã trình bày ở trên.

Về lựa chọn 0 - Tái cấp vốn cho hệ thống ngân hàng thông qua khu vực tư: Đây là một phương án theo người viết có tính hiệu quả và đáp ứng cao các tiêu chí đánh giá độ tin cậy của chính sách, phù hợp với lợi ích của khu vực tư và tác động cơ cấu ở cấp độ ngân hàng. Tuy nhiên, phương án này sẽ gặp khó khăn trong năm 2021 và có thể trong các năm tới do bị ảnh hưởng bởi đại dịch.

Về lựa chọn 1 - Kéo dài thời gian hoãn áp dụng các quy định đối với hoạt động ngân hàng: Theo dự thảo sửa đổi Thông tư 01 mới nhất, ngoài việc kéo dài thời gian hỗ trợ, NHNN còn cho phép các ngân hàng đưa ra lộ trình trích lập dự phòng rủi ro là ba năm bắt đầu từ năm 2021.

Từ ngày 1/1/2024, các tổ chức tín dụng quay trở lại xác định phân loại nợ và trích lập như quy định của NHNN. Mặc dù lựa chọn này có tính khả thi cao, tuy nhiên, theo chúng tôi, lựa chọn này có hiệu quả ở mức độ trung bình/thấp và nó sẽ ảnh hưởng đến sự ổn định chung của hệ thống tài chính trong trung và dài hạn. Ngoài ra, nó còn khiến các ngân hàng có tâm lý ỷ lại rằng các quy định quản lý sẽ lại tiếp tục được nới lỏng khi tình hình hệ thống không cải thiện.

Về lựa chọn 2 - Tái cấp vốn từ ngân sách chính phủ: Hiện tại việc này chỉ mới thực hiện cho các định chế tài chính thuộc sở hữu nhà nước. Hơn nữa, do hạn chế của ngân sách nhà nước nên lựa chọn này sẽ không thể áp dụng rộng rãi cho toàn bộ hệ thống ngân hàng.

Về lựa chọn 3 - Giảm rủi ro thông qua bán tài sản: Việc bán tài sản có tính khả thi cao vì Nghị quyết 42/2017/QH14 cho phép thí điểm xử lý nợ xấu và bán tài sản bảo đảm, nhưng chính sách này hiện tại có hiệu quả thấp vì Việt Nam chưa có thị trường mua bán nợ xấu. Thực tế cũng cho thấy, trong thời gian qua, các ngân hàng thương mại cũng gặp khó khăn trong việc xử lý tài sản bảo đảm. Do đó, việc luật hóa Nghị quyết 42 là cần thiết để tăng tính hiệu quả cũng như tác động cơ cấu ở cấp độ ngân hàng của lựa chọn này.

Về lựa chọn 4 - Phân tách tài sản thông qua các công ty quản lý tài sản ở cấp quốc gia: Liên quan việc bán tài sản cho công ty quản lý tài sản quốc gia, tại Việt Nam, Công ty TNHH MTV Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC) đã được thành lập để xử lý nợ xấu của hệ thống ngân hàng trong giai đoạn vừa qua. Trong thời gian tới, để phát huy hiệu quả của VAMC thì cần kết hợp với việc xây dựng thị trường mua bán nợ và luật hóa Nghị quyết 42 như đã đề cập ở lựa chọn 3.

*Hồ Hữu Tín - Trần Hùng Sơn

Viện Nghiên cứu phát triển công nghệ ngân hàng, trường Đại học Kinh tế - Luật