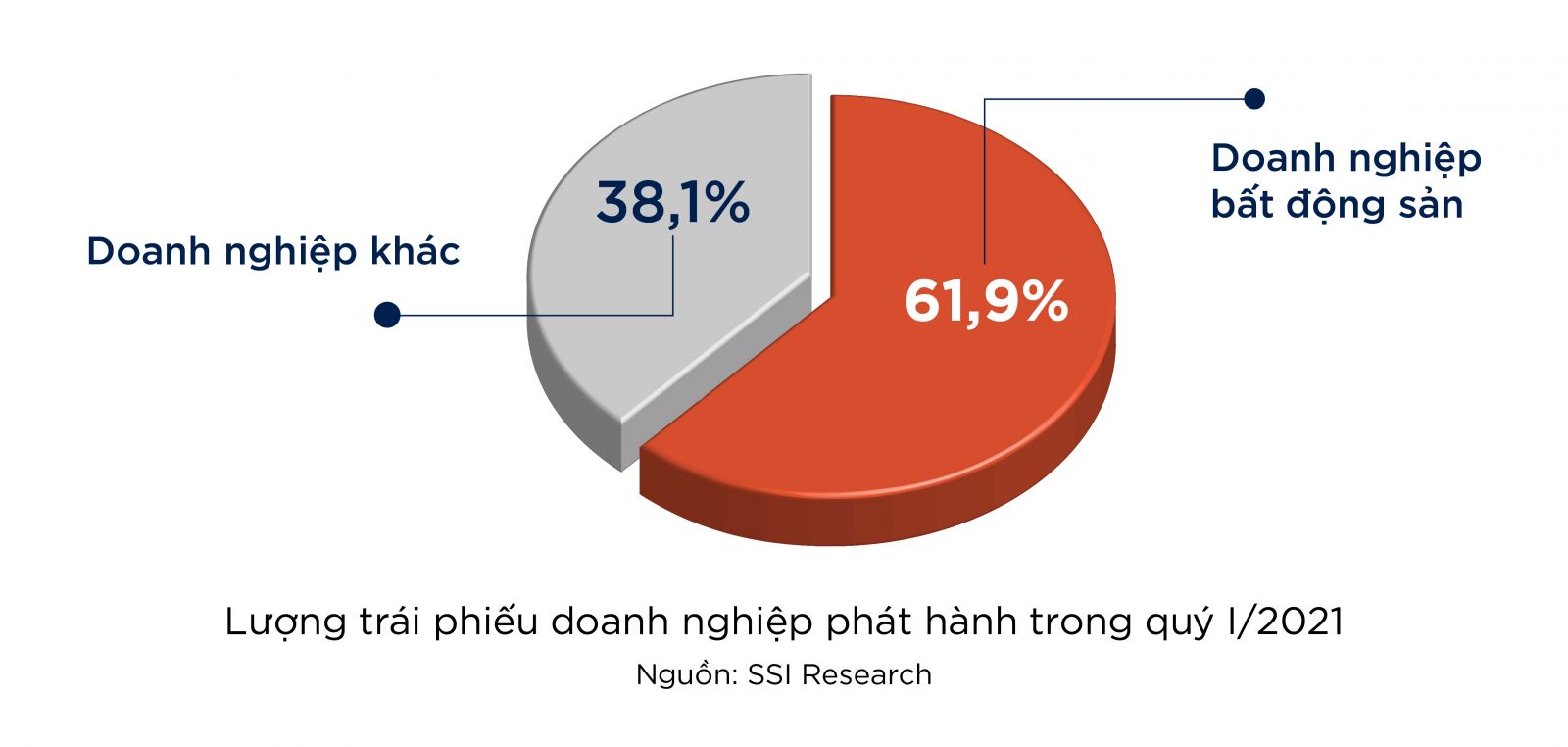

Một lần nữa, nhóm doanh nghiệp địa ốc được xướng tên trong danh sách lĩnh vực dẫn đầu về lượng trái phiếu phát hành. Theo báo cáo của SSI Research, trong quý I/2021, các doanh nghiệp bất động sản phát hành 23,15 nghìn tỷ đồng trái phiếu. Với lượng phát hành này, khối doanh nghiệp bất động sản chiếm tới 61,9% tổng lượng phát hành toàn thị trường.

Còn theo số liệu của Hiệp hội Trái phiếu Việt Nam, trong tháng 3, các doanh nghiệp đã có tổng cộng 19 đợt phát hành trái phiếu với tổng giá trị 8.035 tỷ đồng. Doanh nghiệp bất động sản tiếp tục dẫn đầu về giá trị phát hành với 5.460 tỷ đồng, tương đương 68%.

Dẫn số liệu về lượng trái phiếu phát hành của doanh nghiệp bất động sản, Bộ Xây dựng cho rằng, thị trường trái phiếu phát triển sôi động thể hiện nhu cầu vốn dài hạn của doanh nghiệp là rất lớn, trong khi việc vay vốn tại các ngân hàng không dễ dàng do doanh nghiệp chưa thực sự hồi phục sau đại dịch.

Điểm đáng chú ý trong báo cáo từ SSI Research đó là lãi suất bình quân của trái phiếu bất động sản nhích tăng 14 điểm so với quý cuối năm 2020, lên mức 10,41%/năm và hiện là nhóm có lãi suất cao nhất thị trường. Đặc biệt, trong tổng lượng trái phiếu phát hành quý I, quá nửa là các trái phiếu không có tài sản đảm bảo hoặc đảm bảo bằng cổ phiếu. Lượng trái phiếu bất động sản không có tài sản đảm bảo hoặc đảm bảo bằng cổ phiếu chiếm 7.000 tỷ đồng.

Liên quan đến câu chuyện phát hành trái phiếu của doanh nghiệp địa ốc, Cà phê cuối tuần xin giới thiệu chia sẻ của ông Huỳnh Minh Tuấn - Giám đốc Môi giới hội sở của Mirae Asset Việt Nam.

PV: Lại một lần nữa, các doanh nghiệp địa ốc lọt vào danh sách lĩnh vực có lượng trái phiếu phát hành lớn nhất. Ông thấy sao về điều này?

Ông Huỳnh Minh Tuấn: Cần phải nhắc lại, ngành bất động sản là một trong những ngành bị ảnh hưởng nặng bởi chính sách điều tiết dòng tiền của Chính phủ và Ngân hàng Nhà nước. Đây là ngành cần nhiều vốn để đầu tư trong khi lực cầu của thị trường giảm sút nghiêm trọng vì đại bộ phận dân chúng đã và đang trải qua một giai đoạn kinh tế khó khăn do tác động của dịch Covid-19. Thế nên, doanh nghiệp địa ốc buộc phải phát hành vốn bằng nhiều hình thức.

Cũng không phải đến thời điểm hiện tại, mà kể từ đầu năm 2018 khi Ngân hàng Nhà nước siết tín dụng với bất động sản bằng nhiều công cụ điều tiết từ "room" tín dụng tới các công cụ hạn chế dòng tiền, thị trường bất động sản đã đi xuống, các doanh nghiệp cũng như người mua rất vất vả huy động vốn.

Để ứng phó với tình trạng này và tìm nguồn vốn, các doanh nghiệp bất động sản đã tìm đến kênh trái phiếu với số lượng phát hành tăng vọt trong các năm 2018, 2019 và năm 2020. Đây cũng là con đường "lách" cho vay từ các ngân hàng cho nhóm doanh nghiệp bất động sản khi họ có thể bơm vốn bằng trái phiếu cho nhóm doanh nghiệp này.

Bên cạnh kênh vốn trái phiếu, còn có dòng vốn quốc tế đổ vào lĩnh vực bất động sản. Tuy nhiên, phải là doanh nghiệp có thương hiệu mạnh, nền tảng doanh nghiệp tốt mới hút được dòng vốn này. Do đó, có thể nói nguồn tiền này là hữu hạn cho nhóm doanh nghiệp bất động sản trên thị trường.

Còn đối với vốn trên thị trường chứng khoán, thực tế nhiều năm nay, nhóm doanh nghiệp bất động sản đã không còn tăng vốn bằng con đường phát hành thêm cho cổ đông hiện hữu. Hơn nữa, hầu hết nhà đầu tư đều hiểu nhóm doanh nghiệp bất động sản là "máy ngốn vốn" khổng lồ (chỉ có vào mà không có ra). Do đó, hầu hết các doanh nghiệp phải tăng vốn bằng lợi nhuận để lại. Đây thực chất chỉ là kỹ thuật tài chính chứ không thu được dòng tiền thật sự cho doanh nghiệp. Hiện tại có thể thấy, doanh nghiệp bất động sản rất khó hút vốn trên thị trường chứng khoán vì đặc thù của nhóm, trừ một vài doanh nghiệp thật sự chất lượng về mặt quỹ đất, quản trị hay tiềm năng tăng trưởng mạnh.

PV: 7.000 tỷ đồng trái phiếu bất động sản phát hành ra trên thị trường trong quý I/2021 không có tài sản đảm bảo hoặc đảm bảo bằng cổ phiếu. Con số này có đặt ra lo ngại về rủi ro lớn không, thưa ông?

Ông Huỳnh Minh Tuấn: Không phải mọi trái phiếu doanh nghiệp không có tài sản đảm bảo hay đảm bảo bằng cổ phiếu đều không nên đầu tư. Một số trái phiếu doanh nghiệp được các nhà tạo lập thị trường là ngân hàng, công ty chứng khoán tạo ra tính thanh khoản bằng cam kết mua lại hay tạo ra thị trường thứ cấp sôi động cho các mã trái phiếu thì vẫn có thể đầu tư trong khoảng thời gian kỳ vọng và bán lại trên thị trường nhờ tính thanh khoản cao.

Tuy vậy, nhà đầu tư vẫn cần cẩn trọng vì tài sản đảm bảo đối với trái phiếu là “niềm tin” cuối cùng với nhà đầu tư khi mà tổ chức phát hành mất khả năng thanh toán và bị phá sản, thứ giúp cho nhà đầu tư thu hồi được vốn đầu tư là xử lý tài sản đảm bảo. Trái phiếu không có tài sản đảm bảo mà doanh nghiệp phá sản sẽ không có nguồn nào thu hồi đầu tư.

Với tài sản đảm bảo là cổ phiếu, khi mà doanh nghiệp mất khả năng thanh toán hoặc có vấn đề dẫn đến phá sản không thực hiện được trách nhiệm với chủ nợ, cổ phiếu của doanh nghiệp cũng sẽ bị giảm giá rất mạnh hoặc cổ phiếu bên thứ 3 đứng ra đảm bảo cũng sẽ bị ảnh hưởng mạnh, có thể về 0 nên tài sản đảm bảo là cổ phiếu cũng không được đánh giá cao.

PV: Điều gì sẽ xảy ra nếu trái phiếu không tài sản đảm bảo trở thành nợ xấu?

Ông Huỳnh Minh Tuấn: Hiện không ít nhà đầu tư chưa có khả năng phân tích tình hình tài chính của doanh nghiệp phát hành, tạo ra rủi ro lớn cho nền kinh tế bởi nhiều trái phiếu doanh nghiệp có thể trở thành nợ xấu.

Bên cạnh đó, nếu một loạt doanh nghiệp không thể thực hiện được khả năng thanh toán cho trái chủ, lúc đó, thị trường sẽ đổ vỡ liên hoàn từ doanh nghiệp bất động sản đến ngân hàng.

PV: Vậy nhà đầu tư lựa chọn kênh trái phiếu doanh nghiệp cần lưu ý điều gì trước khi quyết định xuống tiền, thưa ông?

Ông Huỳnh Minh Tuấn: Thực tế, để đầu tư trái phiếu doanh nghiệp an toàn, hiệu quả, điều trước tiên nhất vẫn là sự uy tín của doanh nghiệp. Từ đó đảm bảo khả năng chi trả nợ gốc và lãi trái phiếu, theo sau đó là tài sản đảm bảo có giá trị, thanh khoản. Đây cũng là các yếu tố chính mà các tổ chức trung gian như công ty chứng khoán cần phải đưa vào để “thẩm định” trước cho các nhà đầu tư cá nhân, trước khi thực hiện việc phân phối tới các nhà đầu tư.

Nhà đầu tư nên tìm hiểu thông tin về doanh nghiệp phát hành trái phiếu chứ không chỉ quan tâm tới lãi suất. Bởi điều này phát sinh rủi ro rất lớn vì chính nhà đầu tư không biết mình giao tiền cho ai, có uy tín và minh bạch hay không. Vì thế, điều đầu tiên cần làm là đề nghị tổ chức phát hành hoặc đại lý phân phối cung cấp, tư vấn đầy đủ thông tin như lịch sử phát triển của doanh nghiệp, cơ cấu ban lãnh đạo, ngành nghề kinh doanh, báo cáo tài chính, tỷ lệ nợ vay...

Nhà đầu tư cần biết mục đích phát hành trái phiếu của doanh nghiệp để làm gì, ví dụ mở rộng hoạt động sản xuất, đầu tư phát triển hay tái cơ cấu nợ... Nhà đầu tư cá nhân tương đối khó tiếp cận sâu những thông tin này, nhưng nếu làm được sẽ giúp ích rất nhiều cho việc đánh giá kế hoạch huy động và sử dụng vốn của doanh nghiệp có khả thi không.

Xem xét cân đối giữa rủi ro và lãi suất là một trong những kỹ năng nhà đầu tư cá nhân cần trang bị khi đầu tư trái phiếu. Không phải bỗng dưng có những trái phiếu doanh nghiệp lãi suất 13 - 18% một năm, trong khi có loại cao hơn lãi suất ngân hàng không đáng kể. Sau khi thẩm định chất lượng trái phiếu, tuỳ khẩu vị mà nhà đầu tư lựa chọn trái phiếu có lãi suất và rủi ro ở mức chấp nhận được.

Ngoài trái phiếu thì còn rất nhiều kênh đầu tư truyền thống nên nhà đầu tư cần phân bổ tài sản cũng như kỳ hạn đầu tư để tận dụng hiệu quả tối đa. Nếu thời hạn trái phiếu quá dài, trong khi kỳ vọng năm tới sẽ có những kênh đầu tư hấp dẫn hơn thì việc nắm giữ sẽ không tạo ra nhiều giá trị.

Kỳ hạn phát hành bình quân trong nửa đầu năm nay là 4 năm và thị trường trái phiếu thứ cấp cũng đang phát triển khi nhiều công ty chứng khoán tham gia. Giao dịch dễ dàng hơn, đồng nghĩa nhà đầu tư nên lưu tâm đến những điều khoản mua bán hoặc hạn chế chuyển nhượng trái phiếu dự định nắm giữ

Điều quan trọng nữa là nhà đầu tư phải biết gói trái phiếu doanh nghiệp dự định phát hành có tài sản đảm bảo hay được bảo lãnh thanh toán bởi tổ chức nào không. Thông tin về tài sản đảm bảo hoặc tổ chức bảo lãnh là cơ sở quan trọng để đánh giá mức độ giảm trừ rủi ro cho khoản đầu tư trong trường hợp doanh nghiệp không thể trả lãi hoặc gốc như cam kết.

Đầu tư trái phiếu tương đương với đầu tư cổ phiếu. Nhà đầu tư nên xem thực tế doanh nghiệp đó triển khai dự án nào, sự phản hồi của khách hàng ra sao, liệu có rủi ro về mặt pháp lý hay không. Quan trọng nhất vẫn là phải theo sát và hiểu rõ doanh nghiệp trước khi đưa ra quyết định.

PV: Giải pháp nào để khắc phục rủi ro trái phiếu phát hành không tài sản đảm bảo, thưa ông?

Ông Huỳnh Minh Tuấn: Trước hết, chúng ta cần đơn vị xếp hạng tín nhiệm trái phiếu. Thị trường trái phiếu hiện nay còn thiếu một đơn vị có tính chuyên môn về thẩm định, đó là đơn vị xếp hạng tín nhiệm trái phiếu. Trong đó, các chỉ số cơ bản sẽ như các loại trái phiếu có tài sản đảm bảo thế nào, đơn vị tư vấn phát hành có tin cậy không; cấu trúc sản phẩm tài sản đảm bảo, bảo lãnh thanh toán ra sao, trái phiếu trơn dựa trên niềm tin rủi ro bao nhiêu khi lãi cao 18 - 20%…

Tuy nhiên, dự kiến quý III tới có 2 đơn vị được cấp phép về đánh giá tín nhiệm sẽ ra mắt thị trường. Đây là tín hiệu tốt nhằm góp phần nâng cao thị trường trái phiếu chất lượng hơn.

- Cảm ơn những chia sẻ của ông!

"Các nhà phát hành trái phiếu phải được xếp hạng tín nhiệm với các nhà đầu tư. Với nhà đầu tư, hãy cẩn thận và nên phân tích, nghiên cứu khả năng trả nợ các trái phiếu của những nhà phát hành. Nếu không xác định được khả năng trả nợ mà chỉ dựa vào lãi suất sẽ là rủi ro cho chính họ. Khả năng trả nợ, phải sử dụng những chỉ số tài chính, về thanh toán, đòn bẩy tài chính, dòng tiền, lợi nhuận ROA, ROE đem lên bàn cân. Có nhiều doanh nghiệp đi vay của ngân hàng nhưng mất khả năng trả nợ. Họ phát hành trái phiếu để tái cơ cấu nợ, lấy tiền mới để trả cho tiền cũ, xóa vết nợ xấu. Đây là một rủi ro hiện hữu, ngày càng tăng".

Chuyên gia tài chính ngân hàng, TS. Nguyễn Trí Hiếu