Thị trường trái phiếu tăng trưởng “nóng”

Không phải đến thời điểm hiện tại mà kể từ năm 2019, thị trường trái phiếu doanh nghiệp đã có những chỉ số tăng trưởng mạnh về lượng trái phiếu phát hành. Năm 2020, bất chấp dịch bệnh, các doanh nghiệp tiếp tục phát hành ồ ạt trái phiếu. Theo Hiệp hội Trái phiếu Việt Nam, trong năm 2020 tổng giá trị trái phiếu doanh nghiệp phát hành thành công là 368.000 tỷ đồng, tăng 24% so với năm 2019.

Trước tình trạng trái phiếu phát hành ồ ạt, Bộ Tài chính đã trình Chính phủ ban hành 3 nghị định quy định liên quan đến trái phiếu doanh nghiệp gồm Nghị định số 153/2020 quy định về chào bán và giao dịch trái phiếu doanh nghiệp riêng lẻ, chào bán trái phiếu doanh nghiệp ra thị trường quốc tế; Nghị định số 155/2020 hướng dẫn chi tiết thi hành một số điều của luật Chứng khoán, trong đó có quy định về phát hành trái phiếu doanh nghiệp ra công chúng và Nghị định số 156/2020 quy định xử phạt vi phạm hành chính trong lĩnh vực chứng khoán và thị trường chứng khoán. Các quy định này sẽ siết chặt hơn nữa các điều kiện phát hành trái phiếu doanh nghiệp.

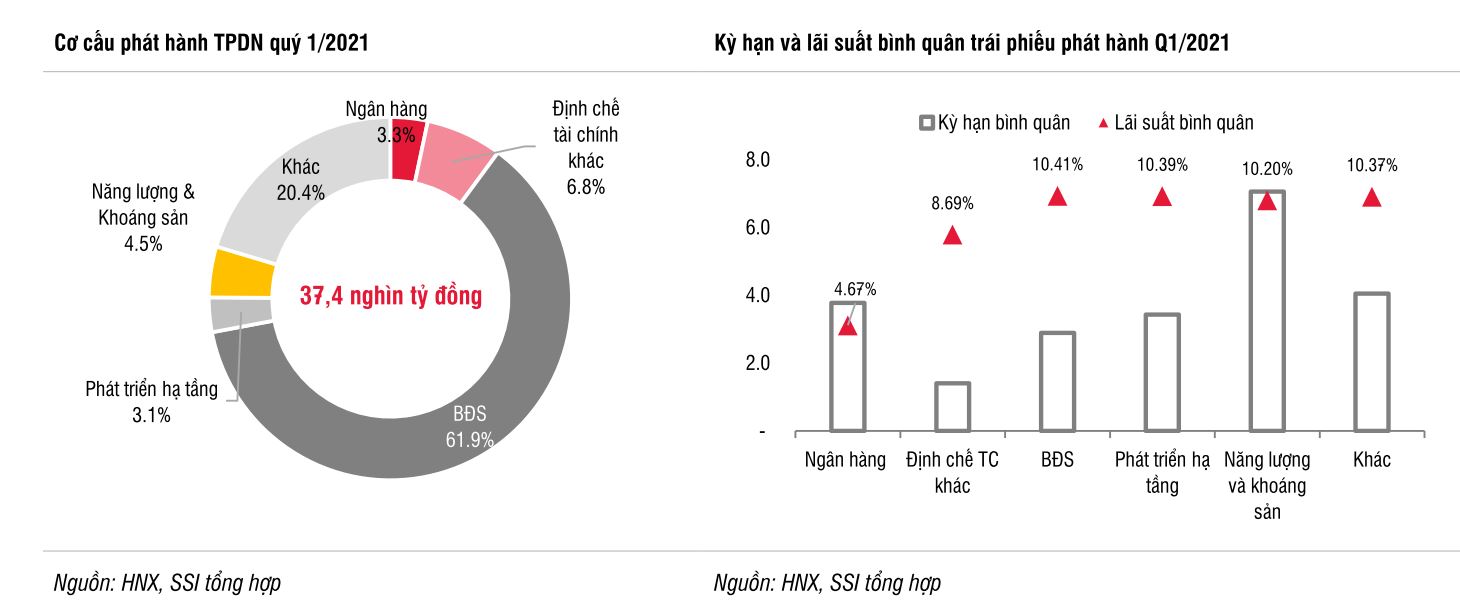

Nhưng thực tế, lượng trái phiếu trong giai đoạn đầu năm 2021 vẫn tiếp tục được công bố ồ ạt trên thị trường. Theo SSI, tổng lượng trái phiếu doanh nghiệp phát hành trong quý 1/2021 là 37.400 tỷ đồng, giảm 23,9% so với cùng kỳ năm ngoái nhưng rủi ro tăng cao khi 50% không có tài sản đảm bảo hoặc đảm bảo bằng cổ phiếu... Đáng chú ý, có gần 7.000 tỷ đồng là trái phiếu phát hành ra công chúng, tương đương 18,7% tổng lượng phát hành toàn thị trường, cao hơn nhiều mức bình quân chỉ 5,1% của cả năm 2020.

Con số công bố của SSI đã được nhiều chuyên gia đặt ra lo ngại. Các chuyên gia cũng cho rằng, sự tăng mạnh của lượng trái phiếu cho thấy tình trạng doanh nghiệp đang “khát” vốn mạnh. Tuy nhiên, trong bối cảnh dịch Covid-19, doanh nghiệp sẽ phải đối mặt với tình trạng làm ăn khó khăn kéo dài. Chưa kể, như TS. Nguyễn Trí Hiếu nhiều lần chia sẻ với báo chí, những nhà đầu tư mua trái phiếu không căn cứ dựa trên báo cáo tài chính, hay tìm hiểu “sức khoẻ”, tiềm năng phát triển của doanh nghiệp. Họ mua trái phiếu vì lãi suất hấp dẫn.

Đồng quan điểm đó, ông Huỳnh Minh Tuấn, Giám đốc Môi giới hội sở của Mirae Asset Việt Nam cũng cho rằng: “Hiện không ít nhà đầu tư chưa có khả năng phân tích tình hình tài chính của doanh nghiệp phát hành, tạo ra rủi ro lớn cho nền kinh tế bởi nhiều trái phiếu doanh nghiệp có thể trở thành nợ xấu”.

Thế nên, vị chuyên gia này đặt ra kịch bản: “Nếu một loạt doanh nghiệp không thể thực hiện được khả năng thanh toán cho trái chủ, lúc đó, thị trường sẽ đổ vỡ liên hoàn từ doanh nghiệp bất động sản đến ngân hàng.

Xếp hạng tín nhiệm doanh nghiệp phát hành trái phiếu

Để thị trường trái phiếu phát triển minh bạch, mới đây, Bộ Tài chính đã cấp phép cho 2 doanh nghiệp Việt thực hiện cung cấp dịch vụ tín nhiệm các doanh nghiệp Việt Nam.

Theo các chuyên gia, việc có doanh nghiệp xếp hạng tín nhiệm sẽ góp phần thúc đẩy thị trường trái phiếu phát triển theo hướng minh bạch. Ông Huỳnh Minh Tuấn khẳng định, đây là tín hiệu tốt nhằm góp phần nâng cao thị trường trái phiếu chất lượng hơn.

“Chúng ta cần đơn vị xếp hạng tín nhiệm trái phiếu. Thị trường trái phiếu hiện nay còn thiếu một đơn vị có tính chuyên môn về thẩm định, đó là đơn vị xếp hạng tín nhiệm trái phiếu. Trong đó, các chỉ số cơ bản sẽ như các loại trái phiếu có tài sản đảm bảo thế nào, đơn vị tư vấn phát hành có tin cậy không; cấu trúc sản phẩm tài sản đảm bảo, bảo lãnh thanh toán ra sao, trái phiếu trơn dựa trên niềm tin rủi ro bao nhiêu khi lãi cao 18 - 20%…”, ông Tuấn phân tích thêm.

Trong khi đó, chia sẻ với báo chí, ông Nguyễn Quang Thuân, Chủ tịch kiêm Tổng giám đốc Công ty cổ phần FiinGroup nhận định, dư địa thị trường nội địa vẫn rất lớn nhưng có lẽ cần thêm thời gian. Bởi các doanh nghiệp Việt Nam huy động ở thị trường nội địa là chính và các nhà đầu tư cá nhân, bao gồm cả các nhà đầu tư được phân loại là nhà đầu tư chuyên nghiệp theo quy định mới hiện nay. Bên cạnh đó, ông Thuân nhấn mạnh: “Nhu cầu xếp hạng tín nhiệm các doanh nghiệp phát hành và các đợt phát hành của họ theo chúng tôi đánh giá là có”.

Còn theo TS. Nguyễn Trí Hiếu, vị chuyên gia từng nhiều đề xuất giải pháp cần xếp hạng tín nhiệm với doanh nghiệp phát hành trái phiếu, nhà đầu tư sẽ có cơ sở để lựa chọn xuống tiền. Tuy nhiên, ông Hiếu thẳng thắn nói: “Xếp hạng tín nhiệm doanh nghiệp phát hành trái phiếu cần phải thực hiện minh bạch, có như vậy, kết quả này mới đáng để nhà đầu tư bỏ vốn”.