Tại Báo cáo phân tích triển vọng ngành ngân hàng giai đoạn cuối năm 2022, Công ty Chứng khoán Rồng Việt (VDSC) cho hay, những diễn biến bất ngờ dẫn đến việc lưỡng lự cấp hạn mức tăng trưởng tín dụng mới và phân bổ hạn mức giữa các ngân hàng đã ảnh hưởng đến dự báo động lực tăng trưởng.

Cụ thể, tại thời điểm đầu năm 2022, VDSC kỳ vọng chính sách tiền tệ mở rộng sẽ tạo điều kiện thúc đẩy tăng trưởng tại các ngân hàng tư nhân lớn với vốn và thanh khoản tốt. Tuy nhiên, những diễn biến mới đây về chính sách đã làm thay đổi phần nào luận điểm này.

"Chúng tôi xem những khó khăn về chính sách là tạm thời, do đó duy trì quan điểm về tiềm năng tăng trưởng của TCB, MBB và ACB. Các cổ phiếu hàng đầu của chúng tôi có nhiều dư địa điều tiết đảm bảo tăng trưởng lợi nhuận cao như dự kiến cũng như khả năng sinh lợi và hiệu quả tổng thể tốt trong môi trường chi phí cao hơn và bối cảnh không chắc chắn", báo cáo nêu.

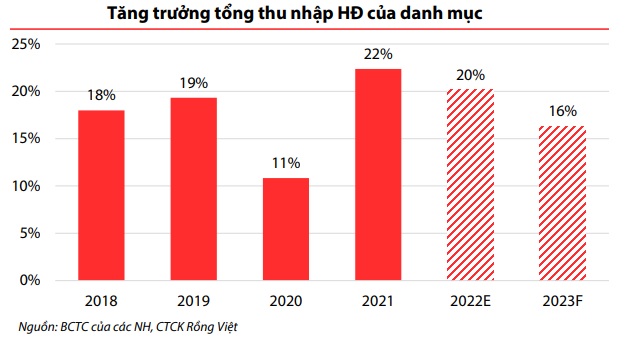

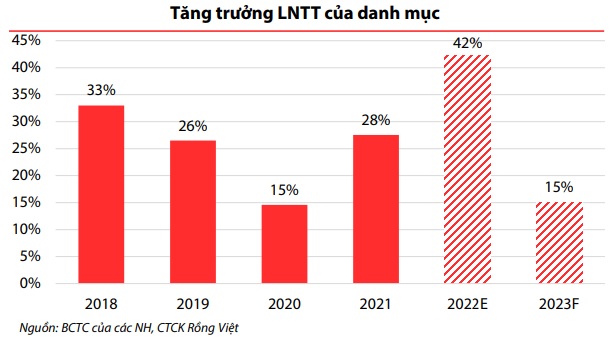

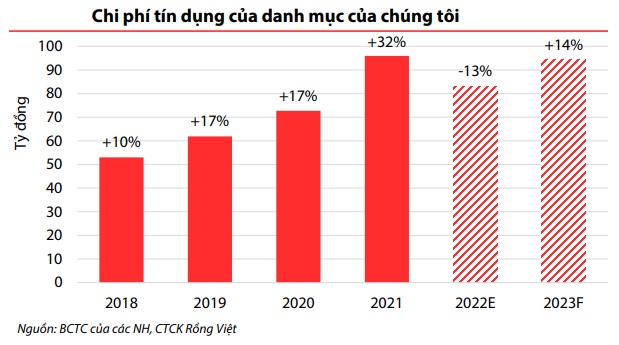

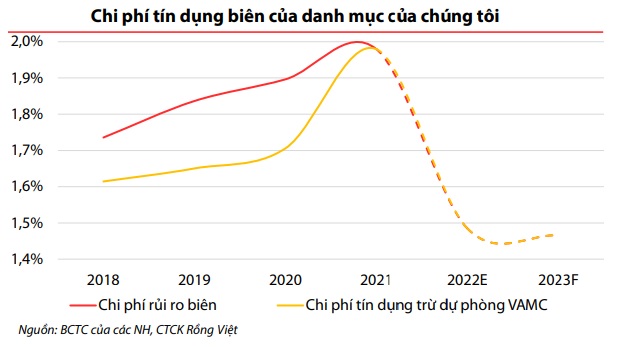

Thậm chí, nhóm nghiên cứu VDSC đã điều chỉnh tăng một số dự phòng. Theo đó, so với Báo cáo chiến lược 2022, giai đoạn tăng trưởng được đẩy về phía trước do chi phí tín dụng biên giảm nhanh hơn (-51 điểm cơ bản so với -25 điểm trước đây). Tăng trưởng tổng thu nhập năm 2022 được điều chỉnh tăng từ 17% lên 20% trong khi dự báo tăng trưởng lợi nhuận trước thuế 2022 tăng từ 27% lên 42%. Dự báo tăng trưởng tổng thu nhập hoạt động và lợi nhuận trước thuế năm 2023 được điều chỉnh giảm lần lượt 2% và 8%.

Kết quả kinh doanh 6 tháng đầu năm 2022 của các cổ phiếu trong danh mục lựa chọn của VDSC nhỉnh hơn so với mong đợi. Tuy nhiên, do biến động ngắn hạn, nhóm nghiên cứu đã thêm một số kịch bản đầu tư. Khi hạn chế trong tăng trưởng tín dụng áp lực các ngân hàng tư nhân lớn, quản lý chi phí rủi ro mang lại sự chắc chắn hơn. Luận điểm phục hồi kinh tế vẫn trụ vững trong ngắn hạn, phù hợp với dự báo phục hồi hình chữ K và có thể được hỗ trợ bởi đầu tư công trong nửa cuối năm.

"Do đó, VCB, CTG và BID được kỳ vọng sẽ có kết quả khả quan. Chúng tôi nghiêng về hai ngân hàng đầu tiên hơn vì lợi thế về định giá", báo cáo cho hay. Tìm kiếm tăng trưởng trong một môi trường chi phí cao hơn với những ràng buộc có thể thúc đẩy việc “hướng đến chất lượng”. Các ngân hàng sẽ cân bằng giữa tăng trưởng và hiệu quả tổng thể. Trên cơ sở đó, VDSC kỳ vọng TCB sẽ vượt qua những khó khăn với việc phân bổ vốn hiệu quả trong khi MBB sẽ tiếp tục được hưởng lợi từ bộ đệm dự phòng. Cắt giảm chi phí rủi ro là quan điểm đầu tư chính trong nửa cuối năm.

Từ một động lực quan trọng của các ngân hàng tư nhân, nhóm nghiên cứu cho rằng, hạn mức tăng trưởng tín dụng hiện tiềm ẩn rủi ro điều chỉnh và là ẩn số khi định hướng chính sách không cụ thể.

"Dù Ngân hàng Nhà nước cam kết tăng trưởng tín dụng 14%, chúng tôi vẫn chưa chắc chắn về quy mô, tần suất và thời điểm cấp hạn mức và phân bổ giữa các ngân hàng. Điều đó ảnh hưởng đến kế hoạch vốn và huy động", báo cáo nêu.

Theo đó, việc thay đổi chính sách tín dụng có thể dẫn đến mức tăng trưởng tín dụng giữa các ngân hàng không lệch nhiều, lấy đi lợi thế tăng trưởng của một số ngân hàng tư nhân. VDSC không thay đổi nhiều dự báo tăng trưởng tín dụng giai đoạn 2022 - 2023 nhưng nhận thấy nhiều dư địa để các ngân hàng linh hoạt đối phó với tác động trong trường hợp bất ngờ tiêu cực.

Cũng theo báo cáo, NIM mở rộng là yếu tố tích cực trong khi tác động khó đoán lên tiền gửi do bất ổn vĩ mô gây lo ngại về sự thu hẹp chênh lệch tăng trưởng tín dụng - tiền gửi. Cụ thể, nguồn vốn ngoài tiền gửi khách hàng sẽ tăng về cơ cấu nhờ vay nước ngoài. Các tỷ lệ thanh khoản theo quy định bị hạn chế cũng dẫn đến nguồn vốn liên ngân hàng cao ổn định.

Như vậy, bên cạnh lãi suất hoạt động cao hơn, tốc độ giải ngân đầu tư công và hiệu quả sử dụng vốn sẽ quyết định cơ cấu và khả năng tăng trưởng tiền gửi, có thể thu hẹp chênh lệch tăng trưởng tín dụng - huy động do hạn mức tăng trưởng tín dụng bị hạn chế. "NIM sẽ gặp cả khó khăn và thuận lợi nhưng nền so sánh chắc chắn là hỗ trợ", báo cáo nhấn mạnh./.