Tốc độ huy động tiền gửi dân cư của các ngân hàng thương mại đang ở mức thấp nhất trong vòng 9 năm trở lại đây, trong khi tiền gửi của khối tổ chức kinh tế lại có mức tăng cao hơn.

Sụt giảm tiền gửi

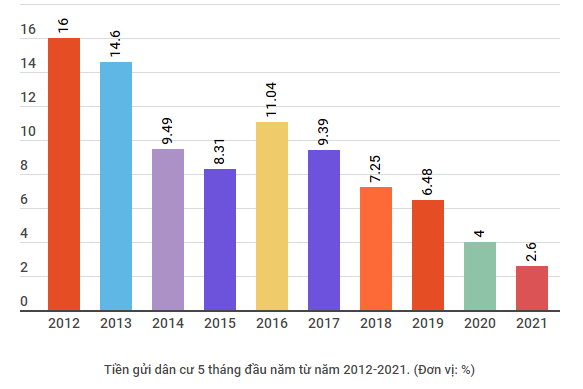

Theo số liệu từ Ngân hàng Nhà nước, tính đến cuối tháng Năm, tổng phương tiện thanh toán tăng 3,7% so với cuối năm 2020, đạt 12,558 triệu tỷ đồng; trong đó tiền gửi dân cư tăng 2,6%, đạt 5,275 triệu tỷ đồng (mức tăng thấp nhất trong vòng 9 năm trở lại đây) và tiền gửi tổ chức kinh tế tăng 3,26%, đạt 5,036 triệu tỷ đồng.

Các năm trước, tốc độ tăng trưởng tiền gửi dân cư ở mức khá cao và có xu hướng giảm dần những năm gần đây. Chẳng hạn, tháng 5/2012 tăng gần 16%, qua năm 2013 tăng 14,26% và năm 2014 tăng 9,49%, năm 2015 tăng 8,31%, năm 2016 tăng 11,04%, năm 2017 tăng 9,39%, năm 2018 tăng 7,5%, năm 2019 tăng 6,84%, qua năm 2020 tăng 4% và năm nay còn 2,6%.

Ghi nhận tại báo cáo của các tổ chức tín dụng trong thời gian qua cho thấy bức tranh huy động tiền gửi khách hàng sụt giảm, dù đầu ra tín dụng vẫn tăng.

Ngân hàng Thương mại cổ phần An Bình (ABBank) là ngân hàng có tiền gửi khách hàng giảm mạnh nhất 6 tháng đầu năm. Số dư tiền gửi khách hàng của ngân hàng tính đến 30/6/2021 là 67.136 tỷ đồng, giảm 7,4% so với đầu năm; trong đó tiền gửi không kỳ hạn giảm hơn 9% và xuống 11.363 tỷ đồng; tiền gửi có kỳ hạn giảm 7,7% và xuống 54.580 tỷ đồng.

Xếp sau là Ngân hàng Thương mại cổ phần Đông Nam Á (SeABank) với 5.293 tỷ đồng tiền gửi, tương đương giảm 4,7%. Cụ thể, tiền gửi không kỳ hạn giảm gần 28,6%, xuống còn 7.914 tỷ đồng; tiền gửi có kỳ hạn giảm nhẹ 2%, còn 99.389 tỷ đồng so với đầu năm.

Tương tự, Ngân hàng Thương mại cổ phần Quốc Dân (NCB) cũng góp mặt trong danh sách khi tiền gửi khách hàng tại ngân hàng giảm hơn 3.100 tỷ đồng, xuống còn 68.904 tỷ đồng, tương đương giảm 4,4%. Theo báo cáo tài chính quý 2 của ngân hàng này, tiền gửi không kỳ hạn giảm 1.297 tỷ đồng trong 6 tháng đầu năm; tiền có kỳ hạn cũng ghi nhận mức giảm tương tự với 1.893 tỷ đồng.

Có thể thấy, những ngân hàng có tiền gửi sụt giảm chủ yếu là những ngân hàng nhỏ, khó cạnh tranh với những ngân hàng lớn. Bị thiếu hụt nguồn vốn từ tiền gửi khách hàng, nhiều nhà băng phải bù đắp thanh khoản bằng việc vay mượn trên thị trường liên ngân hàng.

Có phải tiền chảy vào chứng khoán?

Hiện lãi suất tiết kiệm kỳ hạn dưới 6 tháng tối đa chỉ 4%/năm theo quy định của Ngân hàng Nhà nước. Thậm chí, nhiều ngân hàng lớn niêm yết lãi suất kỳ hạn 1-5 tháng chỉ ở mức 3%/năm. Đối với kỳ hạn 12 tháng trở lên, lãi suất cao nhất là 7%/năm, thấp nhất là 5%/năm.

Lãi suất thấp khiến người dân kém mặn mà với việc tiếp tục gửi tiền vào ngân hàng. Trong khi đó, nhiều kênh đầu tư khác như chứng khoán, bất động sản… nổi lên với khả năng sinh lời hấp dẫn.

Theo số liệu của Trung tâm lưu ký Chứng khoán Việt Nam (VSD), trong tháng Sáu, nhà đầu tư trong nước đã mở mới 140.193 tài khoản chứng khoán, tăng thêm 26.519 so với tháng Năm. Trong số đó, nhà đầu tư cá nhân trong nước chiếm tới 140.054 tài khoản, còn các tổ chức mở mới chỉ 139 tài khoản. Lũy kế 6 tháng đầu năm, nhà đầu tư trong nước mở mới 620.683 tài khoản chứng khoán, cao hơn tới 58% so với năm 2020, thậm chí con số trên còn cao hơn cả năm 2020 và năm 2019 cộng lại.

Tính tới cuối tháng 6/2021, tổng số tài khoản chứng khoán nhà đầu tư trong nước hiện đạt hơn 3,39 triệu, tương đương khoảng 3,5% dân số.

Có thể nói, đây là con số kỷ lục từ trước tới nay trên thị trường chứng khoán Việt Nam.

Theo giới chuyên gia, việc nhà đầu tư trong nước ồ ạt mở tài khoản chứng khoán trong thời gian gần đây là xuất phát từ nhiều yếu tố như lãi suất gửi tiết kiệm tại ngân hàng thấp, kênh trái phiếu doanh nghiệp bị siết lại sau Nghị định 81, kênh đầu tư vàng trong nước dường như "đóng băng"… và chứng khoán được xem là kênh đầu tư hấp dẫn trong thời gian gần đây.

Nhiều nhà đầu tư chứng khoán cho biết mặc dù đầu tư vào chứng khoán lợi nhuận không nhiều nhưng lại là kênh kiếm tiền nhanh, là kênh đầu tư hợp pháp và khá an toàn. Ngoài ra, đây cũng là kênh dễ vay tiền đòn bẩy hơn các kênh đầu tư khác.

Lĩnh vực bất động sản cũng "sốt" trong thời gian qua. Ghi nhận 6 tháng đầu năm 2021, nguồn thu từ thuế thu nhập doanh nghiệp đối với chuyển nhượng bất động sản tăng 61,7% so với cùng kỳ năm ngoái, tương đương khoảng 8.600 tỷ đồng.

Chuyên gia tiến sỹ Nguyễn Trí Hiếu cho rằng trong nền kinh tế khó khăn do dịch bệnh COVID-19 gây ra, tiền gửi cá nhân xuống thấp là điều hiển nhiên. Người dân rút tiền gửi thường đáp ứng cho nhu cầu chi phí đời sống, hoạt động sản xuất kinh doanh và đầu tư vào tài sản, thị trường tài chính.

Cũng theo ông Hiếu, trong 3 mục tiêu này, dòng tiền gửi có xu hướng vào chi phí đời sống và đầu tư tài chính nhiều hơn. Bên cạnh đó, các nhà đầu tư cá nhân chuyển dịch vốn tiền gửi sang kênh chứng khoán khá nhiều trong thời gian qua. Chính vì tốc độ tăng trưởng huy động tiền gửi chậm hơn tín dụng nên thời gian gần đây, một số ngân hàng thương mại nhỏ đã tăng nhẹ mức lãi suất huy động, mục đích một phần giữ tiền gửi nhưng cũng là để có nguồn tiền triển khai cho vay mới.

Các chuyên gia cũng nhận định mặc dù tiền gửi vào ngân hàng có dấu hiệu tăng chậm lại do tác động của đợt bùng phát COVID lần thứ 4, nhu cầu vay vốn của các doanh nghiệp có thể yếu đi trong thời gian này, nhưng thanh khoản hệ thống nhìn chung chưa rơi vào tình trạng eo hẹp.

Tuy nhiên, chuyên gia cũng lưu ý áp lực huy động có thể tăng lên nếu xu hướng người dân rút tiền khỏi hệ thống tiếp diễn. Lãi suất huy động cũng có thể tăng vào cuối năm vì khi đó là thời điểm ngân hàng đẩy mạnh giải ngân. Tuy nhiên, lãi suất huy động sẽ không tăng mạnh do Ngân hàng Nhà nước duy trì định hướng mặt bằng lãi suất thấp để hỗ trợ doanh nghiệp./.