Và xu hướng này được dự báo tiếp tục bùng nổ trong năm 2020 khi nguồn vốn từ ngân hàng tiếp tục siết chặt.

Theo nhận định của ông Lê Nhị Năng, Vụ trưởng, Trưởng cơ quan đại diện UBCKNN tại TP.HCM, năm 2020 sẽ bùng nổ việc phát hành trái phiếu của doanh nghiệp bất động sản đạt khoảng 200.000 tỷ đồng, con số này tăng gần gấp đôi so với năm 2019.

Thông tư 22 của Ngân hàng Nhà nước (NHNN) có hiệu lực khiến dòng vốn tín dụng đổ vào bất động sản có chiều hướng giảm, thông qua việc điều chỉnh hệ số rủi ro. Theo đó, các quy định về các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của ngân hàng, chi nhánh ngân hàng nước ngoài có hiệu lực từ 1/1/2020. Bên cạnh việc giảm tỷ lệ vốn ngắn hạn cho vay trung và dài hạn, NHNN còn tăng hệ số rủi ro khi kinh doanh bất động sản từ 150% lên 200%.

Dòng vốn tín dụng từ ngân hàng sẽ ngày càng bị siết chặt hơn vào lĩnh vực bất động sản. Do vậy, các doanh nghiệp có xu hướng tìm kiếm thêm các nguồn vốn khác ngoài ngân hàng như quỹ đầu tư, quỹ tín thác và đặc biệt là việc phát hành trái phiếu doanh nghiệp đang nở rộ.

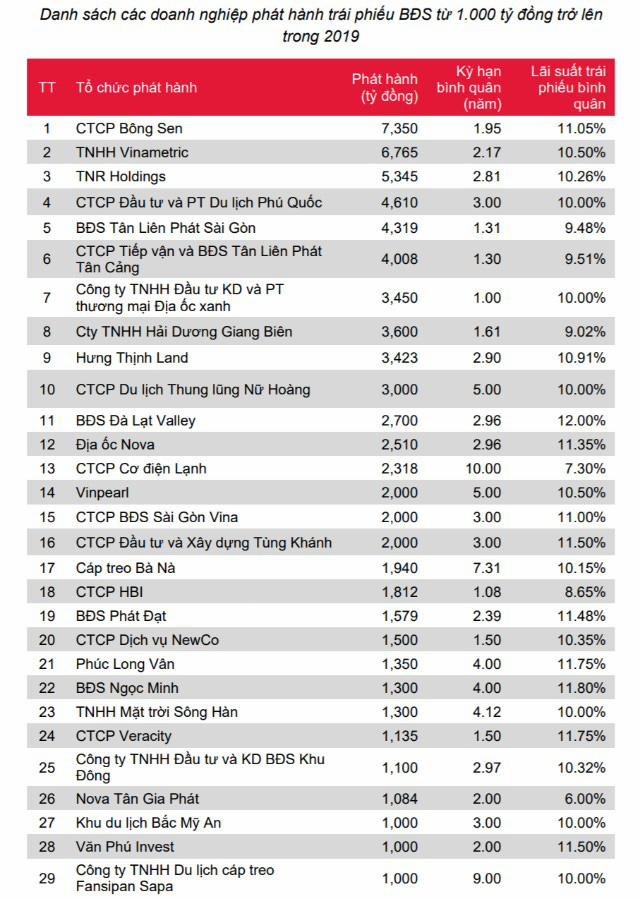

Theo số liệu thống kê của bộ SSI Research của Công ty CK SSI, cho thấy năm 2019 các doanh nghiệp địa ốc phát hành khoảng 106.500 tỷ đồng trái phiếu doanh nghiệp, chiếm khoảng 38% tổng thị trường, và chỉ đứng sau nhóm ngân hàng.

SSI Research cũng chỉ ra một số vấn đề đáng quan tâm ở kênh huy động vốn này. Đó là, các nhà đầu tư cá nhân thì ngày càng tham gia tích cực, tuy nhiên cơ chế bảo vệ nhóm nhà đầu tư này vẫn chưa hoàn chỉnh; Kênh huy động vốn này đang được định hướng trở thành kênh huy động vốn dài hạn dần thay thế tín dụng các ngân hàng thương mại lại là tổ chức phát hành lớn nhất với khoảng 70% trái phiếu kỳ hạn ngắn lãi suất thấp; Các doanh nghiệp thì thường chia nhỏ các đợt phát hành nên không phải thực hiện các nghĩa vụ công bố thông tin.

Theo nhận định của các chuyên gia, việc phát hành trái phiếu doanh nghiệp nhằm huy động vốn cho các dự án bất động sản là một xu thế tất yếu, và ngày càng nở rộ trong thời gian tới. TS Cấn Văn Lực, chuyên gia kinh tế trưởng Ngân hàng BIDV cho rằng, thị trường trái phiếu doanh nghiệp 2020 sẽ tiếp tục tăng trưởng nhanh, phát triển mạnh, đồng thời là kênh dẫn vốn ưu việt cho các DN địa ốc. Mức tăng ít nhất là 10 - 15% theo mức chung của toàn thị trường.

Nhiều chuyên gia khác cũng nhận định, đây là kênh huy động vốn cho thị trường bất động sản sẽ diễn ra sôi động trong năm nay với lãi suất hấp dẫn và kỳ hạn trả lãi ngắn và nhu cầu phát hành cao.

Tuy nhiên, không phải bất cứ doanh nghiệp bất động sản nào phát hành trái phiếu cũng đem lại sự an tâm cho nhà đầu tư. Sự nở rộ này cũng sẽ "đẻ" ra những vấn đề cho thị trường. Lợi nhuận luôn đi kèm với rủi ro nên các chuyên gia kinh tế cũng như các nhà phân tích, khuyến cáo cần sự tăng cường giám sát từ các cơ quan quản lý để đảm bảo sự phát triển bền vững của thị trường này.

Tại một hội thảo về "xu thế dòng tiền bất động sản 2020" được tổ chức gần đây, T.S Lê Xuân Nghĩa, cho rằng chúng ta chưa có các đơn vị xếp hạng tín nhiệm giúp nhà đầu tư tin cậy vào trái phiếu doanh nghiệp để mua. Hệ thống ngân hàng phải có cách nào đó, đánh giá tín nhiệm để các nhà đầu tư tin cậy và mua trái phiếu cũng như tránh được rủi ro cho họ.

Một số chuyên gia bất động sản khuyến cáo nhà đầu tư nên xem xét về rủi ro đầu tư. Ông Phạm Thanh Hưng, Phó Chủ tịch CenGroup, cho rằng nếu dự án kéo dài hoặc không được cấp phép, thị trường bất động sản nhiều khó khăn thì khả năng chủ đầu tư khó có thể trả lãi và gốc theo đúng hẹn như cam kết.

Ông Hưng cũng phân tích đến việc chuyển đổi trái phiếu thành quyền mua bất động sản thì không phải nhà đầu tư nào cũng chấp nhận, bởi còn phụ thuộc vào điều kiện thị trường khi đó liệu có tốt hay không.