Thị trường khách sạn bắt đầu bước vào giai đoạn phục hồi nhưng còn nhiều hạn chế

Báo cáo "Asia Pacific Hotel Outlook: Key Trends to Watch in 2022" (Tạm dịch: Triển vọng ngành khách sạn khu vực châu Á - Thái Bình Dương: Những xu hướng chính trong năm 2022) được CBRE công bố ngày 30/03/2022 cho thấy, ngành khách sạn khu vực đứng trước nhiều cơ hội phục hồi trong quý II/2022 cho đến cuối năm.

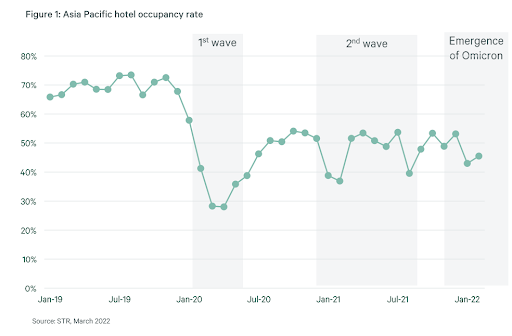

Thị trường khách sạn khu vực châu Á - Thái Bình Dương đã trải qua giai đoạn nửa cuối năm 2021 với tình hình ổn định, tỷ lệ lấp đầy phòng ở mức khoảng 50% do tỷ lệ nhiễm Covid-19 giảm, nhu cầu du lịch nội địa được duy trì và sự xuất hiện của mô hình bong bóng du lịch hoặc các thỏa thuận đặc biệt về du lịch quốc tế ở một số quốc gia như Singapore, Indonesia, Thái Lan.

Tuy nhiên, sự xuất hiện và lây lan nhanh chóng của biến thể Omicron vào tháng 12 năm 2021 đã dẫn đến tình trạng nhiều quốc gia phải áp dụng lại các biện pháp hạn chế di chuyển, khóa cửa biên giới và nhiều biện pháp khác để ngăn chặn sự lây lan của dịch bệnh, khiến công suất của ngành khách sạn suy giảm và làm gián đoạn quá trình phục hồi.

Đầu năm nay, các nghiên cứu và thực tế đã chỉ ra, biến thể Omicron ít gây tử vong hơn so với chủng Delta. Hầu hết các quốc gia đều có thể kiểm soát tình hình dịch bệnh và tiến tới giai đoạn đặc hữu, do số ca phải nhập viện điều trị giảm đáng kể cho dù số ca nhiễm tăng lên.

Bắt đầu từ tháng 2/2022, một số quốc gia châu Á - Thái Bình Dương bắt đầu nới lỏng các hạn chế đi lại, rút ngắn thời gian cách ly và cung cấp quyền nhập cảnh miễn kiểm dịch cho những khách du lịch đã được tiêm phòng đầy đủ.

Các quốc gia Đông Nam Á đặc biệt tích cực trong việc dỡ bỏ các hạn chế, tiêu biểu là Việt Nam, Indonesia, Singapore và Philippines đã thực hiện chính sách nhập cảnh không cách ly cho khách du lịch đã tiêm phòng. Cụ thể, từ ngày 15/3, Việt Nam chính thức mở cửa hoàn toàn hoạt động du lịch trong điều kiện bình thường trên tất cả các cửa khẩu, đường bộ, đường biển, đường sắt và đường hàng không. Tương tự, Indonesia cũng bắt đầu chính sách mở cửa du lịch không kiểm dịch từ ngày 22/3. Philippines cũng bắt đầu đón khách du lịch quốc tế đã được tiêm phòng đầy đủ từ 157 quốc gia.

Các quốc gia khu vực Bắc Á và Thái Bình Dương cũng nhanh chóng thực hiện chính sách mở cửa đón khách du lịch nhằm thúc đẩy thị trường. Từ ngày 21/2, Úc mở cửa trở lại cho khách du lịch được tiêm phòng đầy đủ. New Zealand cho phép nhập cảnh miễn kiểm dịch đối với khách du lịch quốc tịch Úc đã được tiêm phòng đầy đủ từ ngày 13/4 và mở cửa cho công dân từ các quốc gia miễn thị thực khác từ ngày 2/5. Nhật Bản cũng quyết định tăng hạn ngạch với người đi công tác và rút ngắn thời gian cách ly. Trong khi đó, Hàn Quốc cũng chính thức mở cửa trở lại cho du khách nước ngoài nhưng vẫn yêu cầu cách ly 14 ngày.

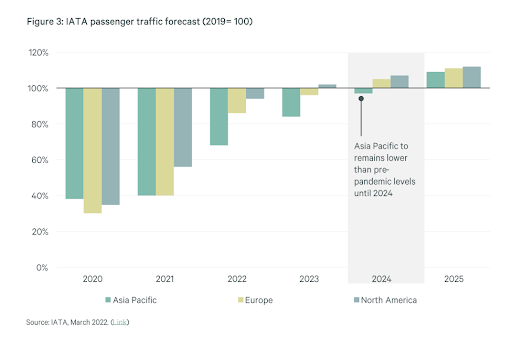

Mặc dù phần lớn thị trường du lịch trong khu vực đã mở cửa đón khách, CBRE dự báo mức độ và khả năng phục hồi thị trường khách sạn, du lịch và hàng không vẫn còn hạn chế do vướng phải nhiều khó khăn. Trong đó bao gồm chính sách "zero Covid" nghiêm ngặt của Trung Quốc, tình hình chiến sự căng thẳng giữa Nga và Ukraine, giá dầu và nhiên liệu tăng cao.

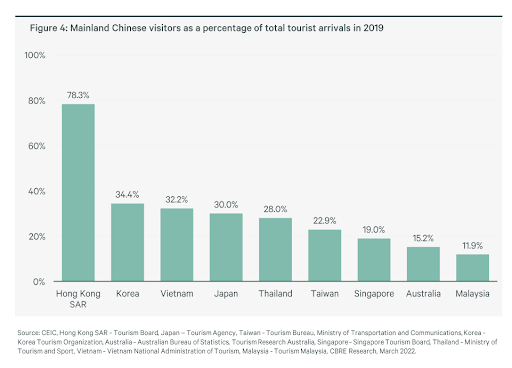

Đặc biệt, khách du lịch Trung Quốc - một trong những nguồn khách lớn nhất cho thị trường du lịch quốc tế, được dự đoán là sẽ vắng bóng trên bản đồ du lịch cho đến cuối năm 2022 đầu năm 2023 do lệnh hạn chế biên giới của nước này. Những thị trường du lịch phụ thuộc vào nguồn khách Trung Quốc sẽ bị ảnh hưởng đáng kể, trong đó có Hong Kong, Hàn Quốc và Việt Nam.

Dịch vụ khách sạn được nâng cao để sẵn sàng đón khách du lịch trở lại

Với việc nhiều quốc gia bắt đầu nới lỏng kiểm soát biên giới vào tháng 02 và tháng 03, lượng khách du lịch và công suất thuê phòng sẽ bắt đầu tăng cao vào quý II năm 2022.

CBRE kỳ vọng nhu cầu giải trí tăng cao sẽ mang lại lợi ích cho thị trường nghỉ dưỡng Đông Nam Á do khu vực này có tiềm năng cung cấp dịch vụ du lịch ngoài trời với cảnh quan rộng lớn. Tại Maldives, công suất khách sạn và giá phòng đã phục hồi về mức trước đại dịch.

Mặc dù dự kiến sẽ hiệu quả hoạt động khách sạn sẽ cải thiện trong năm nay, phân tích dữ liệu của CBRE tại Hoa Kỳ sau các giai đoạn suy thoái lớn cho thấy rằng phục hồi lợi nhuận gộp thường chậm hơn phục hồi tổng doanh thu hoạt động trong khoảng hai năm.

Cuộc suy thoái do đại dịch gây ra vào năm 2021 cũng sẽ đem lại hậu quả như vậy. Nhiều khả năng lợi nhuận gộp từ hoạt động kinh doanh có thể sẽ phục hồi chậm hơn do tình trạng thiếu lao động cơ cấu.

Chi phí lao động cũng trở thành một thách thức trong quá trình mở cửa du lịch và phục hồi thị trường khách sạn khu vực châu Á - Thái Bình Dương. Sau làn sóng sa thải nhân viên do đại dịch từ giữa năm 2020, một số khách sạn ở châu Á Thái Bình Dương đang gặp khó khăn trong việc tuyển dụng nhân viên khi khách du lịch quay trở lại.

Nhiều nhân viên khách sạn đã từ bỏ lĩnh vực này trong giai đoạn 2020-2021 và chuyển sang các ngành khác có mức lương và điều kiện tốt hơn. Tuy vậy, dù tình trạng này đang đẩy lương nhân viên khách sạn ở các thị trường như Úc và Hồng Kông lên cao, lạm phát tiền lương ở châu Á Thái Bình Dương không nghiêm trọng như ở các nước phương Tây, đặc biệt là Hoa Kỳ.

Khách hàng gia tăng niềm tin với thương hiệu, thực hiện các chuyến đi dài hơn và có yêu cầu cao hơn về hiệu suất ESG

Năm 2022 sẽ mang lại nhiều bước tiến và sự thay đổi trong hành vi của người tiêu dùng khi mọi người tiếp tục có xu hướng di chuyển đến và đi từ châu Á Thái Bình Dương để kinh doanh và giải trí sau hơn hai năm vắng bóng.

Sự an toàn sẽ là một chủ đề mới trong hành vi khách hàng khi người dùng bị thu hút bởi các thương hiệu mà họ đã biết và tin tưởng vào sự nghiêm ngặt trong cách thương hiệu đó đầu tư vào các danh mục, dịch vụ đảm bảo vệ sinh cho khách hàng.

Mặc dù khách du lịch, đặc biệt là khách doanh nhân, có thể đi du lịch ít thường xuyên hơn, nhưng họ có khả năng ở lại lâu hơn, dẫn đến tác động trung lập về nhu cầu khách sạn. Ngoài việc yêu cầu sử dụng rộng rãi hơn công nghệ như ki-ốt tự nhận phòng, hệ thống không chạm, thang máy thông minh, các ứng dụng để kiểm soát cài đặt trong phòng và truy cập các dịch vụ khách sạn, người dùng cũng sẽ chú trọng nhiều đến phong cách, kiến trúc và sự bài trí của khách sạn.

Đáp lại xu hướng này, các nhà điều hành khách sạn đang xem xét việc nâng cấp mặt tiền, tân trang lại các phòng, bổ sung thiết kế mới hoặc nâng cấp dịch vụ F&B để đảm bảo nguồn doanh thu. Tuy nhiên, do khả năng phục hồi lợi nhuận còn hạn chế, nhiều doanh nghiệp kinh doanh khách sạn cũng phải dè chừng trong chi tiêu các khoản nâng cấp, duy trì cơ sở hạ tầng.

Các tiêu chí về Môi trường, Xã hội và Quản trị (ESG) sẽ được ứng dụng nhiều hơn và chặt chẽ hơn trong các khách sạn, do khách hàng đã có nhận thức và yêu cầu về tính bền vững, an toàn và thân thiện với môi trường với các cơ sở cung cấp dịch vụ lưu trú, lữ hành, dịch vụ du lịch nói chung.

Trên cơ sở đó, những "khoản vay xanh" hoặc "tín dụng xanh" - khoản vay hỗ trợ tài chính cho chi phí nâng cao tính bền vững trong hoạt động doanh nghiệp trở nên phổ biến hơn với các khách sạn trong khu vực châu Á - Thái Bình Dương.

Tại Singapore, ngân hàng UOB đã triển khai chính sách Tài chính Bền vững Bất động sản vào năm 2019, trong đó đưa ra một loạt các tiêu chí như chiến lược phát triển bền vững và các mục tiêu mà doanh nghiệp phải đạt được để đủ điều kiện đăng ký các khoản vay xanh.

Nhiều tập đoàn khách sạn ở châu Á Thái Bình Dương cũng đã đăng ký và công bố các khoản vay xanh. Khách sạn Limited tại Hong Kong và Thượng Hải đã thông báo về việc ký kết các khoản vay liên kết bền vững với tổng trị giá 160,3 triệu đô la vào tháng 09 năm 2021.

Vào năm 2020, Park Hotel Group cũng đã nhận được khoản vay xanh trị giá 176,1 triệu đô la Mỹ từ UOB cho hoạt động phát triển mới. Trong khi đó, Worldwide Hotels Group vào tháng 06 năm 2021 cũng đã xác nhận khoản vay xanh đầu tiên của mình với ngân hàng Maybank Singapore trị giá 299 triệu đô la. Khoản vay sẽ được sử dụng cho việc phát triển khách sạn và thương mại mới của công ty tại 8 Club Street ở Singapore và đánh dấu một trong những thương vụ tài trợ xanh lớn nhất từ trước đến nay cho một khách sạn tại thị trường này.

Nhu cầu đầu tư khách sạn khu vực châu Á - Thái Bình Dương tiếp tục tăng

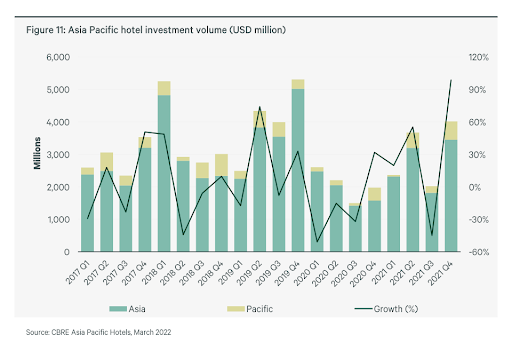

Khối lượng đầu tư vào khách sạn tại châu Á Thái Bình Dương đã có sự trở lại mạnh mẽ vào năm 2021, đạt khoảng 12,1 tỷ USD, tăng mạnh so với mức 8,3 tỷ USD của năm 2020. Trong bối cảnh các quốc gia mở cửa biên giới trở lại, khách sạn sẽ là một trong những lĩnh vực được hưởng lợi khi niềm tin của nhà đầu tư được củng cố và người mua có xu hướng tìm kiếm tài sản mang lại lợi nhuận hấp dẫn.

Một trong những động lực đầu tư xuất phát từ tiềm năng chuyển đổi mục đích sử dụng bất động sản của khách sạn. Do đó, sự gia nhập của các nhà đầu tư cổ phần tư nhân vào lĩnh vực này được đặc trưng bởi sự tập trung mạnh mẽ vào việc mua tài sản khách sạn để chuyển đổi sang mục đích sử dụng khác, như thực trạng đầu tư vào khách sạn ở Hàn Quốc năm 2021 được củng cố bằng việc mua lại tài sản khách sạn và tìm cách chuyển chúng thành văn phòng hoặc căn hộ.

Khi các nhà đầu tư tìm cách xác định mục đích sử dụng cao nhất và tốt nhất cho các bất động sản khách sạn, CBRE dự kiến sẽ chứng kiến nhiều giao dịch liên quan đến chuyển đổi hơn trong năm 2022, nắm bắt xu hướng sống chung (co-living) đang trở thành một lựa chọn phổ biến ở Hong Kong và Singapore do nhu cầu thuê ngày càng tăng, chi phí đắt đỏ và thị trường cho thuê không linh hoạt.

Bên cạnh đó, bất động sản khách sạn cũng gia tăng sức hấp dẫn nhờ hàng rào lạm phát. Khách sạn khác với các loại bất động sản khác ở chỗ chúng được định giá hàng ngày thay vì hàng năm (hoặc thậm chí lâu hơn) như bất động sản văn phòng. Do đó, các khách sạn ngày càng được xem như một phương tiện phòng ngừa lạm phát hoặc một phương tiện để thu thêm doanh thu khi áp lực lạm phát được truyền sang khách hàng. Trái ngược với lạm phát gia tăng ở Mỹ và châu Âu, giá cả ở châu Á Thái Bình Dương dự kiến sẽ tăng nhẹ vào năm 2022.

Nhu cầu nghỉ dưỡng cũng khiến phân khúc bất động sản này nhận được nhiều sự quan tâm từ nhà đầu tư. Khách du lịch, với nhu cầu dồn nén trong 2 năm đại dịch, sẽ tìm đến các điểm đến nghỉ dưỡng và đây cũng là mục tiêu của nhiều nhà đầu tư, với lựa chọn bất động sản nghỉ dưỡng đã được cải thiện về công suất. CBRE dự báo phân khúc này sẽ chứng kiến khối lượng giao dịch tăng mạnh trong nửa sau năm 2022.

Nhìn chung, qua 3 tháng đầu năm, tăng trưởng khách sạn khu vực châu Á - Thái Bình Dương đứng trước nhiều cơ hội và cả thách thức. Cơ hội đến từ chính sách mở cửa biên giới của đa số quốc gia, nhu cầu thực từ thị trường và khả năng phục hồi mạnh mẽ của nền tài chính kinh tế nói chung. Trong khi đó, thách thức đến từ chi phí vốn và chi phí lao động tăng cao, rủi ro từ tình hình chính trị quốc tế và căng thẳng thương mại./.