Nền kinh tế sẽ phải trả giá đắt nếu trái phiếu doanh nghiệp bất động sản thành “bom nợ”

LTS: Không thể phủ nhận trái phiếu doanh nghiệp là một kênh huy động vốn hiệu quả, nhất là với doanh nghiệp trong lĩnh vực bất động sản - thời gian đáo hạn dài hơn so với vay vốn ngân hàng, lãi suất gần như luôn cố định trong suốt quá trình phát hành, thuận lợi cho đầu tư dự án lâu dài. Ngoài ra, các chi phí liên quan đến phát hành trái phiếu doanh nghiệp đều được trừ thuế, giúp doanh nghiệp giảm bớt gánh nặng tài chính.

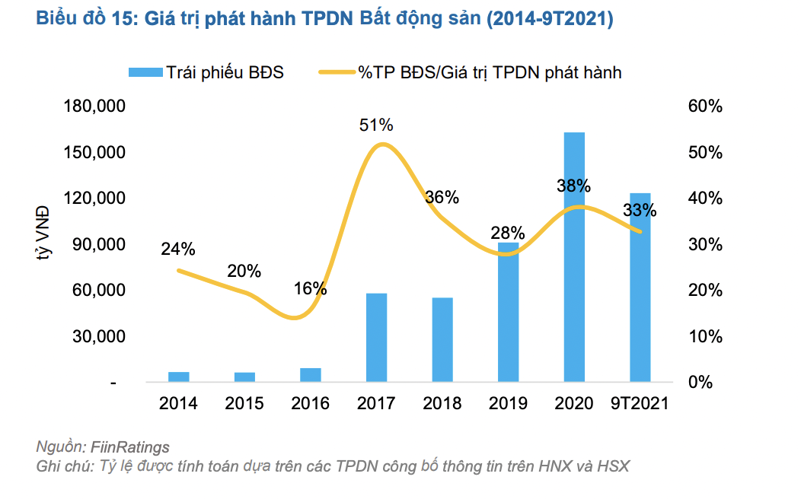

Tuy nhiên, về cơ bản, thị trường trái phiếu doanh nghiệp ở Việt Nam còn khá sơ khai, độ an toàn của các trái phiếu khó được xác định do thiếu tổ chức xếp hạng tín nhiệm uy tín, tiềm ẩn những rủi ro về thanh khoản, về giảm giá trị, doanh nghiệp không thể trả nợ đúng hạn. Trước đà tăng trưởng nóng từ năm 2019 đến nay, các cơ quan quản lý đã liên tiếp cảnh báo về những nguy cơ và ban hành hàng loạt văn bản có tính pháp lý thắt chặt quy định phát hành trái phiếu doanh nghiệp.

Cách đây ít ngày, Thủ tướng Chính phủ Phạm Minh Chính đã yêu cầu Bộ Tài chính khẩn trương thực hiện thanh tra, kiểm tra, giám sát việc tuân thủ pháp luật về phát hành và sử dụng vốn thu được từ phát hành trái phiếu. Trong số đó, đặc biệt chú trọng đến việc phát hành trái phiếu riêng lẻ của các doanh nghiệp bất động sản, tổ chức tín dụng liên quan đến doanh nghiệp bất động sản. Các nội dung phải được báo cáo lên Chính phủ trước ngày 15/12. Diễn biến này đã dấy lên nhiều nghi vấn liên quan đến gần 1 triệu tỷ đồng trái phiếu doanh nghiệp đã được “tung” ra thị trường đến “túi” các “bạn hàng”.

Trên tinh thần nghiên cứu và phản biện, Reatimes triển khai tuyến bài: Trái phiếu doanh nghiệp bất động sản có phải “bom nổ chậm”?, Bài 2: Nền kinh tế sẽ phải trả giá đắt nếu trái phiếu bất động sản thành “bom nợ”

Trân trọng giới thiệu đến độc giả!

Khi thông tin về “bom nợ Evergrande” bắt đầu rò rỉ, hẳn là nhiều người sẽ nhớ tới cảnh báo rủi ro trái phiếu doanh nghiệp của chuyên gia kinh tế - TS. Nguyễn Trí Hiếu trong hơn 2 năm qua. Chia sẻ với Reatimes, TS. Nguyễn Trí Hiếu đã không ít lần bày tỏ lo ngại về “lạm phát tín dụng bất động sản” thông qua kênh trái phiếu, qua mối quan hệ sân sau, mẹ - con giữa ngân hàng và doanh nghiệp bất động sản.

Chứng kiến những đổ vỡ từ các nền kinh tế phát triển ở thập kỷ trước và nó ngẫu nhiên lặp lại câu chuyện tại Việt Nam, điều khiến ông trăn trở hơn rằng “nhân sự” còn vận dụng trái phiếu một cách tinh vi hơn trong công cuộc đảo dòng tiền và đương nhiên nguy cơ đỗ vỡ còn lớn hơn.

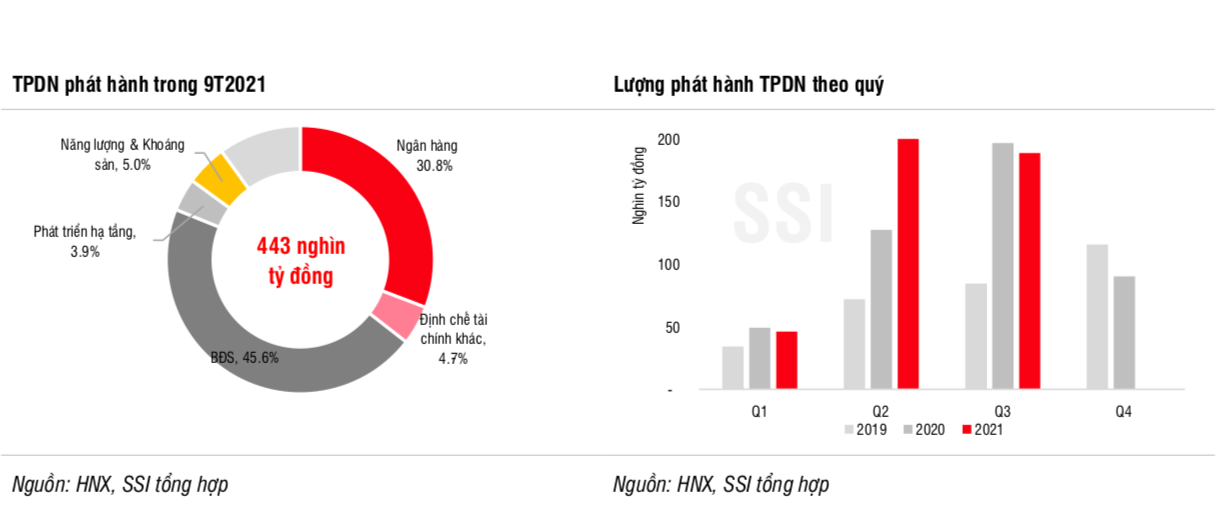

Câu chuyện về “bom nợ Evergrande” đã khiến nhiều nhà đầu tư bắt đầu để ý hơn tới tài sản đảm bảo, nhưng cũng không làm thị trường trái phiếu bất động sản kém sôi động hơn, minh chứng rõ nhất là chỉ tính riêng trong tháng 9 tổng giá trị trái phiếu của nhóm này phát hành là 30,4 nghìn tỷ đồng – chiếm 36% tổng lượng phát hành trong quý III/2021 và giữ vị trí nhóm đầu phát hành với số lượng lớn.

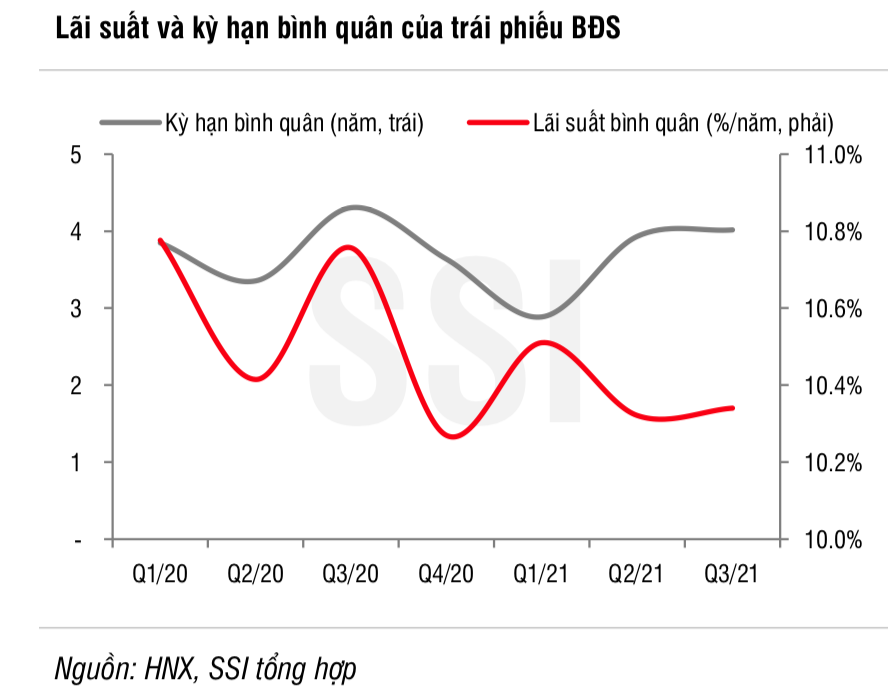

Thêm nữa, mặt bằng lãi suất phát hành giảm mạnh hơn lãi suất cho vay tạo động lực giúp các doanh nghiệp tích cực phát hành trái phiếu. Hiện chưa có con số thống kê chính thức nhưng theo nhóm phân tích SSI thì khả năng thị trường trái phiếu doanh nghiệp sẽ kém sôi động trong quý IV/2021, khi Bộ Tài Chính thực hiện một số biện pháp siết chặt quản lý, đặc biệt với nhóm doanh nghiệp bất động sản.

Ngày 9/12, hãng xếp hạng tín dụng Fitch (Mỹ) thông báo hạ xếp hạng với Tập đoàn bất động sản Evergrande của Trung Quốc từ mức "C" (quá trình vỡ nợ hoặc tương tự vỡ nợ đã bắt đầu) xuống mức "RD" (vỡ nợ hạn chế - tức là nhà phát hành không có khả năng thanh toán các khoản nợ).

Evergrande với tuổi đời 25 năm bị tuyên bố "vỡ nợ hạn chế", sau khi không thể thanh toán những khoản nợ trái phiếu phát hành bằng đồng USD.

Sở hữu đế chế bất động sản khổng lồ với hàng triệu căn hộ tại hơn 280 thành phố khắp Trung Quốc, nhưng Evergrande cũng gồng gánh số nợ lên đến hơn 300 tỷ USD, hàng trăm dự án bất động sản chưa hoàn thiện, trong đó trái phiếu là một nguyên nhân lớn.

Nếu gia nhập các hội đầu tư cá nhân trên thị trường sẽ dễ nhận thấy, trái phiếu doanh nghiệp có vẻ thu hút nhóm nhà đầu tư lớn tuổi hơn cả. Đầu tư trái phiếu vẫn được nhắc tới là phương án gửi tiền tiết kiệm của nhiều người bởi mức lãi suất cao hơn lãi tiền gửi, cam kết duy trì lãi suất ổn định bất chấp lãi tiền gửi ngân hàng có giảm. Hơn nữa, nhà đầu tư cũng tin tưởng bởi nhiều trái phiếu mua tại phòng giao dịch của ngân hàng và được nhân viên nhiệt tình kết nối, hướng dẫn.

Những cảnh báo về rủi ro trái phiếu thời gian qua có lẽ là chưa đủ, bởi nhà đầu tư tin rằng trái phiếu họ mua vào là được huy động phát triển dự án mà doanh nghiệp buộc phải hoàn thành nên không sợ mất vốn, một số thì sẵn sàng chấp nhận "lợi nhuận cao, rủi ro cao".

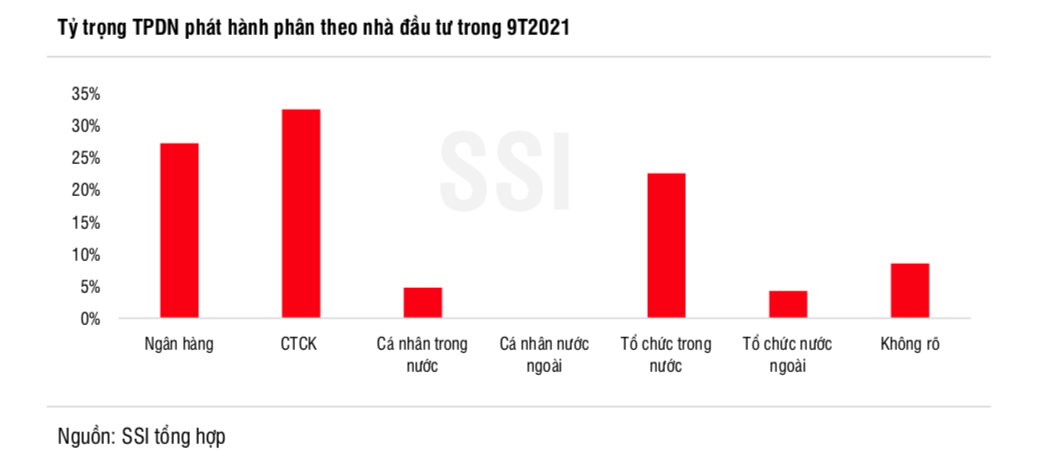

Sau khi Nghị định 153/2020/NĐ-CP có hiệu lực, trong đó quy định điều kiện nhà đầu tư trái phiếu doanh nghiệp phải là nhà đầu tư chứng khoán chuyên nghiệp, tỷ trọng các nhà đầu tư cá nhân đã giảm mạnh trong 9 tháng đầu năm. Cá nhân trong và ngoài nước đã mua gần 22 nghìn tỷ trên thị trường sơ cấp chỉ chiếm khoảng 5% tổng lượng phát hành và giảm gần 50% so với cùng kỳ.

Các nhà đầu tư cá nhân tập trung vào nhóm phát hành có lãi suất cao như trái phiếu bất động sản hoặc có thời gian đáo hạn ngắn như trái phiếu từ các định chế tài chính phi ngân hàng. Các nhà đầu tư cá nhân cũng thường chỉ mua các trái phiếu tăng vốn cấp 2 có kỳ hạn dài (7 - 15 năm), hầu hết có lãi suất thả nổi, năm đầu dao động từ 6,2% đến 7,9%/năm. Các trái phiếu này thường kèm theo quyền mua lại trước hạn của tổ chức phát hành sau 2 - 5 năm (hoặc 10 năm với trái phiếu 15 năm), nếu không thực hiện lãi suất các kỳ cuối sẽ tăng rất cao. Trong khi đó, một số lượng lớn các ngân hàng và công ty chứng khoán mua trái phiếu kỳ hạn 1 - 3 năm có lãi suất cố định từ 2,6 - 4,3%/năm, trả lãi hàng năm.

Cơ cấu mua trái phiếu doanh nghiệp trên thị trường sơ cấp chủ yếu thuộc về ngân hàng, công ty chứng khoán, nhưng điểm đỗ của dòng tiền (thật, hoặc ảo) sẽ nằm ở đâu?

Có tới gần 60% lượng trái phiếu doanh nghiệp phát hành là do các ngân hàng và công ty chứng khoán nắm giữ. Cụ thể, các ngân hàng thương mại mua vào 124,4 nghìn tỷ, chiếm 27,3%; các công ty chứng khoán mua 148,4 nghìn tỷ, chiếm 32,6%. Chỉ một số ít trái phiếu được các ngân hàng bảo lãnh thanh toán, phần lớn số trái phiếu phát hành chỉ được bảo lãnh phát hành, tức ngân hàng và các công ty chứng khoán sẽ cam kết mua toàn bộ số trái phiếu còn lại trong trường hợp không phát hành hết.

Cũng theo thống kê của nhóm phân tích SSI thì hơn 20% nhà đầu tư nắm giữ trái phiếu là các công ty bảo hiểm và quỹ đầu tư chứng khoán, đa phần liên quan đến ngân hàng. Như vậy, theo ước lượng của chúng tôi, nhóm trái chủ liên quan đến ngân hàng sẽ khoảng 80% tổng lượng phát hành thị trường. Đây là một mốc số quan trọng dẫn đường dòng tiền đến ngòi nổ có thể vỡ nợ.

Một điểm khác cần lưu ý, theo dữ liệu của FiinGroup, đối với nhóm bất động sản, trong 9 tháng năm 2021, hơn 80% giá trị trái phiếu doanh nghiệp của ngành bất động sản dân cư phát hành thuộc về các doanh nghiệp chưa niêm yết. Các doanh nghiệp này có sức khỏe tài chính ở mức yếu, năng lực trả nợ vay rất thấp. Các chỉ số đánh giá năng lực trả nợ vay và đòn bẩy đều đang ở mức đáng báo động. Điều này thể hiện ở mức độ đòn bẩy tài chính (nợ vay ròng/vốn chủ sở hữu) hiện ở mức lên tới 8,1x trong khi các doanh nghiệp niêm yết chỉ ở mức 2,5x.

Trái phiếu của các doanh nghiệp chưa niêm yết này hầu hết là phát hành riêng lẻ cho các bên mua là ngân hàng và công ty chứng khoán phần lớn có tài sản tài sản đảm bảo hoặc bảo lãnh của bên thứ ba. Tuy nhiên, có sự phân hóa rất lớn về chất lượng tín dụng giữa các nhà phát hành. Điều này là đặc biệt quan trọng không chỉ với các nhà đầu tư cá nhân mà với cả các nhà đầu tư là định chế tài chính để có thể đánh giá được cơ hội và rủi ro đi kèm.

Cơ cấu trái phiếu chiếm khoảng 46% tổng nợ vay của các doanh nghiệp bất động sản, đây là con số khá lớn và sẽ không dừng lại nếu như cơ quan chức năng không sớm áp dụng các biện pháp can thiệp cần thiết. Cho tới nay, chưa có bất kỳ tính toán nào về khả năng các khoản huy động vốn thông qua phát hành trái phiếu có thể dẫn tới những "quả bom nợ", mà mới chỉ xuất hiện cảnh báo từ các chuyên gia tài chính về khả năng xảy ra những cái bắt tay giữa doanh nghiệp với các định chế tài chính nhằm đảo nợ, hợp thức hoá các khoản nợ, mua chéo...

Ở góc nhìn vĩ vô, TS. Nguyễn Trí Hiếu đã chỉ ra một khía cạnh nhỏ cho thấy rủi ro lớn đến nền kinh tế như sau: Khi doanh nghiệp kinh doanh khó khăn sẽ phát hành trái phiếu, ngân hàng mua lại và doanh nghiệp dùng số tiền bán trái phiếu thu về để trả nợ ngân hàng. Đây là một cách ngân hàng và doanh nghiệp bắt tay nhau dùng trái phiếu doanh nghiệp để đảo nợ.

Các ngân hàng không thể dùng việc mua trái phiếu của một doanh nghiệp đã nợ mình để tái cơ cấu nợ, điều đó không hợp lệ. Chẳng hạn khi khách hàng vay ngân hàng nhưng không có khả năng chi trả thì họ sẽ phát hành trái phiếu và bán cho ngân hàng, rồi dùng chính số tiền đó trả nợ, tức là họ dùng cách phát hành trái phiếu như một hình thức để xóa nợ xấu.

Làm như thế, hệ thống tài chính của đất nước sẽ rơi vào tình trạng có rất nhiều nợ xấu nhưng lại được xóa đi và được “trương” lên như nợ tốt, khiến cho nợ xấu bị hiểu sai lệch, làm gia tăng rủi ro cho nền kinh tế.

Quy mô tín dụng qua kênh trái phiếu doanh nghiệp đã trở nên khá lớn, chiếm khoảng 12% dư nợ tín dụng ngân hàng và khoảng 15% GDP, mặc dù nếu loại bỏ phần bank bond thì giá trị lưu hành trái phiếu chỉ chiếm khoảng 7,8% GDP. Trong khi tín dụng ngân hàng được kiểm soát chặt chẽ hơn với những quy định cụ thể thì rủi ro từ trái phiếu doanh nghiệp lớn hơn rất nhiều.

Nhìn ở góc độ tích cực thì "quả bom" Evergrande là một bài học để rút kinh nghiệm, tìm hướng giải quyết hơn là hoang mang. Nói như ông Huỳnh Tuấn - Giám đốc FIDT: “Tổng quan Evergrande đã rõ, toàn bộ và đây là diễn biến đã được nhiều tổ chức dự báo trước khi mà kết quả kinh doanh của họ không khả quan, khiến Evergrande không có dòng tiền để trả nợ cho trái chủ. Sự ảm đạm của thị trường bất động sản Trung Quốc làm diễn biến của doanh nghiệp trở nên tệ hơn.

Quan trọng nhất đó là Chính phủ Trung Quốc đã đưa ra các tín hiệu rõ ràng sẽ mạnh tay đối với các khoản nợ chồng chất đe doạ đến sự ổn định tài chính. Cùng với đó, PBOC (Ngân hàng Nhân dân Trung Quốc) liên tục khẳng định có thể kiểm soát được rủi ro của Evergrande đối với thị trường.

Và nếu diễn biến xấu hơn là Evergrande hoàn toàn phá sản thì sẽ không thể gây thiệt hại như Lehman Brothers năm 2008 vì bản chất cũng như ngữ cảnh tại thời điểm hiện tại là hoàn toàn khác nhau. Evergrande sẽ ảnh hưởng cục bộ tới thị trường tài chính và chứng khoán Trung Quốc hơn là quốc tế”.

Nhóm phân tích của bà Hoàng Việt Phương - Giám đốc Trung Tâm phân tích và tư vấn đầu tư SSI cho biết: “Trong ngắn hạn, rủi ro vỡ nợ đến từ các doanh nghiệp này là chưa nhiều khi thời điểm đáo hạn sẽ rơi nhiều vào năm 2023 - 2024. Tuy nhiên, dịch bệnh diễn biến phức tạp như hiện tại sẽ đẩy nhanh nguy cơ vỡ nợ từ các doanh nghiệp này, khi không thể kiểm soát được dòng tiền khiến dòng tiền bị mất cân đối”.

Cụ thể, thanh khoản của thị trường bất động sản có xu hướng giảm cho thấy sức hấp thụ đang suy yếu dần; các hoạt động triển khai dự án, sự kiện mở bán bị gián đoạn do dịch bệnh; hoạt động đầu tư công các dự án cơ sở hạ tầng đang chậm hơn dự kiến. Các yếu tố này làm tăng chi phí vốn do ứ đọng, ảnh hưởng đến kế hoạch dòng tiền trả nợ gốc lãi trái phiếu của doanh nghiệp.

Ngoài ra, tình trạng sẽ ngày càng tệ hơn khi nhiều trường hợp các doanh nghiệp phải phát hành thêm trái phiếu doanh nghiệp để có thể thanh toán nợ gốc và lãi của các khoản trái phiếu doanh nghiệp cũ trước đó.

Như vậy, thị trường trái phiếu doanh nghiệp có thể sẽ kém sôi động trong quý IV/2021 khi Bộ Tài Chính thực hiện một số biện pháp kiểm tra mạnh tay hơn nhằm giám sát thị trường. Tuy nhiên, theo giới chuyên gia, thời gian tới, nếu được quản lý, thị trường trái phiếu sẽ sôi động trở lại nhưng sẽ lành mạnh hơn, minh bạch hơn và đương nhiên hạn chế rủi ro ở mức cao nhất. Do đó, đây cũng là một tín hiệu khả quan của thị trường.