Áp lực lạm phát khó có thể đảo ngược chính sách tiền tệ của Ngân hàng Nhà nước

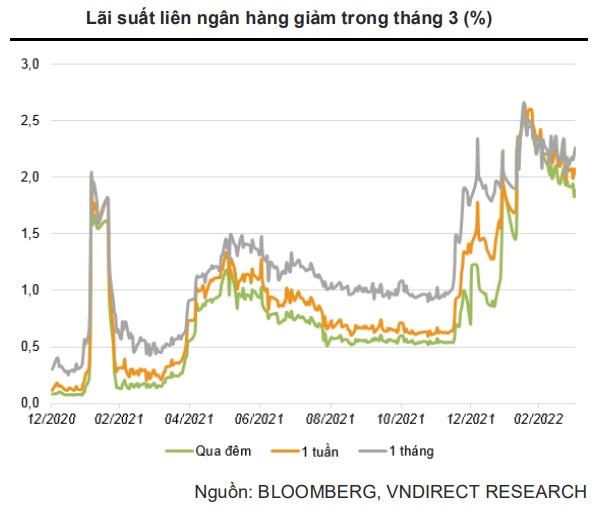

Số liệu thống kê cho thấy, lãi suất liên ngân hàng đã giảm trong tháng 3 sau khi tăng trong hai tháng đầu năm. Theo Bloomberg, tính đến ngày 31/3, lãi suất qua đêm ở mức 1,9%/năm, giảm 43 điểm cơ bản so với mức cuối tháng 2/2022. Lãi suất liên ngân hàng kỳ hạn 1 tuần đến 1 năm giảm 5 - 34 điểm cơ bản so với cuối tháng 2/2022.

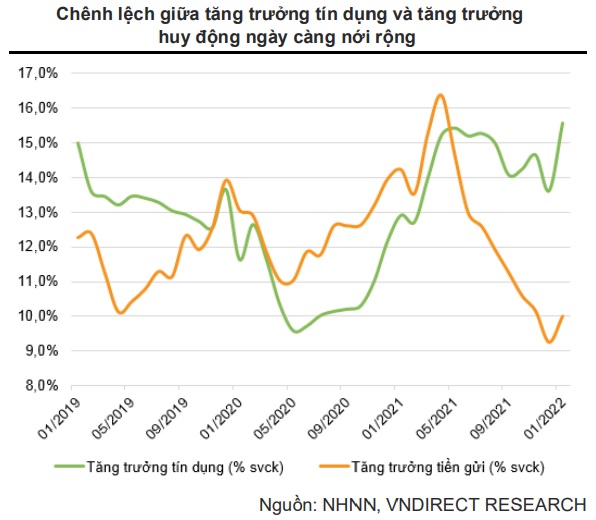

Trước những biến động đó, tại báo cáo phân tích mới đây, VNDirect đã đưa ra quan điểm: Lãi suất huy động khó có thể duy trì ở mức thấp lịch sử trong năm 2022. 3 nguyên nhân cơ bản được chỉ ra như sau: Thứ nhất, nhu cầu huy động vốn cao hơn khi tín dụng tăng tốc; thứ hai, áp lực lạm phát ở Việt Nam sẽ gia tăng trong năm nay; thứ ba, cạnh tranh gay gắt hơn với các kênh đầu tư khác như bất động sản, chứng khoán để thu hút dòng vốn.

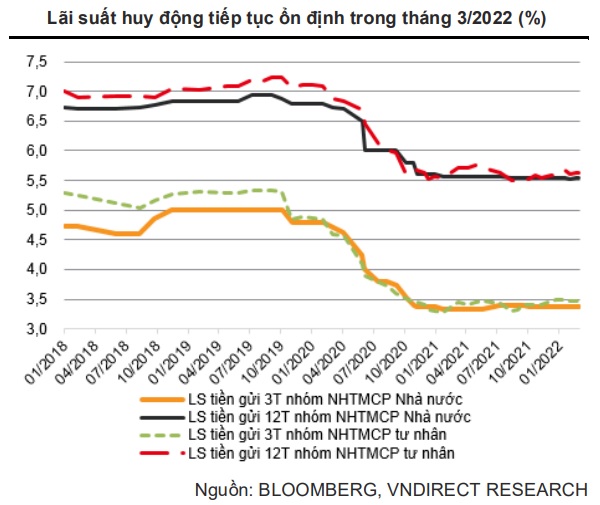

Tính đến ngày 28/3/2022, lãi suất tiền gửi kỳ hạn 3 tháng và lãi suất tiền gửi kỳ hạn 12 tháng của các ngân hàng quốc doanh không đổi so với mức cuối năm 2021 trong khi lãi suất tiền gửi kỳ hạn 3 tháng và lãi suất huy động kỳ hạn 12 tháng của các ngân hàng thương mại cổ phần tư nhân lần lượt tăng 7 điểm cơ bản và 8 điểm cơ bản so với mức cuối năm 2021. Bởi vậy, VNDirect kỳ vọng lãi suất huy động sẽ tăng nhẹ 30 - 50 điểm cơ bản vào năm 2022.

"Chúng tôi cho rằng lãi suất huy động kỳ hạn 12 tháng của các ngân hàng thương mại có thể tăng lên mức 5,9 - 6,1%/năm vào cuối năm 2022 (hiện là 5,6%/năm), vẫn thấp hơn so với mức trước đại dịch là 7,0%/năm", báo cáo nêu.

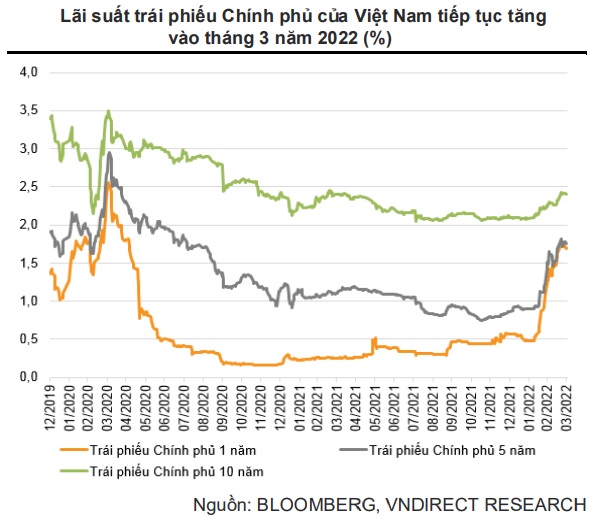

Bên cạnh đó, nhóm nghiên cứu cũng đưa ra kỳ vọng Ngân hàng Nhà nước (NHNN) sẽ duy trì chính sách tiền tệ nới lỏng cho đến ít nhất là cuối quý II/2022. Nguyên nhân là do mặc dù áp lực lạm phát dự kiến sẽ gia tăng trong những tháng tới, nhưng chỉ số giá tiêu dùng bình quân nửa đầu năm 2022 dự báo ở mức 2,5% so với cùng kỳ, vẫn thấp hơn nhiều so với mức trần 4%. Tiếp đến, hiện sức cầu trong nước vẫn tương đối yếu, chưa phục hồi hoàn toàn về mức bình thường trước đại dịch. Và nguyên nhân thứ ba là NHNN hiện vẫn ưu tiên mục tiêu duy trì lãi suất cho vay thấp để hỗ trợ doanh nghiệp và nền kinh tế phục hồi sau đại dịch.

Mặc dù không kỳ vọng NHNN sẽ cắt giảm thêm các lãi suất chính sách chủ chốt của mình, nhưng VNDirect bày tỏ niềm tin rằng NHNN sẽ không nâng lãi suất này điều hành trong vòng 3 - 6 tháng tới nhằm hỗ trợ nền kinh tế phục hồi.

"Chúng tôi kỳ vọng NHNN sẽ hỗ trợ thị trường thông qua hoạt động thị trường mở, chẳng hạn như bơm thanh khoản tiền đồng, mua vào ngoại hối hay nâng trần tăng trưởng tín dụng cho các ngân hàng thương mại", nhóm nghiên cứu cho hay.

Trên cơ sở đó, dự báo tăng trưởng tín dụng sẽ tăng 14% so với cùng kỳ trong năm 2022. Dòng vốn tín dụng sẽ được ưu tiên cho lĩnh vực sản xuất và dịch vụ, đặc biệt là các lĩnh vực ưu tiên như công nghiệp, xuất nhập khẩu, nông, lâm nghiệp, thủy sản. Ngoài ra, NHNN sẽ kiểm soát chặt chẽ dòng vốn tín dụng chảy vào các lĩnh vực rủi ro cao như bất động sản, chứng khoán và các dự án BOT (Xây dựng - Kinh doanh - Chuyển giao).

Gói cấp bù lãi suất có thể giúp giảm mặt bằng lãi suất cho vay

Về lãi suất cho vay, NHNN đang thực hiện gói cấp bù lãi suất với quy mô 3.000 tỷ đồng. NHNN đưa ra mức lãi suất cho vay chỉ 3 - 4%/năm đối với các doanh nghiệp bị ảnh hưởng mạnh bởi đại dịch Covid-19. Ngoài ra, Chính phủ có kế hoạch mở rộng quy mô gói cấp bù lãi suất cho doanh nghiệp lên 40.000 tỷ đồng, tập trung vào một số đối tượng ưu tiên, bao gồm: Doanh nghiệp nhỏ và vừa, doanh nghiệp tham gia một số các dự án trọng điểm quốc gia và doanh nghiệp kinh doanh trong một số ngành nhất định như du lịch, hàng không, giao thông vận tải.

VNDirect kỳ vọng rằng gói cấp bù lãi suất có thể giúp giảm mặt bằng lãi suất cho vay trung bình từ 20 - 40 điểm cơ bản trong năm 2022. Tuy nhiên, tác động thực tế của gói cấp bù lãi suất đối với doanh nghiệp và nền kinh tế có thể thấp hơn nếu các ngân hàng thương mại tăng lãi suất cho vay đối với các khoản vay thông thường khác để bù đắp việc tăng lãi suất huy động.

Trước đó, chia sẻ về vấn đề này, Chuyên gia kinh tế, TS. Cấn Văn Lực cho biết đến hiện tại, lãi suất huy động của các ngân hàng vẫn chưa tác động đến mặt bằng lãi suất cho vay.

"Để tiếp tục giảm lãi suất, hỗ trợ doanh nghiệp, các tổ chức tín dụng đang cố gắng đa dạng hóa hoạt động, đặc biệt là thúc đẩy chuyển đổi số để thu hút thêm lượng tiền gửi không kỳ hạn, góp phần điều hòa chi phí huy động vốn, tiếp tục tiết giảm chi phí", ông Lực nói.

Tỷ giá vẫn sẽ tương đối ổn định từ nay tới cuối năm

Trong quý I/2022, Việt Nam duy trì thặng dư thương mại 2,0 tỷ USD, giúp ổn định tỷ giá hối đoái trong giai đoạn này. Tại ngày 31/03/2022, tỷ giá hối đoái do Ngân hàng Trung ương Việt Nam quy định đối với USD/VND đứng ở mức 23.100, giảm 0,2% so với tháng trước (giảm 0,2% kể từ đầu năm) trong khi tỷ giá USD/VND trên thị trường tự do cũng giảm 0,8% so với tháng trước (giảm 0,9% kể từ đầu năm). Trong khi đó, tỷ giá liên ngân hàng đối với USD/VND tăng 0,2% so với tháng 3/2022.

Những tín hiệu đó là cơ sở cho quan điểm lạc quan của VNDirect đối với VND đã trở nên trung lập hơn trong thời gian còn lại của năm 2022, nguyên nhân là do: Một, đô la Mỹ có thể giành lại ưu thế vào năm 2022 do Cục Dự trữ Liên bang (FED) dự kiến thu hẹp bảng cân đối kế toán kể từ cuộc họp tiếp theo vào đầu tháng 5/2022; hai là áp lực lạm phát ở Việt Nam sẽ gia tăng cao trong thời gian còn lại của năm 2022.

Trong cuộc khảo sát mới nhất của CME Group, thị trường kỳ vọng rằng FED có thể tăng lãi suất điều hành mạnh hơn so với dự định trước đó vào đầu năm 2022 do giá hàng hóa tăng phi mã trong bối cảnh xung đột Nga - Ukraine. Theo cuộc khảo sát, thị trường cho rằng FED có thể nâng lãi suất điều hành tổng cộng 225 - 275 điểm cơ bản trong năm 2022.

Tuy nhiên, nhóm nghiên cứu cho rằng các yếu tố cơ bản để giữ cho Đồng Việt Nam ổn định trong những năm gần đây vẫn được duy trì, bao gồm thặng dư tài khoản vãng lai và dự trữ ngoại hối tiếp tục cải thiện.

"Chúng tôi kỳ vọng thặng dư tài khoản vãng lai sẽ tăng lên 2,0% GDP vào năm 2022 từ mức thâm hụt 1,1% GDP vào năm 2021. Chúng tôi cũng kỳ vọng dự trữ ngoại hối của Việt Nam sẽ đạt 122,5 tỷ đô la Mỹ vào cuối năm 2022 (tương đương với 4 tháng nhập khẩu) từ mức cuối năm 2021 là 105 tỷ đô la Mỹ", báo cáo nhấn mạnh.

Do đó, VNDirect cho rằng đồng Việt Nam có thể dao động trong biên độ hẹp so với đô la Mỹ và tỷ giá USD/VND (liên ngân hàng) ổn định trong khoảng 22.600 - 23.050 đồng/USD vào năm 2022./.