LTS: Theo nghiên cứu của Hiệp hội Bất động sản Việt Nam, đóng góp của thị trường bất động sản trong GDP giai đoạn 2019 - 2021 khoảng 14%. Thị trường bất động sản có khả năng lan tỏa đến trên 40 ngành quan trọng khác của nền kinh tế và trở thành nhịp cầu nối cho các thị trường khác, góp phần phát triển đồng bộ các loại thị trường và đó là điều quan trọng để cơ chế thị trường phát huy tác dụng.

Ở các nước phát triển, yêu cầu và định hướng khơi thông những nguồn lực tiềm năng và bền vững của thị trường bất động sản là một ưu tiên chính sách. Chính vì vậy, tỷ trọng bất động sản trong tổng số của cải xã hội thường chiếm ít nhất trên 35% tổng tài sản vật chất của mỗi nước. Các hoạt động trên thị trường bất động sản chiếm gần 30% tổng hoạt động của nền kinh tế. Nguồn vốn cho thị trường bất động sản rất đa dạng như: Nguồn vốn từ tín dụng, thị trường chứng khoán, trái phiếu doanh nghiệp, FDI, quỹ đầu tư.

Ở Việt Nam, trong những năm gần đây, nguồn vốn thúc đẩy thị trường bất động sản phát triển dần trở nên phong phú hơn. Tuy nhiên, còn nhiều hạn chế trong cơ chế, chính sách và phương thức quản lý, điều tiết dòng vốn cho thị trường này.

Doanh nghiệp vẫn phụ thuộc trước hết và chủ yếu vào vốn tín dụng ngân hàng. Do đó, việc tiếp tục duy trì và cải thiện dòng vốn cho thị trường bất động sản cần là một trong những ưu tiên chính sách trong giai đoạn tới.

Để thị trường bất động sản sớm phục hồi sau đại dịch, một mặt góp phần vào sự phục hồi chung của nền kinh tế, mặt khác, tạo tiền đề cho những ngành kinh tế liên quan tăng trưởng, bên cạnh việc cần tập trung đảm bảo nguồn vốn, ưu đãi tín dụng cho vay bất động sản, với điều kiện ít nhất không thấp hơn so với tín dụng cho các ngành, lĩnh vực khác; cần tạo điều kiện để phát triển trái phiếu doanh nghiệp bất động sản an toàn và lành mạnh.

Ở các nước phát triển trên thế giới, phát hành trái phiếu doanh nghiệp là một công cụ huy động vốn phổ biến, đặc biệt là của những doanh nghiệp lớn, có uy tín.

Nguồn vốn từ phát hành trái phiếu doanh nghiệp khắc phục được nhược điểm của nguồn vốn tín dụng ngân hàng là phù hợp hơn với tính chất trung và dài hạn của nguồn vốn tài trợ cho kinh doanh bất động sản. Nếu thị trường trái phiếu doanh nghiệp phát triển thì lãi suất huy động còn có thể thấp hơn nữa do tận dụng được ưu thế của tài chính trực tiếp so với tài chính gián tiếp.

Bên cạnh đó, cần nhận diện và có giải pháp nâng cao năng lực quản lý, điều tiết thị trường; hoàn thiện hệ thống chính sách pháp luật và mạnh dạn có cơ chế thí điểm trong việc phát triển các nguồn vốn cho thị trường bất động sản Việt Nam, nhất là với những loại hình mới còn nhiều tiềm năng, dư địa tăng trưởng.

Đặc biệt, trong thời gian gần đây, thị trường trái phiếu doanh nghiệp nói chung và trái phiếu doanh nghiệp bất động sản nói riêng phát sinh một số vấn đề và thông tin tiêu cực. Tuy chỉ là những hiện tượng cá biệt song đã ảnh hưởng nghiêm trọng đến thị trường, gây hoang mang cho các nhà đầu tư và công tác phát hành trái phiếu của các nhà phát triển bất động sản chân chính. Vấn đề này cần được kịp thời tháo gỡ, làm sáng tỏ tính chính đáng của thị trường trái phiếu doanh nghiệp để tạo ra niềm tin cho nhà đầu tư và sự ổn định cho thị trường.

Trên tinh thần nghiên cứu và phản biện, Reatimes triển khai tuyến bài: Khơi thông dòng vốn cho thị trường bất động sản Việt Nam.

Trân trọng giới thiệu tới độc giả!

Những tín hiệu tích cực từ thị trường trái phiếu doanh nghiệp

Thị trường chứng khoán (TTCK) là kênh huy động vốn trung và dài hạn hết sức quan trọng cho nền kinh tế và cho cộng đồng doanh nghiệp (DN). Hơn nữa, thị trường trái phiếu doanh nghiệp luôn là một bộ phận hợp thành trụ cột của TTCK. Sự phát triển thị trường trái phiếu doanh nghiệp ổn định, lành mạnh, minh bạch, an toàn, bền vững, bảo vệ được quyền lợi và củng cố được niềm tin các nhà đầu tư là động lực mạnh mẽ và có tính thị trường cao cho phát triển doanh nghiệp và thị trường chứng khoán, cũng như cho cả nền kinh tế quốc gia; đồng thời, là tín hiệu, thước đo hội tụ và phản ánh những bước phát triển mới, tích cực của TTCK và nền kinh tế Việt Nam, trong sự hội nhập và phù hợp xu thế chung của thế giới.

Trong thời gian gần đây, thị trường trái phiếu doanh nghiệp nước ta có sự bùng nổ khá ngoạn mục, với sự gia tăng mạnh mẽ về lượng tài khoản mở mới, quy mô phát hành và tỷ lệ vốn hóa trên TTCK; giúp phát triển đồng bộ và cân đối hơn trên thị trường vốn doanh nghiệp và nền kinh tế. Sự phát triển của thị trường trái phiếu không chỉ mở ra cơ hội lựa chọn và kênh đầu tư mới cho các nhà đầu tư, mà còn có vai trò quan trọng và là giải pháp hữu hiệu giúp các DN đa dạng hóa nguồn vốn kinh doanh, tăng cơ hội tiếp cận trực tiếp nguồn vốn xã hội với chi phí rẻ; đồng thời, giúp giảm nhẹ gánh nặng huy động vốn cho hệ thống ngân hàng và cải thiện sự phụ thuộc vốn quá mức như trước đây của doanh nghiệp vào tín dụng ngân hàng. Đặc biệt, kể từ năm 2018 đến nay, trái phiếu DN đã được coi là một kênh huy động vốn hàng đầu của nhiều doanh nghiệp bất động sản, khi mà nguồn tín dụng ngân hàng cho bất động sản dần được siết chặt theo yêu cầu của quản lý Nhà nước đối với bảo đảm an toàn thị trường tài chính quốc gia.

Theo số liệu từ Trung tâm Lưu ký chứng khoán, tính chung 3 tháng đầu năm 2022, lượng tài khoản chứng khoán mở mới là 676,6 nghìn tài khoản, nâng tổng số tài khoản hiện tại của nhà đầu tư trên TTCK Việt Nam lên gần 5 triệu tài khoản (trong đó, các nhà đầu tư cá nhân trong nước chiếm 98,92%), bằng 5% dân số Việt Nam hiện nay và đã vượt mục tiêu đề ra trước thời hạn 3 năm trong đề án cơ cấu lại thị trường chứng khoán và bảo hiểm do Thủ tướng Chính phủ ban hành.

Theo Hiệp hội thị trường trái phiếu Việt Nam (VBMA), tổng khối lượng phát hành trái phiếu doanh nghiệp trong nước 3 tháng đầu năm 2022 đạt xấp xỉ 40.000 tỷ đồng; năm 2021 đạt trên 658.000 tỷ đồng (gấp đôi huy động qua trái phiếu chính phủ), tăng 42% so với năm 2020 (có 243 doanh nghiệp lần đầu phát hành trái phiếu, chiếm 40% tổng khối lượng phát hành, chủ yếu từ nhóm bất động sản nhà ở). Tính chung 5 năm qua, thị trường trái phiếu doanh nghiệp Việt Nam tăng trưởng bình quân 46%/năm. Đến cuối năm 2021, thị trường trái phiếu doanh nghiệp Việt Nam đạt gần 1,2 triệu tỷ đồng, chiếm khoảng 12% tổng dư nợ tín dụng toàn nền kinh tế và khoảng 15% GDP sau điều chỉnh. Từ năm 2019 đến nay lượng trái phiếu doanh nghiệp bắt đầu vượt lượng phát hành trái phiếu Chính phủ…

Theo Sở Giao dịch Chứng khoán Hà Nội (HNX), năm 2021, thị trường có 964 đợt phát hành trái phiếu doanh nghiệp trong nước với tổng giá trị đạt 594.520 tỷ đồng, tăng 35,83% so với cùng kỳ. Tính cả trái phiếu phát hành quốc tế, tổng giá trị trái phiếu DN tăng gần 50% so với năm 2020. Nếu chia theo phương thức phát hành, có 937 đợt phát hành riêng lẻ với tổng giá trị 568,66 nghìn tỷ đồng và tiếp tục là hình thức chủ đạo khi chiếm tới 98,5% tổng lượng phát hành thành công; có 23 đợt phát hành ra công chúng giá trị 26,34 nghìn tỷ đồng.

Gạn đục khơi trong, bắt chuột không làm vỡ bình

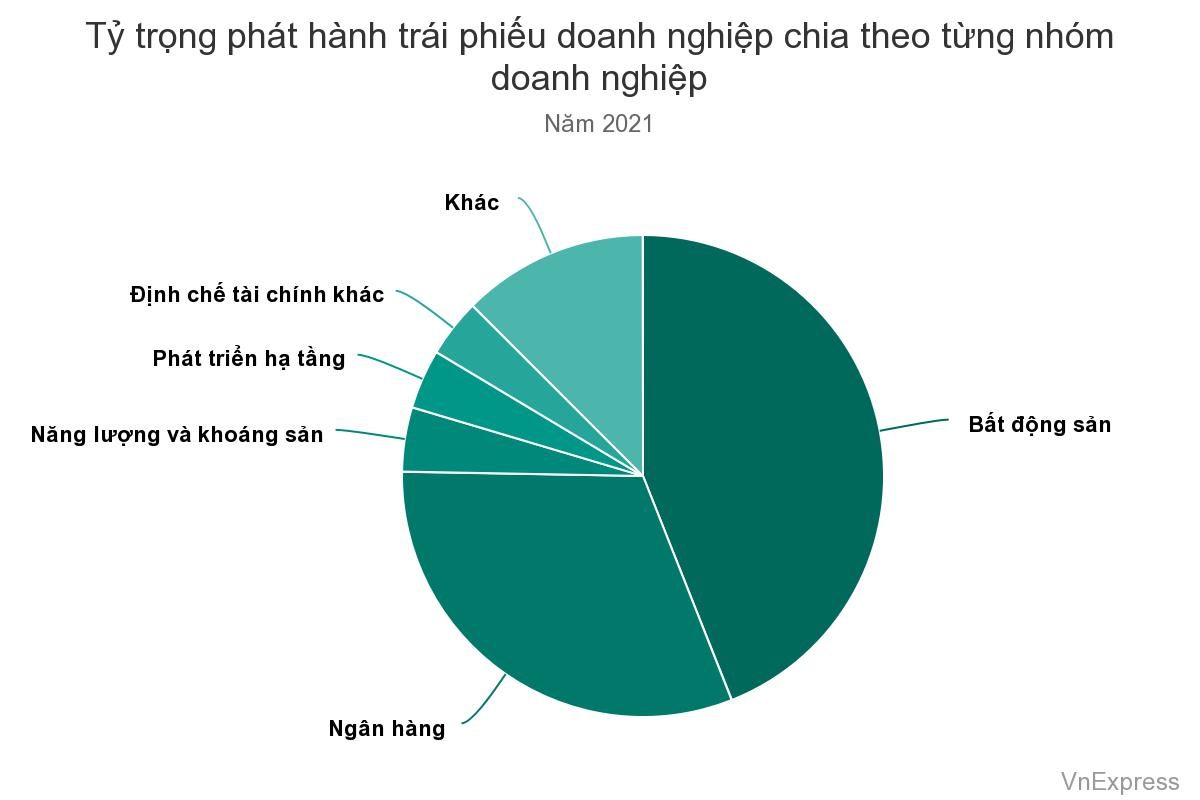

Tuy nhiên, thực tế cũng đang nổi lên một số quan ngại về thị trường trái phiếu doanh nghiệp nói riêng, TTCK Việt Nam nói chung, nổi bật là cảnh báo về trạng thái phát triển nhanh nhưng chưa vững chắc, phát triển nóng và thiên nhiều về lượng hơn là chất, và sự tập trung nghiêng lệch cơ cấu vốn huy động vào lĩnh vực bất động sản…

Theo một ước tính được Chủ tịch Quốc hội Vương Đình Huệ dẫn chiếu báo chí và đề nghị xác minh trong phiên họp thứ 10 ngày 25/4/2022, của Ủy ban Thường vụ Quốc hội thì năm 2021, huy động trái phiếu DN đến hơn 700.000 tỷ đồng, trong đó 44% liên quan đến lĩnh vực bất động sản; ngoài ra, khoảng 50% trái phiếu DN sẽ đáo hạn trong giai đoạn 2023 - 2024, riêng trái phiếu bất động sản chiếm đến trên dưới 65%... Đồng thời, số lượng công ty niêm yết quá lớn (khoảng 800 DN) so với nhiều nước, kể cả nhiều nước G7 như Pháp (457 DN), Đức (438 DN) và Ý (218 DN). Chỉ số VN-Index hiện có mức 1.310,92 điểm (ngày 25/4), sau khi mất 68 điểm, cao hơn nhiều so với 1.217 điểm trong tháng 4/2021; 712 điểm hồi tháng 4/2017 và 468 điểm tháng 4/2012. Đặc biệt, gần đây liên tiếp xuất hiện các sai phạm và rủi ro tiềm ẩn, cũng như nhiều tin đồn thất thiệt gây rung lắc thị trường trong phát hành và quản lý vốn phát hành trái phiếu DN.

Cả về logic và thực tiễn thị trường đã, đang và sẽ còn chứng tỏ: Sự tập trung về cơ cấu và mức lãi cao của các trái phiếu DN trong lĩnh vực bất động sản sẽ gây nguy cơ mất khả năng thanh khoản và trả lãi theo cam kết, từ đó kéo theo các tranh chấp và tổn thất tài chính, làm tổn hại quyền lợi, giảm niềm tin nhà đầu tư và hạn chế khả năng huy động vốn qua trái phiếu doanh nghiệp. Hệ lụy xã hội và rủi ro hệ thống càng lớn khi càng nhiều ngân hàng tham gia đầu tư trái phiếu doanh nghiệp. Nói cách khác, rủi ro trên thị trường trái phiếu DN còn có thể làm ảnh hưởng đến sự ổn định và an toàn tài chính của các nhà đầu tư cá nhân, cũng như các tổ chức tín dụng đã mua trái phiếu doanh nghiệp.

Bởi vậy, thực tế đòi hỏi cần có sự tiếp cận đa chiều và giải pháp đồng bộ để đảm bảo cho TTCK nói chung, thị trường trái phiếu DN nói riêng phát triển lành mạnh, minh bạch, bảo đảm sự bình đẳng và bảo vệ quyền lợi hợp pháp của nhà đầu tư, doanh nghiệp, nhà phát hành.

Thứ nhất, tiếp tục hoàn thiện khung khổ pháp lý cho TTCK nói chung, thị trường trái phiếu DN nói riêng: Cần chủ động rà soát và tiếp tục hoàn thiện thể chế, sửa Luật Chứng khoán, Luật Doanh nghiệp và Nghị định 153/2020/NĐ-CP quy định về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ tại thị trường trong nước và chào bán trái phiếu DN ra thị trường quốc tế. Đồng thời, triển khai nghiêm túc các chỉ đạo của Thủ tướng Chính phủ trong Công điện số 304/CĐ-TTg ngày 7/4/2022 về chấn chỉnh hoạt động thị trường trái phiếu doanh nghiệp và đấu giá quyền sử dụng đất, cũng như tinh thần Công điện số 8857/CĐ-VPCP ngày 3/12/2021 của Văn phòng Chính phủ. Trước mắt, cần tiếp tục siết chặt hơn các quy định quản lý Nhà nước về phát hành trái phiếu DN (về điều kiện phát hành và hồ sơ chào bán, trong đó có yêu cầu về tỷ lệ an toàn tài chính khi phát hành trái phiếu, tổ chức đại diện người sở hữu trái phiếu, nhất là về phát hành trái phiếu riêng lẻ; thu hẹp quy định về mục đích phát hành trái phiếu và yêu cầu minh bạch sử dụng vốn đúng mục đích, hoàn trả gốc và lãi trái phiếu đúng hạn. Hướng dẫn cụ thể về quy trình và nội dung công bố thông tin phát hành với sự xác nhận của các cơ quan quản lý Nhà nước như UBCKNN. Quy định rõ loại trái phiếu nhà đầu tư cá nhân được mua và giao dịch nhằm định hướng nhà đầu tư cá nhân mua các trái phiếu doanh nghiệp có tính an toàn và công khai, minh bạch hơn. Bổ sung các quy định để đẩy nhanh việc thiết lập thị trường giao dịch trái phiếu doanh nghiệp riêng lẻ tại Sở Giao dịch chứng khoán cho các nhà đầu tư chứng khoán chuyên nghiệp. Bổ sung, cụ thể hóa và đề cao hơn nữa quy định về trách nhiệm của các tổ chức tư vấn phát hành và các tổ chức cung cấp dịch vụ liên quan. Bổ sung các quy định về kiểm soát mức độ tham gia đầu tư vào thị trường trái phiếu DN của các tổ chức tín dụng…

Thứ hai, đẩy mạnh thanh tra, kiểm tra, giám sát việc tuân thủ pháp luật về phát hành, đầu tư, phân phối, giao dịch và sử dụng vốn thu được từ phát hành trái phiếu.

Các cơ quan quản lý cần tăng cường trách nhiệm và phối hợp chặt chẽ trong giám sát hoạt động tuân thủ, nhận diện, bắt lỗi và xử lý, tạo điều kiện sửa lỗi vi phạm trong phát hành trái phiếu DN, nhất là phát hành trái phiếu riêng lẻ của các doanh nghiệp bất động sản, của tổ chức tín dụng có liên quan đến doanh nghiệp bất động sản, các doanh nghiệp có khối lượng phát hành lớn, lãi suất cao, các doanh nghiệp có kết quả kinh doanh thua lỗ, các doanh nghiệp phát hành không có tài sản bảo đảm hoặc tài sản bảo đảm không chất lượng…

Đồng thời, cần giám sát sự tuân thủ pháp luật và nâng cao vai trò của các tổ chức cung cấp dịch vụ trong việc cung cấp thông tin đầy đủ, minh bạch, chính xác cho nhà đầu tư.

Các cơ quan chức năng cũng cần tăng cường phối hợp chặt chẽ và cung cấp thông tin, hồ sơ, tài liệu trong quá trình thanh tra, kiểm tra, điều tra các vụ việc, cảnh báo sớm và có phương án xử lý kịp thời các rủi ro có thể phát sinh, ổn định tâm lý nhà đầu tư và bảo đảm an toàn thị trường.

Ngoài ra, cần sớm phát triển các thể chế xếp hạng tín nhiệm DN và trái phiếu DN ở Việt Nam để đa dạng hóa căn cứ khách quan và độ tin cậy cho việc ra quyết định của các nhà đầu tư và giúp minh bạch hoá thị trường. Theo tinh thần đó, Bộ Tài chính cần đưa ra các giải pháp để ngăn ngừa, “tiền phòng - hậu kiểm” để bảo vệ lợi ích của nhà đầu tư và các công ty hoạt động trên TTCK một cách bình đẳng, minh bạch và có giá trị đúng đắn nhất.

Thứ ba, tăng tuyên truyền nâng cao nhận thức về pháp luật và kịp thời xử lý nghiêm khắc các tin đồn thất thiệt, sai lệch và giả mạo trên TTCK

Thời gian gần đây xuất hiện nhiều tin đồn thất thiệt gây lo lắng và hành xử theo tâm lý đám đông, tạo rung lắc thị trường và gây tổn hại cho lợi ích các nhà đầu tư, cũng như doanh nghiệp, thậm chí đe dọa sự ổn đinh, lành mạnh chung của TTCK và gây áp lực tiêu cực cho dòng chảy vốn đầu tư xã hội và sự ổn định chung của nền kinh tế. Bởi vậy, cần tăng cường tuyên truyền, cung cấp thông tin chính thống chính xác, kịp thời cho các nhà đầu tư cá nhân, nhất là thông tin về Luật Doanh nghiệp, Luật Chứng khoán và các quy định, động thái quản lý Nhà nước có liên quan để các nhà đầu tư khi tham gia TTCK có sự lựa chọn đúng đắn cân nhắc, chịu trách nhiệm về việc đầu tư của mình trong môi trường hoạt động bình đẳng giữa các nhà đầu tư, doanh nghiệp và nhà phát hành.

Bộ Tài chính, Ngân hàng Nhà nước, Bộ Công an và các cơ quan hữu quan cần thống nhất các giải pháp giám sát chặt chẽ quá trình phát hành, cũng như giao dịch trên TTCK; tổ chức thanh, kiểm tra và xử lý theo đúng quy định pháp luật đối với những bất cập và rủi ro, phòng ngừa, ngăn chặn các mặt trái của quy luật thị trường, các hành vi đi chệch ra khỏi quy định của luật pháp, các hành động lách luật hoặc lợi dụng thị trường để làm méo mó các quy định pháp luật...

Việc xử lý các vi phạm trên TTCK chỉ là cá biệt và riêng lẻ, đây là hành động cần thiết nhằm bảo vệ quyền lợi cho nhà đầu tư, doanh nghiệp phát hành, ổn định thị trường vốn, thị trường tài chính và TTCK, góp phần thúc đẩy sự phát triển của nền kinh tế. Đặc biệt, trong quá trình đó, các cơ quan chức năng cũng cần quán triệt thấu đáo chỉ đạo của Thủ tướng Chính phủ về việc không lạm dụng, hình sự hóa các quan hệ dân sự, kinh tế trên TTCK; kể cả nhà đầu tư hay doanh nghiệp đã có những sai phạm thì cũng được tạo điều kiện để khắc phục và ổn định sản xuất kinh doanh nhằm giúp doanh nghiệp bất động sản phát triển trở lại, bảo vệ quyền lợi cho các nhà đầu tư cổ đông và việc làm cho người lao động, duy trì động lực phục hồi và phát triển kinh tế...

Nói cách khác, việc “gợn đục khơi trong”, “bắt sâu nhổ cỏ” là cần thiết, song “đánh chuột không được làm vỡ bình” cũng là yêu cầu thực tế đặt ra cấp thiết trong quản lý quá trình phát triển lành mạnh và bền vững TTCK nói chung, thị trường trái phiếu DN nói riêng ở nước ta.

Là thể chế bậc cao và nhạy cảm bậc nhất của kinh tế thị trường, TTCK như một bình phale quý, đang và sẽ tiếp tục cần được gia cố và bảo vệ tốt. Việc xử lý nghiêm các hành vi vi phạm để làm trong sạch thị trường trái phiếu doanh nghiệp cũng có nghĩa là tạo điều kiện thuận lợi để phát huy tiềm năng và phát triển thị trường lành mạnh, an toàn, tích cực. Hai yêu cầu này đều cấp thiết, song song với nhau. Tất cả nhằm bảo đảm các hoạt động phát hành, đầu tư và sử dụng vốn trái phiếu doanh nghiệp nói riêng, các hoạt động phát hành, mua bán, chuyển nhượng các chứng khoán nói chung bám sát và đáp ứng tốt với nhu cầu thị trường, bảo đảm tính minh bạch, ổn định, đúng quy định pháp luật, đúng mục đích, đúng nguyên tắc và quy luật kinh tế thị trường; hướng tới mục tiêu ổn định và tiếp tục phục hồi, phát triển kinh tế cả vĩ mô và vi mô, trước mắt và lâu dài, góp phần phát triển thị trường vốn nói chung, thị trường bất động sản nói riêng.

Yêu cầu “đánh chuột không được làm vỡ bình”, xử lý hành vi sai phạm mà không làm ngưng đọng hay đổ vỡ thị trường trái phiếu doanh nghiệp và thị trường bất động sản liên quan càng có ý nghĩa quan trọng hơn trong thời gian tới, khi mà tín dụng ngân hàng cho lĩnh vực bất động sản đang bị siết chặt, còn thị trường bất động sản đứng trước nhiều cơ hội bùng nổ, đã, đang và sẽ tiếp tục góp phần lan tỏa tác động tích cực vào đà phục hồi, tăng sức bật phát triển kinh tế vĩ mô và vi mô, trước mắt và lâu dài trong bối cảnh “bình thường mới - hậu Covid-19”.

Theo GS. Vũ Minh Khương, Trường Chính sách công Lý Quang Diệu, ĐH Quốc gia Singapore, trong cải cách thể chế, đặc biệt với TTCK, Chính phủ nên xem xét mô hình ba lớp phòng vệ:

Lớp 1: Bảo vệ nội bộ DN, với các quy định, quy chế được soạn thảo hết sức chặt chẽ. Các thành viên HĐQT và bộ máy quản lý của các công ty niêm yết đều được kiểm tra, huấn luyện chu đáo. Đồng thời họ phải làm khai báo định kỳ qua mạng, khẳng định sự tuân thủ tuyệt đối của họ trong thời gian qua (có thể là hằng năm hoặc hằng quý) và họ sẽ phải hoàn toàn chịu trách nhiệm trước pháp luật nếu có vi phạm.

Lớp 2: Hệ thống cảnh báo và xử lý kiên quyết, triệt để và kịp thời các dấu hiệu vi phạm, dù nhỏ. Bộ phận trực chiến (như đội cứu hộ ở bãi biển) ở lớp bảo vệ này có nhiệm vụ nắm bắt mọi thông tin, dấu hiệu về nguy cơ vi phạm để bàn bạc và có ứng đáp kịp thời. Nếu ai vi phạm thì phát hiện ngay và xử lý rốt ráo khi sự việc chưa quá nặng. Những người vi phạm cần được chỉ dẫn và giám sát chu đáo để về sau không bao giờ dám lặp lại.

Lớp 3: Định kỳ rà soát hằng năm, với sự tham gia của chuyên gia và nhiều ngành liên quan. Qua đó để cùng nghe thấu đáo ý kiến góp ý của các doanh nghiệp và xem kỹ các khả năng rủi ro mới để không ngừng hoàn thiện hệ thống phòng vệ. Báo cáo này được công bố để toàn xã hội được biết. Trên cơ sở đó, không ngừng tăng cường hiệu lực của lớp 1 và lớp 2.

Với ba lớp phòng vệ chặt chẽ nêu trên, TTCK Việt Nam sẽ là một điểm sáng toàn cầu, có tính đại diện cho công cuộc phát triển của đất nước. Khi đó, một công ty sẽ rất tự hào nếu họ được niêm yết trên TTCK Việt Nam.