Kết thúc năm 2019, một trong những thương vụ đình đám nhất là cú bắt tay giữa Tập đoàn BRG và Tập đoàn Sumitomo tại dự án Thành phố Thông minh. Thực tế trước đó và đến hiện tại, không ít các thương vụ bắt tay theo mô hình M&A giữa doanh nghiệp nội và nhà đầu tư ngoại.

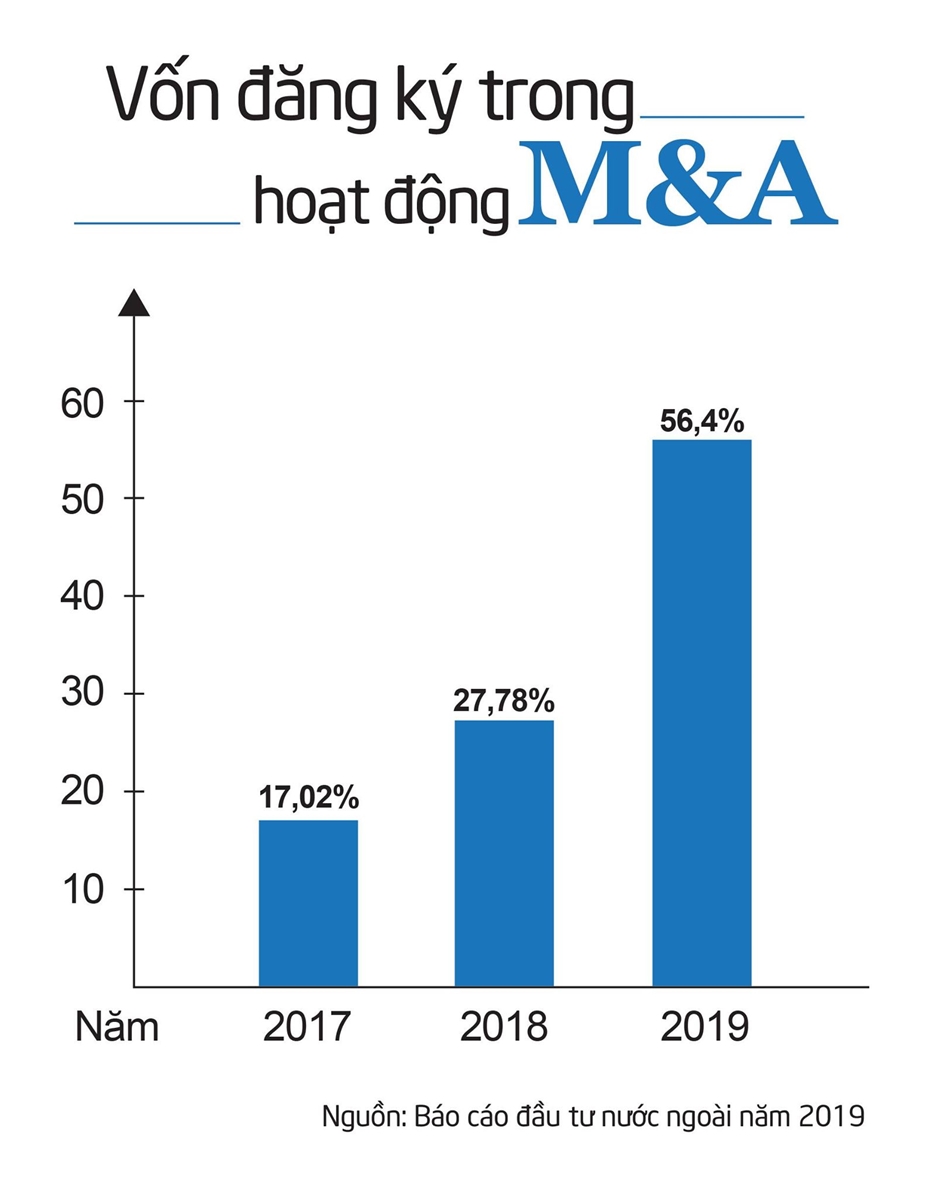

Trong một bài trả lời phỏng vấn báo chí, trên cơ sở nhận định năm 2019, dòng vốn FDI vào Việt Nam có xu hướng chuyển dịch mới đáng chú ý về hình thức đầu tư khi mua bán và sáp nhập (M&A) ngày càng chiếm tỷ trọng lớn và sở hữu tốc độ tăng nhanh, TS. Phan Hữu Thắng, nguyên Cục trưởng Cục Đầu tư nước ngoài đã dự báo, M&A sẽ trở thành xu hướng nổi bật trong năm 2020.

Giới chuyên gia cho rằng, M&A là tất yếu của một cuộc chơi bất động sản cần những “tay tài ba” đủ lực và đủ tầm trong bối cảnh doanh nghiệp địa ốc Việt đa phần vẫn còn chật vật tìm kiếm bài toán quản trị kinh doanh tốt. Tuy nhiên, không ít lo ngại đặt ra, trong cuộc chơi đó, cán cân rủi ro sẽ nghiêng mạnh về phía doanh nghiệp nội trước sức “áp đảo” về tiềm lực vốn, kỹ năng quản trị của nhà đầu tư ngoại.

Để làm rõ hơn vấn đề này, Cà phê cuối tuần xin giới thiệu những chia sẻ của ông Thân Thành Vũ, Phó Chủ tịch kiêm Tổng thư ký Hội Bất động sản Du lịch Việt Nam, Trưởng Ban tổ chức VINA-M&A 2020.

PV: Ông nhận định như thế nào về xu hướng M&A trong lĩnh vực bất động sản ở thời điểm hiện tại và tương lai?

Ông Thân Thành Vũ: Năm 2019, theo số liệu thống kê, 38 tỷ USD đầu tư từ nước ngoài vào Việt Nam, trong đó có 16 tỷ USD thông qua hình thức M&A. Vốn FDI đổ vào lĩnh vực bất động sản khoảng 3,31 tỷ USD và cũng chủ yếu thông qua hình thức M&A.

Con số đầu tư nước ngoài vào Việt Nam trong lĩnh vực bất động sản thông qua hình thức M&A đang có xu hướng gia tăng mạnh. Trên cơ sở dữ liệu hiện tại, năm 2020, mô hình này sẽ còn tiếp tục gia tăng nhiều hơn nữa. Bởi lẽ, các nhà đầu tư nước ngoài sẽ khó bỏ vốn trực tiếp vào Việt Nam. Nhà đầu tư nước ngoài khó có đủ kiên nhẫn để xin giấy phép, làm thủ tục hành chính, thực hiện dự án từ A - Z bởi họ không rành đường đi nước bước trong kinh doanh bất động sản tại Việt Nam. Con đường để rút ngắn thời gian đó là thông qua hình thức M&A (mua lại dự án thông qua sở hữu cổ phần, liên doanh, liên kết với doanh nghiệp địa ốc trong nước...).

Tính đến thời điểm hiện tại, tôi thấy hiếm có doanh nghiệp nước ngoài nào thực hiện một dự án bất động sản từ A - Z, đa phần chủ yếu thông qua con đường M&A.

PV: Nhiều ý kiến đặt ra lo ngại rằng, trong cuộc chơi M&A, doanh nghiệp địa ốc nội sẽ dễ rơi vào tình trạng bị “cá lớn nuốt” bởi lợi thế về kinh nghiệm quản trị, đàm phán đang nghiêng về phía doanh nghiệp ngoại. Quan điểm của ông thì sao?

Ông Thân Thành Vũ: Đó là vấn đề của thị trường, thuận mua vừa bán. Nhiều doanh nghiệp bán được dự án thấy “khỏe” hơn. Khi doanh nghiệp địa ốc trong nước cảm thấy mức giá đó phù hợp thì họ bán. Trường hợp không có nhu cầu hoặc mức giá đề nghị của nhà đầu tư nước ngoài thấp, họ sẽ không bán. Tôi nhận thấy, các doanh nghiệp trong nước đều cảm thấy vui vẻ sau khi thực hiện thương vụ M&A.

PV: Doanh nghiệp địa ốc Việt sẽ được hưởng lợi gì từ những thương vụ M&A như vậy, thưa ông?

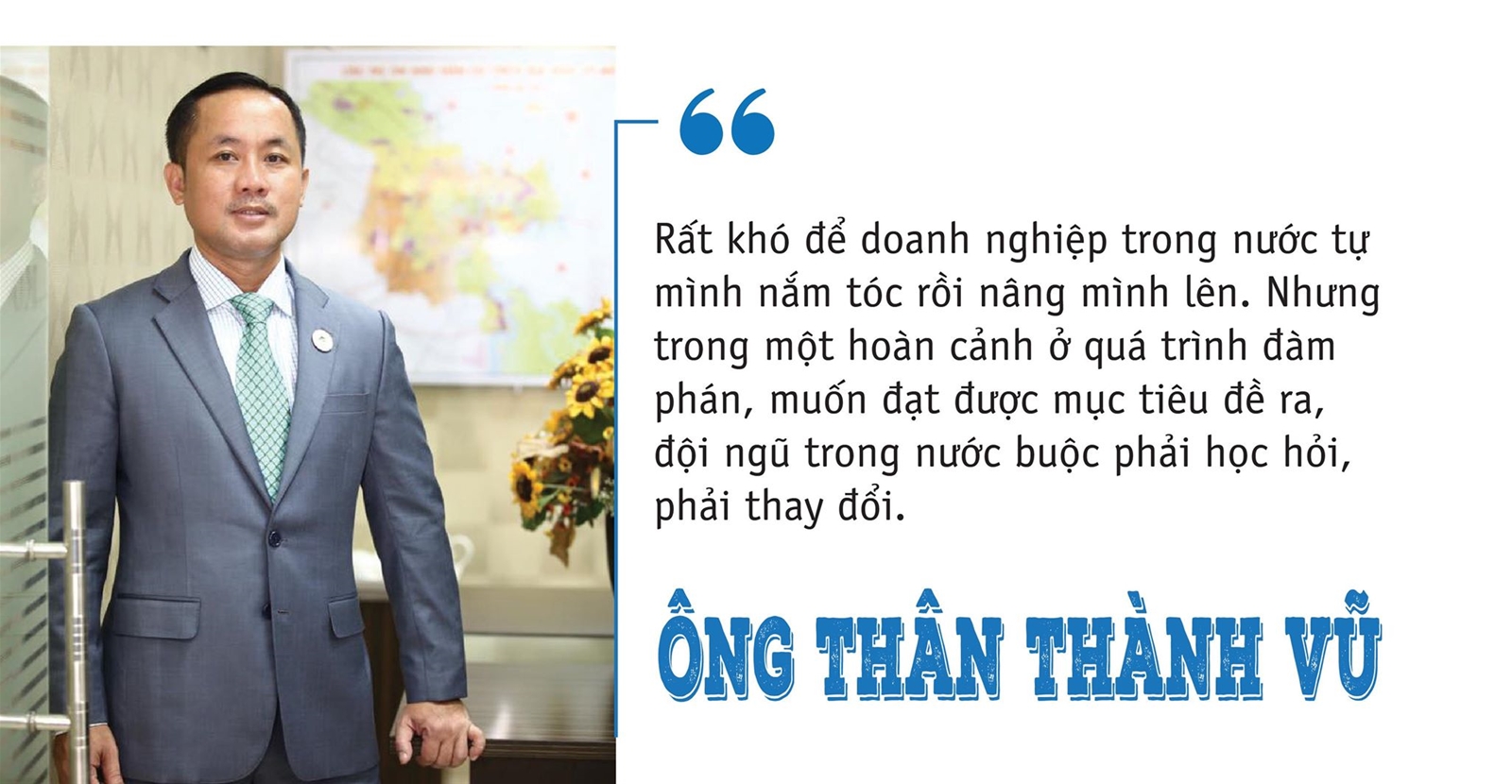

Ông Thân Thành Vũ: Cái lợi đầu tiên và cũng là lợi nhất mà doanh nghiệp địa ốc Việt Nam nhận được chính là tiền. Thứ hai, trong quá trình đàm phán với đối tác nước ngoài, doanh nghiệp địa ốc đã tự nâng tầm mình lên. Là vì, doanh nghiệp nước ngoài khi hợp tác sẽ đưa ra các tiêu chuẩn. Doanh nghiệp trong nước phải tự thay đổi, nâng mình lên để đáp ứng, tuân theo tiêu chuẩn đó như điều chỉnh sổ sách, thiết kế, tác phong quản lý. Sự soát xét của đối tác nước ngoài trong quá trình đàm phán buộc công ty địa ốc phải thay đổi để bài bản, chuyên nghiệp hơn.

Rất khó để doanh nghiệp trong nước "tự mình nắm tóc rồi nâng mình lên". Nhưng trong một hoàn cảnh ở quá trình đàm phán, muốn đạt được mục tiêu đề ra, đội ngũ trong nước buộc phải học hỏi, phải thay đổi. Quá trình hợp tác với đối tác ngoại còn giúp doanh nghiệp nội học hỏi kinh nghiệm quản lý, nâng cao chất lượng dịch vụ.

Vấn đề lợi thế của M&A không chỉ nằm hoàn toàn ở tiền mà còn là quá trình giúp nâng cao năng lực của chính doanh nghiệp nội. Đặc biệt là doanh nghiệp nhỏ. Chẳng hạn như, một doanh nghiệp địa ốc chỉ đủ vốn để mua quỹ đất. Để phát triển dự án, họ cần gọi vốn từ đối tác ngoại. Quá trình phát triển dự án thành công, doanh nghiệp nội sẽ được uy tín, thương hiệu khi đứng ngang hàng với đối tác ngoại trong khi họ chỉ góp vốn nhỏ vào một dự án lớn.

PV: Những rủi ro nào có thể xảy ra trong mối quan hệ mua đi bán lại dự án? Theo ông, cán cân rủi ro sẽ nghiêng mạnh về phía nào?

Ông Thân Thành Vũ: Rủi ro sẽ đến từ 2 phía. Tuy nhiên, tôi đánh giá mức rủi ro lớn sẽ thuộc về người mua. Điều này có nghĩa, người mua phải xem xét chặt chẽ để nhận được sản phẩm đúng với giá trị, số vốn mà mình bỏ ra. Đó là hồ sơ của công ty địa ốc phải sạch sẽ, quỹ đất đủ giấy tờ pháp lý.

Ở trường hợp, khi đối tác nước ngoài mua dự án, thị trường rơi vào điểm trũng, tính thanh khoản chậm thì rủi ro này nhà đầu tư phải chấp nhận.

Thế nhưng, rủi ro liên quan đến pháp lý như quỹ đất chưa hoàn thiện giấy tờ, đối tác nước ngoài sẽ không thể chấp nhận điều đó.

Thực tế, các dự án ở Việt Nam đa phần chưa hoàn thiện hết thủ tục hành lang pháp lý.

PV: Như ông vừa trao đổi, các dự án ở Việt Nam đa phần chưa hoàn thiện thủ tục hành lang pháp lý. Điều đó đồng nghĩa với rất nhiều rủi ro có thể xảy ra với nhà đầu tư ngoại. Đâu là cách thức để đảm bảo quyền lợi và giảm rủi ro cho cả 2 bên, thưa ông?

Ông Thân Thành Vũ: Thông thường, nhà đầu tư nước ngoài và doanh nghiệp nội sẽ đàm phán ký các điều kiện của giao dịch nhằm đảm bảo lợi ích cân bằng và giảm thiểu rủi ro cho các bên. Trong các điều kiện này thì các điều khoản về thanh toán được thảo luận rất kỹ với nhiều vòng đàm phán. Khi hợp đồng được ký kết thì nhà đầu tư nước ngoài sẽ treo tiền vào 01 tài khoản đảm bảo được ký kết bởi các bên liên quan và ngân hàng được chọn. Số tiền trong tài khoản đảm bảo này sẽ được giải ngân theo các mốc hay điều kiện tiên quyết mà các bên đã đàm phán và thống nhất trong hợp đồng. Ví dụ, khi doanh nghiệp nội có quỹ đất sạch thì giải ngân bao nhiêu, đến lúc có phê duyệt 1/500 là bao nhiêu, có giấy chứng nhận chủ trương đầu tư là bao nhiêu và giấy phép xây dựng là bao nhiêu.

Khi đã treo tiền vào tài khoản đảm bảo này thì nhà đầu tư nước ngoài không thể tự tiện rút lại tiền nếu không có sự đồng ý của các bên liên quan. Tài khoản đảm bảo giúp bảo vệ rủi ro cho cả 2 bên. Trong quá trình thực hiện giao dịch thì luôn có các điều khoản phạt vi phạm hợp đồng, nếu 1 bên vi phạm thì có thể bị phạt theo sự thống nhất trước. Chẳng hạn như, phía doanh nghiệp nội không vi phạm, trong khi đối tác nước ngoài hủy giao dịch thì sẽ chịu phạt và ngược lại. Nhiều chủ dự án nội dựa trên quan hệ của mình, có thể sử dụng tài khoản đảm bảo này để huy động hay vay vốn tạm thời từ các nguồn khác để hoàn thiện các bước còn thiếu sót của dự án.

Với hình thức tài khoản đảm bảo sẽ giảm được rủi ro lớn. Ngay cả đến việc đặt cọc cũng có thể khiến đơn vị mua dự án mất trắng nếu đối tác thiếu thiện chí.

PV: Theo ông, đâu là những lý do khiến 2 bên không thể tiến tới cuộc “hôn nhân thành công”?

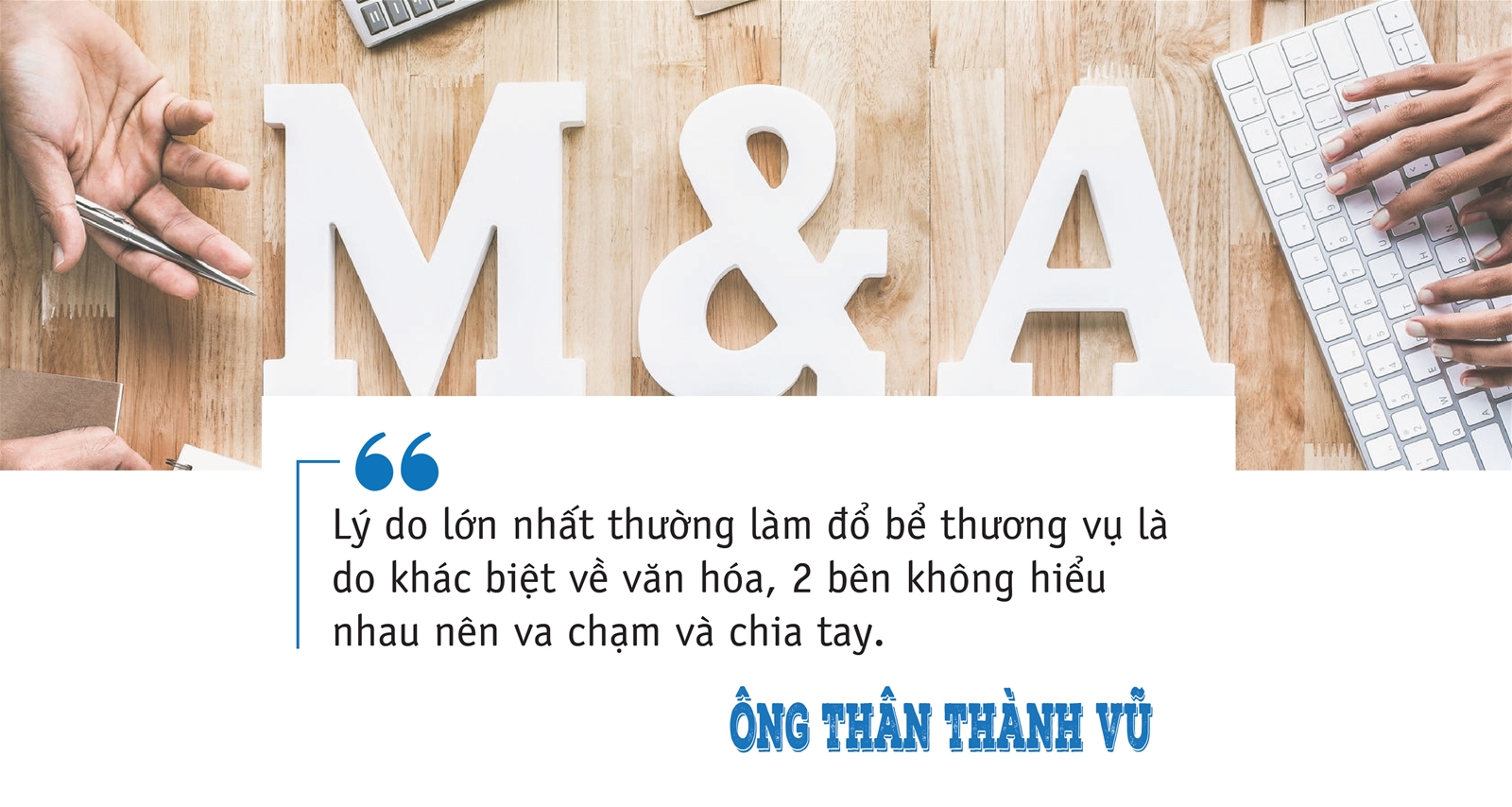

Ông Thân Thành Vũ: Có rất nhiều lý do, có thể là 1 bên kỳ vọng quá cao. Ví dụ như doanh nghiệp nội đưa ra giá quá cao hoặc đối tác nước ngoài đưa ra giá quá thấp. Lý do khác là nhiều công ty nội địa không quen với cách đàm phán rất cứng của bên ngoại nên nản. Ngoài ra, một lý do khác đến từ dự án vướng mắc vấn đề pháp lý thủ tục mà phía doanh nghiệp nội không thể giải quyết được trong thời gian đưa ra.

Tuy nhiên, lý do lớn nhất thường làm đổ bể thương vụ là do khác biệt về văn hóa, 2 bên không hiểu nhau nên va chạm và chia tay.

PV: Là một trong những người “mai mối” thành công nhiều thương vụ M&A, ông có thể chia sẻ kinh nghiệm để thương vụ bắt tay “thuận buồm xuôi gió”?

Ông Thân Thành Vũ: Kinh nghiệm của tôi, phía doanh nghiệp nội nên thuê tư vấn chuyên nghiệp trong quá trình đàm phán. Họ cần xem đây chỉ là vấn đề thuần túy kinh doanh chứ không liên quan đến văn hóa hay tính cách cá nhân. Bởi tất cả các nhà đầu tư ngoại đều có tư vấn giỏi và nhiều kinh nghiệm bên cạnh khi tham gia đàm phán.

- Cảm ơn những chia sẻ của ông!

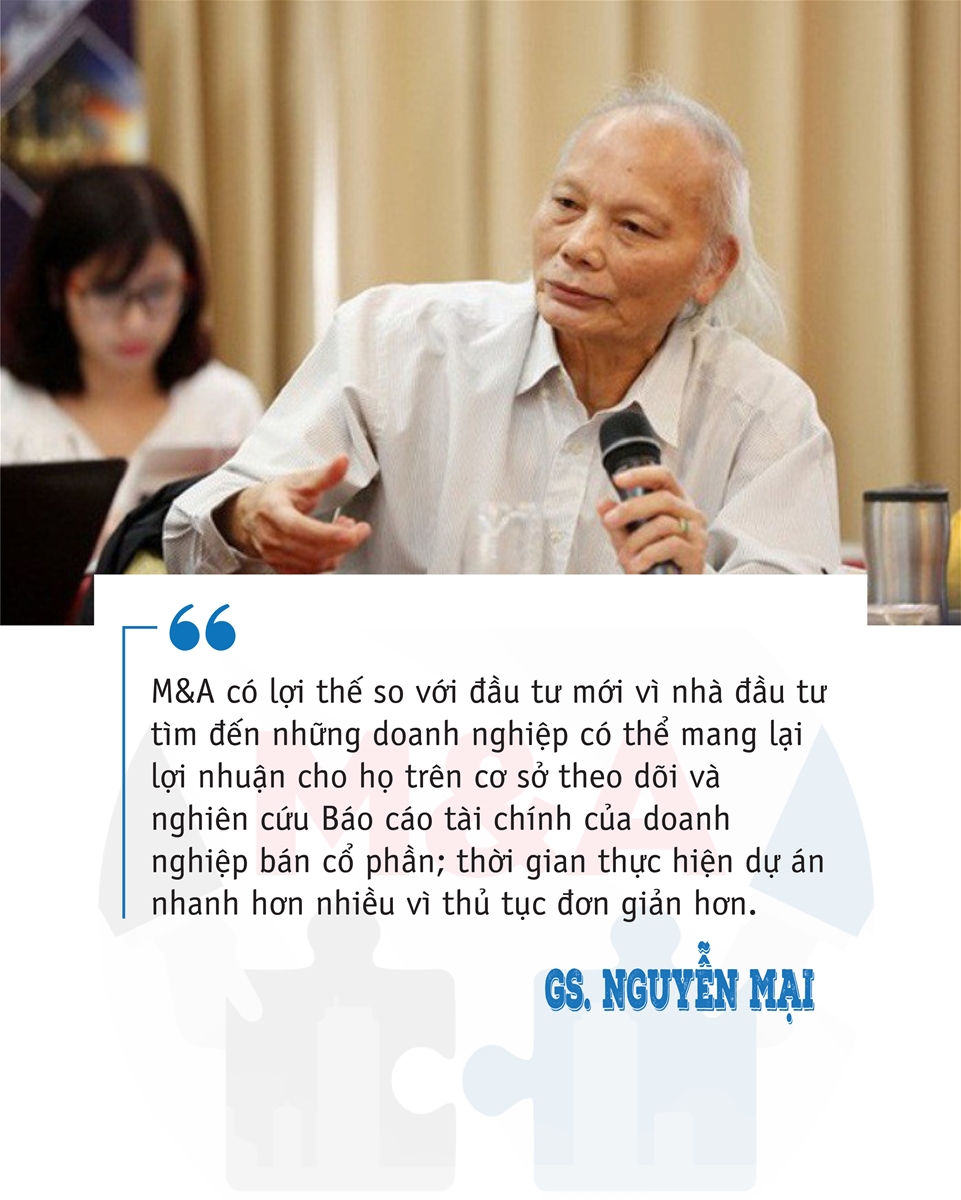

"Có nhiều người không hiểu cho rằng M&A là hình thức thôn tính doanh nghiệp Việt Nam. Hình thức này cho thấy hiện tượng thị phần của doanh nghiệp Việt giảm sút. Đó là cách nhìn tiêu cực.

Trước năm 2011, các thương vụ M&A không đáng kể vì chúng ta không có gì để bán. Thời điểm đó, doanh nghiệp nhỏ, thị trường chứng khoán quy mô nhỏ, không hấp dẫn nhà đầu tư. Những năm trước chỉ có vài thương vụ trị giá vài triệu đô hoặc chục triệu đô. Nhưng bây giờ có những thương vụ lên tới tỷ đô. Vì sao đến bây giờ, M&A lại là xu hướng.

Là bởi, chúng ta đã có hàng để bán. Doanh nghiệp Việt đã đủ sức hấp dẫn với nhà đầu tư nước ngoài.

Nếu thương vụ M&A xuất hiện thì rõ ràng, doanh nghiệp Việt đã quản trị tốt hơn, tận dụng công nghệ cao. Và nhờ hình thức này mà doanh nghiệp Việt nâng tầm thương hiệu, sử dụng nguồn nhân lực hiệu quả.

Bên cạnh đó, môi trường đầu tư ở Việt Nam đang ổn định, rất thuận lợi. M&A là hình thức rất thuận lợi cho doanh nghiệp ngoại bỏ vốn, kiếm lời. Việc triển khai dự án ở Việt Nam phải mất ít nhất 6 tháng xin giấy phép đăng ký, đến vài năm mới có quỹ đất xây dựng. Như vậy, doanh nghiệp phải mất vài năm mới đưa được sản phẩm ra thị trường. Nếu với quỹ thời gian dài như vậy, doanh nghiệp sẽ bỏ lỡ cơ hội. Vì thế, hình thức M&A là hợp lý.

M&A hiện phổ biến với 2 dạng doanh nghiệp: Thứ nhất, doanh nghiệp làm ăn tốt cần vốn để mở rộng kinh doanh, nâng cấp quản trị. Thứ hai, doanh nghiệp làm ăn kém, muốn bán lại sản phẩm cho doanh nghiệp ngoại hoặc hợp tác doanh nghiệp ngoại.

Ngoài ra, một tín hiệu tích cực, trước đây, doanh nghiệp ngoại chủ yếu mua lại dự án của Việt Nam nhưng hiện tại mối quan hệ đó hướng tới liên doanh, liên danh".

- GS. Nguyễn Mại, Chủ tịch Hiệp hội Doanh nghiệp đầu tư nước ngoài -