Đánh giá xu thế thị trường trái phiếu doanh nghiệp năm 2021, nhóm phân tích của Công ty chứng khoán SSI cho rằng, "lượng trái phiếu phát hành ra công chúng sẽ cải thiện nhưng phát hành riêng lẻ sẽ vẫn chiếm tỷ trọng chủ yếu. Bên cạnh đó, thị trường trái phiếu doanh nghiệp mặc dù sẽ giảm nhiệt so với 2020 nhưng vẫn rất sôi động và môi trường lãi suất thấp vẫn là động lực cơ bản."

Thu hẹp khoảng cách với kênh tín dụng

Theo số liệu từ SSI, lượng trái phiếu doanh nghiệp phát hành giảm tốc khá mạnh trong quý IV/2020 do chịu tác động của Nghị định 81. Cụ thể, các doanh nghiệp đã phát hành 81.500 tỷ đồng, giảm 30% so với cùng kỳ năm 2019 và giảm 59% so với quý III/2020. Trong đó, nếu loại trừ trái phiếu do các ngân hàng và công ty chứng khoán phát hành, lượng trái phiếu doanh nghiệp phát hành là 45.000 tỷ đồng, giảm 37% so với quý IV/2019 và giảm 68,6% so với quý III/2020.

Như vậy, các doanh nghiệp đã phát hành tổng cộng 455.000 tỷ đồng trái phiếu doanh nghiệp trong năm 2020, tăng 48,4% so với lượng phát hành của năm 2019, quy mô thị trường chiếm khoảng 12% GDP của Việt Nam.

Song, lượng trái phiếu phát hành ra công chúng chỉ có 23.500 tỷ đồng, tương đương 5,2% tổng lượng phát hành và 94,8% còn lại đều là phát hành riêng lẻ. Theo đó, tổng lượng trái phiếu doanh nghiệp lưu hành khoảng 960.000 tỷ đồng, tăng 39,7% so với cuối 2019. Nhìn chung, quy mô thị trường trái phiếu doanh nghiệp tăng liên tục trong những năm gần đây, hiện chiếm khoảng 12% GDP của Việt Nam.

Nguyễn Thị Thanh Tú, Chuyên viên phân tích cao cấp, Công ty chứng khoán SSI cho biết thị trường vốn của Việt Nam tăng trưởng khá tốt trong năm vừa qua. Nhờ đó, tổng quy mô thị trường vốn (trái phiếu, cổ phiếu) đã tăng lên 97,2% GDP, góp phần thu hẹp khoảng cách so với quy mô kênh tín dụng ngân hàng (khoảng 115% GDP).

Môi trường lãi suất thấp là động lực cơ bản

Về xu thế thị trường trong năm 2021, bà Tú cho rằng, "việc siết chặt điều kiện nhà đầu tư mua trái phiếu doanh nghiệp phát hành riêng lẻ sẽ là động lực khiến các doanh nghiệp chuyển sang hình thức phát hành ra công chúng để tiếp cận được nguồn tiền đầu tư từ các cá nhân nhỏ lẻ. Theo đó, tỷ trọng phát hành ra công chúng có thể tăng so với mức chỉ 5,2% của năm 2020."

Tuy nhiên, lượng trái phiếu doanh nghiệp phát hành ra công chúng có cải thiện nhưng phát hành riêng lẻ sẽ vẫn chiếm tỷ trọng chủ yếu. Do, các điều kiện phát hành ra công chúng khắt khe hơn nhiều so với phát hành riêng lẻ, bởi vậy những doanh nghiệp không đáp ứng được sẽ vẫn phải tìm đến kênh phát hành này. Bên cạnh đó, các yêu cầu về công bố thông tin và niêm yết trái phiếu khi phát hành ra công chúng cũng khiến nhiều doanh nghiệp kể cả các doanh nghiệp lớn ưa thích phát hành riêng lẻ hơn.

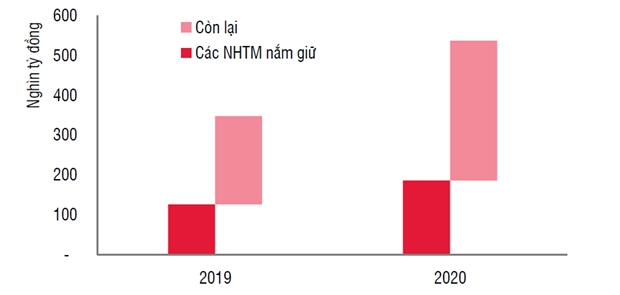

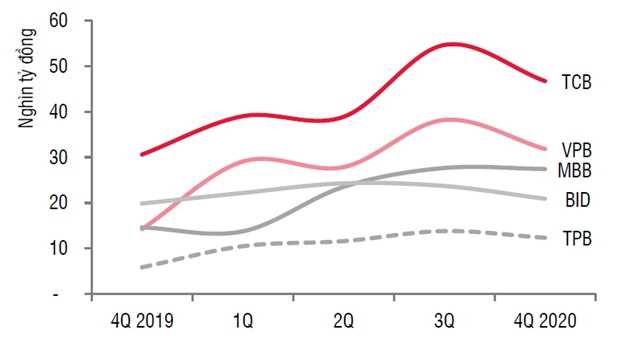

Về nhà đầu tư, số liệu từ SSI cũng chỉ ra tổng số dư trái phiếu của các tổ chức kinh tế được các ngân hàng thương mại đầu tư (tại 31/12/2020) là khoảng 185.000 tỷ đồng, tăng 47% so với cuối năm 2019. Theo đó, tỷ trọng bình quân đầu tư trái phiếu doanh nghiệp trong tổng tín dụng của các ngân hàng thương mại tăng từ 2,5% lên 3,2%. Các ngân hàng sở hữu lượng trái phiếu doanh nghiệp lớn nhất là TCB, VPB, MBB.

“Tuy nhiên, các các ngân hàng có thể sẽ giảm lượng đầu tư trái phiếu doanh nghiệp trong năm 2021 do siết chặt quản lý từ Ngân hàng Nhà nước,” bà Tú nói.

Cụ thể, Ngân hàng Nhà nước đã ban hành dự thảo Thông tư quy định việc tổ chức tín dụng mua-bán trái phiếu doanh nghiệp để lấy ý kiến. Tại Dự thảo, quy định tổ chức tín dụng không được mua trái phiếu của tổ chức phát hành có phát sinh nợ xấu trong 12 tháng gần nhất và không được mua lại trái phiếu đã bán, trái phiếu phát hành cùng lô/đợt với trái phiếu đã bán trong vòng 12 tháng đồng thời không được bán trái phiếu doanh nghiệp cho các công ty con.

Theo định hướng này, các ngân hàng thương mại sẽ tập trung vào kênh tín dụng ngắn hạn và trái phiếu doanh nghiệp sẽ là kênh huy động vốn vay trung/dài hạn của doanh nghiệp. Như vậy, việc các ngân hàng thường mại cấp tín dụng cho doanh nghiệp thông qua đầu tư trái phiếu doanh nghiệp cũng sẽ hạn chế hơn.

“Thị trường trái phiếu doanh nghiệp vẫn sẽ sôi động nhưng sức nóng sẽ giảm so với 2020. Dó, sức mua của các cá nhân sẽ giảm bớt khi không đáp ứng yêu cầu là nhà đầu tư chứng khoán chuyên nghiệp. Tuy nhiên, mặt bằng lãi suất tiền gửi thấp (chỉ từ 4,5% - 5,5%/năm với kỳ hạn 12 tháng) dự kiến vẫn tiếp tục duy trì ít nhất là trong nửa đầu năm 2021 và có thể chỉ nhích nhẹ vào nửa cuối năm. Ở mức lãi suất này, đầu tư trái phiếu doanh nghiệp đang mang tới tỷ suất sinh lời cao hơn từ 2% - 5%/năm so với tiền gửi nên vẫn là kênh đầu tư hấp dẫn. Và, môi trường lãi suất thấp vẫn là động lực cơ bản thúc đẩy cả thị trường sơ cấp và thứ cấp trái phiếu doanh nghiệp tăng trưởng,” bà Tú phân tích./.