Sôi động phát hành trái phiếu doanh nghiệp

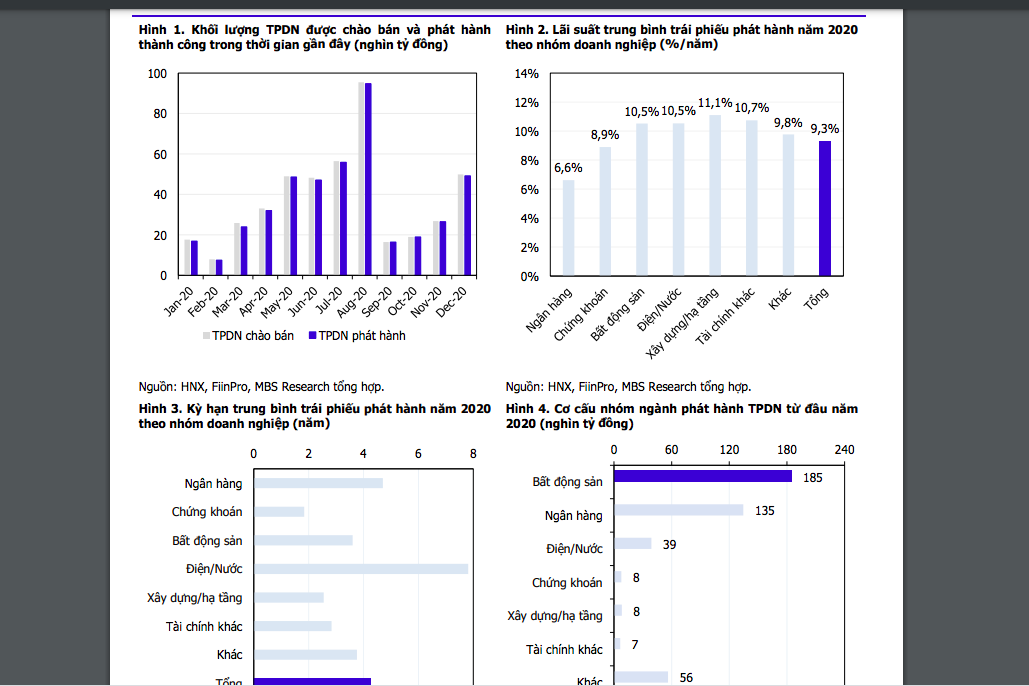

Năm 2020, thị trường TPDN tiếp tục tăng trưởng mạnh mẽ với khoảng 446 nghìn tỷ đồng được huy động qua kênh riêng lẻ, công chúng và quốc tế, tăng trưởng khoảng 30% so với năm 2019. Kỳ hạn bình quân là 4,27 năm, lãi suất bình quân là 9,3%/năm. Nhóm bất động sản chiếm 42% lượng trái phiếu phát hành, đạt 184,6 nghìn tỷ đồng, tiếp sau đó là nhóm ngân hàng với 134,6 nghìn tỷ đồng huy động được, tỷ lệ 31%.

Trong quý IV, sau khi Nghị định 81/2020/NĐ-CP đi vào hiệu lực từ tháng 9/2020, hoạt động phát hành TPDN đã giảm đáng kể trước khi hồi phục trở lại trong tháng 12. Tổng cộng trong quý có 94,6 nghìn tỷ đồng TPDN được phát hành qua các kênh riêng lẻ, công chúng và quốc tế, giảm khoảng 17% so với cùng kỳ năm trước. Trong đó, có 270 triệu USD TPDN được phát hành ra thị trường quốc tế.

Tổng cộng trong cả năm 2020, các doanh nghiệp Việt Nam đã phát hành thành công 445,9 nghìn tỷ đồng TPDN ra thị trường, tăng trưởng khoảng 30% so với năm 2019. Riêng quý IV, nhóm Ngân hàng với lượng trái phiếu huy động lên tới 184,6 nghìn tỷ đồng, chiếm 42% tổng lượng trái phiếu phát hành. Nhóm đứng thứ 2 về mặt khối lượng trái phiếu phát hành là các ngân hàng. Tính trong năm 2020, có 19 ngân hàng khác nhau huy động được 134,6 nghìn tỷ đồng trái phiếu, tỷ lệ 31%.

Năm 2020, các doanh nghiệp thuộc ngành điện nước cũng tích cực huy động vốn qua kênh trái phiếu với 26,2 nghìn tỷ đồng trong 9 tháng. Các công ty chứng khoán trong năm 2020 cũng tận dụng việc thị trường chứng khoán bùng nổ, tích cực huy động trái phiếu nhằm bổ sung vốn kinh doanh cho vay margin.

Cả năm 2020, các công ty chứng khoán đã phát hành 8 nghìn tỷ đồng TPDN. Các doanh nghiệp khác phát hành 71 nghìn tỷ đồng trái phiếu từ đầu năm, chủ yếu thuộc ngành xây dựng, sản xuất, bán lẻ. Bình quân các trái phiếu có kỳ hạn 3 năm và lãi suất 10,5%/năm, trong đó nhóm xây dựng/hạ tầng và tài chính khác tuy có kỳ hạn ngắn hơn nhưng lãi suất lại cao hơn phần còn lại.

Kênh trái phiếu doanh nghiệp vẫn đắt hàng

Theo chuyên gia tài chính Nguyễn Trí Hiếu, sau khi nhận thấy quy định của Nghị định 81 được ban hành nhưng vẫn còn một số vướng mắc, Chính phủ đã ban hành Nghị định 153/2020/NĐ-CP điều chỉnh quy định về chào bán, giao dịch TPDN riêng lẻ tại thị trường trong nước và chào bán TPDN ra thị trường quốc tế. Theo đó, một số nội dung giới hạn phát hành được gỡ bỏ như quy định dư nợ TPDN của tổ chức phát hành không vượt quá 5 lần, các đợt phát hành của trái phiếu không chuyển đổi, không kèm chứng quyền phải cách nhau ít nhất 6 tháng, mỗi đợt hoàn thành trong 90 ngày.

Đồng thời, một quy định đáng chú ý được bổ sung là đối tượng tham gia đợt chào bán TPDN phải là nhà đầu tư chứng khoán chuyên nghiệp (tổ chức tài chính; công ty vốn điều lệ trên 100 tỷ đồng; công ty niêm yết; người có chứng chỉ hành nghề chứng khoán; cá nhân có danh mục chứng khoán trên 2 tỷ đồng hoặc thu nhập chịu thuế năm gần nhất trên 1 tỷ đồng…

Ông Nguyễn Đức Anh - Chuyên viên phân tích Công ty Chứng khoán MBS cho biết, Nghị định 153/2020/NĐCP ra đời nhằm “cởi trói” cho thị trường TPDN, quy định rõ ràng hơn về trách nhiệm, nghĩa vụ và rủi ro của nhà đầu tư cũng như tổ chức phát hành. Cụ thể, trách nhiệm của nhà đầu tư bao gồm tiếp cận và hiểu rõ đầy đủ nội dung, điều khoản trước khi quyết định mua hoặc giao dịch trái phiếu: Tự đánh giá và chịu trách nhiệm về các rủi ro phát sinh, và tuân thủ pháp luật và các quy định liên quan về đối tượng nhà đầu tư TPDN phát hành riêng lẻ.

Theo số liệu của Fiin Ratings từ 29 ngân hàng, hiện các tổ chức tín dụng đang đẩy mạnh cho vay dài hạn thì cũng đã gia tăng danh mục đầu tư TPDN. Tuy nhiên các quy định mới gần đây của Ngân hàng Nhà nước cũng đã làm hạn chế hoạt động này. Thực tế, tỷ trọng danh mục đầu tư TPDN chỉ chiếm 7,12% dư nợ cho vay tín dụng của ngân hàng và đang có xu hướng giảm.

Đồng thời, lãi suất cho vay hiện đang ở mặt bằng thấp và dự kiến sẽ tiếp tục duy trì ở mức thấp trong năm 2021, đặc biệt là với lãi suất huy động hiện ở mức 5,0 - 5,5% cho kỳ hạn dài trên 12 tháng thì kênh đầu tư trái phiếu với lãi suất 8 - 12% sẽ vẫn thu hút vốn của công chúng nói chung và người gửi tiền nói riêng.

Như vậy, với nhu cầu vốn trung và dài hạn lớn trong khi nguồn tín dụng truyền thống từ ngân hàng khó đáp ứng, Fiin Ratings cho rằng hoạt động của thị trường TPDN năm 2021 sẽ vẫn sôi động trở lại từ lực đẩy chính sách và nhu cầu của ngân hàng và doanh nghiệp…/.