Nguồn thu từ dịch vụ tín dụng khó đột phá

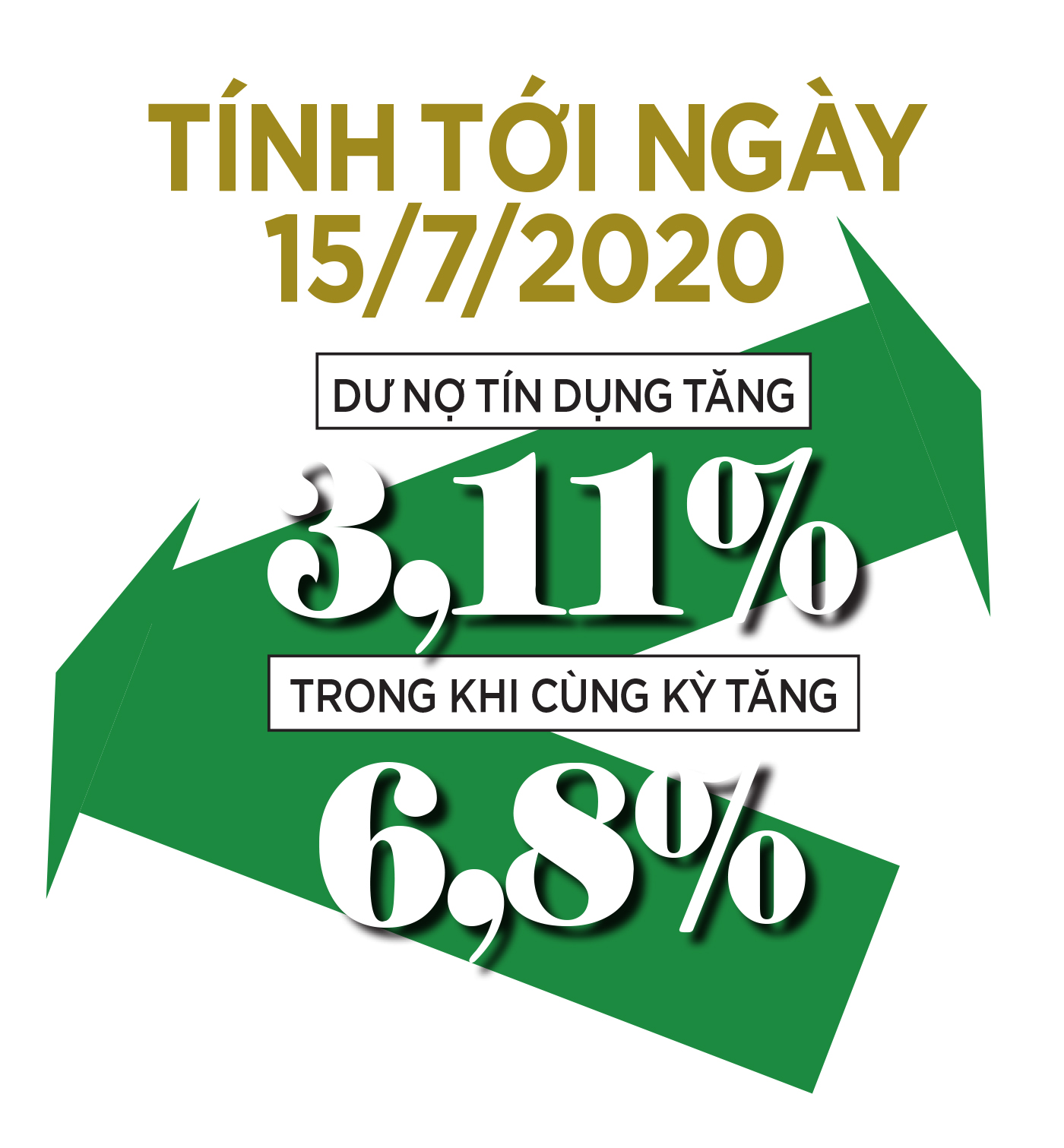

Dịch Covid-19 đã tác động mạnh đến tăng trưởng tín dụng của toàn hệ thống ngân hàng. Tính tới ngày 15/7/2020, dư nợ tín dụng tăng 3,11%, trong khi cùng kỳ tăng 6,8%.

Mặc dù trong tháng 7, Ngân hàng Nhà nước (NHNN) không có hoạt động bơm/hút ròng vốn đáng kể nào thông qua thị trường mở (OMO), tuy vậy thanh khoản hệ thống ngân hàng vẫn ở trạng thái dồi dào, thể hiện qua mặt bằng lãi suất liên ngân hàng duy trì ở mức thấp kỷ lục (0,15 - 0,3%/năm cho các kỳ hạn qua đêm, 1 tuần và 2 tuần).

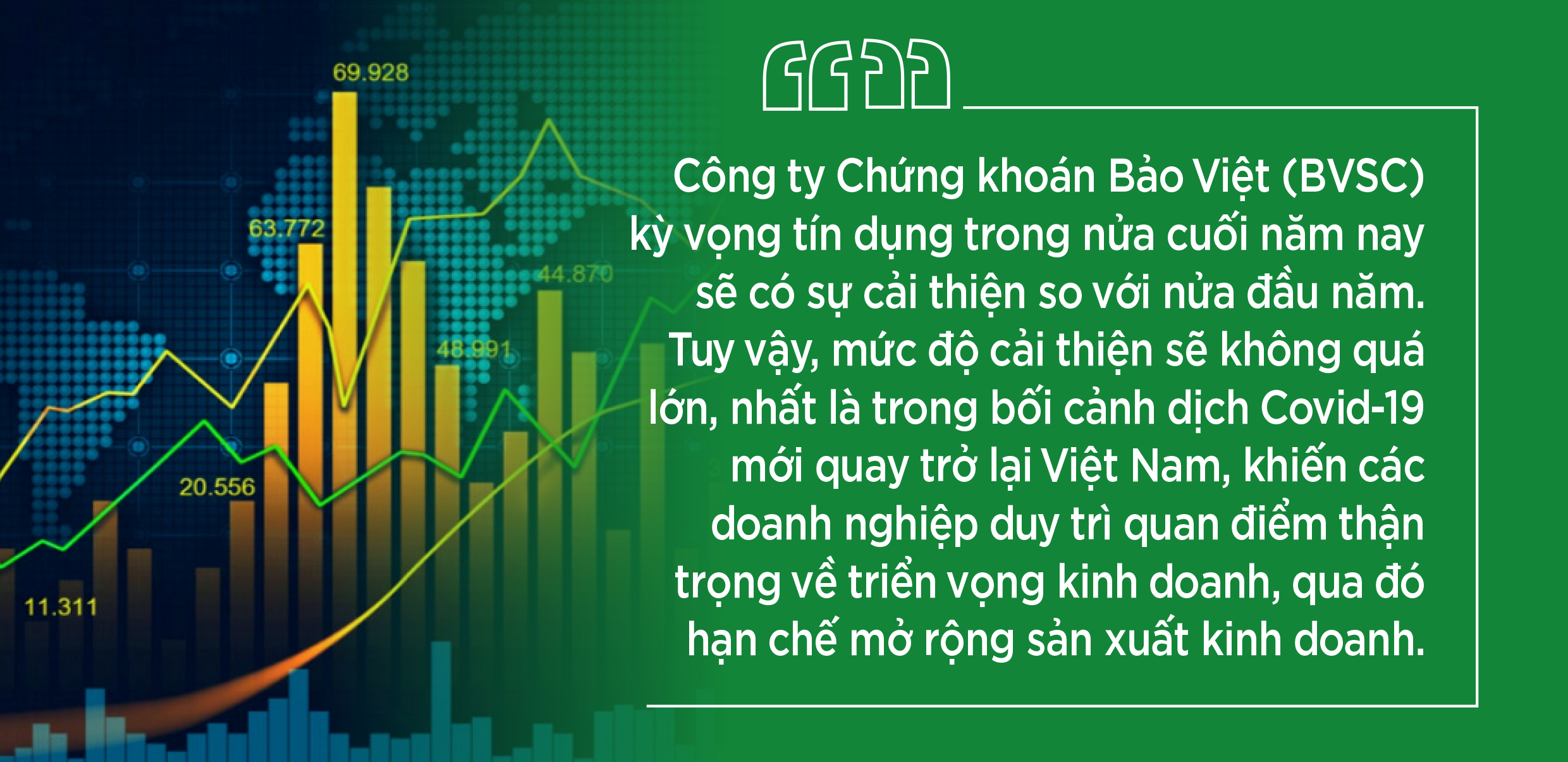

Công ty Chứng khoán Bảo Việt (BVSC) kỳ vọng tín dụng trong nửa cuối năm nay sẽ có sự cải thiện so với nửa đầu năm. Tuy vậy, mức độ cải thiện sẽ không quá lớn, nhất là trong bối cảnh dịch Covid-19 mới quay trở lại Việt Nam, khiến các doanh nghiệp duy trì quan điểm thận trọng về triển vọng kinh doanh, qua đó hạn chế mở rộng sản xuất kinh doanh.

Bên cạnh đó, BVSC cũng dự báo sau khi đã mạnh tay cắt giảm lãi suất điều hành 2 lần trong nửa đầu năm, NHNN sẽ không chú trọng mục tiêu giảm thêm lãi suất điều hành trong nửa cuối năm. Thay vào đó, NHNN sẽ chuyển mục tiêu từ cố gắng giảm lãi suất sang các mục tiêu khác như: Tháo gỡ các rào cản khiến doanh nghiệp khó tiếp cận vốn sau dịch Covid-19, nới room tín dụng cho các ngân hàng, thậm chí tái cấp vốn cho các dự án đầu tư công có độ lan tỏa cao.

Ngoài ra, tỷ giá USD/VND đang giảm về vùng giá mua vào của NHNN, qua đó giúp cải thiện dự trữ ngoại hối nên nhiều khả năng cũng sẽ có một lượng tiền VND mới được bơm vào hệ thống ngân hàng. Trên cơ sở đó, thanh khoản hệ thống ngân hàng được dự báo vẫn ở trạng thái tích cực trong tháng 8.

Hệ thống ngân hàng đã và đang có những giải pháp để giảm thiểu việc lệ thuộc vào hoạt động cho vay, tăng thu từ phi tín dụng, trong đó hợp tác với các doanh nghiệp bảo hiểm, nhất là các thương hiệu quốc tế trở thành kênh thu nhập lớn của ngân hàng. Bên cạnh đó, đầu tư chứng khoán cũng đem lại nguồn thu lớn trong đại dịch.

Việc giảm dần doanh thu từ tín dụng là một trong những mục tiêu và yêu cầu đặt ra tại Đề án “Cơ cấu lại hệ thống các TCTD gắn với xử lý nợ xấu giai đoạn 2016 - 2020” của Chính phủ, theo đó phấn đấu tới năm 2020 các NHTM tăng gấp 2 lần tỷ trọng thu nhập từ hoạt động dịch vụ phi tín dụng trong tổng thu nhập của mình, bởi rủi ro tín dụng là một trong những rủi ro phải quản lý chặt chẽ nhất.

Chiến lược phát triển ngành Ngân hàng đến năm 2025, định hướng đến 2030 cũng đặt ra mục tiêu phấn đấu đến cuối năm 2020, tỷ trọng thu nhập từ phi dịch vụ đạt khoảng 12 - 13%, và đến cuối năm 2025 tăng lên mức 16 - 17%. Hệ thống ngân hàng đã và đang có những giải pháp để giảm thiểu việc lệ thuộc vào hoạt động cho vay, tăng thu từ phi tín dụng.

Cơ cấu nguồn thu đang thay đổi rõ nét

Nhiều ngân hàng đã công bố báo cáo tài chính quý II/2020 với tổng thu nhập từ hoạt động kinh doanh nhìn chung tiếp tục ghi nhận tăng trưởng. Lợi nhuận ngành này giữ phong độ nhờ đột phá từ bảo hiểm và chứng khoán.

Ngân hàng VietBank nửa đầu năm 2020 có tỷ trọng thu nhập lãi thuần chỉ chiếm 37% so với tổng thu nhập hoạt động kinh doanh; năm 2019, tỷ lệ này là 82%. Sau 6 tháng, lợi nhuận trước thuế của VietBank vẫn tăng hơn 15%, nguồn thu từ chứng khoán đầu tư đã đem về cho ngân hàng này 406 tỷ đồng, chiếm 46,8% tổng thu nhập hoạt động kinh doanh.

Tại SeABank, tỷ trọng thu nhập lãi thuần đã giảm từ 86% xuống 67%. Thu nhập từ chứng khoán đầu tư gấp hơn 6 lần (141 tỷ đồng); thu từ các hoạt động kinh doanh khác gấp 63 lần (338 tỷ đồng) so với cùng kỳ năm trước.

Báo cáo tài chính quý II của VietinBank cho thấy, tính đến 30/6/2020, lãi thuần từ hoạt động dịch vụ đạt 1.102 tỷ đồng, tăng 11,7% so với cùng kỳ. Lãi thuần từ hoạt động kinh doanh ngoại hối đạt 643 tỷ đồng, tăng 72,8% so với cùng kỳ. Lãi từ mua bán chứng khoán kinh doanh đạt gần 126 tỷ đồng, tăng 26 lần so với cùng kỳ. Luỹ kế 6 tháng đầu năm, lãi thuần hoạt động dịch vụ của nhà băng này tăng 10,5% so với cùng kỳ, đạt hơn 2.100 tỷ đồng.

Với Vietcombank cũng vậy, lĩnh vực dịch vụ tiếp tục cải thiện trong quý II/2020, khi lãi thuần từ dịch vụ tăng trưởng 7,4%; luỹ kế 6 tháng đạt 2.283 tỷ đồng, tăng 6,5% so với cùng kỳ. Hai lĩnh vực tăng trưởng mạnh của Vietcombank trong quý II là ngoại hối và chứng khoán kinh doanh. Theo đó, luỹ kế 6 tháng lãi thuần từ ngoại hối đạt 1.928 tỷ đồng, tăng 18,4% so với cùng kỳ; trong khi lãi thuần từ chứng khoán kinh doanh đạt 33 tỷ đồng, tăng trưởng 83%.

Việc chuyển dịch cơ cấu thu nhập theo hướng gia tăng tỷ trọng thu nhập hoạt động phi tín dụng là xu thế chung, tất yếu của hoạt động ngân hàng trên thế giới. Đây cũng là yêu cầu đặt ra với mỗi NHTM để phát triển bền vững trong tương lai. Tuy vậy, các chuyên gia cho rằng trên thực tế, việc chuyển dịch cơ cấu nguồn thu đã có những tiến triển khá tích cực song vẫn còn khiêm tốn, chưa đủ mạnh để lấp chỗ trống từ hoạt động tín dụng.

Tăng thu phí dịch vụ bằng đường nào?

Xuất hiện cái bắt tay với ngành bảo hiểm

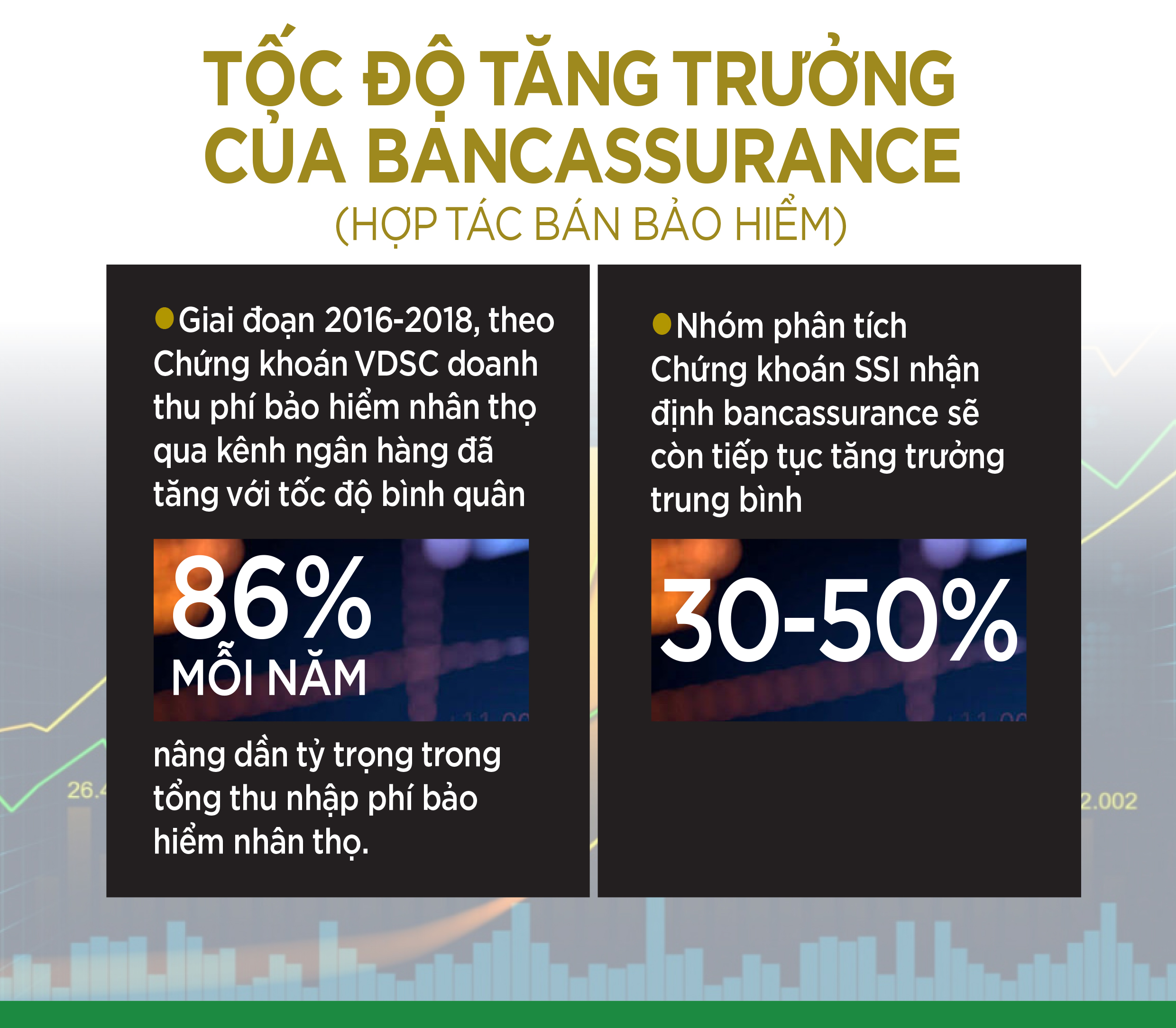

Theo Chứng khoán VDSC, giai đoạn 2016 - 2018, doanh thu phí bảo hiểm nhân thọ qua kênh ngân hàng đã tăng với tốc độ bình quân 86% mỗi năm, nâng dần tỷ trọng trong tổng thu nhập phí bảo hiểm nhân thọ.

Các chuyên gia kinh tế có chung nhận định, bancassurance (hợp tác bán bảo hiểm) sẽ là động lực tăng trưởng thu nhập dịch vụ của các ngân hàng trong tương lai. Nhóm phân tích chứng khoán SSI nhận định, bancassurance sẽ còn tiếp tục tăng trưởng trung bình 30 - 50%.

Thời gian gần đây, các ngân hàng gia tăng việc làm đại lý độc quyền cho các công ty bảo hiểm nhân thọ như một cách để nâng cao thu nhập. Cụ thể, các công ty bảo hiểm nhân thọ ngoài phần chi phí phải trả để được khai thác lượng khách hàng, mạng lưới và nhân lực của ngân hàng thì còn phải chi trả cho ngân hàng hoa hồng lên tới 50 - 60% doanh thu trong năm đầu tiên. Con số ước tính có thể lên tới hàng trăm tỷ đồng/năm.

Ngoài việc phải trả một số tiền nhất định cho việc khai thác khách hàng và mạng lưới của các nhà băng, công ty bảo hiểm còn phải đào tạo nhân viên ngân hàng về nghiệp vụ cũng như cách thức tư vấn sản phẩm.

Hợp tác với bảo hiểm giúp cho ngân hàng có thêm sản phẩm mới nhưng lại không bị đòi hỏi phải tăng vốn trên cơ sở rủi ro như đối với các sản phẩm đơn thuần. Đồng thời còn tạo thêm nguồn thu nhập mới, giúp ngân hàng có thêm nguồn vốn huy động.

Về phía khách hàng, tham gia bảo hiểm tại ngân hàng sẽ được nhiều lợi ích. Theo chia sẻ của nhân viên tín dụng, khách hàng đến vay sẽ được hưởng lãi suất khác nhau tùy vào năng lực tài chính và đàm phán của hai bên. Mức lãi suất sẽ dao động trong ngưỡng sàn của ngân hàng và trần của NHNN. Do đó, việc khách hàng được ưu đãi lãi suất khi tham gia một gói sản phẩm khác như bảo hiểm, sẽ tùy thuộc vào cơ chế của mỗi ngân hàng.

Bancassurance cũng được đánh giá là kênh phân phối bảo hiểm quan trọng giúp ngành bảo hiểm có thể tiếp cận những phân khúc khách hàng lớn hơn và có cơ hội chiếm lĩnh thị trường bảo hiểm tại Việt Nam.

Hình thức bancassurance mang đến nhiều lợi ích cho người dùng và ngân hàng nhưng đôi khi cũng tạo áp lực cho nhân viên và khách hàng. Do nguồn thu và cam kết với đối tác về doanh thu bán bảo hiểm lớn nên nhiều ngân hàng đã giao chỉ tiêu bán bảo hiểm cho nhân viên và cán bộ quản lý khá cao. Thậm chí, có ngân hàng ban hành quy định chỉ giải ngân khi người vay tiền đồng ý mua bảo hiểm. Từ đó, nhân viên phải tìm mọi cách để bán bảo hiểm, tạo áp lực cho khách hàng. Còn người vay tiền dù chưa hoặc không có nhu cầu nhưng lại bị ngân hàng kéo vào thế buộc mua bảo hiểm.

Khách hàng phản ánh, lãi suất là một công cụ phổ biến mà nhân viên ngân hàng thường đưa ra hấp dẫn khách hàng. Chẳng hạn như ngân hàng sẽ giảm lãi suất vay mua nhà nếu đồng ý mua bảo hiểm hoặc nhân viên ngân hàng sẽ giúp đỡ khách hàng hoàn thiện thiếu sót trong hồ sơ vay vốn và tạo cảm tình để thuyết phục mua bảo hiểm. Ngược lại, cán bộ tín dụng của một số ngân hàng phải chịu áp lực chỉ tiêu nhưng nếu đạt KPI thì hoa hồng sẽ rất hấp dẫn.

Chẳng hạn, nhân viên ngân hàng chào mời gói vay 1 tỷ đồng, được giảm 0,5 điểm % lãi suất và không cần chứng minh thu nhập. Khách hàng chỉ cần có tài sản thế chấp và mua gói bảo hiểm nhân thọ 15 năm sẽ được ngân hàng đồng ý cho vay. Theo giải thích, việc mua bảo hiểm là để chẳng may người vay gặp rủi ro về sức khỏe, không trả được nợ thì công ty bảo hiểm sẽ thay khách hàng đứng ra trả nợ cho ngân hàng.

Ngược lại một số cán bộ tín dụng cho biết, để đủ điều kiện vay vốn, không ít khách hàng đã đồng ý mua bảo hiểm nhưng chỉ đóng tiền cho năm đầu tiên (khoảng vài chục triệu đồng) rồi bỏ chứ không đóng tiếp. Khi đó, ngân hàng và nhân viên chỉ được hưởng hoa hồng bán bảo hiểm trong năm đầu tiên. Như vậy, không may người vay không trả được nợ, ngân hàng chỉ còn cách thức xử lý tài sản thế chấp để thu hồi vốn chứ không thể đòi công ty bảo hiểm được.

Navigos Search cho biết, nhu cầu tuyển dụng ngành ngân hàng có chững lại, chưa thể tái khởi động mạnh mẽ tại phân khúc ứng viên cao cấp. Tuy nhiên, phân khúc nhân viên và chuyên viên thì các ngân hàng đã bắt đầu tuyển dụng ồ ạt vị trí kinh doanh phục vụ bán chéo bảo hiểm nhân thọ từ quý II. Cả 3 ngân hàng lớn là BIDV, VietinBank và Vietcombank đều đã thông báo tuyển dụng tập trung đợt 1 năm 2020 với tổng quy mô hơn 1.000 nhân sự.

Ngân hàng đã đầu tư chứng khoán mát tay?

Đơn cử về một ngân hàng sở hữu các chỉ tiêu tài chính không mấy chắc chắn nhưng cũng có nguồn thu lớn từ đầu tư chứng khoán là Ngân hàng TMCP Kiên Long - Kienlongbank (mã KLB). Ngân hàng này vừa công bố BCTC hợp nhất quý II/2020. Tín dụng chỉ mang về cho ngân hàng khoản lãi 254 tỷ đồng, giảm 19% so với kết quả đạt được cùng kỳ năm trước.

Lãi thuần từ mảng dịch vụ quý II/2019 đạt 16 tỷ đồng; lũy kế 6 tháng, mảng này lãi gần 36 tỷ đồng, tăng 20%. Lãi từ kinh doanh ngoại hối kỳ quý II giảm 30% so với cùng kỳ, xuống 10 tỷ đồng; lãi lũy kế 6 tháng ở mức 19 tỷ đồng.

Lãi từ hoạt động khác quý II đạt 3 tỷ đồng. Tuy nhiên, nhờ lãi đột biến trong quý I nên lũy kế 6 tháng đầu năm, mảng này ghi nhận lợi nhuận 63 tỷ đồng, gấp 4,5 lần cùng kỳ.

Riêng mảng mua bán chứng khoán đầu tư ghi nhận tăng mạnh khi lợi nhuận 6 tháng đạt 38 tỷ đồng, gấp 6 lần cùng kỳ năm trước. Được biết ngân hàng này đầu tư trái phiếu Chính phủ.

Dù vậy, do hoạt động kinh doanh không mấy khả quan nên kết thúc quý II/2020, Kienlongbank ghi nhận lợi nhuận trước thuế gần 46 tỷ đồng, giảm 37% so với cùng kỳ.

Lũy kế 6 tháng đầu năm, ngân hàng đạt lợi nhuận 103 tỷ đồng, giảm 30% so với cùng kỳ năm trước. Như vậy, Kienlongbank hoàn thành 13,7% kế hoạch lợi nhuận mục tiêu cả năm. Được biết, hồi tháng 4, ngân hàng này đã đặt mục tiêu lợi nhuận 750 tỷ đồng, tăng 9 lần so với năm 2019.

Nhìn chung, dù chưa có thống kê đầy đủ nguồn thu từ hoạt động khác của các ngân hàng trong quý II, nhưng dễ nhận thấy từ quý I/2020, thu nhập từ chứng khoán của các ngân hàng niêm yết tăng 226% so với cùng kỳ năm 2019, nâng tỷ trọng từ 13,7% lên gần 34% trong cơ cấu thu nhập của ngân hàng.

Theo khảo sát của FiinPro, thu nhập từ chứng khoán của các ngân hàng tăng dù lợi suất trái phiếu Chính phủ vẫn được duy trì ở mức thấp. So với cuối năm 2019, giá trị danh mục chứng khoán (đã trừ dự phòng) của 18 ngân hàng trên sàn tăng 8,5%. Điều này diễn ra trong bối cảnh tăng trưởng tín dụng thấp và thanh khoản tiền đồng không căng thẳng mặc dù tiền gửi của khách hàng suy giảm nhẹ.

Quý I/2020, giá trị danh mục trái phiếu Chính phủ mà ngân hàng nắm giữ tăng 6,4% trong khi giá trị danh mục trái phiếu của các TCTD khác giảm 8,9%. Giá trị danh mục trái phiếu của các tổ chức kinh tế (TCKT) tăng 31%. Các trái phiếu này có lãi suất cao như vậy đã lý giải được vì sao thu nhập từ chứng khoán của các ngân hàng lại tăng lên.

So với quý I/2019, tỷ trọng lãi từ chứng khoán đã tăng 2,46 lần. Xét về tốc độ tăng trưởng, thu nhập từ chứng khoán tăng 29,3% so với quý IV/2019 và 226% so với quý I/2019.

Hoạt động đầu tư chứng khoán gồm rất nhiều các sản phẩm như trái phiếu, tín phiếu, giấy tờ có giá..., trong đó trái phiếu thường là loại hình đầu tư phổ biến nhất.

Khảo sát của Reatimes cho thấy, đầu tư chứng khoán không chỉ giúp ổn định thu nhập, mà các ngân hàng còn có thể mua và giữ lại để cân bằng rủi ro. Thêm nữa, chứng khoán đầu tư còn dễ dàng mua và bán nên có thể đáp ứng nhu cầu thanh khoản kịp thời hoặc dùng cầm cố để vay vốn bổ sung.

Ngân hàng sẽ hưởng lãi định kỳ và tất toán khoản đầu tư vào ngày đáo hạn hoặc khi chủ thể phát hành mua lại trái phiếu. Bên cạnh đó, tín phiếu cũng là một trong những loại hình được ngân hàng lựa chọn, do NHNN phát hành, nên gần như không có rủi ro.

Lãnh đạo nhiều ngân hàng cho hay, ngay khi nền kinh tế bị tác động bởi Covid-19, các ngân hàng đã nhanh chóng thay đổi danh mục tín dụng. Theo đó, thay vì tập trung vào mảng khách hàng cá nhân, bán lẻ, tín dụng tiêu dùng, tín dụng doanh nghiệp nhỏ và vừa… như trước đây, nhiều ngân hàng đã chuyển hướng sang cho vay doanh nghiệp lớn, cho vay mua nhà, mua bán trái phiếu doanh nghiệp…

Còn bất động sản thì sao?

Với ngân hàng, bất động sản luôn là một kênh đầu tư hấp dẫn. Do đó, bằng hình thức này hay hình thức khác thì ngân hàng nào cũng tham gia vào lĩnh vực sinh lời nói trên. Tuy vậy, miếng bánh không chia đều cho tất cả các bên. Chỉ có những dự án tốt hoặc những ngân hàng có tầm nhìn chắc chắn mới thành công tại lĩnh vực này.

Chẳng hạn như Techcombank, năm 2020, ngân hàng này đặt mục tiêu tăng trưởng tín dụng 13%, một phần nhờ dựa vào hệ sinh thái bất động sản, xây dựng, vật liệu xây dựng mà ngân hàng này đang có, thông qua bắt tay với một số ông lớn như Sun Group, Vingroup.

Chủ tịch HĐQT Techcombank - ông Hồ Hùng Anh cho hay, bất động sản được ngân hàng xác định là lĩnh vực ưu tiên từ 5 năm trước do có nhiều lợi thế và thực tế cũng đã phát triển nhanh trong những năm vừa qua.

Khách hàng cá nhân có nhu cầu đầu tư bất động sản rất lớn, nên việc ngân hàng phục vụ nhu cầu lớn nhất đó là bình thường. Trong chuỗi giá trị bất động sản, xây dựng và vật liệu xây dựng, Techcombank sẽ tiếp tục tập trung vào các phân khúc ít rủi ro như người mua nhà ở, các giai đoạn bán và giao hàng của dự án. Ở giai đoạn xây dựng, tập trung cho vay nhà thầu để phân tán rủi ro.

Theo tìm hiểu của Reatimes, Techcombank đang đảm bảo mọi yêu cầu về an toàn vốn (CAR). Mặt khác, dư nợ lĩnh vực bất động sản của Techcombank tương đối lớn, nhưng nếu so với các tổ chức khác thì không quá cao.

Không chỉ Techcombank, nhiều ngân hàng khác cũng đang tập trung đẩy mạnh cho vay mua nhà, giải ngân vốn cho bất động sản. Đơn cử, tại VPBank, trong bối cảnh tín dụng tiêu dùng, tín dụng tiểu thương, doanh nghiệp SMEs suy giảm, lãnh đạo ngân hàng này đang tính tới đẩy mạnh cho vay mua nhà.

TS. Cấn Văn Lực, chuyên gia kinh tế trưởng BIDV cho rằng, mặc dù thị trường bất động sản nói chung gặp nhiều khó khăn do Covid-19, song nhiều phân khúc vẫn rất “sáng”, như bất động sản logistics, bất động sản công nghiệp có sẵn nguồn đất sạch, nhà ở phân khúc trung lưu và nhà giá thấp… Cho vay các phân khúc này, ngân hàng vẫn đảm bảo an toàn.

Số liệu của NHNN cho thấy, tính đến tháng 6/2020, tín dụng bất động sản toàn hệ thống chỉ tăng khoảng 1%, bằng một nửa so với tốc độ tăng trưởng tín dụng chung của cả nước. Tuy nhiên, về tỷ trọng, tín dụng bất động sản vẫn chiếm gần 20% tổng dư nợ tín dụng cả nước, trong đó có gần 63% tổng dư nợ cho vay bất động sản là cá nhân vay mua nhà.

Đại diện NHNN cũng khẳng định, ngành ngân hàng sẽ kiểm soát chặt tín dụng bất động sản, hướng dòng vốn này chảy vào nhu cầu thực. Theo đó, các ngân hàng chỉ cấp tín dụng với các dự án khả thi, có hồ sơ pháp lý đầy đủ, tập trung cho vay cá nhân mua nhà có chứng minh được khả năng trả nợ thay vì cho vay chủ đầu tư để phân tán rủi ro.

Theo quan điểm của nhiều ngân hàng, cho vay bất động sản - tập trung vào cá nhân mua nhà - sẽ giúp ngân hàng và doanh nghiệp bất động sản vượt qua khó khăn. Doanh nghiệp các lĩnh vực khác phục hồi rất chậm, trong khi nhu cầu mua nhà ở, mua đất đầu tư của cá nhân vẫn khá tốt. Đẩy mạnh cho vay mua nhà lúc này vừa giúp người dân, nhà đầu tư tận dụng cơ hội mua nhà giá tốt, vừa kích hoạt được doanh nghiệp trong hệ sinh thái của ngân hàng phục hồi.

Nhiều ý kiến đánh đồng cho vay mua nhà là rủi ro, nhưng thực tế, rủi ro là ở cách quản lý, kiểm soát của ngân hàng. Nếu ngân hàng kiểm soát tốt, quản lý tốt thì không thể coi đó là quá rủi ro được. Cho vay mua nhà là mảng quan trọng bởi ngay cả trong giai đoạn khó khăn nhất, người ta có thể bán cổ phiếu, bán tài sản khác chứ ngôi nhà thì vẫn giữ, nên phải chú trọng vào đó.

Thời gian qua, NHNN có nhiều giải pháp siết chặt tín dụng bất động sản, như giảm tỷ lệ sử dụng vốn ngắn hạn cho vay trung, dài hạn; nâng cao hệ số rủi ro. NHNN cũng khuyến khích nhà băng cho cá nhân vay tiền mua nhà, hạn chế cho chủ đầu tư vay vốn. Dự thảo Thông tư quy định về việc đầu tư trái phiếu doanh nghiệp của các ngân hàng đang được NHNN xây dựng cũng quy định chặt chẽ việc nhà băng mua trái phiếu doanh nghiệp phát hành để “chặn” việc mua trái phiếu đảo nợ.

Dù vậy, cho vay lĩnh vực này vẫn chiếm tỷ trọng lớn trong danh mục của các ngân hàng. Trao đổi với báo chí, TS. Lê Xuân Nghĩa cho rằng, bất động sản luôn là lĩnh vực ưa thích của các ngân hàng, bởi biên lợi nhuận (NIM) tốt và tài sản thế chấp có giá trị cũng như có tính thanh khoản cao.

“Nếu chủ đầu tư và ngân hàng đều minh bạch, cho vay bất động sản không hề đáng sợ, thậm chí nợ xấu còn thấp hơn một số lĩnh vực khác. Thực tế, ở nhiều quốc gia phát triển, cho vay bất động sản (kể cả cho vay cá nhân mua nhà và cho vay chủ đầu tư) của nhiều ngân hàng là rất lớn”, TS. Lê Xuân Nghĩa nhấn mạnh.

Theo các chuyên gia ngân hàng, việc NHNN kiểm soát tín dụng bất động sản để thị trường này phát triển ổn định, tránh bong bóng là cần thiết. Song cũng không nên siết quá chặt để thị trường đóng băng. Về lâu dài, cần một chính sách tín dụng dài hơi cho thị trường bất động sản phát triển bền vững.