Đằng sau cái bắt tay lợi ích, còn phiền toái

Giai đoạn 2016-2018, theo Chứng khoán VDSC doanh thu phí bảo hiểm nhân thọ qua kênh ngân hàng đã tăng với tốc độ bình quân 86% mỗi năm, nâng dần tỷ trọng trong tổng thu nhập phí bảo hiểm nhân thọ.

Các chuyên gia kinh tế có chung nhận định bancassurance (hợp tác bán bảo hiểm) sẽ là động lực tăng trưởng thu nhập dịch vụ của các ngân hàng trong tương lai. Nhóm phân tích Chứng khoán SSI nhận định bancassurance sẽ còn tiếp tục tăng trưởng trung bình 30-50%.

Thời gian gần đây, các ngân hàng tăng làm đại lý độc quyền cho các công ty bảo hiểm nhân thọ như một cách để gia tăng thu nhập trong bối cảnh hoạt động tín dụng ngày càng khó. Cụ thể, các công ty bảo hiểm nhân thọ ngoài phần chi phí phải trả để được khai thác lượng khách hàng, mạng lưới và nhân lực của ngân hàng, còn phải chi trả cho NH hoa hồng lên tới 50%-60%/doanh thu trong năm đầu tiên. Con số ước tính có thể lên tới hàng trăm tỉ đồng/năm.

Ngoài việc phải trả một số tiền nhất định cho việc khai thác khách hàng và mạng lưới, các công ty bảo hiểm còn đào tạo nhân viên ngân hàng về nghiệp vụ, tư vấn sản phẩm.

Hợp tác với bảo hiểm giúp cho ngân hàng có thêm sản phẩm mới nhưng lại không bị đòi hỏi phải tăng vốn trên cơ sở rủi ro như đối với các sản phẩm đơn thuần. Đồng thời còn tạo thêm nguồn thu nhập mới, giúp ngân hàng có thêm nguồn vốn huy động.

Về phía khách hàng, tham gia bảo hiểm tại ngân hàng sẽ được nhiều lợi ích. Theo chia sẻ của nhân viên tín dụng, khách hàng đến vay sẽ được hưởng lãi suất khác nhau tùy vào năng lực tài chính và đàm phán của hai bên. Mức lãi suất sẽ dao động trong ngưỡng sàn của ngân hàng và trần của Ngân hàng Nhà nước. Do đó, việc khách hàng được ưu đãi lãi suất khi tham gia một gói sản phẩm khác như bảo hiểm, sẽ tùy thuộc vào cơ chế của mỗi ngân hàng.

Bancassurance cũng được giới đánh giá là kênh phân phối bảo hiểm quan trọng giúp ngành bảo hiểm có thể tiếp cận những phân khúc khách hàng lớn hơn và có cơ hội chiếm lĩnh thị trường bảo hiểm tại Việt Nam.

Hình thức bancanssure mang đến nhiều lợi ích cho người dùng. Cái “bắt tay” giữa các ông lớn trên thị trường. Tuy nhiên, nhiều lợi ích của việc bán bảo hiểm đối với ngân hàng đôi khi tạo áp lực cho nhân viên và khách hàng. Do vì nguồn thu và cam kết với đối tác doanh thu bán bảo hiểm lớn nên nhiều ngân hàng đã giao chỉ tiêu bán bảo hiểm cho nhân viên và cán bộ quản lý khá cao. Thậm chí, có ngân hàng ban hành quy định chỉ giải ngân khi người vay tiền đồng ý mua bảo hiểm. Từ đó, nhân viên phải tìm mọi cách để bán bảo hiểm, tạo áp lực cho khách hàng. Còn người vay tiền dù chưa hoặc không có nhu cầu nhưng lại bị ngân hàng kéo vào thế buộc mua bảo hiểm.

Khách hàng phản ánh, lãi suất là một công cụ phổ biến mà nhân viên ngân hàng thường đưa ra hấp dẫn khách hàng. Chẳng hạn như ngân hàng sẽ giảm lãi suất vay mua nhà nếu đồng ý mua bảo hiểm. Hoặc nhân viên ngân hàng giúp đỡ khách hàng hoàn thiện thiếu sót trong hồ sơ vay vốn của khách hàng và gây cảm tình để thuyết phục mua bảo hiểm. Ngược lại, cán bộ tín dụng của một số ngân hàng còn chịu áp lực chỉ tiêu và hoa hồng hấp dẫn.

Chẳng hạn, nhân viên ngân hàng chào mời gói vay 1 tỷ đồng, được giảm 0,5 điểm % lãi suất và không cần chứng minh thu nhập. Khách hàng chỉ cần có tài sản thế chấp và mua gói bảo hiểm nhân thọ 15 năm sẽ được ngân hàng đồng ý cho vay. Theo giải thích, việc mua bảo hiểm là để chẳng may người vay gặp rủi ro về sức khỏe, không trả được nợ thì công ty bảo hiểm sẽ thay khách hàng đứng ra trả nợ cho ngân hàng.

Nhưng, ngược lại, một số cán bộ tín dụng cho rằng để đủ điều kiện vay vốn, không ít khách hàng đã đồng ý mua bảo hiểm nhưng họ chỉ đóng tiền cho năm đầu tiên, khoảng vài chục triệu đồng, rồi bỏ chứ không đóng tiếp. Khi đó, ngân hàng và nhân viên nhân viên chỉ được hưởng hoa hồng bán bảo hiểm trong năm đầu tiên. Như vậy, không may người vay không trả được nợ, ngân hàng chỉ còn cách thức xử lý tài sản thế chấp để thu hồi vốn chứ không thể đòi công ty bảo hiểm được.

Bảo hiểm sẽ là yếu tố dẫn dắt lợi nhuận của ACB

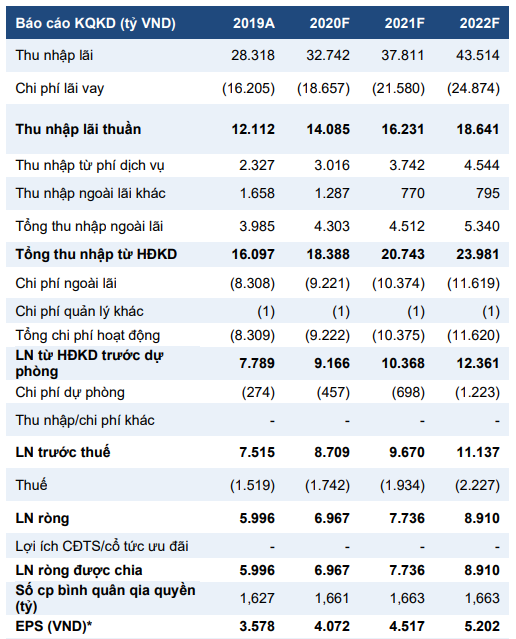

Chứng khoán Bản Việt (VCSC) có báo cáo cập nhật về Ngân hàng TMCP Á Châu (mã ACB) . CTCK nhận định hỗ trợ các doanh nghiệp vừa và nhỏ (SME) tiếp tục là trọng tâm trong thời gian tới, củng cố cơ sở tiền gửi không kỳ hạn (CASA) của ngân hàng.

Kỳ vọng ACB sẽ tiếp tục tập trung tăng trưởng dư nợ vay bán lẻ và SME với tốc độ kép (CAGR) 2019-2022 đạt 15,5%. Bất kỳ mức tăng nào trong lợi suất cho vay bán lẻ sẽ bù trừ cho lợi suất thấp hơn ở cho vay doanh nghiệp SME. Do đó, NIM sẽ dao động xung quanh mốc 3,57% trong giai đoạn 2020-2022.

Dài hạn, tỷ lệ CASA sẽ cải thiện và thu nhập phí ròng sẽ giảm phụ thuộc vào mảng bán lẻ. Trong năm 2019, ACB ghi nhận mức tăng mạnh 161 điểm cơ bản lên 19,1% trong tỷ lệ CASA, xếp sau Vietcombank, MB và Techcombank.

Kỳ vọng mức tăng trung bình 55 điểm cơ bản trong tỷ lệ CASA và CAGR 28,7% trong thu nhập phí ròng trong vòng 2 năm tới.

Nhóm phân tích cũng cho rằng Bancassurrance sẽ thay thế thu nhập từ thu hồi nợ đã xử lý trở thành yếu tố dẫn dắt chính cho lợi nhuận ngoài lãi.

Các khoản nợ xấu đã xử lý ngoại bảng liên quan đến VAMC và nhóm 6 công ty hiện đi đúng hướng để thu hồi toàn bộ trong năm 2020. Trong bối cảnh ACB không tích cực xóa nợ nội bảng, VCSC cho rằng số dư nhỏ các tài sản có vấn đề sẽ vẫn duy trì trong tài sản ngoại bảng trong các năm tới. Do đó, thu nhập từ thu hồi nợ xấu ngoại bảng được dự báo sẽ đóng góp không nhiều cho lợi nhuận ngoài lãi từ năm 2021, trong khi bancasurrance sẽ bắt đầu tăng tốc trong năm 2020.

Tỷ lệ chi phí trên thu nhập (CIR) sẽ duy trì ở mức hiện tại trong trung hạn. Các chi phí liên quan đến nhân viên và tài sản chiếm 65% chi phí hoạt động của ACB trong năm 2019, được dự báo sẽ tiếp tục ghi nhận cao trong giai đoạn 2020-2024. Các khoản đầu tư liên tục của ACB vào kế hoạch số hóa giai đoạn 2019-2024 được ước tính sẽ tốn khoảng 30-35 triệu USD hàng năm.

Ngân hàng mong muốn duy trì chế độ lương thưởng cạnh tranh dành cho cán bộ nhân viên. Do đó, dự báo tỷ lệ CIR sẽ duy trì xung quanh mốc 50% giai đoạn 2020- 2021 trước khi giảm dần từ năm 2022.

Mặt khác, một số rủi ro, trong đó cạnh tranh có thể tạo thêm các áp lực trong thu hút tỷ lệ CAS. Các biến động vĩ mô ngành ngân hàng sẽ ảnh hưởng đến chi phí tín dụng trong bối cảnh ACB tập trung chủ yếu vào ngân hàng bán lẻ.