Nhìn lại bức tranh dòng vốn của thị trường bất động sản 2022

Với tình hình hiện tại, khi các kênh huy động vốn chính của doanh nghiệp “kênh trái phiếu, ngân hàng, huy động từ khách hàng” gần như bị “tắc nghẽn”, nhiều doanh nghiệp bất động sản đang đứng trước nguy cơ sống còn.

*****

Đầu năm 2022, thị trường bất động sản ghi nhận nhiều tín hiệu tích cực, thế nhưng đến gần cuối năm thì thị trường có nhiều biến động và cho thấy sự trầm lắng đáng quan ngại.

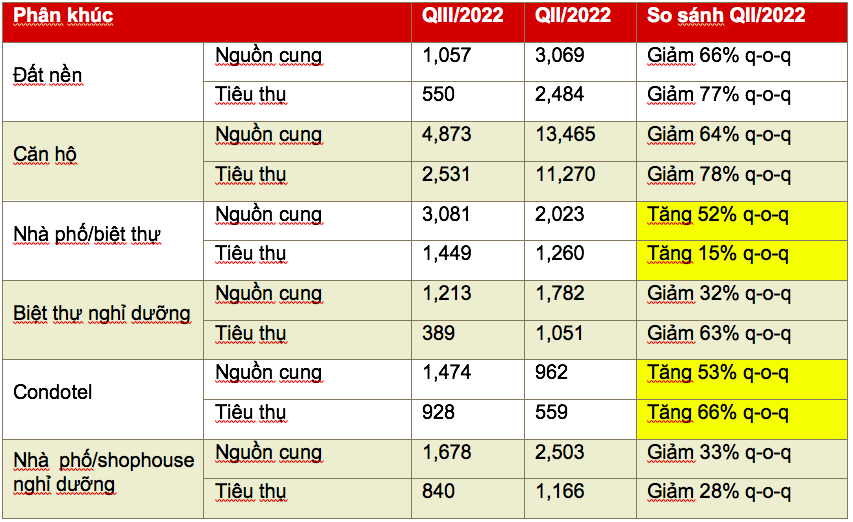

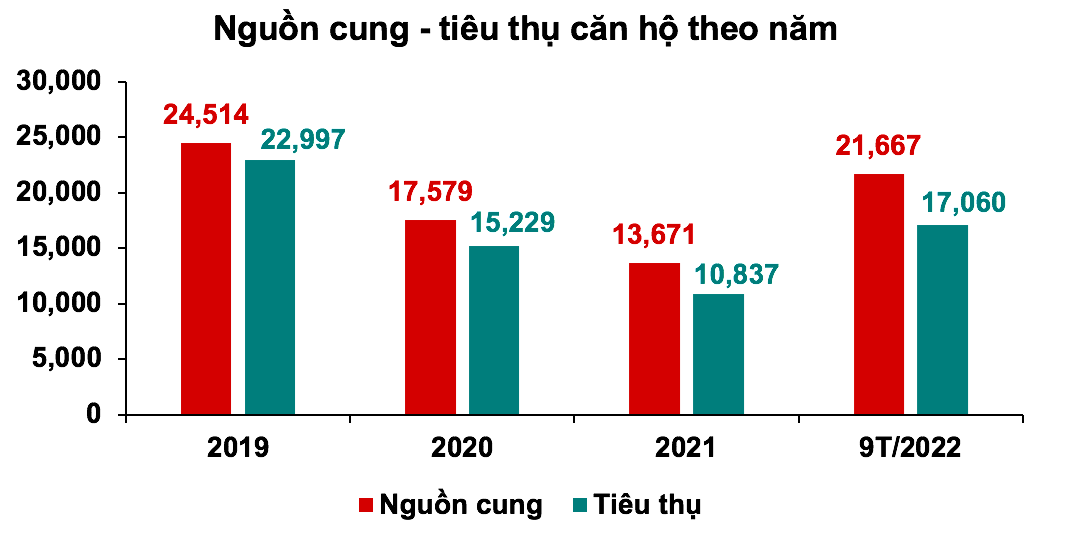

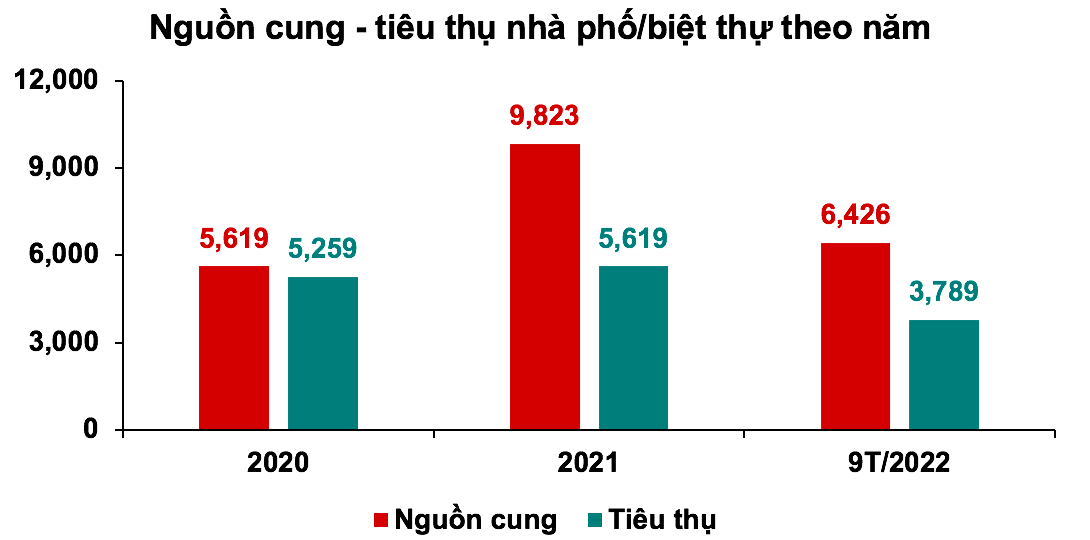

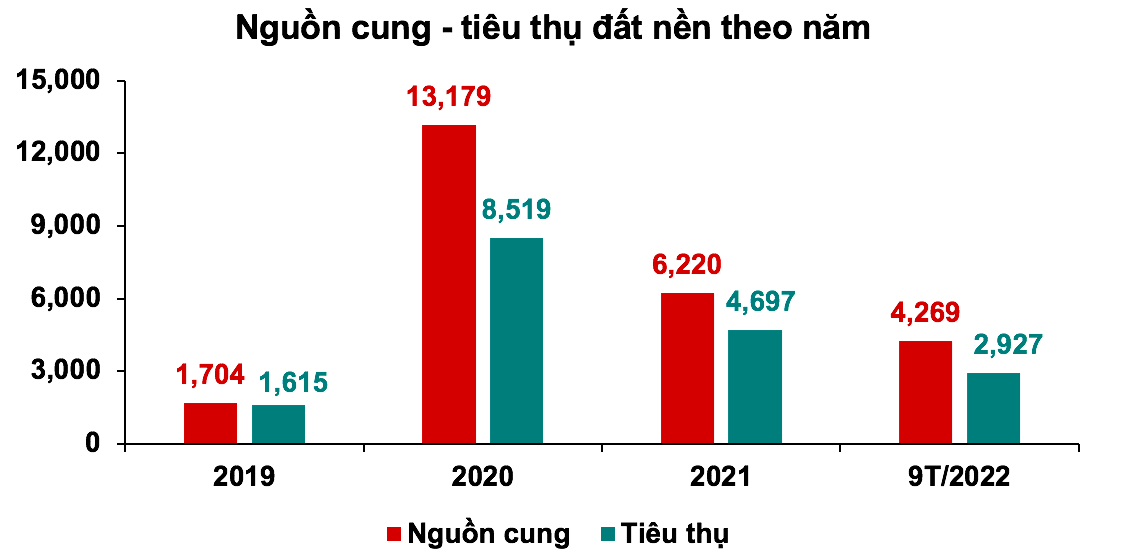

Trong 9 tháng đầu năm, nguồn cung và lượng tiêu thụ ghi nhận tăng đáng kể ở hầu hết phân khúc (ngoại trừ phân khúc đất nền) so với cùng kỳ năm 2021. Cụ thể, ở phân khúc căn hộ: Nguồn cung tăng 64%, lượng tiêu thụ tăng 55%. Phân khúc nhà phố biệt thự ghi nhận nguồn cung tăng 2% và lượng tiêu thụ tăng 34%. Riêng bất động sản nghỉ dưỡng ghi nhận có sự hồi phục tích cực ở phân khúc biệt thự nghỉ dưỡng và nhà phố/shophouse nghỉ dưỡng, nguồn cung lần lượt tăng 78% và 250%.

Điểm sáng thị trường rơi vào quý I kéo dài đến giữa quý II, các chỉ số (nguồn cung, tiêu thụ) đều tăng đáng kể. Tuy nhiên, tình hình thị trường đảo chiều nhanh chóng, liên tục suy giảm và rơi vào “trầm lắng” như hiện nay, khi cơ quan quản lý Nhà nước bắt đầu tăng cường kiểm soát tín dụng vào bất động sản. Bên cạnh đó, tình hình địa chính trị và kinh tế trên thế giới ngày càng phức tạp và khó khăn, kéo theo tác động tiêu cực đến thị trường trong nước bao gồm cả lĩnh vực bất động sản.

Thị trường trong quý III/2022 ghi nhận sụt giảm mạnh so với quý II/2022 ở hầu hết các phân khúc (ngoại trừ nhà phố biệt thự và condotel), nguồn cung giảm 32 - 66%, lượng tiêu thụ giảm 28 - 78%.

Có nhiều nguyên nhân khiến thị trường rơi vào tình trạng khó khăn như hiện nay, trong đó vấn đề “ách tắc” nguồn vốn là một trong những nguyên nhân chính. Thứ nhất, chủ đầu tư, nhà đầu tư khó tiếp cận nguồn vốn vay tín dụng và nếu được vay thì phải chịu lãi suất vay cao hơn trước đây. Thứ hai, doanh nghiệp bất động sản khó tiếp cận nguồn vốn trái phiếu doanh nghiệp riêng lẻ hơn trước. Thứ ba, doanh nghiệp bất động sản có dấu hiệu khó khăn về vốn, thiếu tiền mặt, thiếu vốn lưu động do khó huy động vốn từ khách hàng, bởi khách hàng cũng bị sụt giảm thu nhập và khó tiếp cận nguồn vốn vay tín dụng.

Với động thái nâng lãi suất điều hành 2 lần trong tháng 10/2022 của Ngân hàng Nhà nước, lần gần nhất là tăng 1% các mức lãi suất điều hành hiện tại. Cụ thể, lãi suất tái cấp vốn lên 6%/năm; lãi suất tái chiết khấu lên 4,5%/năm; lãi suất cho vay qua đêm lên 7,0%/năm. Ngay lập tức, hệ thống các ngân hàng thương mại đã nâng lãi suất huy động từ đó kéo theo lãi suất cho vay điều chỉnh tăng đáng kể trong thời gian gần đây.

Theo đó, lãi suất ưu đãi trong năm đầu ghi nhận ở các ngân hàng quốc doanh tăng từ 0% đến 1,3% so với thời điểm đầu năm. Khối ngân hàng thương mại ngoài quốc doanh ghi nhận tăng 2,5% - 3,9% trong khi nhóm ngân hàng quốc tế ghi nhận tăng 0,3 - 1,7% so với đầu năm.

Ở thời điểm hiện tại, sau khi điều chỉnh, mức lãi suất phải trả sau thời gian hưởng lãi suất ưu đãi ở các ngân hàng dao động từ 7,5 - 14,1%. Trong đó: Ngân hàng quốc doanh từ 10,4 - 10,9%; ngân hàng ngoài quốc doanh từ 10,6 - 14,1%; ngân hàng nước ngoài từ 7,5 - 9,6%.

Lãi suất tăng mạnh và leo thang từng ngày như hiện nay làm cho thị trường bất động sản vốn đã khó khăn nay càng khó khăn hơn. Nếu tình trạng này tiếp tục kéo dài có thể đây sẽ là cú “knock out” thị trường sau đại dịch.

Có 3 tác động rõ nét nhất của việc lãi suất tăng đến thị trường bất động sản:

Thứ nhất, sức cầu thị trường giảm mạnh. Lãi suất cho vay mua bất động sản trên 11 - 14%/năm như hiện nay khiến nhà đầu tư e dè, thận trọng hơn trong việc sử dụng đòn bẩy tài chính để đầu tư bất động sản. Ngay cả việc nhiều nhà đầu tư có dòng thu nhập tốt muốn vay vốn ngân hàng để đầu tư, nhưng việc tiếp cận được nguồn vốn vay hiện nay lại cực kỳ khó khăn khi “room” tín dụng bị hạn chế.

Thứ hai, hiện tượng cắt lỗ diễn ra trên diện rộng. Trong những năm gần đây khi thị trường bất động sản sôi động, lãi suất còn hấp dẫn, nhiều nhà đầu tư sử dụng đòn bẩy tài chính mà không có khả năng trả nợ, chấp nhận cắt lỗ. Tuy nhiên, hiện nay thị trường đang chững lại, thanh khoản thị trường thứ cấp sụt giảm mạnh, nhiều nhà đầu tư vẫn đang kẹt hàng mặc dù đã giảm giá sâu.

Cuối cùng, người bán kẹt vốn, cắt lỗ để bán thu hồi vốn. Trong khi, người mua thấy lãi suất cao e ngại, nếu có nhà đầu tư chấp nhập lãi suất cao để vay lại khó tiếp cận nguồn vốn do hết “room”.

Với vòng luẩn quẩn như hiện nay, việc thị trường rơi tự do trong thời gian tới là điều hoàn toàn có thể xảy ra nếu không có những biện pháp can thiệp kịp thời.

Các chủ đầu tư dự án nhà ở thương mại, người mua nhà và nhà đầu tư thứ cấp đều gặp khó khăn trong việc tiếp cận nguồn vốn vay tín dụng, nhất là cuối tháng 4/2022, sau khi cơ quan Thanh tra Giám sát Ngân hàng Nhà nước Chi nhánh TP.HCM có Văn bản số 437/TTGSNH-TTr1 chỉ đạo “Quản lý chặt chẽ tình hình cấp tín dụng đối với lĩnh vực bất động sản, chuyển tiền thu được từ bất động sản ra nước ngoài, thực hiện chính sách tín dụng linh hoạt đáp ứng nhu cầu thực về nhà ở của người dân, hạn chế tín dụng cho đầu tư bất động sản cao cấp, bất động sản du lịch nghỉ dưỡng và đầu cơ bất động sản”, nhất là trong tình hình hiện nay, Chính phủ và Ngân hàng Nhà nước đang tập trung nỗ lực để kiểm soát lạm phát đồng thời với thúc đẩy tăng trưởng.

Theo số liệu Ngân hàng Nhà nước, tính đến cuối tháng 9/2022, tăng trưởng tín dụng đạt gần 11,6 triệu tỷ đồng, tăng 10,83%. Riêng trong 8 tháng đầu năm 2022, lĩnh vực bất động sản tăng 15,7% cao hơn mức bình quân và tăng 3,7% so với 3 tháng trước đó, chiếm 20,9% tổng dư nợ tín dụng của nền kinh tế. Trong đó, tín dụng lĩnh vực bất động sản chủ yếu vào mục đích vay tự sử dụng (là tín dụng tiêu dùng của cá nhân, hộ gia đình vay để xây nhà, sửa nhà, mua nhà) tăng trưởng đến 20,1%. Trong khi tín dụng kinh doanh bất động sản của các doanh nghiệp chủ đầu tư dự án chỉ tăng trưởng có 7,35%, thấp hơn rất nhiều so với mức tăng trưởng tín dụng bình quân 10,83%, điều này cho thấy các chủ đầu tư khó tiếp cận nguồn vốn tín dụng hơn trước đây.

Lãi suất tăng mạnh trong thời gian qua chắc chắn sẽ ảnh hưởng đến doanh nghiệp bất động sản và cả nhà đầu tư, họ phải tính toán lại bài toán đầu tư sao cho hiệu quả. Tuy nhiên, trong thời điểm hiện tại, vấn đề khiến doanh nghiệp và nhà đầu tư quan tâm nhất là làm sao tiếp cận được vốn vay khi “room” tín dụng hạn chế. Trong trường hợp doanh nghiệp, nhà đầu tư đủ điều kiện và được ngân hàng cho vay thì họ còn “có cửa” tính toán tiết giảm chi phí, tiết giảm lợi nhuận để duy trì hoạt động.

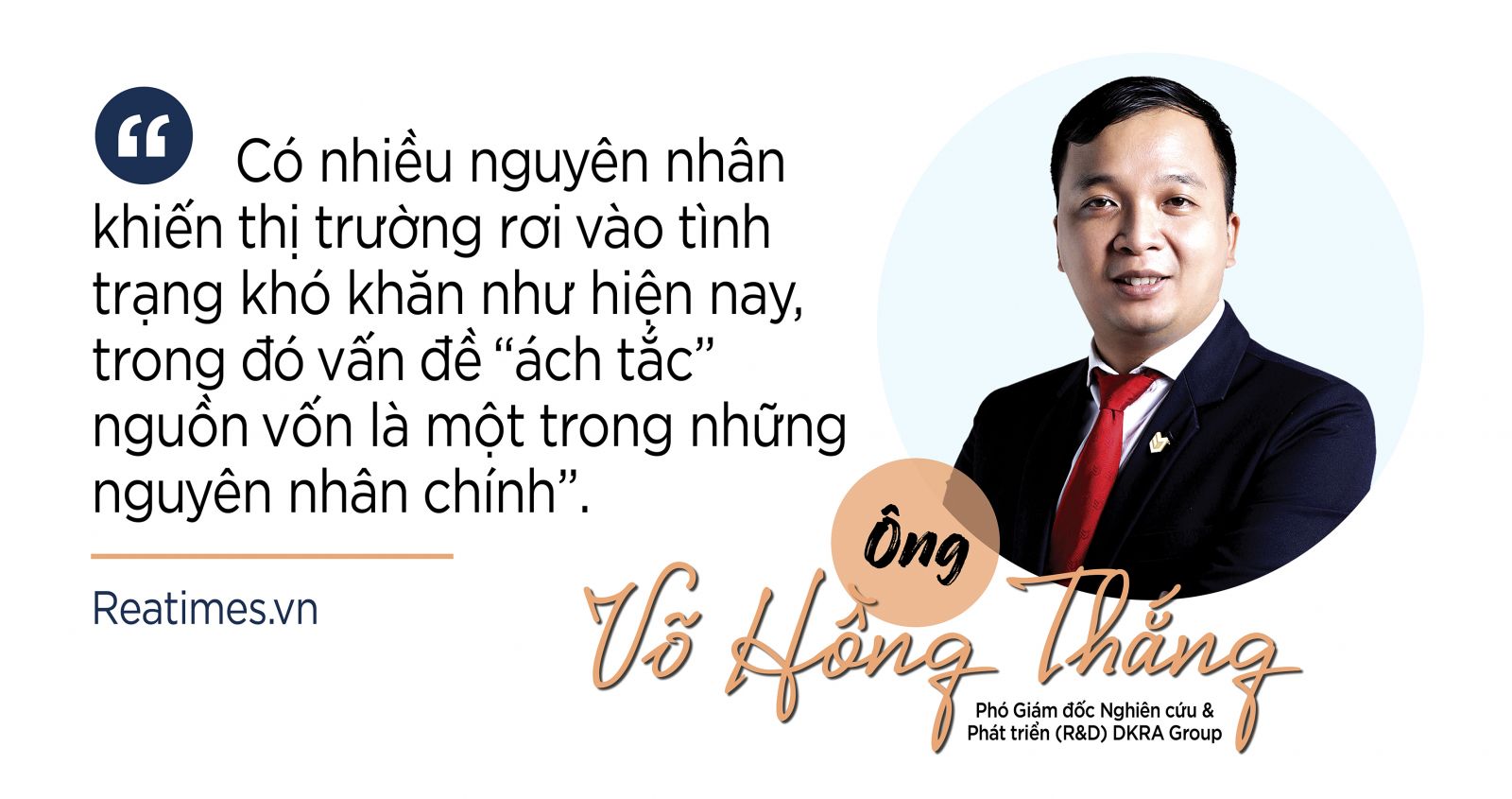

Doanh nghiệp bất động ngày càng khó tiếp cận nguồn vốn trái phiếu doanh nghiệp riêng lẻ: Trong 9 tháng đầu năm 2022, nhóm doanh nghiệp bất động sản phát hành trái phiếu doanh nghiệp riêng lẻ đạt giá trị hơn 44,1 nghìn tỷ đồng với lãi suất trung bình khoảng 10,2%, chiếm 19,6% tổng giá trị trái phiếu phát hành, xếp thứ hai sau lĩnh vực ngân hàng nhưng giảm mạnh so với cùng kỳ năm 2021.

Riêng trong quý III/2022 nhóm các doanh nghiệp bất động sản đã phát hành trái phiếu có tổng giá trị 8,091 nghìn tỷ đồng, chiếm 13,7% tổng giá trị phát hành trái phiếu riêng lẻ trong kỳ, giảm 39,5% so với quý trước, giảm 90,9% so với cùng kỳ năm trước.

Tính đến cuối tháng 9 tổng dư nợ trái phiếu doanh nghiệp còn lưu hành trên thị trường ước khoảng 1,3 triệu tỷ đồng, tương đương với hơn 13% GDP năm 2021. Trong đó dư nợ trái phiếu doanh nghiệp bất động sản khoảng 455 nghìn tỷ đồng.

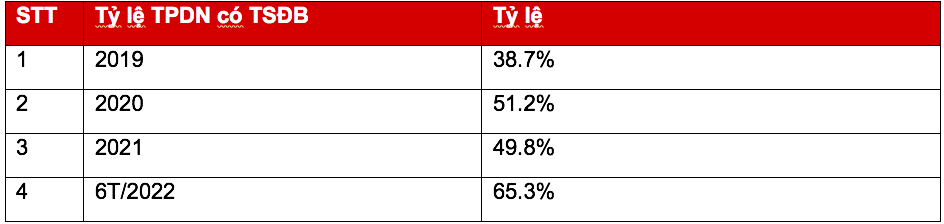

Có tín hiệu khá đáng chú ý là tỷ trọng trái phiếu có tài sản đảm bảo (TSĐB) có xu hướng tăng từ năm 2019 đến nửa đầu năm 2022.

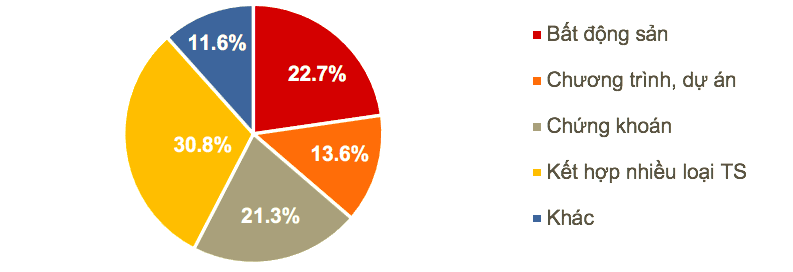

Trong 6 tháng đầu năm 2022, riêng trái phiếu do các doanh nghiệp bất động sản, xây dựng phát hành có 87,9% khối lượng phát hành là trái phiếu có tài sản đảm bảo hoặc bảo lãnh thanh toán cao hơn mức bình quân của thị trường 65,3%, dẫn đầu toàn thị trường chiếm 22,7% lượng trái phiếu có tài sản đảm bảo trên thị trường. Tuy nhiên, vấn đề lo ngại ở đây là việc định giá tài sản bảo đảm của doanh nghiệp bất động sản bằng chính dự án bất động sản liệu có còn đủ giá trị bảo đảm khi thị trường đang sụt giảm như hiện nay.

Nhà nước tăng cường kiểm soát, siết lại thị trường trái phiếu: Việc ban hành Nghị định số 65/2022/NĐ-CP sửa đổi bổ sung Nghị định 153 về chào bán trái phiếu doanh nghiệp riêng lẻ có hiệu lực kể từ ngày 16/09/2022, Nhà nước vẫn cho phép doanh nghiệp phát hành trái phiếu doanh nghiệp riêng lẻ với mục đích để “cơ cấu lại nợ của chính doanh nghiệp”, đồng thời bổ sung một số quy định về hồ sơ, phương án phát hành và chế độ công bố thông tin, báo cáo, để tăng cường tính minh bạch và hạn chế nguy cơ xảy ra “rủi ro” trong hoạt động phát hành trái phiếu riêng lẻ của doanh nghiệp nhằm tăng cường “kiểm soát”, quản lý chặt chẽ ngay từ “đầu vào” là khâu phát hành trái phiếu riêng lẻ của doanh nghiệp.

Trong đó, có các quy định rất chặt chẽ như yêu cầu “doanh nghiệp phải nêu cụ thể mục đích phát hành trái phiếu, quy định mệnh giá trái phiếu là 100 triệu đồng hoặc bội số của 100 triệu đồng, quy định người mua trái phiếu phải là nhà đầu tư chứng khoán chuyên nghiệp…”.

Có thể từ nay đến năm 2023, một số doanh nghiệp có nhu cầu huy động vốn trái phiếu nhưng chưa thể đáp ứng được ngay các quy định “bổ sung” này nên khó hội đủ điều kiện để được phép phát hành trái phiếu doanh nghiệp ra thị trường. Do vậy, các doanh nghiệp bất động sản sẽ ngày càng khó tiếp cận thị trường vốn trái phiếu hơn so với trước đây.

Nghị định 65 còn quy định doanh nghiệp phát hành “bắt buộc mua lại trái phiếu theo yêu cầu của nhà đầu tư” khi doanh nghiệp phát hành vi phạm pháp luật về chào bán, giao dịch trái phiếu doanh nghiệp theo quyết định của cấp có thẩm quyền, vi phạm phương án phát hành trong đó có phương án sử dụng vốn. Đây là lý do xu hướng mua lại trái phiếu trước hạn diễn ra rầm rộ thời gian gần đây. Theo số liệu thống kê của VBMA, trong 9 tháng đầu năm tổng giá trị trái phiếu được các doanh nghiệp mua lại trước hạn lên đến 142 nghìn tỷ đồng, tăng 67% so với cùng kỳ năm 2021. Riêng trong tháng 9 tổng giá trị mua lại đạt 28,8 nghìn tỷ đồng, tăng 199% so với cùng kỳ năm trước.

Trong khi đó, áp lực đáo hạn trái phiếu trong những năm tới là rất lớn: Tổng giá trị trái phiếu đáo hạn vào năm 2023 và 2024 lần lượt đạt 374,3 nghìn tỷ đồng và 381,2 nghìn tỷ đồng. Trong đó, nhóm bất động sản chiếm tỷ trọng lớn thứ hai, lần lượt đạt 120,4 nghìn tỷ đồng (chiếm 32.1%) và 121,1 nghìn tỷ đồng (chiếm 32%).

Với tình hình hiện tại, khi các kênh huy động vốn chính của doanh nghiệp “kênh trái phiếu, ngân hàng, huy động từ khách hàng” gần như bị “tắc nghẽn”, nhiều doanh nghiệp bất động sản đang đứng trước nguy cơ sống còn. Thực tế, trong thời gian qua thị trường chứng kiến nhiều chủ đầu tư đã có động thái cắt giảm quy mô để giảm định phí: Cắt giảm nhân sự, giảm lương, trả lại văn phòng tìm kiếm văn phòng nhỏ hơn hoặc có giá thuê tốt hơn... Bên cạnh đó, để thu hút khách hàng có lượng tiền mặt dồi dào, nhiều chủ đầu tư đưa ra chương trình chiết khấu lên đến 40 - 50% giá bán khi khách hàng chọn phương thức thanh toán nhanh. Tuy nhiên, tất cả các giải pháp hiện nay chỉ mang tính chất tình thế, tình hình có thể sẽ chuyển biến xấu hơn nếu tình trạng “tắc nghẽn” dòng vốn trên thị trường kéo dài.

Trong ngắn hạn, tình trạng thiếu vốn ở đa số các doanh nghiệp bất động sản vẫn tiếp diễn và có nguy cơ xấu hơn, đặc biệt là những doanh nghiệp có phát hành trái phiếu sắp đến kỳ đáo hạn. Hiện nay, hầu hết các kênh huy động vốn chính của doanh nghiệp bất động sản đang gặp khó: Kênh trái phiếu hiện rất khó phát hành, kênh ngân hàng hiện tại đang hết “room” và không thuộc diện ưu tiên giải ngân, kênh huy động từ khách hàng đang gặp khó khăn khi thị trường sụt giảm mạnh.

Về dài hạn, để thị trường vốn trở nên minh bạch và thông thoáng hơn cần có sự tháo gỡ từ phía cơ quan quản lý Nhà nước:

Thứ nhất, tạo điều kiện cho các chủ đầu tư, nhà đầu tư trên thị trường bất động sản được tiếp cận nguồn vốn tín dụng đối với các dự án bất động sản của các chủ đầu tư có uy tín, đầy đủ pháp lý, nhất là các dự án nhà ở giá vừa túi tiền và các dự án nhà ở xã hội.

Thứ hai, Ngân hàng Nhà nước xem xét lại, nên sửa đổi Thông tư số 20/2021/TT-NHNN để cho phép các tổ chức tín dụng được Ngân hàng Nhà nước chỉ định (Vietcombank, Vietinbank, BIDV, Agrikbank) được cho cá nhân, hộ gia đình vay vốn ưu đãi để mua, thuê mua nhà ở xã hội.

Thứ ba, về việc phát hành trái phiếu doanh nghiệp riêng lẻ: Xem xét, mở rộng nhà đầu tư cá nhân không phải là “nhà đầu tư chứng khoán chuyên nghiệp” được đầu tư, mua trái phiếu doanh nghiệp riêng lẻ với một tỷ lệ nhất định.

Bên cạnh đó, đẩy nhanh tháo gỡ quy trình thủ tục cấp phép dự án mới để giải tỏa việc khan hiếm nguồn cung mới trên thị trường, nhất là phân khúc nhà ở vừa túi tiền và nhà ở xã hội.

Về phía doanh nghiệp: Trong điều kiện bức tranh kinh tế chưa có dấu hiệu khởi sắc, để tồn tại và vượt qua giông bão, chủ đầu tư cần tối ưu chi phí, tập trung ngành nghề cốt lõi và phát triển sản phẩm/dự án thuộc phân khúc thế mạnh của mình. Với những doanh nghiệp đang phát hành trái phiếu sắp đáo hạn mà chưa thu xếp được nguồn vốn cần chủ động đàm phán, thương lượng với trái chủ phương án trả nợ (có thể xem xét việc hoán đổi bất động sản đang có) trước khi quá muộn./.