Trong một tuần qua, giá cổ phiếu HPG của Công ty cổ phần Tập đoàn Hòa Phát (mã HPG - HOSE) đã giảm gần 5.000 đồng/cp, tương đương giảm 11%. Từ mức giá 45.150 đồng/cp (ngày 15/2/2017), xuống còn 40.200 đồng/cp (ngày 22/2/2017).

Theo giới phân tích, tâm lý nhà đầu tư bị ảnh hưởng là bởi HPG giảm kế hoạch lợi nhuận năm 2017 là nguyên nhân khiến giá cổ phiếu này tụt dốc không phanh những ngày qua.

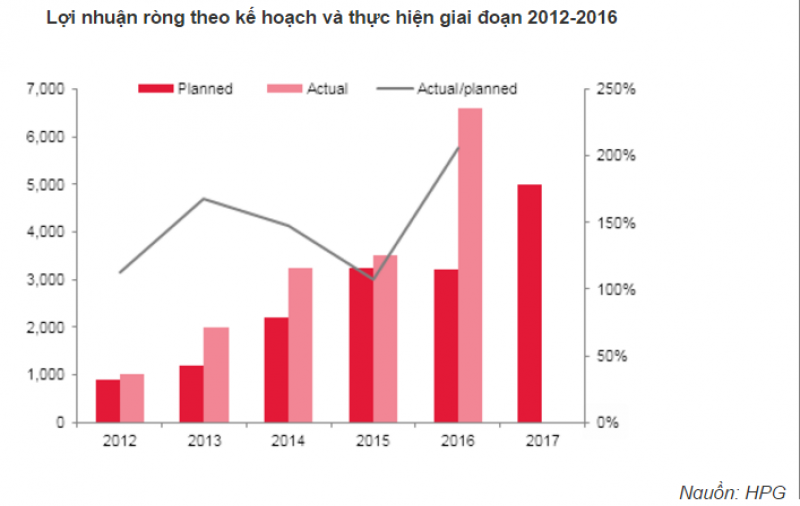

Cụ thể, HPG vừa công bố Nghị Quyết HĐQT vào tháng 2/2017, thông qua kế hoạch kinh doanh năm 2017, chính sách cổ tức và kế hoạch phát hành cổ phiếu. Theo đó, công ty đặt kế hoạch doanh thu năm tăng 14,2% so với năm trước, ở mức 38 nghìn tỷ đồng. Tuy nhiên, kế hoạch lợi nhuận ròng lại được cẩn trọng đặt ở mức 5 nghìn tỷ đồng, thấp hơn 24% so với mức đỉnh trong năm 2016 và tỷ suất lợi nhuận ròng giảm 6,7%.

Bên cạnh tăng tỷ lệ cổ tức năm 2016 từ mức dự kiến 30% lên 50% và trả toàn bộ bằng cổ phiếu, HĐQT của HPG dự kiến phát hành thêm cổ phiếu cho cổ đông hiện hữu theo tỷ lệ 10:2, tương đương 250 triệu cổ phiếu mới, để huy động vốn cho dự án Khu liên hợp thép tại Dung Quất có tổng vốn đầu tư là 40 nghìn tỷ đồng và công suất 4 triệu tấn/năm như công bố trước đó.

Giá cổ phiếu phát hành thêm phụ thuộc vào điều kiện thị trường và không thấp hơn mệnh giá 10.000 đồng/cp. Sau khi trả cổ tức cổ phiếu và phát hành thêm cổ phiếu, vốn điều lệ của HPG có thể tăng gấp 1,8 lần từ mức hiện tại lên khoảng 15 nghìn tỷ đồng.

Nhận định về việc cổ phiếu HPG giảm điểm trong tuần qua, Công ty Chứng khoán Sài Gòn (mã SSI – HOSE) cho rằng tình trạng này sẽ chỉ diễn ra trong ngắn hạn. “Trong dài hạn, chúng tôi duy trì quan điểm tích cực đối với triển vọng công ty nhờ mở rộng mảng kinh doanh cốt lõi. Do HPG thường cẩn trọng đặt kế hoạch kinh doanh đầu năm và luôn vượt kế hoạch đề ra, chúng tôi duy trì ước tính kết quả kinh doanh của HPG năm 2017 là 38,8 nghìn tỷ đồng doanh thu (+16,5% theo năm) và 6,5 nghìn tỷ đồng lợi nhuận ròng (-2,2% theo năm)”.

Điểm thứ hai, SSI cho rằng cổ phiếu ông vua ngành thép này vẫn hấp dẫn bởi giá thép thế giới tiếp tục tăng do tăng trưởng nhu cầu hiện tại và chính sách thắt chặt nguồn cung tại Trung Quốc. Giá quặng sắt đạt đỉnh 2 năm ở mức 90 USD/tấn, có thể giúp HPG hưởng lợi nhờ dự trữ quặng sắt với chi phí thấp.

Về việc phát hành cổ phiếu, nếu đại hội cổ đông thông qua kế hoạch này, công ty có thể thu về trên 2,5 nghìn tỷ đồng, dùng để huy động vốn cho dự án Khu liên hợp Thép Dung Quất – giai đoạn 1 với tổng vốn đầu tư là 20 nghìn tỷ đồng. Trong đó 6,4 nghìn tỷ đồng dùng cho đầu tư xây dựng cơ bản và đầu tư vào các dự án khác trong cùng thời điểm như dự án tôn mạ và nông nghiệp với tổng vốn đầu tư ước tính hơn 2 - 3 nghìn tỷ đồng trong năm 2017 so với số dư tiền mặt hiện tại là 4,6 nghìn tỷ đồng vào cuối năm 2016.

Tuy nhiên, việc phát hành cổ phiếu mới có thể tạo rủi ro pha loãng cổ phiếu trong ngắn hạn, khoảng 7% hoặc 10% nếu giả định cổ phiếu phát hành tại mức giá bằng mệnh giá hoặc 1,5 lần mệnh giá. SSI đưa ra nhận định rằng, “Ở mức giá hiện tại, HPG đang giao dịch tại Hệ số giá trên thu nhập một cổ phiếu (P/E) 2017 và 2018 là 5,9x và 5,2x. Giá mục tiêu 1 năm đối với cổ phiếu là 58.500 đồng dựa trên P/E mục tiêu là 8x không bao gồm pha loãng cổ phiếu. Giá mục tiêu có thể điều chỉnh giảm sau khi đại hội cổ đông và ban lãnh đạo HPG thông qua kế hoạch phát hành cổ phiếu và mức giá phát hành cụ thể. Mặc dù vậy, trong trường hợp giá phát hành gấp 1,5 lần mệnh giá (15.000 đồng/cp), giá mục tiêu sau điều chỉnh vẫn cao hơn 20% so với mức giá hiện tại”.

Như vậy, theo SSI, giá cổ phiếu HPG chỉ có thể gặp rủi ro khi giá thép điều chỉnh, tăng trưởng giá thép so với chi phí đầu vào thấp hơn ước tính và nếu có trường hợp gian lận thương mại.

Cùng quan điểm này, Công ty Chứng khoán Vietcombank (VCBS) dự báo bước sang năm 2017, khu liên hợp giai đoạn 3 của HPG sẽ chạy tối đa công suất trong cả năm, nâng sản lượng sản xuất của HPG lên tới hơn 2 triệu tấn/năm. HPG có thể tiêu thụ 1,9 triệu tấn thép xây dựng. Kỳ vọng HPG có thể nâng giá bán lên tới 10,8 triệu đồng/tấn thép xây dựng và hưởng lợi nhờ chi phí sản xuất thấp. Theo đó, doanh thu mảng thép của HPG trong năm 2017 ước đạt 31.550 tỷ đồng.

Tới giữa năm 2017, dự án mở rộng nhà máy ống thép tại Đà Nẵng và Bình Dương sẽ hoàn thành theo kế hoạch, nâng tổng công suất của đơn vị này lên tới khoảng 900.000 tấn/năm (+80%). Việc mở rộng công suất sản xuất ống sẽ mang lại động lực tăng trưởng mới cho HPG trong mảng ống thép. Trong khi đó, nhà máy tôn mạ màu đạt công suất 400.000 tấn/năm dự kiến đi vào hoạt động vào đầu năm 2018 sẽ tạo ra động lực tăng trưởng doanh thu cho HPG khi công suất từ khu liên hợp đã đạt tối đa.

Dự án thép 3 tỷ USD tại khu kinh tế Dung Quất cũng mở ra triển vọng tăng trưởng mới cho HPG. Hiện nay, lãnh đạo HPG cho biết sẽ không mở rộng khu liên hợp gang thép Hải Dương, mà thay vào đó sẽ tiếp quản dự án liên hợp thép Quảng Ngãi Guang Lian. Dự kiến, dự án này sẽ có tổng công suất 4 triệu tấn/năm, giai đoạn 1 được triển khai từ năm 2017 - 2019, với công suất 2 triệu tấn thép dài và dự án giai đoạn 2 sẽ sản xuất 2 triệu tấn/năm sản phẩm thép dẹt cán nóng. Bên cạnh đó, dự án này đang được đề xuất hưởng ưu đãi thuế 10%/năm và được miễn tiền thuê đất tối đa 18 năm.

Thời gian tới, HPG cũng có nguồn thu mới từ BĐS. Thông tin từ doanh nghiệp này cho biết, những phần doanh thu đầu tiên từ dự án Mandarin Garden 2 sẽ được ghi nhận trong năm 2018. Với mức giá khoảng 25 triệu/m2, HPG có thể thu được 1.800 tỷ đồng doanh thu từ dự án này trong năm 2018.

Giá cổ phiếu HPG sẽ tỷ lệ thuận với triển vọng lợi nhuận của doanh nghiệp này. Về dài hạn, HPG là doanh nghiệp hàng đầu trong ngành thép và sẽ càng khẳng định vị trí này khi tỷ trọng hàng hóa tại thị trường trong nước lớn hơn. Tuy nhiên, trong ngắn hạn, giá cổ phiếu HPG đang trượt giảm đáng lo ngại khi áp lực bán ra những ngày qua khá lớn. Trong tuần qua, khối lượng khớp lệnh từ 3,7 – 13,2 triệu cổ phiếu/ngày.

Tất nhiên, “hạn" này HPG đã có thể lường trước được khi công bố kế hoạch kinh doanh và kế hoạch đầu tư siêu dự án thép tại Dung Quất. Hiện tại, nhà đầu tư quan tâm đến cổ phiếu HPG đang khá hoang mang và mâu thuẫn tâm lý. Một mặt vẫn tin rằng đây là cổ phiếu đáng để nắm giữ lâu dài, dù vậy đối với những nhà đầu tư ngắn hạn sẽ không thể chờ đợi vào chiến lược kinh doanh dài hạn của HPG.