Tốc độ tăng trưởng tín dụng quý IV/2021 sẽ phục hồi tích cực khi các hoạt động kinh tế dần trở về bình thường; triển vọng tăng thu ngoài lãi của các ngân hàng có tín hiệu tốt do nguồn đóng góp chính là mảng kinh doanh bảo hiểm còn nhiều dư địa tăng trưởng... là những điểm nhấn đáng chú ý tại báo cáo phân tích ngành ngân hàng do CTCP Chứng khoán Agribank (Agriseco) thực hiện.

Thu nhập lãi thuần có thể sẽ tăng trưởng tích cực

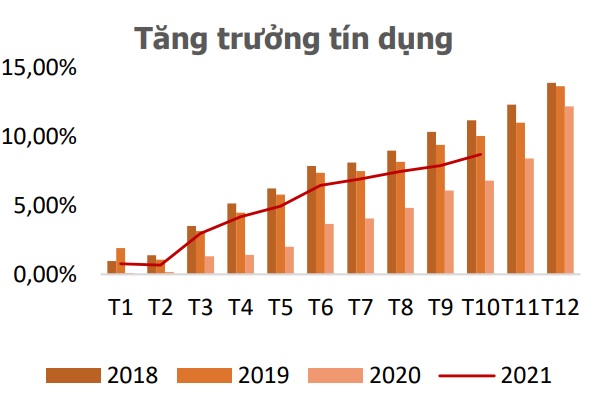

Làn sóng dịch bệnh Covid-19 trong quý III vừa qua đã khiến nhiều thành phố lớn phải thực hiện giãn cách, nhiều hoạt động kinh doanh phải tạm dừng khiến cho nhu cầu tín dụng của nền kinh tế giảm thấp. Tuy nhiên, Agriseco kỳ vọng tốc độ tăng trưởng tín dụng trong quý IV/2021 sẽ phục hồi tích cực khi các hoạt động kinh tế dần trở về bình thường. Theo đó, tín dụng đã có dấu hiệu tăng trở lại vào tháng 10 khi chỉ trong 3 tuần cuối tháng 10, tổng tín dụng đã tăng tích cực 1,28% so với tốc độ trung bình khoảng 0,48%/tháng trong quý III và 1,07%/tháng trong 6 tháng đầu năm.

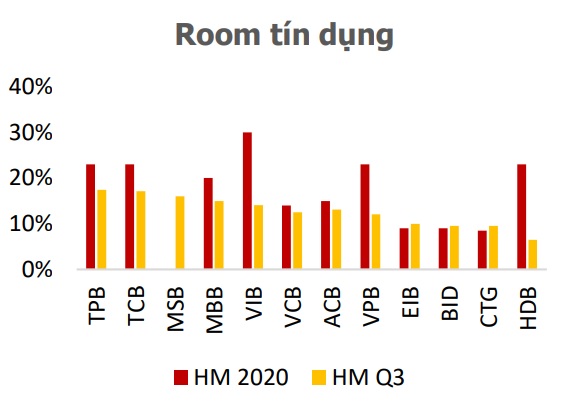

Do có tỷ lệ an toàn vốn (CAR) cao, chất lượng tài sản tốt, tỷ lệ dư nợ tín dụng/huy động (LDR) thấp cùng các cam kết cắt giảm lãi suất hỗ trợ khách hàng, một số ngân hàng được Ngân hàng Nhà nước (NHNN) nới room tín dụng cao, gồm nhóm ngân hàng thương mại cổ phần như: Ngân hàng TMCP Tiên Phong (TPB), Ngân hàng TMCP Kỹ Thương Việt Nam (TCB), Ngân hàng TMCP Hàng hải Việt Nam (MSB), Ngân hàng TMCP Quân đội (MBB), Ngân hàng TMCP Á Châu (ACB), Ngân hàng Thương mại cổ phần Quốc tế Việt Nam (VIB) và nhóm ngân hàng quốc doanh có Ngân hàng TMCP Ngoại thương Việt Nam (VCB).

So sánh với hạn mức được NHNN cấp trong năm 2020, nhóm nghiên cứu kỳ vọng trong quý IV cuối năm, đây sẽ là những ngân hàng có sức bật tốt về tăng trưởng tín dụng so với phần còn lại của ngành và sẽ được NHNN tiếp tục nới room tín dụng.

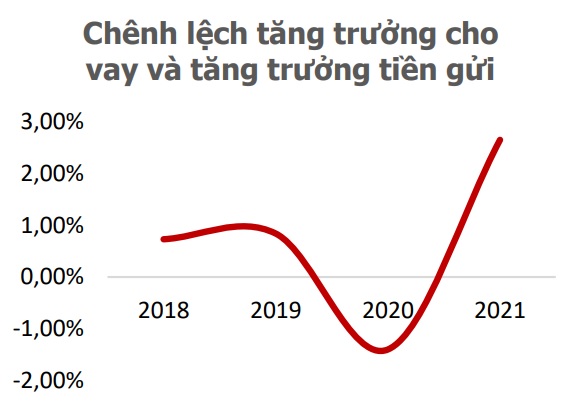

Dự báo NIM toàn ngành nhìn chung có thể đi ngang do lãi suất huy động đầu vào ít có dư địa để giảm thêm bởi lãi suất thực sau khi điều chỉnh lạm phát đang rất thấp trong khi các ngân hàng đang tiếp tục chịu áp lực giảm lãi suất cho vay để giảm thêm để hỗ trợ khách hàng chịu ảnh hưởng bởi dịch bệnh Covid-19.

Tuy nhiên, kỳ vọng về NIM sẽ có sự phân hóa: NIM có thể mở rộng tại các ngân hàng tạo dựng được hệ sinh thái đa dạng (như ngân hàng, chứng khoán, bảo hiểm) và đẩy mạnh phát triển công nghệ số, chuyển đổi số, đa dạng hóa sản phẩm dịch vụ, giúp tăng tỷ lệ tiền gửi không kỳ hạn (CASA) và giảm chi phí huy động vốn.

Theo báo cáo, một số ngân hàng có kế hoạch đầu tư công nghệ mạnh được kỳ vọng cải thiện tỷ lệ Casa và giảm chi phí hoạt động trong dài hạn như: MBB đầu tháng 11 ra mắt không gian sáng tạo số - Innovation Lab, TPB đẩy mạnh mô hình giao dịch tự động Livebank, TCB (hợp tác với Amazon Web Services (AWS) - một công ty thuộc tập đoàn toàn cầu Amazon) và VIB (hợp tác với Microsoft) sắp tới dự định chuyển đổi hệ thống dữ liệu lên điện toán đám mây.

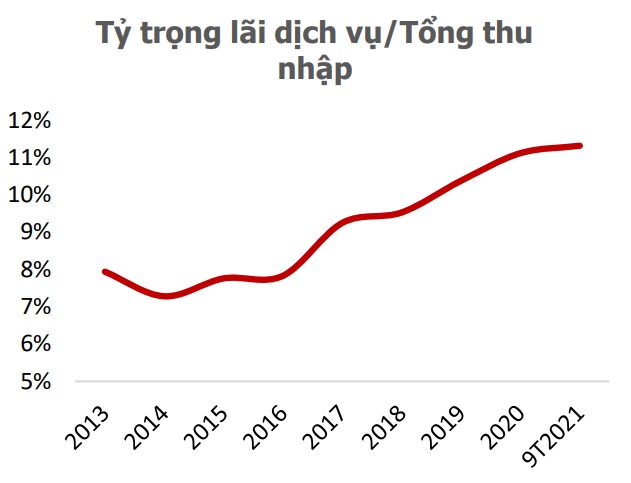

Thu dịch vụ kỳ vọng sẽ tiếp tục xu hướng tăng

Số liệu thống kê cho hay, tỷ trọng doanh thu dịch vụ 9 tháng đầu năm trong tổng thu nhập duy trì trong khoảng 10 - 12%; trong đó, một số ngân hàng có tỷ trọng cao như: MSB (32%), STB (18%), VIB (17%), TCB (16%). Đây là cơ sở để Agriseco đánh giá triển vọng gia tăng nguồn thu ngoài lãi của các ngân hàng còn rất tích cực, do nguồn đóng góp chính là mảng kinh doanh bảo hiểm còn nhiều dư địa tăng trưởng với tỷ lệ thâm nhập và phí bảo hiểm bình quân vẫn ở mức thấp.

Được biết, đến năm 2020, mới chỉ có 11% dân số tham gia bảo hiểm nhân thọ, trong khi con số này ở các quốc gia phát triển lên tới khoảng 90%. Ngoài ra, trong các năm tới, các ngân hàng sẽ tiếp tục được ghi nhận các khoản phí trả trước phân bổ từ các thương vụ ký kết độc quyền với các công ty bảo hiểm. Điều này sẽ đóng góp tích cực vào tăng trưởng và sự ổn định của lợi nhuận các ngân hàng.

Nợ xấu có thể tiếp tục gia tăng

Nợ cần chú ý (Nợ nhóm 2) của các ngân hàng tăng trong quý III được dự báo có thể gây áp lực tăng nợ xấu trong tương lai. Một số ngân hàng có mức tăng mạnh so với quý II như: NVB (+458%), ACB, HDB, PGB và STB tăng trên 100%. Ngược lại, chỉ có 3 ngân hàng có Nợ nhóm 2 giảm là: OCB (-51,6%), NAB (-41,6%), VAB (-0,6%).

"Về các khoản nợ tái cơ cấu, chúng tôi kỳ vọng sẽ trở lại bình thường khi tình hình dịch được kiểm soát, các doanh nghiệp sẽ dần khôi phục sản xuất kinh doanh", báo cáo nêu.

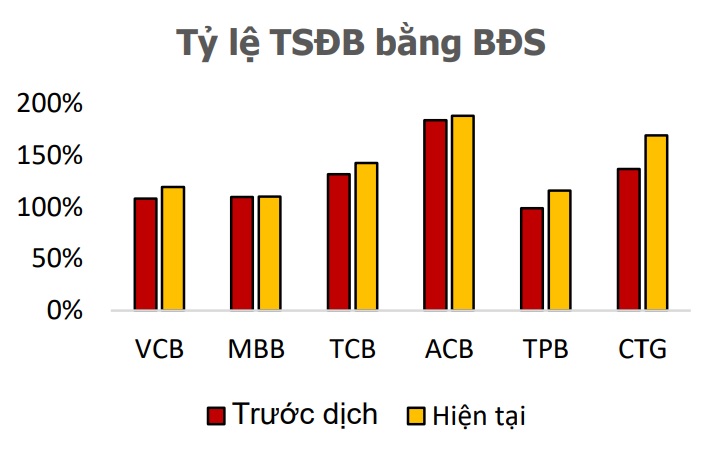

Agriseco Research đánh giá, rủi ro nợ xấu mặc dù hiện hữu nhưng không quá lo ngại do các ngân hàng đã đẩy mạnh chủ động trích lập dự phòng lên mức cao kỷ lục, đồng thời thị trường bất động sản (tài sản đảm bảo chính của các ngân hàng) duy trì mặt bằng giá và thanh khoản tích cực sẽ là những điều kiện thuận lợi để các ngân hàng xử lý nợ trong trường hợp xấu. Một số ngân hàng có tỷ lệ tài sản đảm bảo/ tổng dư nợ cao có thể kể tới như: VCB (168,7%), TCB (200%), ACB (gần 200%)...

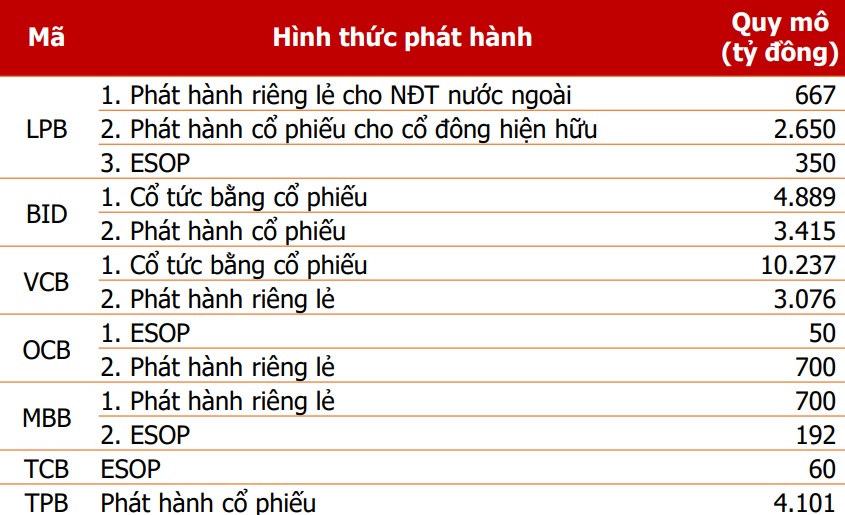

Nhiều ngân hàng đã lên kế hoạch tăng vốn

Việc tăng vốn thông qua phát hành riêng lẻ hoặc phát hành cho cổ đông hiện hữu sẽ giúp các ngân hàng gia tăng vốn chủ sở hữu, cải thiện hệ số an toàn vốn CAR và tăng trưởng kinh doanh trong dài hạn. Đặc biệt, bộ đệm vốn dày sẽ giúp các ngân hàng có lợi thế trong việc được NHNN xem xét cấp room tín dụng, gia tăng nguồn lực đầu tư phát triển công nghệ, đảm bảo sớm hoàn thành tiêu chuẩn Basel II và tiến đến Basel III. Bởi vậy, nhiều ngân hàng đã và đang có kế hoạch phát hành riêng lẻ/phát hành ra công chúng và thông thường sẽ tạo ra những biến động lên giá cổ phiếu khi các thông tin cụ thể được công bố.

Với những điểm sáng đã đề cập, nhóm nghiên cứu Agriseco duy trì triển vọng tích cực đối với cổ phiếu ngành ngân hàng trong quý IV/2021 nhờ dư địa đẩy mạnh tăng trưởng tín dụng sau khi dịch bệnh được khống chế và kế hoạch tăng vốn, trả cổ tức đang triển khai. Bên cạnh đó, mặt bằng giá cổ phiếu ngân hàng đã trở về trạng thái hấp dẫn sau khi đã tích lũy trong 3 tháng qua; P/E hiện tại của ngành đạt 13,02 lần - là mức khá rẻ nếu so với mặt bằng giá trong khu vực.

Có thể thấy, quá trình chuyển đổi số đang diễn ra mạnh mẽ, nhiều ngân hàng đang dần hình thành hệ sinh thái ngân hàng, chứng khoán, bảo hiểm với các sản phẩm tài chính công nghệ 4.0 giúp gia tăng giá trị thặng dư. Đồng thời, quy mô và năng lực tài chính của các ngân hàng đang được đẩy mạnh nhờ lợi nhuận tích lũy cùng quá trình tăng vốn, phát hành cho đối tác chiến lược. Đây chính là 2 điểm tựa căn bản cho kỳ vọng rằng ngành ngân hàng sẽ chuyển mình và là cơ hội đầu tư hấp dẫn trong trung và dài hạn./.