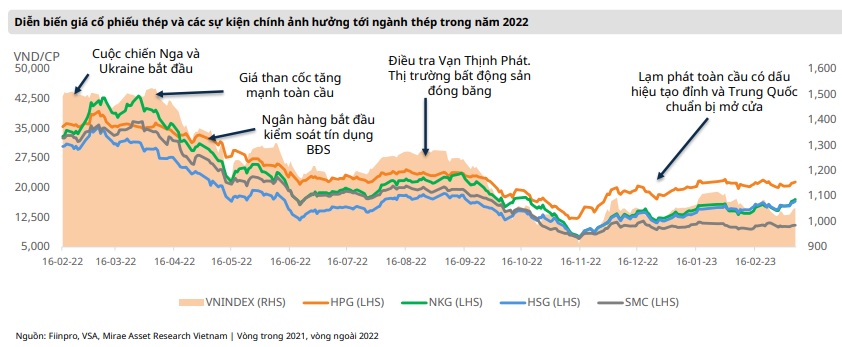

Sản lượng 2022 sụt giảm dưới tác động từ thị trường bất động sản

Theo Fiinpro, trong quý IV/2022, sản lượng thép và tôn mạ toàn ngành tiếp tục sụt giảm mạnh trong bối cảnh thị trường bất động sản trì trệ, sản lượng tiêu thụ chỉ đạt 5,5 triệu tấn, giảm 29,5% so với cùng kì. Tính hết 2022, sản lượng thép toàn ngành đạt 25,96 triệu tấn, giảm 15,8% so với năm 2021.

Đối với mảng xuất khẩu, thép xây dựng là điểm sáng duy nhất về tăng trưởng, với sản lượng xuất khẩu cả năm 2022 đạt 2,08 triệu tấn (+4.1%). Tổng sản lượng xuất khẩu năm 2022 ghi nhận kết quả khiêm tốn ở mức 6,08 triệu tấn (-19.7%), trong đó sản lượng xuất khẩu tôn mạ sụt giảm mạnh nhất, về mức 2,19 triệu tấn (-35.5%). Giá trị xuất khẩu ngành thép năm 2022 đạt 7,99 tỷ USD (-32.2%).

Trong năm 2022, theo báo cáo của VARS, lượng cung căn hộ thương mại ra thị trường chỉ đạt 48.500 căn, giảm 10% so với năm 2021. Lãi suất mua nhà vay dài hạn tăng từ 7,5 - 8,5% trong năm 2021 lên trên 12% vào quý IV/2022 đã trực tiếp khiến sản lượng thép suy giảm mạnh.

Theo báo cáo của Savills, dự kiến tổng lượng cung năm 2023 ở TP.HCM chỉ đạt 8.000 căn, giảm 60% so với năm 2022. Ở thị trường Hà Nội, theo Savills năm 2022 chỉ bàn giao 10.100 căn hộ, giảm 35%.

Thị trường bất động sản trong năm 2023 vẫn đối mặt nhiều khó khăn khi lãi suất cho vay bất động sản kém hấp dẫn và lượng trái phiếu bất động sản đáo hạn trong năm 2023 theo Bộ Tài chính ước tính lên tới 110.330 tỷ đồng.

Tiêu thụ thép dự phóng tạo điểm uốn từ 2024

Với đặc tính sản lượng thép bán ra phụ thuộc lớn vào thị trường bất động sản nội địa, các chuyên gia phân tích của Mirae Asset Việt Nam (MAS VN) cho rằng việc ngành bất động sản trầm lắng trong năm 2023 sẽ kéo theo nhu cầu thép trong nước khó có sự tăng trưởng.

Trong năm 2023, kỳ vọng vào việc giải ngân đầu tư công sẽ bù đắp một phần sự suy giảm của thị trường bất động sản. Ngân sách dành cho đầu tư công trong năm 2023 tăng cao nhất trong lịch sử, ước chi 704 nghìn tỷ đồng, với tỷ lệ giải ngân mục tiêu từ chính phủ là 95%. MAS VN dự phóng sản lượng thép nội địa trong năm 2023 giảm về mức 17,89 triệu tấn (-10.5%) trước khi hồi phục về mức sản lượng 19,3 triệu tấn (+8%) vào năm 2024.

Sản lượng thép toàn cầu năm 2022 chứng kiến năm đầu tiên giảm từ năm 2015, chỉ đạt 1,83 tỷ tấn. Trong đó, nhà sản xuất lẫn tiêu thụ thép lớn nhất thế giới là Trung Quốc tiếp tục giảm sản lượng năm thứ 2 liên tiếp, chỉ đạt 1,01 tỷ tấn trong 2022.

Trong năm 2023, MAS VN đánh giá yếu tố Trung Quốc mở cửa lại nền kinh tế vẫn khó có khả năng kéo sự hồi phục của ngành thép bởi chính Trung Quốc vẫn đang trong cuộc khủng hoảng bất động sản. Ở thị trường châu Âu và Mỹ, mục tiêu chinh vẫn xoay quanh vấn đề giảm lạm phát.

Dự phóng sản lượng thép toàn cầu năm 2023 chỉ đạt 1,78 tỷ tấn trước khi hồi phục nhẹ lên mức 1,86 tỷ tấn năm 2024. Sản lượng xuất khẩu thép của Việt Nam dự kiến giảm về mức 5,07 triệu tấn trong 2023 và hồi phục lên 5.512 triệu tấn trong 2024.

Giá nguyên liệu dự kiến tiếp tục hạ nhiệt

Nguồn cung quặng sắt trong năm 2023 dự kiến đa dạng hơn. Ba nhà xuất khẩu quặng sắt lớn nhất thế giới là Tio Rio Tinto, Vale và FMG đều dự kiến tăng sản lượng thêm 1 - 2%. Tổng lượng khai thác quặng sắt dự kiến của cả ba công ty ước tính đạt 831 triệu tấn.

Theo S&P Global, dự phóng lượng quặng sắt cung cấp năm 2023 đạt 2.344 triệu tấn. Với nguồn cung dồi dào nhưng nhu cầu suy yếu, MAS VN dự phóng giá quặng sắt trung bình năm 2023 ở mức 100 USD/tấn (-16%) và có thể tiếp tục giảm trong năm 2024 về mức 90 USD/tấn.

Sau khi tăng hơn 200% trong 2022 do ảnh hưởng từ việc châu Âu cấm vận Nga, nước chiếm 15% thị phần xuất khẩu than thế giới, giá than toàn cầu đã hạ nhiệt. Cụ thể, giá than 5.500kcal Thanh Đảo trở về mức 180 USD/tấn và dự kiến tiếp tục hạ nhiệt khi Trung Quốc sản xuất được hơn 4,5 tỷ tấn than trong năm 2022. Ngoài ra, Trung Quốc hưởng lợi lớn khi được mua than giá rẻ từ Nga (Nga bị lệnh trừng phạt về xuất khẩu). Giá than cảng Newcastle Úc cũng hạ về mức 180 USD/tấn, giảm 60% so với đỉnh tháng 4/2022 do nhu cầu thế giới giảm và giá cước vận tải biển tiếp tục giảm. Với việc nguồn cung được đảm bảo, dự phóng giá than cốc trong năm 2023 sẽ dao động quanh mức 160 - 180 USD/tấn (-48%). Với việc giá nguyên liệu hạ nhiệt, ước tính biên lợi nhuận gộp các công ty ngành thép có thể cải thiện từ 1.5% - 2% trong 2023.

Rủi ro

Trong năm 2022, ngành thép Việt Nam tương đối thuận lợi về mặt chính sách khi hầu hết các thị trường xuất khẩu lớn của Việt Nam là ASEAN, châu Âu, Trung Quốc và Mỹ không có các cuộc điều tra thuế chống bán phá giá lớn. Ngoài ra, điểm sáng là thị trường Mexico (chiếm dưới 1% giá trị xuất khẩu) vừa có quyết định giảm thuế chống bán phá giá đối với thép mạ nhập khẩu từ Việt Nam, từ 0 - 12,34% xuống mức 0% - 10.84%.

Tuy nhiên, lại có rủi ro về biến động giá nguyên vật liệu. Ngành thép và tôn mạ có rủi ro lớn do chi phí nguyên liệu chiếm 65 - 75% giá thành sản xuất. Đặc biệt trong ngành tôn mạ, giá HRC chiếm hơn 80% chi phí nguyên liệu đầu vào, khiến lợi nhuận của cả ngành biến động rất lớn theo HRC.

Rủi ro do thị trường bất động sản đóng băng. Trong năm 2023, các dự án bất động sản lớn đều triển khai rất hạn chế, qua đó ngành thép cũng trực tiếp bị ảnh hưởng sản lượng.

Rủi ro do các nhà sản xuất Trung Quốc tăng cường xuất khẩu. Từ tháng 1/2023, Trung Quốc mở cửa hoàn toàn. MAS VN cho rằng các nhà sản xuất thép Trung Quốc sẽ tích cực gia tăng tìm kiếm đơn hàng xuất khẩu để bù đắp cho sự suy giảm sản lượng nội địa khi chính thị trường bất động sản Trung Quốc cũng trong tình trạng đóng băng từ 2021 - nay.

Nghị định 101/2021/NĐ-CP thông qua chủ trương tăng thuế xuất khẩu mặt hàng phôi thép nếu trong trường hợp giá thép tăng quá cao nhằm góp phần ổn định nguồn cung phôi thép, hạn chế việc xuất khẩu phôi thép để giữ lại cho sản xuất trong nước, bảo đảm sự phát triển bền vững của ngành thép trong dài hạn.

Kết quả kinh doanh ngành thép 2022

CTCP Tập Đoàn Hòa Phát (HoSE: HPG)

Năm 2022, Hòa Phát ghi nhận doanh thu hợp nhất và lợi nhuận ròng lần lượt đạt 142.771 tỷ và lợi nhuận sau thuế hợp nhất đạt 8.444 tỷ. Theo số liệu của Fiinpro, sản lượng của Hòa Phát trong năm 2022 đạt 7,9 triệu tấn, trong đó sản lượng thép xây dựng và phôi thép đạt 4,27 triệu tấn. Sản lượng HRC vẫn duy trì ở mức tối đa công suất là 2,6 triệu tấn.

Trong quý IV/2022, Hòa Phát đóng cửa 4 lò cao, trong đó 2 lò cao ở Hải Dương và 2 lò cao ở Dung Quất do lượng hàng tồn kho cao trong bối cảnh thị trường bất động sản khó khăn. Trong nửa đầu năm 2023, Hòa Phát dự kiến sẽ mở lại tối đa 3/4 lò cao tùy theo nhu cầu thực tế của thị trường. Tuy nhiên, công ty vẫn duy trì dự án mở rộng Dung Quất 2, dự kiến sẽ đi vào vận hành thử nghiệm từ năm 2024. Khu liên hợp gang thép Hòa Phát Dung Quất 2 với công suất 5,6 triệu tấn HRC/năm, đưa tổng công suất HRC hàng năm đạt 8,6 triệu tấn và năng lực sản xuất thép thô của Hòa Phát dự kiến hơn 14 triệu tấn (tăng 65% so với năm 2022). Mục tiêu từ năm 2025, lọt Top 30 Doanh nghiệp thép lớn nhất toàn cầu.

CTCP Thép Nam Kim (HoSE: NKG)

Năm 2022, Nam Kim ghi nhận doanh thu đạt 23.128 tỷ đồng. Tuy nhiên, do khoản trích lập dự phòng hàng tồn kho 710 tỷ đồng trong 2022 khiến lợi nhuận ròng cả năm 2022 ghi nhận lỗ 66 tỷ đồng. Theo số liệu của Fiinpro, sản lượng của Nam Kim trong năm 2022 đạt 857.605 tấn, trong đó sản lượng tôn mạ đạt 686.248 tấn, sản lượng ống thép tăng trưởng 14,2%, đạt 171.357 tấn. Thị trường xuất khẩu vẫn chiếm tỷ trọng chủ đạo là 57,5% trong sản lượng của NKG, nhưng sản lượng giảm mạnh so với năm 2021, đạt mức 493.078 tấn.

NKG đã tạm dừng xây dựng dự án nhà máy Nam Kim Phú Mỹ trong bối cảnh nhu cầu tôn mạ suy giảm nhanh chóng. MAS VN cho rằng đây là quyết định phù hợp giúp đảm bảo an toàn tài chính của Nam Kim và không lặp lại tình trạng khó khăn như giai đoạn 2018 - 2019. Hiện tại Nam Kim không còn nợ dài hạn, ngoài ra giá tôn mạ trong tháng 3/2023 cũng đã tăng 20% so với đáy lúc tháng 11/2022, trong quý 1/2023 Nam Kim có thể hoàn nhập dự phòng ước đạt 150 tỷ đồng.

CTCP Tập đoàn Hoa Sen (HoSE: HSG)

Quý 1 niên độ 2022/2023, Hoa Sen ghi nhận doanh thu giảm mạnh về mức 7.942 tỷ đồng. Tuy nhiên, khoản trích lập dự phòng hàng tồn kho 652 tỷ đồng đã đẩy lợi nhuận ròng lỗ 680 tỷ đồng. Theo số liệu của Fiinpro, sản lượng của Hoa Sen trong quý 1 niên độ 2022/2023 chỉ đạt 327.431 tấn, trong đó sản lượng tôn mạ đạt 247.812 tấn, sản lượng ống thép tăng trưởng 10,6%, đạt 79.619 tấn. Thị trường xuất khẩu giảm tỷ trọng về mức trung bình giai đoạn 2018 - 2021 là 42,5%, tương đương 138.923 tấn. Theo thông tin từ AGM, trong giai đoạn từ tháng 10/2022 - tháng 1/2023, HSG lỗ 800 tỷ đồng.

Từ tháng 2/2023, HSG thông báo đã có lợi nhuận trở lại. Hoa Sen đặt kế hoạch kinh doanh niên độ 2022/2023 dựa trên hai kịch bản: (1) doanh thu 34.000 tỷ đồng và lợi nhuận ròng 100 tỷ đồng nếu sản lượng đạt 1,4 triệu tấn; (2) doanh thu 36.000 tỷ và lợi nhuận ròng 300 tỷ đồng dựa trên kế hoạch sản lượng đạt 1,5 triệu tấn./.