Thị trường tháng 3 tương quan với thị trường thế giới

Các chỉ số chính trên thị trường chứng khoán (TTCK) Việt Nam vận động theo 2 xu hướng rõ rệt trong tháng 3, tương ứng với 2 khoảng thời gian TTCK toàn cầu tiếp nhận các luồng thông tin trái chiều.

Trong khoảng hơn 2 tuần đầu tháng, VN-Index diễn biến tích cực theo quán tính từ giai đoạn đầu năm. Chỉ số vượt ngưỡng tâm lý 1.000 điểm, ghi nhận mức 1.011,86 điểm vào phiên ngày 18/3 là mức cao nhất từ đầu năm 2019.

Thị trường diễn biến sôi động trong bối cảnh đàm phán thương mại Mỹ - Trung phát đi những tín hiệu lạc quan hơn cho giới đầu tư trong tuần cuối tháng 2 và đầu tháng 3. Không chỉ lùi lại kế hoạch nâng thuế tự vệ từ 10% lên 25%, Tổng thống Donald Trump đã đề cập tới khả năng ký kết một thỏa thuận thương mại mới khi Trung Quốc cho thấy nỗ lực cải thiện quan hệ với Hoa Kỳ.

Đà tăng chậm lại từ ngày 18/3, VN-Index chính thức sụt giảm khi đóng cửa phiên ngày 25 và giao dịch biến động với mức tham chiếu của tháng trong thời gian còn lại. Theo đánh giá của nhóm phân tích Công ty Chứng khoán SSI, như là một lý do để thị trường điều chỉnh, câu chuyện đường cong lợi suất trái phiếu đảo ngược được nhắc lại đã ảnh hưởng tác động tiêu cực lên TTCK toàn cầu, trong đó có Việt Nam.

Lợi suất trái phiếu Chính phủ Mỹ kỳ hạn 3 tháng cao hơn so với kỳ hạn 10 năm lần đầu tiên kể từ năm 2007 kéo theo lo ngại của giới đầu tư về khả năng điều chỉnh của TTCK. Cùng chung đánh giá về tăng trưởng kinh tế giống như các tổ chức tkhác, FED đã tạm dừng xu hướng tăng lãi suất. Tổ chức này duy trì khung lãi suất 2,25% -2,5% trong bối cảnh Hoa Kỳ đang phải đối mặt với kinh tế giảm tốc và rủi ro biến động từ thị trường tài chính.

Bảng dự báo lãi suất (dot plot) còn cho thấy khả năng Ủy ban Thị trường mở Liên bang (FOMC) sẽ không tăng lãi suất trong năm 2019 do trung vị của lãi suất kế hoạch là 2,4%, tương đương mức hiện tại. Đóng cửa phiên ngày 29/3, S&P 500 trên TTCK Hoa Kỳ chỉ tăng nhẹ 0,42% theo tháng trong khi 2 chỉ số chính trên TTCK Việt Nam là VN Index và VN30 Index tương ứng tăng 1,58% và giảm 0,54%.

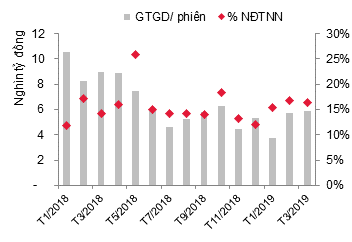

Thanh khoản thị trường cơ sở cải thiện nhẹ

VN-Index có thể tạo đáy trong quý II

Trong báo cáo triển vọng TTCK, CTCK Everest (EVS) đánh giá các yếu tố rủi ro đang giảm dần trong quý II/2019

Việc FED chưa tăng lãi suất, chiến tranh thương mại không gia tăng căng thẳng và gần đến hồi kết thúc sẽ tác động tích cực đến nhà đầu tư trong thời gian tới.

Tuy nhiên, tăng trưởng kinh tế toàn cầu tiếp tục được dự báo chậm lại. Châu Âu, Brexit cần nhiều thời gian hơn để giải quyết các vấn đề nội bộ của khu vực này. Trong nước, lạm phát tiềm ẩn những rủi ro mới. Giá xăng, giá điện tăng sẽ tác động đến CPI, chi phí đầu vào tăng sẽ tác động đến biên lợi nhuận của các doanh nghiệp.

Về diễn biến thị trường, chưa xuất hiện những yếu tố tích cực rõ ràng trong quý II/2019, trong khi thanh khoản đang giảm dần. dự báo lợi nhuận quý I sẽ giảm tốc hoặc tăng trưởng chậm lại quanh 4%. Dựa trên những phân tích các yếu tố trên, khả năng VN-Index sẽ biến động trong biên độ từ 940-985 điểm trong quý II/2019.

Dự báo mức đáy ngắn hạn quanh mức hỗ trợ ở vùng 940 điểm khi thị trường sau mùa đại hội cổ đông vào tháng 5, tháng 6, và chưa thấy các thông tin hỗ trợ. Tuy nhiên thị trường cũng không xuất hiện các thông tin tiêu cực trong giai đoạn này có thể làm thị trường giảm sâu.

Thị trường nhiều khả năng sẽ bắt đầu tích cực trở lại cuối quý 2 và nếu cộng hưởng với những thông tin tích cực tác động từ bên ngoài như Mỹ-Trung Quốc có thể đạt được thỏa thuận thương mại vào nửa cuối quý 2, và FED tiếp tục theo đuổi chính sách lãi suất thận trọng.

Khi đó, hy vọng thị trường kết hợp với những yếu tốt tích cực trong nước và tăng trưởng ổn định của nền kinh tế sẽ giúp thị trường xác lập trở lại xu hướng tăng điểm giai đoạn nửa cuối năm 2019. Triển vọng trung hạn, VN-Index có thể chạm mức mục tiêu 1.068 điểm trong quý 4 và kết thức năm 2019 quanh mức 1.000 điểm.

Trong quý II/2019, những ngành/cổ phiếu có sự tăng trưởng tốt như ngành hàng tiêu dùng (F&B, bán lẻ) và những cổ phiếu trước đó đang định giá rẻ và tiềm năng tăng trưởng trở lại khi lợi nhuận cải thiện trong quý II.

Những công ty này sẽ có đặc điểm như doanh thu và lợi nhuận ổn định lớn hơn 20% trong II quý đầu năm 2019; ROE ở mức cao hơn 18% hằng năm; định giá P/E ở mức hấp dẫn với PE trailing dưới 19 lần cho cổ phiếu vốn hóa lớn và dưới 10 lần cho cổ phiếu vốn hóa vừa; tỷ lệ nợ vay thấp và ở mức an toàn và không phụ thuộc nhiều vào dòng vốn vay; các công ty có thị trường tiêu thụ nội địa lớn và cổ phiếu các công ty này ít nhạy cảm với thị trường đi xuống.