Thị trường trái phiếu doanh nghiệp sôi động từ năm 2019 đến nay và đang chiếm hơn 15% GDP, vẫn rất thấp so với các nước trong khu vực.

Theo ông Trần Lê Minh, Giám đốc Quản lý danh mục trái phiếu, Dragon Capital Việt Nam, sự quan tâm của nhà đầu tư tới trái phiếu đang rất cao dù vẫn bị cạnh tranh bởi sức nóng của cổ phiếu.

Giá trị giao dịch bình quân của thị trường trái phiếu thời gian gần đây lên tới 15.500 tỷ đồng/ngày. Trong đó, trái phiếu Chính phủ được giao dịch nhiều nhất, trái phiếu địa phương chủ yếu dành cho các nhà đầu tư chuyên nghiệp.

Riêng đối với trái phiếu doanh nghiệp, quy mô đang tăng rất nhanh trong giai đoạn 2016 - 2020, tổng giá trị thị trường này đã đạt khoảng 950.000 tỷ đồng tính đến cuối 2020, chiếm 15,6% GDP. Đặc biệt, quy mô thị trường tăng vọt trong 2 năm trở lại đây (giai đoạn năm 2019 - 2020) với mức tăng tới 45%.

Nếu so sánh với các nước trong khu vực, thị trường trái phiếu Việt Nam vẫn còn rất khiêm tốn khi chỉ chiếm 15,6% GDP, trong khi các thị trường khác quy mô trái phiếu chiếm tới 30 - 40% GDP (Hồng Kông, Singapore), Hàn Quốc lên tới 80% GDP.

Vậy, những doanh nghiệp nào đã phát hành trái phiếu nhiều nhất?

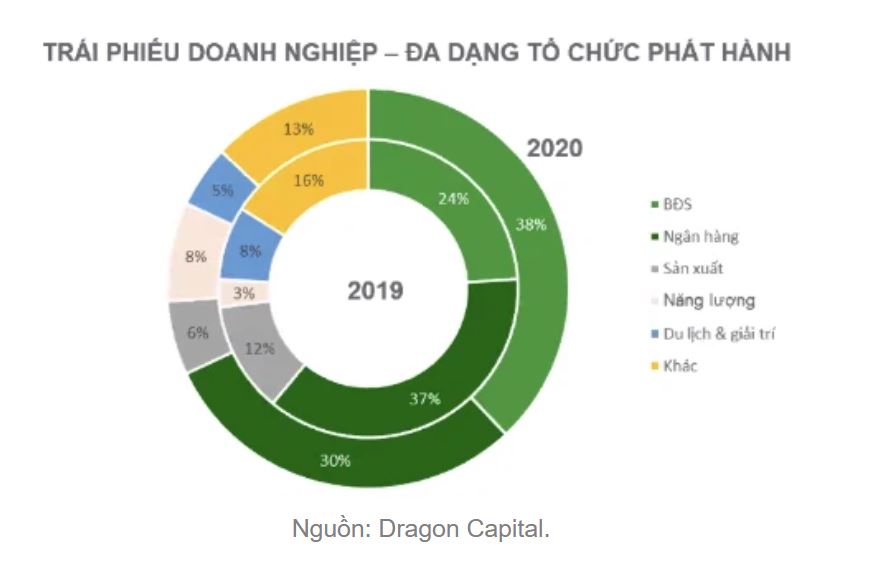

Theo thống kê của Dragon Capital, trong 2 năm qua, các doanh nghiệp bất động sản và ngân hàng đã hút được lượng tiền lớn thông qua kênh phát hành trái phiếu. Dù ngành ngân hàng có mức lãi suất trả cho trái chủ thấp hơn nhiều so với bất động sản nhưng lượng huy động cũng gần ngang ngửa.

Tính riêng trong năm 2020, trái phiếu doanh nghiệp thực sự bùng nổ khi phát hành sơ cấp đạt 431.000 tỷ đồng, cao hơn nhiều so với trái phiếu Chính phủ và gấp 1,3 lần năm 2019 khi tổng giá trị trái phiếu doanh nghiệp phát hành đạt 320.000 tỷ đồng, cũng gấp gần 3 lần năm 2018.

Như vậy, ngành ngân hàng với tỷ trọng 30% trong tổng lượng trái phiếu phát hành năm 2020 đã huy động được nguồn tiền 129.300 tỷ đồng. Tỷ trọng này thấp hơn năm 2019 là 37% và "nhường ngôi" cho bất động sản.

"Vua phát hành trái phiếu" năm qua đã thuộc về các danh nghiệp thuộc lĩnh vực bất động sản khi chiếm tỷ trọng 38% (tăng mạnh so với tỷ trọng 24% năm 2019), thu về nguồn tiền 163.700 tỷ đồng.

Bên cạnh đó, các doanh nghiệp thuộc lĩnh vực năng lượng cũng đẩy mạnh phát hành trái phiếu khi tăng tỷ trọng từ 3% năm 2019 lên 8% năm 2020. Các doanh nghiệp sản xuất, du lịch và giải trí cũng tham gia huy động vốn từ kênh này.

Trong 2 năm qua, lãi suất huy động trái phiếu doanh nghiệp đã tăng mạnh ở lĩnh vực bất động sản, từ mức trên 8,5%/năm lên 10,5%/năm. Có lẽ đây chính là yếu tố giúp doanh nghiệp bất động sản gom được lượng tiền lớn và chiếm đầu bảng về hút tiền qua trái phiếu. Ngành năng lượng cũng tăng mạnh lãi suất trả cho trái chủ từ mức 6,7%/năm lên 10,5%/năm.

Dù các ngân hàng vẫn giữ nguyên mức lãi suất khá thấp cho trái phiếu phát hành, chỉ ở mức 6,7%/năm, không tăng nhưng vẫn được nhiều trái chủ gửi tiền.

Mặc dù, lĩnh vực xây dựng mới là "nhà thầu" trả lãi cao nhất cho trái phiếu là 11,2%/năm trong năm 2020, tăng vọt so với mức 8% năm 2019 nhưng lại không có tên trong danh sách những tổ chức huy động nhiều.

Về kỳ hạn, trái phiếu doanh nghiệp rất đa dạng kỳ hạn, nhưng phổ biến là 2 - 3 năm, kỳ hạn này chủ yếu của các công ty bất động sản, kỳ hạn phát hành của ngân hàng dài hơi hơn. Điểm nhấn, bất chấp lãi suất thị trường giảm nhưng lãi suất trái phiếu doanh nghiệp lại, điều này làm tăng sự chênh lệch giữa lãi suất trái phiếu Chính phủ và trái phiếu doanh nghiệp.

Đối với các cá nhân muốn đầu tư trái phiếu doanh nghiệp, theo ông Lê Anh Tuấn, Giám đốc Tư vấn đầu tư, công ty DCVFM (Dragon Capital Việt Nam), nhà đầu tư nên tìm hiểu kỹ thông tin về doanh nghiệp phát hành trái phiếu, phải "rờ" được, như: biết tên, ngành nghề kinh doanh, thế mạnh, thị phần… vì nhiều công ty phát hành sẽ dẫn tới rủi ro bất cân đối thông tin…/.