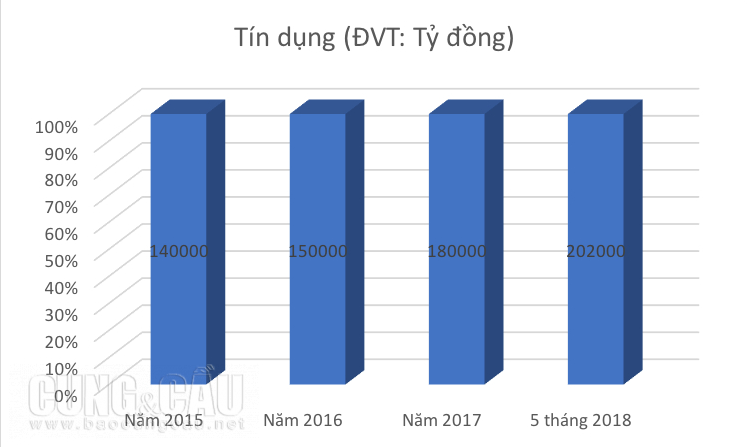

Theo số liệu của Ngân hàng Nhà nước (NHNN), 5 tháng đầu năm 2018, tăng trưởng tín dụng bất động sản đạt 2,19%, thấp hơp nhiều so với mức tăng trưởng tín dụng chung 6,16%. Nếu xét về tỷ trọng, dư nợ tín dụng bất động sản hiện chiếm khoảng 7,5% trong tổng dư nợ khoảng 6,8 triệu tỷ đồng của toàn nền kinh tế, con số thấp hơn rất nhiều so với tỷ trọng 30 - 33% giai đoạn 2007 -2008. Đây là kết quả sau khi NHNN phát “hiệu lệnh” yêu cầu các NHTM phải “siết” lại cho vay đối với các lĩnh vực rủi ro, trong đó có bất động sản.

Tại 2 thành phố lớn là Hà Nội và TP. HCM, tỷ trọng cho vay bất động sản lần lượt là 7,6% và 10,8% trong tổng dư nợ cho vay trên từng địa bàn. Tuy nhiên, nhiều ý kiến nghi vấn đang được đặt ra với những con số này. Nhiều chuyên gia cho rằng, tín dụng bất động sản hiện nay không chỉ dừng lại ở 1 con số như công bố của NHNN, mà được “biến tướng” dưới nhiều hình thức khác nhau.

“Ẩn” trong tín dụng tiêu dùng

Báo cáo của Ủy ban Giám sát tài chính Quốc gia (NFSC), cho rằng kể cả trực tiếp lẫn gián tiếp (qua kênh cho vay tiêu dùng, cho vay xây dựng), tổng dư nợ cho vay bất động có thể lên tới hơn 20% tổng dư nợ cho vay của nền kinh tế.

“Trong 5 tháng đầu năm 2018, tỷ trọng cho vay vào lĩnh vực xây dựng và bất động tăng nhẹ lên mức 16,3% (cuối năm 2017 là 16%)”, báo cáo của NFSC cho biết.

Dòng vốn đổ vào bất động sản vẫn tăng qua các năm (Theo baocungcau.net)

Đồng tình với số liệu đưa ra từ NFSC, ông Nguyễn Trí Hiếu, chuyên gia tài chính ngân hàng, cho rằng nếu phân loại cho vay bất động sản đúng thực chất, cộng cả cho vay tiêu dùng, trong đó có cho vay sửa chữa nhà, cho vay xây nhà... nhưng thực chất là cho vay bất động sản thì tín dụng lĩnh vực này lên đến 20%, cao gần gấp 3 lần con số mà NHNN đã đưa ra là vào khoảng 7,5%.

Ông Hiếu lý giải: Theo quy định hiện nay của NHNN, cho vay bất động sản là khi người dân vay ngân hàng với mục đích để đầu tư và sinh lợi trên bất động sản được vay.

“Hầu hết các ngân hàng vẫn đang dùng định nghĩa này để phân loại đâu là cho vay bất động sản. Như vậy, ngay cả những trường hợp cũng là vay mua bất động sản nhưng không bán đi mà tích lũy cũng được xếp vào tín dụng tiêu dùng, đồng thời chỉ chịu hệ số rủi ro 100% của tín dụng tiêu dùng”, ông Hiếu cho biết.

Theo ông Hiếu, với tổng dư nợ nền kinh tế khoảng 6,8 triệu tỷ đồng và tỷ trọng cho vay bất động sản là 20% tổng dư nợ, con số tuyệt đối cho vay ngành này phải lên đến 1,36 triệu tỷ đồng.

“Đây là con số rất lớn. Tại Mỹ, tín dụng bất động sản chỉ khoảng 8-10% tổng dư nợ toàn nền kinh tế. Trong thời gian qua, nếu cộng cả cho vay bất động sản và cho vay chứng khoán tỷ trọng này không dưới 1/3 tổng dư nợ cho vay nền kinh tế”, ông Hiếu nhận định.

TS. Võ Trí Thành, nguyên Phó Viện trưởng, Viện Nghiên cứu Quản lý Kinh tế Trung ương (CIEM), ước tính tỷ trọng cho vay bất động sản thực chất khoảng 14-16% tổng dư nợ tín dụng, vì tỷ trọng cho vay tiêu dùng của hệ thống ngân hàng đang khoảng 16-17%, trong đó hơn một nửa chảy vào bất động sản, đa số liên quan đến đầu tư bất động sản.

“Biến tướng” trong 6 lĩnh vực ưu tiên

Không chỉ nằm trong tín dụng tiêu dùng, ông Nguyễn Xuân Thành, Giám đốc Phát triển, Trường Đại học Fulbright Việt Nam, cho rằng tăng trưởng tín dụng của hệ thống ngân hàng hiện nay vẫn đang ở mức cao hay nói cách khác là nền kinh tế không đói tín dụng. Tuy nhiên, cái lệch lạc hiện nay là mệnh lệnh hành chính trong phân bổ tín dụng quá nhiều, các ngân hàng bị áp quota tín dụng và định hướng dòng tín dụng vào 6 lĩnh vực ưu tiên.

“Định hướng tín dụng vào 6 lĩnh vực ưu tiên như là nông nghiệp, như là doanh nghiệp vừa và nhỏ, doanh nghiệp xuất khẩu … là đúng. Nhưng xét về yếu tố kinh tế, NHNN dùng hiệu lệnh hành chính áp đặt lên các ngân hàng chỉ đưa vốn vào 6 lĩnh vực ưu tiên và “siết” ngân hàng bơm vốn vào bất động sản sẽ làm méo mó thị trường.

Cuối cùng các ngân hàng thực ra vẫn cho vay lĩnh vực bất động sản nhưng mà phân loại vào 6 lĩnh vực ưu tiên, nên nó không thực chất. Nếu như chúng ta đánh giá sức khỏe của hệ thống ngân hàng được cải thiện thì đã đến lúc thay vì áp đặt các mệnh lệnh hành chính trong điều hành chính sách tín dụng bằng cách dựa vào thị trường nhiều hơn”, ông Thành phân tích.

Bà Nguyễn Thị Mùi, Nguyên giám đốc trường đào tạo và phát triển nguồn nhân lực Vietinbank, cũng phân tích không loại trừ khả năng các NHTM dùng các biện pháp kỹ thuật để đẩy tín dụng bất động sản sang thành tín dụng 6 lĩnh vực ưu tiên để làm đẹp sổ sách.

“Một thực tế vẫn tồn tại ở Việt Nam đó là việc phân loại tín dụng chưa thực sự minh bạch trong. Vì vậy, khi cơ quan nhà nước kêu gọi hạn chế tín dụng vào lĩnh vực này, hạn chế tín dụng cho lĩnh vực khác thì các NHTM sẽ tìm mọi cách biến tướng nó, ẩn dưới nhiều hình thức. Ví như đưa tín dụng bất động sản qua tín dụng tiêu dùng hay những dạng khác mà không thể hiện đúng là tín dụng bất động sản. Danh chính ngôn thuận bảo tín dụng bất động sản chỉ chiếm 10%, 15% hay 20% thôi nhưng thực chất không phải như vậy”, bà Mùi phân tích.

Vị chuyên gia này nhấn mạnh thêm, đã đến lúc phải minh bạch, rành mạch từng loại tín dụng và làm sao phải tính dư nợ cho từng loại phải rõ ràng. Tất yếu trong kinh doanh cho vay vào đâu là quyền của các NHTM nhưng trong bối cảnh hiện nay ngành ngân hàng Việt Nam còn nhiều hạn chế và yếu kém, nếu việc quản lý chưa minh bạch được những vấn đề này thì rủi ro là không hề nhỏ.

TS. Nguyễn Đức Thành,Viện trưởng Viện Nghiên cứu Kinh tế và Chính sách, cảnh báo nếu không đánh giá đầy đủ về tỷ trọng tín dụng bất động sản trong tổng dư nợ, cơ quan quản lý có thể nhìn nhầm và quản lý không đủ chặt chẽ, dễ dẫn đến nguy cơ xuất hiện bong bóng bất động sản.

| “Theo lộ trình NHNN sẽ nâng hệ số rủi ro cho vay lĩnh vực này từ 200% lên 250%, giảm tỷ lệ vốn ngắn hạn được cho vay trung, dài hạn từ 45% xuống còn 40% bắt đầu từ ngày 01.01.2019. Khi hệ số rủi ro tăng sẽ siết lại quy mô cho vay bất động sản. Điều này cho thấy cơ quan quản lý “vừa đánh vừa xoa” và linh hoạt nhưng không cho thấy chính sách lâu dài cho thị trường bất động sản”, TS. Nguyễn Trí Hiếu bình luận. |

| “NHNN đang chịu sức ép khá lớn vì phải duy trì tăng trưởng GDP cao buộc phải hạ lãi suất, tăng tín dụng. Tinh thần của NHNN là ổn định vĩ mô. Do vậy, cơ quan này đang giám sát khá chặt chẽ cho vay bất động sản cũng như cho vay chứng khoán. Mới đây, NHNN đã có đề án lớn về việc giám sát lại cho vay tiêu dùng, thống kê và “tách” cho vay bất động sản đang “ẩn nấp” trong cho vay tiêu dùng và buộc các NHTM phải làm đến nơi đến chốn”, TS. Võ Trí Thành, nguyên Phó Viện trưởng, Viện Nghiên cứu Quản lý Kinh tế Trung ương (CIEM) |