Agribank "câu giờ" cổ phần hoá vì đất và nợ xấu?

Dẫu khoác “chiếc áo đẹp” tài sản lớn nhất hệ thống, Agribank khó giấu được năng lực yếu và ý thức tắc trách của nhân sự qua những con số nợ xấu, cùng hàng nghìn vụ kiện liên quan đến bất động sản. Nhưng biết đâu đó đằng sau tất cả lại là một "thuyết âm mưu"?

***

Nợ xấu của Agribank đã tích tụ từ lâu và bởi vì bản thân ngân hàng cũng làm chức năng mang tính hỗ trợ ngành kinh tế khác nên nếu có thấy bức tranh màu u ám trong thời buổi Covid-19 cũng là điều dễ hiểu. Dù ngân hàng có công khai hàng ngàn vụ kiện và loạt tài sản đảm bảo nhiều đất đai đi chăng nữa (?)

- Vậy tại sao không phải ngân hàng khác, mà lại là Agribank?

- Tại sao Agribank không làm đúng chức năng của mình là hỗ trợ kinh tế nông thôn, mà lại vướng quá nhiều vào bất động sản?

- Để xảy ra hơn 7.000 vụ kiện liên quan đến tài sản đảm bảo, Ngân hàng Nhà nước có trách nhiệm không? Khi nào Agribank giải quyết xong 7.000 vụ kiện liên quan đến tài sản đảm bảo? Bao nhiêu tài sản sẽ được bán đi?

- Chất lượng tín dụng xấu liệu có phải do chất lượng nhân sự kém, tư tưởng làm việc thiếu trách nhiệm, "sáng cắp ô đi, chiều cắp ô về" hay do năng lực quản lý yếu của lãnh đạo?

- Nợ xấu 2,15% với 70% có khả năng mất vốn, và 89% tài sản đảm bảo là đất, liệu các khoản nợ xấu này có đang hấp dẫn?

- Khi nào Agribank thực hiện được kế hoạch cổ phần hoá?

Thống kê từ báo cáo tài chính bán niên 2020 cho thấy, hầu hết ngân hàng ghi nhận nợ xấu nội bảng tăng so với cuối năm trước. Trong đó, nhóm Big 4, khối chiếm gần một nửa dư nợ toàn hệ thống, có quy mô nợ xấu tăng mạnh như VietinBank (tăng 47,7%), Agribank (tăng 40%), BIDV (tăng 16,8%), Vietcombank (tăng 10,8%). Bên nhóm ngân hàng tư nhân phần lớn cũng có số dư nợ xấu tăng ở mức hai con số.

Theo số liệu của Ngân hàng Nhà nước (NHNN), tính đến thời điểm 31/5/2020, nợ xấu nội bảng của toàn hệ thống các tổ chức tín dụng tăng 16,3% so với cuối năm 2019. Tương ứng với tỷ lệ nợ xấu nội bảng ở mức 1,86%, tăng 0,23 điểm % so với cuối năm trước (1,63%).

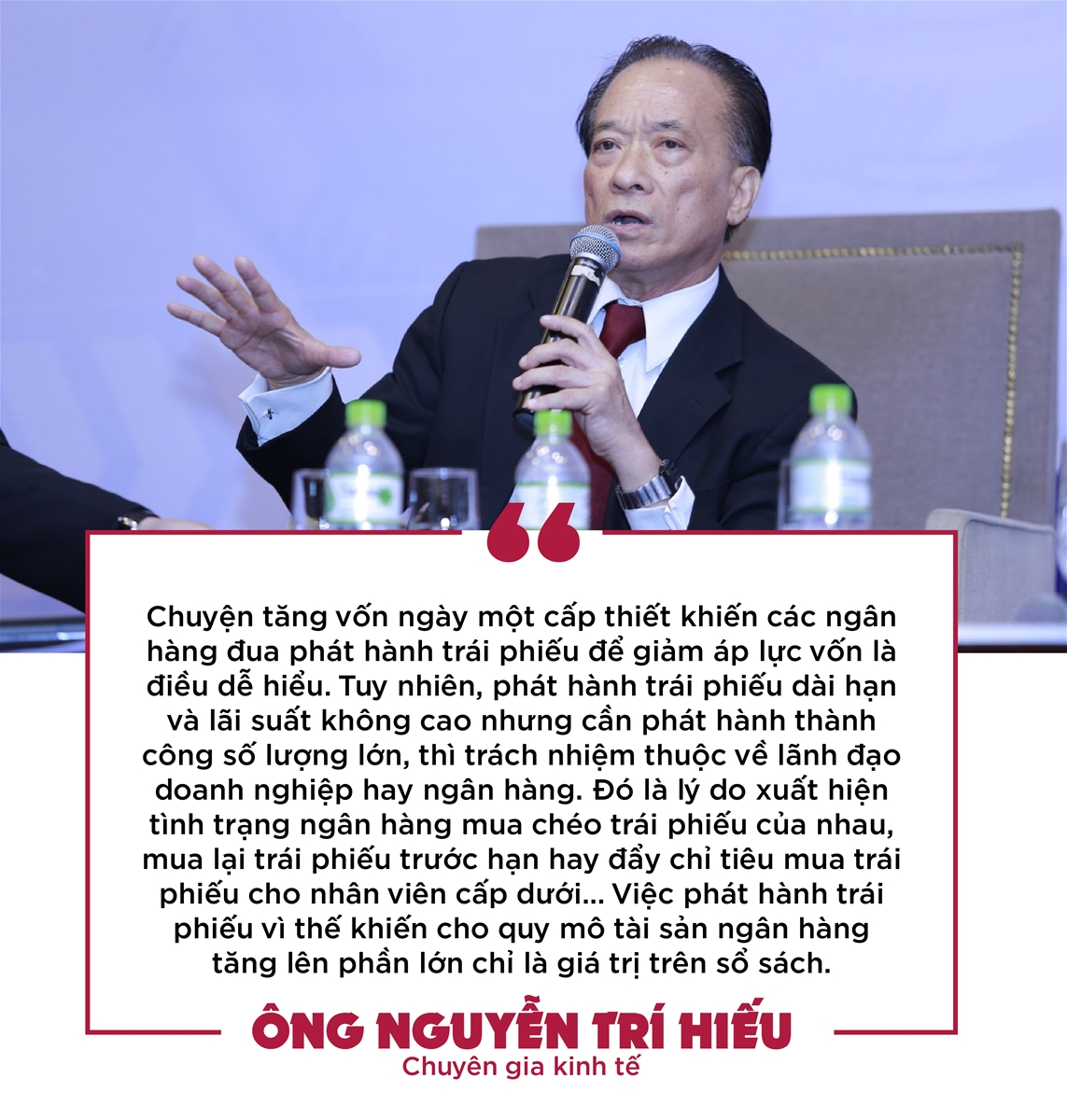

Tuy vậy, theo các chuyên gia tài chính, bức tranh nợ xấu năm nay không rõ ràng. Đơn cử như chuyên gia kinh tế Nguyễn Trí Hiếu cho rằng, theo NHNN công bố tỷ lệ nợ xấu nội bảng của các ngân hàng dưới 2%, là con số quá tốt nếu so với mục tiêu giữ tỷ lệ nợ xấu không quá 3%.

Thế nhưng, Thông tư 01 của NHNN cho phép các ngân hàng không chuyển nhóm nợ để giúp doanh nghiệp bị tác động bởi dịch bệnh. Không chuyển nhóm nợ tức vẫn giữ ở nhóm nợ cũ và không biết bao nhiêu khách hàng của các ngân hàng trong toàn hệ thống được nằm lại ở nhóm cũ, trong khi đáng lẽ phải chuyển nhóm nợ vì không trả được nợ.

Chính vì thế tỷ lệ nợ xấu trên sổ sách hiện tại của các ngân hàng không phải là cơ sở để xác nhận chính xác tình hình nợ xấu. Trong trạng thái bình thường, theo quy định nợ của doanh nghiệp đang ở nhóm 1 và trễ hạn sau 10 ngày phải chuyển lên nhóm 2 (nợ cần chú ý), sau 90 ngày chuyển sang nhóm 3, sau 180 ngày chuyển lên nhóm 4 và sau 360 ngày chuyển lên nhóm 5.

Khi nợ của doanh nghiệp chuyển lên nhóm 2, ngân hàng phải trích lập dự phòng 5%. Nhưng khi áp dụng Thông tư 01, ngân hàng giữ nguyên nợ ở nhóm 1 và chỉ trích lập dự phòng chung 0,75%. Nguyên tắc này sẽ áp dụng cho tất các khách hàng khác khi họ không bị chuyển nhóm nợ.

Theo đó, các ngân hàng không phải trích lập dự phòng rủi ro với tỷ lệ cao hơn, từ đó giảm được chi phí. Song như vậy trong lợi nhuận của ngân hàng sẽ có phần ảo. Đó là phần đáng ra phải khấu trừ cho trích lập dự phòng rủi ro, nhưng không trích lập, trở thành lợi nhuận. Từ lợi nhuận ảo đó, sức khỏe tài chính của các ngân hàng cũng bị méo mó.

Trong báo cáo cập nhật đánh giá tác động của đại dịch Covid-19 đối với các ngành kinh tế Việt Nam, TS.Cấn Văn Lực và nhóm công sự của ông dự đoán nợ xấu nội bảng của các ngân hàng sẽ tăng nhanh, có thể đến 4% và nợ xấu gộp dự báo lên đến khoảng 6% cuối năm 2020 và còn cao trong năm 2021 khi Thông tư 01 hết hiệu lực và phải chuyển nhóm nợ xấu.

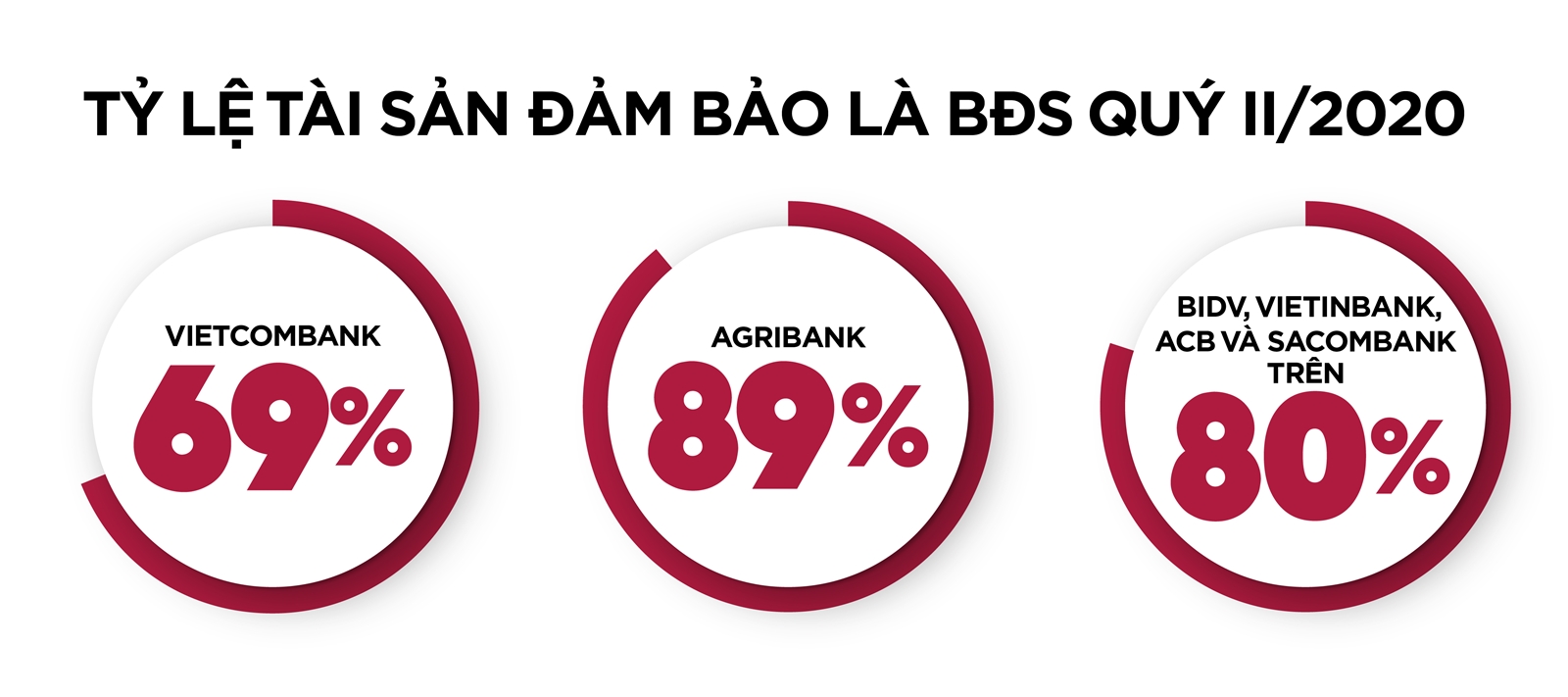

Quan sát các chỉ số này sẽ thấy, một trong những yếu tố đặc biệt nhiều rủi ro khi xét đến các khoản nợ tại ngân hàng là mối liên hệ với bất động sản. Tính đến cuối quý II, 69% tài sản đảm bảo của Vietcombank là bất động sản; trong khi Agribank là hơn 89%. Con số này của BIDV, VietinBank, ACB và Sacombank cũng khoảng trên 80%.

Như vậy, trong toàn bộ hệ thống, Agribank là ngân hàng có tài sản đảm bảo là bất động sản cao nhất. Những người hoạt động trong ngành thừa hiểu rằng, bất động sản là nhóm tài sản đảm bảo vững chắc nhất trong tín dụng. Các khoản nợ liên quan đến bất động sản càng nhiều càng cho thấy "khẩu vị" tín dụng của một ngân hàng đang thiên về lĩnh vực này. Điều này cũng là dễ hiểu, đặc biệt trong bối cảnh thị trường bất động sản đang ghi nhận mức tăng trưởng ấn tượng những năm gần đây. Tuy nhiên, với Agribank đây lại là một vấn đề cần nhiều lời giải thích.

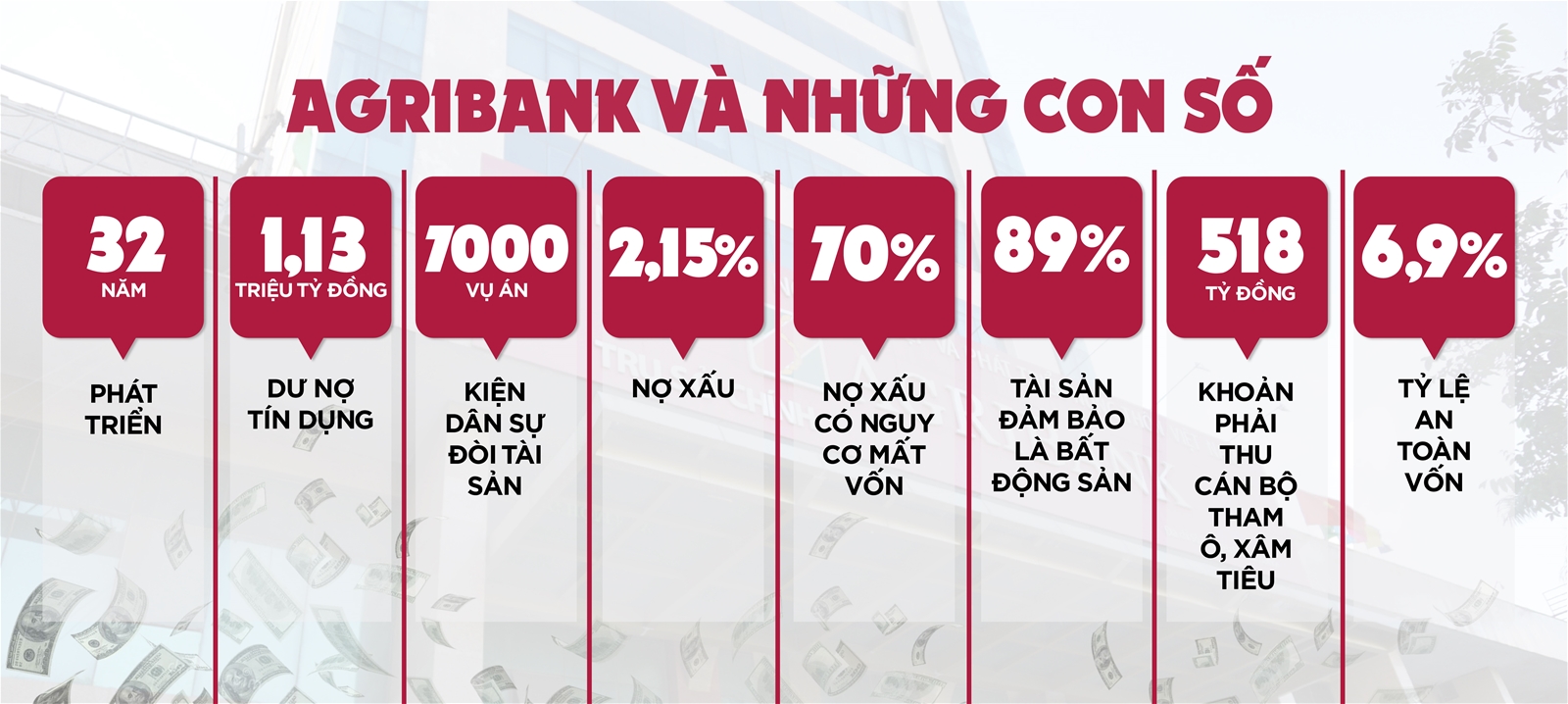

Được thành lập theo Nghị định số 53-HĐBT ngày 26/03/1988 của Hội đồng Bộ trưởng (nay là Chính phủ), đến nay đã hơn 30 năm, trải qua mỗi thời kỳ phát triển với những tên gọi gắn với sứ mệnh khác nhau, Agribank vẫn được biết đến với nhiệm vụ chính là hỗ trợ phát triển nông nghiệp.

Agribank cũng luôn khẳng định vị thế, vai trò của một trong những Ngân hàng Thương mại hàng đầu, đi đầu thực hiện chính sách tiền tệ, góp phần ổn định kinh tế vĩ mô, kiềm chế lạm phát, hỗ trợ tăng trưởng, luôn đồng hành cùng sự nghiệp phát triển nông nghiệp, nông dân, nông thôn,... Đây cũng là ngân hàng có điều kiện và được tạo thuận lợi bậc nhất trong hệ thống.

Với sứ mệnh quan trọng như vậy cùng với đối tượng phục vụ là mảng sản xuất bền vững như nông nghiệp, đáng lẽ Agribank sẽ trở thành ngân hàng vững chắc và có những chỉ số tài chính “đẹp” nhất. Nhưng thực tế lại không được như kỳ vọng.

Trong suốt thời gian dài, Agribank nằm trong danh sách ngân hàng có nhiều vấn đề khó nói nhất. Không chỉ là con số ít đẹp trên báo cáo tài chính, khoản nợ xấu khổng lồ, mối quan hệ bất bình thường với thị trường bất động sản,… nhà băng này còn vướng vào hàng nghìn vụ kiện tụng cũng như lùm xùm do nhân sự yếu về năng lực, đạo đức nghề nghiệp...

Sự yếu kém của Agribank một phần cũng thể hiện trên báo cáo tài chính. Theo báo cáo tài chính riêng lẻ bán niên, tại thời điểm 30/6/2020, dư nợ tín dụng của Agribank đạt 1,13 triệu tỷ đồng, đứng đầu hệ thống. Tuy nhiên, so với đầu năm, tín dụng của ngân hàng chỉ tăng 1,2% - mức tăng trưởng thấp nhất trong vòng 5 năm trở lại đây.

Trong khi tín dụng tăng chậm thì ngân hàng lại mạnh tay cơ cấu nợ cho khách hàng, khiến thu nhập từ lãi giảm mạnh (nợ cơ cấu lại không được ghi nhận lãi dự thu). Cụ thể, đến cuối tháng 6/2020, dư nợ bị ảnh hưởng bởi dịch Covid 19 của Agribank là hơn 167 nghìn tỷ đồng, ngân hàng thực hiện cơ cấu nợ, miễn giảm lãi, phí gần 53 nghìn tỷ đồng, hạ lãi suất cho vay cho hơn 35.000 khách hàng với dư nợ được hạ lãi suất trên 45.000 tỷ đồng, cho vay mới lãi suất thấp 60.000 tỷ đồng…

Huy động vốn tăng 4% so với đầu năm, khiến chi phí lãi tăng mạnh hơn thu nhập từ lãi. Điều này khiến thu nhập lãi thuần nửa đầu năm 2020 của Agribank giảm 5% so với cùng kỳ năm ngoái.

Lãnh đạo ngân hàng cũng thừa nhận, việc thu hồi nợ gặp khó khăn do thanh khoản thị trường bất động sản kém, việc khởi kiện để thu hồi nợ chậm trễ… khiến việc thu hồi nợ giảm, kéo theo lãi thuần từ hoạt động khác suy giảm.

Và đương nhiên để giải quyết nợ xấu, động thái giải quyết đầu tiên của Agribank là bán tài sản thế chấp. Đầu tháng 8 vừa qua, ngân hàng đã thông báo bán đấu giá hai quyền sử dụng đất và tài sản gắn liền với đất tại TP.HCM với giá khởi điểm lần lượt là gần 19 tỷ đồng và 33 tỷ đồng.

Nhiều khối nợ cũng được giải phóng bằng cách tương tự.

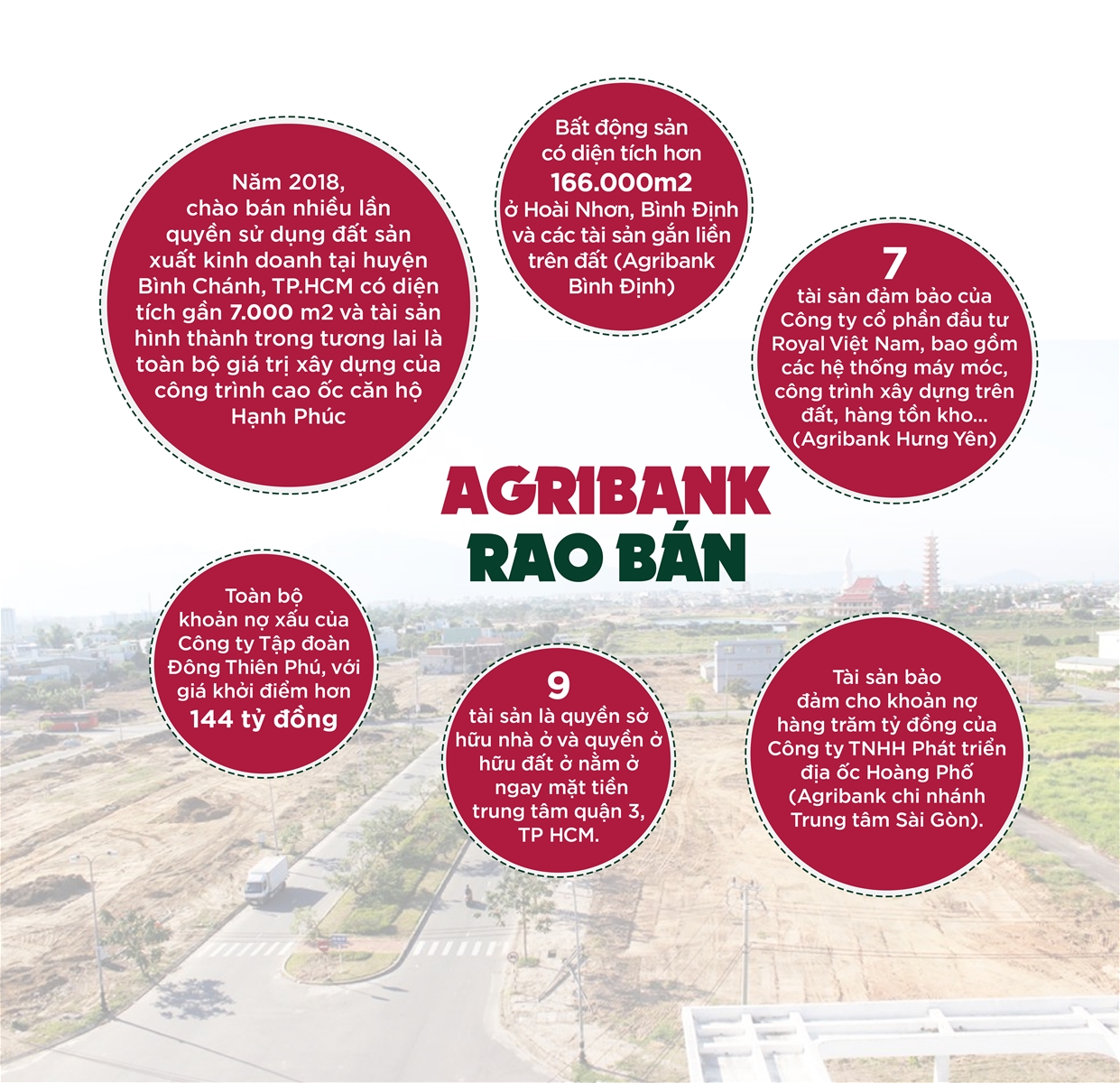

Năm 2018, Agribank chào bán quyền sử dụng đất sản xuất kinh doanh tại huyện Bình Chánh, TP.HCM có diện tích gần 7.000m2 và tài sản hình thành trong tương lai, là toàn bộ giá trị xây dựng của công trình cao ốc căn hộ Hạnh Phúc, với giá khởi điểm 405 tỷ đồng. Toàn bộ khu đất trên là tài sản thế chấp cho khoản vay hơn 708 tỷ đồng (dư nợ gốc là trên 352 tỷ và nợ lãi là hơn 356 tỷ đồng) của doanh nghiệp tư nhân Thanh Tùng, tại Agribank Bình Tân, TP.HCM.

Tài sản trên được Agribank bán theo nguyên trạng, tức có sao bán vậy. Người tham gia đấu giá khoản nợ xem xét tìm hiểu các hồ sơ khoản nợ và tự xác định tình trạng của khoản nợ theo hiện trạng thực tế.

Một khoản nợ hàng trăm tỷ đồng khác cũng được nhà băng này rao bán là các tài sản bảo đảm cho khoản nợ của Công ty TNHH Phát triển địa ốc Hoàng Phố, thế chấp để vay vốn tại Agribank chi nhánh Trung tâm Sài Gòn. Các tài sản này đã được Công ty Hoàng Phố bàn giao cho ngân hàng để đấu giá thu hồi khoản nợ vay.

9 tài sản là quyền sở hữu nhà ở và quyền ở hữu đất ở nằm ở ngay mặt tiền trung tâm quận 3, TP.HCM cũng được Agribank rao bán. Giá khởi điểm cho loạt tài sản này là hơn 346 tỷ đồng. Ngoài các khoản nợ cần rao bán ở TP.HCM, Agribank cũng đấu giá hàng loạt khoản nợ trên trăm tỷ đồng tại nhiều địa phương trên cả nước.

Một điểm khá giống nhau trong các tài sản rao bán được Agribank công khai rõ:

* Là tài sản thế chấp có pháp lý phức tạp. Bên mua phải tự tìm hiểu và có phương án xử lý sau khi mua.

* Hạ giá 10% hoặc hơn sau mỗi lần rao bán

* Bên mua được giá rẻ: Nếu là người trong cuộc và nắm rõ hồ sơ pháp lý .

Trước đó, cuối 2018, Agribank Hưng Yên chào bán 7 tài sản đảm bảo của Công ty cổ phần đầu tư Royal Việt Nam, bao gồm các hệ thống máy móc, công trình xây dựng trên đất, hàng tồn kho,... với giá khởi điểm hơn 133 tỷ đồng.

Tương tự Agribank Bình Định đã rao bán tài sản bảo đảm gồm bất động sản có diện tích hơn 166.000m2 ở Hoài Nhơn, Bình Định và các tài sản gắn liền trên đất. Giá khởi điểm là gần 151 tỷ đồng, giảm tới 46% so với mức giá đưa ra từ đợt đầu rao bán.

Agribank chi nhánh Sở giao dịch cũng chào bán toàn bộ khoản nợ xấu của Công ty Tập đoàn Đông Thiên Phú, với giá khởi điểm hơn 144 tỷ đồng. Mức giá này đã giảm 16 tỷ đồng so với thông báo trước đó, và giảm gần 100 tỉ đồng so với lần đấu giá trước đó.

Nhìn chung tài sản rao bán của Agribank là mặt hàng ế trên thị trường. Theo một chuyên gia về đấu giá, có rất nhiều lý do tác động tới việc không bán được tài sản là bất động sản có giá trị lớn như: giá khởi điểm của tài sản chưa được định giá phù hợp, không hấp dẫn các nhà đầu tư; tình hình thị trường bất động sản tại thời điểm bán đấu giá bất ổn; hồ sơ pháp lý của tài sản rất phức tạp, tiềm ẩn nhiều nguy cơ tranh chấp nên nhà đầu tư có tâm lý e ngại và không quan tâm tới những tài sản như vậy.

Ai có thể trả lời chính xác khối nợ xấu thực sự của Agribank thời điểm hiện tại? Tài sản thế chấp của ngân hàng này bao nhiêu còn giá trị, và bao nhiêu sẽ là mất vốn?

Tại thời điểm 30/6/2020, tỷ lệ nợ xấu của Agribank là 2,15% (cuối quý I/2020 là 1,56%), chủ yếu tăng mạnh ở nợ nhóm IV và nợ nhóm V. Tổng số nợ xấu của Agribank đến 30/6/2020 là hơn 24.000 tỷ đồng trong khi tổng nguồn trích lập dự phòng của Agribank đạt gần 24.000 tỷ đồng, tỷ lệ bao phủ nợ xấu xấp xỉ 100% (chưa bao gồm tài sản đảm bảo).

Đáng lo nhất, theo lãnh đạo Agribank là việc thu hồi nợ đã được xử lý đang chậm lại. Agribank thu hồi nợ chủ yếu thông qua hình thức khởi kiện dân sự để đòi tài sản đảm bảo. Tuy nhiên, nửa đầu năm nay, do dịch bệnh, việc hỗ trợ xử lý nợ xấu của các tòa án, thi hành án chậm trễ hơn. Hiện số vụ kiện dân sự chờ xử lý của Agribank là 7.000 vụ, tăng 2.000 vụ so với đầu năm.

Bên cạnh đó, dịch bệnh xảy ra cũng khiến thị trường bất động sản trầm lắng, thanh khoản kém, khiến việc chào bán tài sản đảm bảo để thu hồi nợ xấu trở nên khó khăn hơn.

Theo báo cáo tài chính đã kiểm toán năm 2019, tại thời điểm cuối năm ngoái, tổng nợ phải trả của ngân hàng này là 1,383 triệu tỷ đồng. Trong đó, chủ yếu là các khoản nợ tiền gửi của khách hàng, chiếm 1,269 triệu tỷ đồng, tăng 15% so với đầu năm. Trong khi, vốn điều lệ của Agribank là 30,591 tỷ đồng.

Chiếu theo báo cáo tài chính, tổng tài sản của ngân hàng là 1,103 triệu tỷ đồng, tài sản khác ở mức 23.483 tỷ đồng. Đặc biệt khoản phải thu tăng mạnh thêm 58% lên mức 9.997 tỷ đồng. Trong đó, bao gồm các khoản phải thu nội bộ là các khoản tham ô, xâm tiêu của cán bộ nhân viên tổ chức tín dụng hơn 518 tỷ đồng. Các khoản lãi, phí phải thu là hơn 12.932 tỷ đồng.

Về nợ, nợ có khả năng mất vốn của nhà băng này chiếm 70% tổng nợ xấu. Vậy thì không rõ 7.000 vụ kiện dân sự đã nằm trong số nợ này chưa. Nhưng dù đã tính toán vào con số trên rồi hay chưa thì có một sự thật rõ ràng là nguy cơ nợ có khả năng mất vốn của Agribank rất lớn.

Chia sẻ với Reatimes, giám đốc một công ty chứng khoán cho rằng:

Việc Agribank hé lộ thêm khoản nợ xấu ẩn cũng như tăng mạnh 2.000 vụ kiện trong 10 tháng đầu năm là điều không khó hiểu. Chu kỳ vẫn là, lãnh đạo mới đương chức sẽ công bố bệnh của doanh nghiệp, sau đó sẽ đưa doanh nghiệp khoẻ dần trong thời gian đương nhiệm.

Với Agribank, công bố tăng thêm chút nợ xấu ở thời điểm này có vẻ như không mất lòng ai và khá hợp lý bởi đúng vào giai đoạn dịch Covid-19 tác động xấu đến toàn nền kinh tế.

Tại báo cáo tài chính kiểm toán, Công ty Kiểm toán Deloitte nhấn mạnh, tính đến 31/12/2019, Công ty Cho thuê tài chính I (ALC I) do Agribank sở hữu 100% vốn đang lỗ luỹ kế 668 tỷ đồng và âm vốn chủ sở hữu 392 tỷ đồng. Ngoài ra, nợ phải trả của công ty là 450 tỷ đồng, trong đó 427 tỷ đồng là lãi phải trả Agribank. Những điều kiện này cho thấy sự tồn tại của các yếu tố không chắc chắn trọng yếu có thể dẫn tới nghi ngờ đáng kể về khả năng hoạt động liên tục của ALC I.

Về nghĩa vụ nợ tiềm ẩn, tới thời điểm lập báo cáo tài chính hợp nhất, Agribank có đơn đề nghị xem xét thủ tục giám đốc thẩm đối với các bản án hình sự sơ thẩm và phúc thẩm của vụ án “Cố ý làm trái quy định của Nhà nước về quản lý kinh tế gây hậu quả nghiêm trọng” và "Thiếu trách nhiệm gây hậu quả nghiêm trọng xảy ra tại Bảo hiểm xã hội Việt Nam". Trong đó ngân hàng được xác định là người có quyền lợi và nghĩa vụ liên quan.

Trong khi các khoản nợ có khả năng mất vốn ngày càng tăng, Agribank còn là ngân hàng quốc doanh vướng mắc lớn trong việc tăng vốn theo chuẩn Basel II. Vốn điều lệ của Agribank hiện đạt 30.591 tỷ đồng, thấp nhất trong nhóm Big 4. Nếu tính theo chuẩn mực vốn Basel II (được hướng dẫn tại Thông tư 41/2016/TT-NHNN ngày 30/12/2016), thời điểm 31/3/2020, tỷ lệ an toàn vốn của ngân hàng này chỉ đạt 6,9% (không đảm bảo yêu cầu vốn tối thiểu 8% theo quy định).

Theo tờ trình của Chính phủ trình Quốc hội đưa vào Nghị quyết chung của kỳ họp thứ 9, Quốc hội khóa XIV cho phép bổ sung dự toán chi NSNN năm 2020 để bổ sung vốn điều lệ cho Agribank từ nguồn tăng thu, tiết kiệm chi ngân sách trung ương năm 2019 tương ứng với số lợi nhuận sau thuế thực nộp NSNN năm 2020 của Agribank, tối đa không quá 3.500 tỷ đồng.

Theo tính toán, trường hợp được cấp bổ sung vốn điều lệ 3.500 tỷ đồng trong Quý III/2020, quy mô vốn điều lệ của Agribank sẽ đạt mức trên 34.000 tỷ đồng. Nhờ đó, năm 2020, dư nợ tín dụng của Agribank dự kiến có thể tăng thêm khoảng 60.000 tỷ đồng, tương ứng với tổng tài sản tăng thêm khoảng 60.000 tỷ đồng, doanh thu và lợi nhuận năm 2020 khả năng tăng thêm khoảng 1.200 tỷ đồng; đóng góp cho ngân sách nhà nước tăng thêm 500 tỷ đồng; vốn nhà nước tại Agribank tăng thêm khoảng 380 tỷ đồng từ trích lập các quỹ từ lợi nhuận sau thuế.

Năm 2019, Bộ Tài chính tổ chức Họp báo chuyên đề về “Kết quả cơ cấu lại, cổ phần DNNN năm 2018, giải pháp đẩy mạnh công tác cơ cấu lại, cổ phần hóa DNNN trong giai đoạn tới”.

Kế hoạch là cổ phần hoá 64 doanh nghiệp, hết năm thực hiện được 23 doanh nghiệp. Năm 2018 chậm trễ thì năm 2019 áp lực sẽ lớn hơn. Kế hoạch năm 2019 là cổ phần hoá 19 doanh nghiệp, trong khi còn hơn 40 doanh nghiệp chưa cổ phần hoá từ năm 2018.

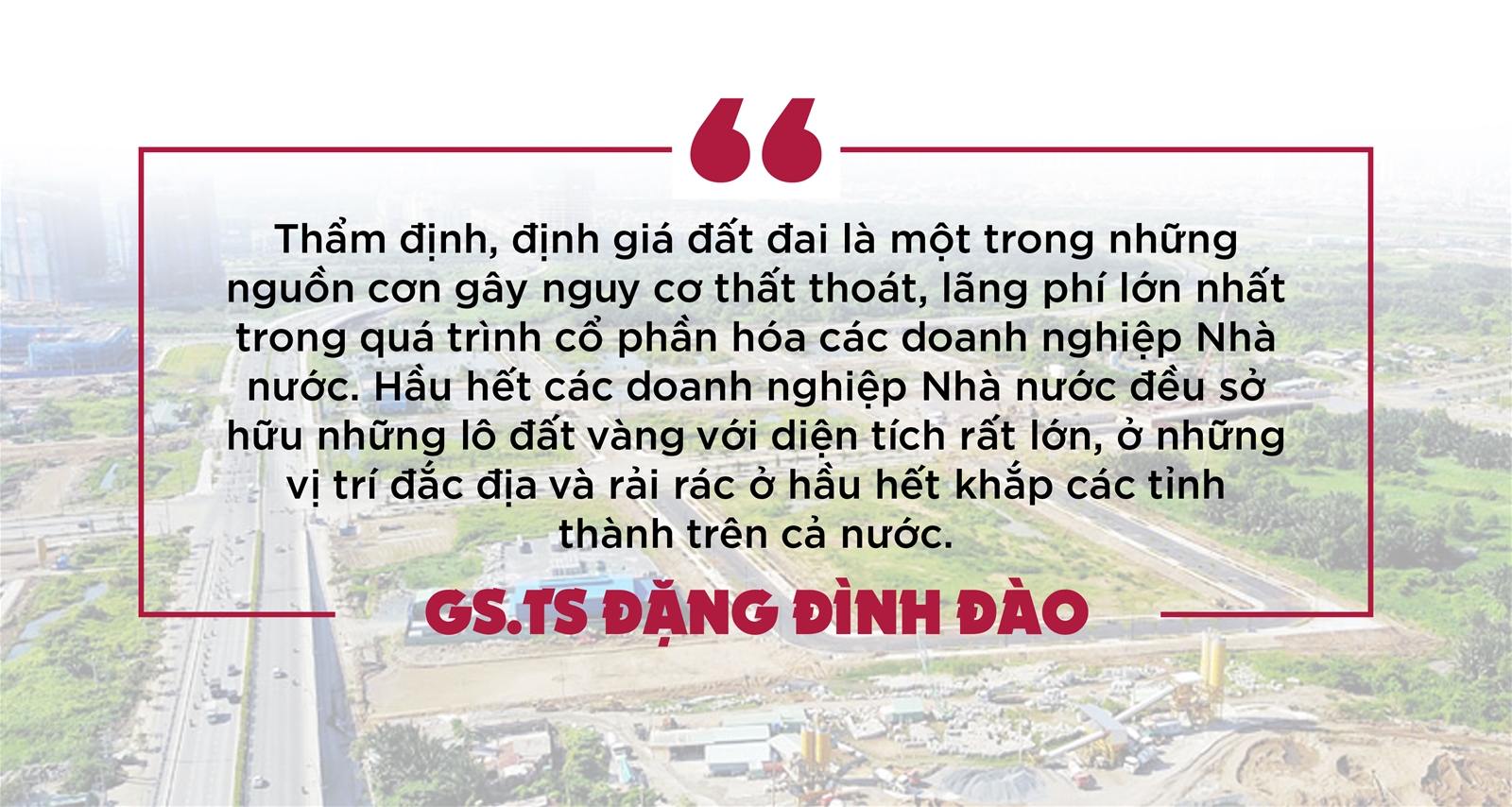

Khi đó, ông Đặng Quyết Tiến, Cục trưởng Cục Tài chính Doanh nghiệp, Bộ Tài chính cho rằng, các doanh nghiệp Nhà nước quy mô lớn, quản lý nhiều tài sản Nhà nước, đặc biệt là đất đai sẽ tồn tại nhiều vấn đề phức tạp. Trong đó Agribank là một điểm nhấn.

Một số giả thiết nhà đầu tư chứng khoán đặt ra với cổ phiếu Agribank tương lai:

• Khi nợ xấu tăng cùng việc công bố 7.000 vụ kiện dân sự thì vấn đề cấp bách của Agribank chính là xử lý nợ xấu càng sớm càng tốt. Câu chuyện tăng vốn cũng cần làm trước.

• Cổ phần hoá “bị câu giờ”, tài sản đảm bảo tại Agribank sẽ tiếp tục hạ giá đẩy đi liệu có phải là cơ hội cho nhóm lợi ích?

• Nhà đầu tư trên thị trường chứng khoán đang ngóng chờ Agribank cổ phần hoá và đưa cổ phiếu lên sàn. Bởi với Agribank, sự hấp dẫn không chỉ là tốc độ tăng trưởng lợi nhuận, dòng tiền lưu động, mà còn là kho đất khổng lồ?

“Agribank là hệ thống ngân hàng lớn nên khởi động 1,5 năm mà phương án sử dụng đất đai chưa hoàn thành nên chưa cổ phần hoá được. Vì cổ phần hoá thì bị "treo" các mảnh đất chưa xác định được là dùng vào mục đích gì? Ở đây, phương án phê duyệt sắp xếp, sử dụng đất đai thì theo quy định là địa phương làm phê duyệt kế hoạch mục đích sử dụng đất. Nếu địa phương không quyết liệt làm, đủng đỉnh thì các doanh nghiệp chậm là đúng. Đó là Nhà nước chủ quan”, ông Đặng Quyết Tiến nhấn mạnh

Theo đó, với trường hợp của Agribank, tuy Bộ đã có hướng dẫn rà soát đất đai, nhưng do quy mô quá lớn, đến nay Agribank vẫn chưa rà soát, đưa ra được phương án sử dụng đất cụ thể.

Trước đó, liên quan đến phần xác định giá trị doanh nghiệp chuẩn bị cho cổ phần hoá, ông Trịnh Ngọc Khánh, Chủ tịch Agribank cho biết ngân hàng hiện có 294 cơ sở nhà đất, với tổng số 2,6 triệu mét vuông đất, nguồn gốc đa dạng, hồ sơ pháp lý chưa đầy đủ.

Mặc dù ngân hàng đã phối hợp với Bộ Tài chính, Ngân hàng Nhà nước, các địa phương xử lý từ 2 năm nay nhưng hiện tại vẫn ngổn ngang.

Như vậy, Agribank phải hoàn thành công bố giá trị doanh nghiệp vào năm 2020. Tuy nhiên, do sự khác biệt về quy mô tài sản, mạng lưới, con người cũng như thực tế về việc phê duyệt Phương án sắp xếp, xử lý cơ sở nhà, đất của Agribank hiện nay thì việc thực hiện đúng tiến độ cổ phần hóa là hết sức khó khăn.

Hồi đầu năm, Kiểm toán Nhà nước cho biết, theo kế hoạch kiểm toán năm 2020 cơ quan này sẽ tập trung thực hiện 158 cuộc kiểm toán. Danh sách các ngân hàng được kiểm toán năm 2020 gồm có: Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam (Agribank). Theo đó, KTNN sẽ thực hiện kiểm toán báo cáo tài chính, các hoạt động liên quan đến quản lý, sử dụng vốn, tài sản Nhà nước năm 2018 của các ngân hàng này để đánh giá thực trạng tài chính của đơn vị và hiệu quả công tác quản lý, điều hành chính sách tiền tệ.

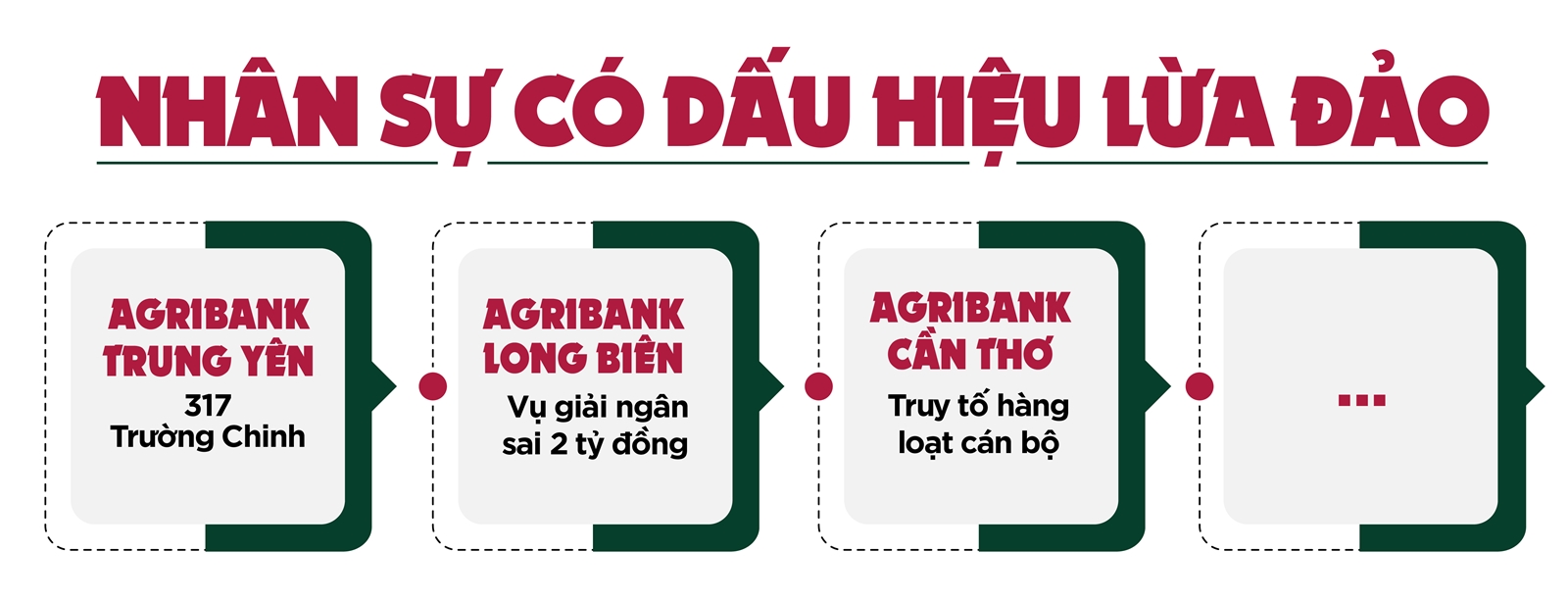

Như đã đề cập ở trên, Agribank hiện có rất nhiều vấn đề thu hút sự chú ý của dư luận. Ngoài câu chuyện dư nợ, vốn, cổ phần hóa... uy tín thương hiệu của ngân hàng cũng đang lung lay khi liên tiếp hàng loạt vụ việc cho thấy sự tắc trách của cán bộ ngân hàng.

Mới đây nhất, theo tìm hiểu của phóng viên Reatimes, có nhiều dấu hiệu lừa đảo, chiếm đoạt hàng chục tỷ đồng xảy ra tại Agribank Trung Yên liên quan đến Dự án Khu siêu thị, văn phòng giao dịch thương mại và nhà ở - gọi tắt là Dự án 317 Trường Chinh (tại địa chỉ 317 Trường Chinh, quận Thanh Xuân, TP. Hà Nội). Những lùm xùm này xảy ra đã lâu tuy nhiên đến nay vẫn chưa thể giải quyết.

Một số tình tiết mới liên quan đến dự án trên thể hiện dấu hiệu tắc trách của cán bộ Agribank Trung Yên.

Ngày 17/8/2016, chủ đầu tư là Công ty ICC đã thế chấp toàn bộ Dự án 317 Trường Chinh (trong đó có quyền tài sản và tài sản hình thành trong tương lai) theo Hợp đồng thế chấp quyền tài sản số 001/16/HĐTC-DA/104-30-ICC để vay vốn từ Ngân hàng TMCP Quốc dân (Ngân hàng NCB) với số tiền 120 tỷ đồng. Việc giải ngân này được Ngân hàng NCB chuyển trực tiếp vào tài khoản của Công ty Tân Hồng Hà, với mục đích để Công ty Tân Hồng Hà thi công xây dựng Dự án 317 Trường Chinh như thoả thuận trong hợp đồng tín dụng. Hiện nay, Công ty ICC không trả nợ và tổng dư nợ đã vượt 120 tỷ đồng. Ngày 25/12/2019, Ngân hàng NCB đã ra quyết định thu giữ tài sản thế chấp để xử lý và thu hồi nợ. Việc này đã được thông báo cho Công ty ICC, Công ty Tân Hồng Hà và Công ty Linh Anh.

Tuy nhiên, từ năm 2017 đến nay, tại nhiều thời điểm khác nhau, bà Lại Kim Trang đã đại diện Công ty Tân Hồng Hà (với vai trò tổng thầu xây dựng Dự án 317 Trường Chinh) đã ký bán hàng chục căn hộ cho nhiều người khác nhau và chiếm đoạt hàng trăm tỷ đồng. Và đáng chú ý, một số căn hộ lại tiếp tục được đem đi thế chấp ngân hàng để vay vốn. Cụ thể, vào ngày 30/12/2019 và 07/1/2020, bà Trang đã thực hiện giao dịch tại Văn phòng công chứng Độc lập và Agribank Trung Yên nhằm thế chấp quyền tài sản phát sinh từ Hợp đồng mua bán căn hộ - gọi tắt HĐMB đối với 20 căn hộ tại Dự án 317 Trường Chinh, để vay vốn của Agribank Trung Yên.

Về vụ việc này, trao đổi với phóng viên Reatimes, Luật sư Ngô Anh Tuấn bày tỏ quan điểm, có nhiều dấu hiệu sai phạm của phía Agribank Trung Yên và Văn phòng công chứng Độc lập trong vụ việc, cụ thể là sai phạm của cán bộ ngân hàng tham gia thẩm định tài sản, cán bộ tín dụng giải quyết hồ sơ tín dụng, người ký duyệt hồ sơ vay, công chứng viên công chứng hợp đồng thế chấp.

Theo viện dẫn của Luật sư Ngô Anh Tuấn, thứ nhất, 20 HĐMB căn hộ mà bà Trang thế chấp cho Agribank Trung Yên không phải là tài sản, vì các HĐMB căn hộ này không có giá trị pháp lý, bởi Bên bán trong HĐMB căn hộ là Công ty Tân Hồng Hà không phải là chủ đầu tư Dự án 317 Trường Chinh.

Một trong những điều kiện để thế chấp nhà ở hình thành trong tương lai được quy định tại Điều 7 Thông tư 25/2015/TT-NHNN đối với tổ chức, cá nhân thế chấp nhà ở hình thành trong tương lai mua của chủ đầu tư trong dự án đầu tư xây dựng nhà ở là: “Có HĐMB nhà ở ký kết với chủ đầu tư”. Vậy tại sao, bà Lại Kim Trang không có HĐMB ký kết với chủ đầu tư Dự án 317 Trường Chinh là Công ty ICC mà Agribank Trung Yên lại vẫn nhận thế chấp, có sự gian dối hay thỏa hiệp với sự gian dối nào ở đây hay không?

Không thể có chuyện Agribank Trung Yên kiểm tra, xác minh Dự án 317 Trường Chinh mà lại không biết chủ đầu tư Dự án 317 Trường Chinh là ai. Hơn nữa, Agribank Trung Yên sau khi nhận thế chấp cũng không có văn bản gửi cho chủ đầu tư (Công ty ICC) theo quy định như đã nêu.

Thứ ba, ngày 25/12/2019, Ngân hàng NCB đã ra thông báo thu giữ tài sản để xử lý thu hồi nợ và niêm yết tại dự án và UBND phường Khương Trung, đồng thời niêm phong khối nhà 7 tầng từ thời điểm 25/12/2019. Như vậy, khi nhận thế chấp của khách hàng Lại Kim Trang, Agribank Trung Yên có tiến hành kiểm tra, thẩm định dự án theo quy định không, nếu có thì tại sao không phát hiện ra vấn đề trên?

Theo thông tin phóng viên được biết, hiện Công ty Linh Anh cũng đã gửi đơn tố cáo đến Cơ quan Thanh tra, giám sát ngân hàng - Ngân hàng Nhà nước; Cục Thanh tra, giám sát Ngân hàng TP. Hà Nội (Cục 1) và Giám đốc Công an TP. Hà Nội, đề nghị cơ quan chức năng vào cuộc làm rõ.

Trước đó, có rất nhiều vụ việc tương tự đã xảy ra đối với các chi nhánh và phòng giao dịch của Agribank. Năm 2018, TAND TP Cần Thơ đưa ra xét xử nhiều lần vụ án “Vi phạm quy định về cho vay trong hoạt động của các tổ chức tín dụng” tại Agribank Cần Thơ.

Theo cáo trạng, các bị cáo cùng bị truy tố về tội “vi phạm quy định về cho vay trong hoạt động của các tổ chức tín dụng” đều là cán bộ chủ chốt như ông Lê Thanh Hải, nguyên Giám đốc Agribank Cần Thơ; Trần Huy Liệu, nguyên Phó Giám đốc Agribank Cần Thơ; Bùi Tuấn Anh, nguyên Trưởng Phòng Tín dụng Agribank Cần Thơ; Nguyễn Huỳnh Đạt Nhân, Giám đốc Công ty Nông thủy sản Tây Nam; Phạm Tường Thi, nguyên Giám đốc Công ty Tân Tiến và Nguyễn Văn Đạt, nguyên nhân viên Công ty Tân Tiến.

Hay như cuối năm ngoái, các cán bộ ngân hàng Agribank chi nhánh Long Biên tạo điều kiện cho giám đốc doanh nghiệp vay vốn, vi phạm quy định cho vay, giải ngân gần 2 tỷ đồng. VKSND TP. Hà Nội đã chuyển hồ sơ sang Tòa Hà Nội để nghiên cứu, đưa ra xét xử vụ án vi phạm quy định về hoạt động ngân hàng, lừa đảo chiếm đoạt tài sản xảy ra tại phòng giao dịch Chương Dương, Ngân hàng NN&PTNT Việt Nam (Agribank) chi nhánh Long Biên.

Trong vụ án này, các cán bộ ngân hàng tạo điều kiện cho doanh nghiệp ảo vay vốn, vi phạm quy định cho vay như: không thẩm định, không kiểm soát, nhưng vẫn báo cáo thẩm định để trình cấp trên phê duyệt, giải ngân gần 2 tỷ đồng. Ngoài ra, CQĐT còn tiếp tục làm rõ đối với 11 hồ sơ vay vốn khác tại Phòng giao dịch Chương Dương để xử lý các đối tượng theo quy định của pháp luật trong vụ án khác.

Việc cho vay liên quan đến bất động sản lớn cùng với hàng nghìn vụ án tranh chấp dân sự kể trên phải chăng đã phần nào phản ánh năng lực chuyên môn của nhân viên tín dụng đến lãnh đạo cao nhất của Agribank?

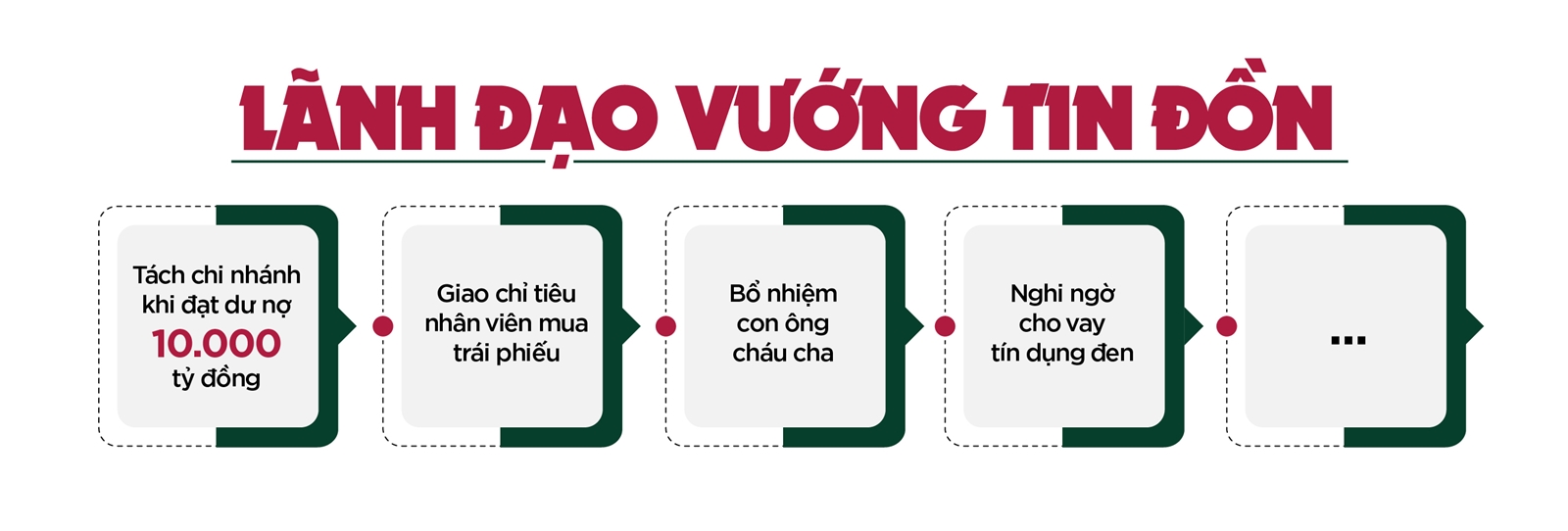

Ngoài ra, còn hàng loạt vấn đề cần xem lại nhân sự cốt cán tại ngân hàng này. Còn nhớ năm 2019, thị trường tài chính khá nhạy cảm với thông tin Agribank ban hành Nghị quyết quy định quy mô chi nhánh đạt dư nợ trên 10.000 tỷ đồng thì phải tách thuộc quyền quản lý của Trụ sở chính?

Theo Quyết định 266/QĐ-HĐTV-TCTL ngày 22/3/17 của Agribank quy định tiêu chí xếp hạng chi nhánh dựa vào 03 chỉ tiêu: Nguồn vốn, Dư nợ, Lợi nhuận khoán tài chính. Do đó, việc quy định dư nợ đạt 10.000 tỷ trở lên thì tách làm chi nhánh loại I về trực thuộc Trụ sở thực chất là việc lạ.

Dư luận đã cho rằng, Nghị quyết HĐTV quy định quy mô dư nợ trên 10.000 tỷ đồng phải tách chi nhánh trở thành cái cớ để mở rộng bộ máy cồng kềnh, kém hiệu quả đối với một ngân hàng 100% vốn Nhà nước, nhưng lại lợi cho lãnh đạo khi tạo thêm nhiều ghế tuyển dụng, bổ nhiệm, tăng các hoạt động chi mua sắm tài sản, trụ sở làm việc…

Trong dòng chảy của "cơn sốt" trái phiếu, khi rất nhiều doanh nghiệp, ngân hàng cùng thi nhau phát hành trái phiếu, Agribank cũng không đứng ngoài cuộc. Năm 2019, Agribank phát hành 5.000 tỷ đồng trái phiếu.

Trái phiếu được Agribank chào bán có mệnh giá 1 triệu đồng/trái phiếu, kỳ hạn 7 năm. Lãi suất bằng lãi suất tham chiếu cộng thêm 1,2%/năm, trong đó lãi suất tham chiếu được tính cho mỗi kỳ tính lãi là bình quân lãi suất tiền gửi tiết kiệm cá nhân bằng đồng Việt Nam kỳ hạn 12 tháng của 4 ngân hàng, gồm Agribank, Vietcombank, Vietinbank và BIDV.

Căn cứ theo mức lãi suất công bố cùng thời điểm của bốn nhà băng này, lãi trái phiếu trong năm đầu tiên có thể đạt 8,1%/năm cao hơn so với lãi suất tiền gửi tiết kiệm cá nhân kỳ hạn 12 tháng của 4 ngân hàng thương mại (ở mức 6,8% đến 7%/năm). Việc thả nổi lãi suất cộng biên độ được đánh giá sẽ tối đa hóa lợi ích cho nhà đầu tư trong trường hợp lãi suất có thể tăng trong những năm tới.

Về triển vọng đợt phát hành, Agribank là Ngân hàng 100% vốn Nhà nước, có mạng lưới 2.300 điểm giao dịch phủ sóng trên toàn quốc và mức lãi suất trái phiếu hấp dẫn, Agribank tin tưởng sẽ thực hiện thành công. Đối tượng phát hành là cá nhân và doanh nghiệp có lượng vốn cần tìm kênh đầu tư phù hợp. “Lãi suất hơn 8% có thể không quá cao nếu so với trái phiếu doanh nghiệp nhưng luôn đảm bảo tính an toàn, hiệu quả cho nhà đầu tư. Còn nếu so với lãi suất huy động tiết kiệm thì không kém cạnh tranh bởi biên độ 1,2%/năm cộng thêm, trong khi sản phẩm này cũng có tính lỏng tương đương với tiền gửi tiết kiệm”, lãnh đạo Agribank cho biết.

Được đánh giá hấp dẫn là vậy nhưng giới thạo tin thời điểm đó chắc không xa lạ với những thông tin về việc ngân hàng "giao khoán" việc "chạy chỉ tiêu" mua trái phiếu cho nhân viên các chi nhánh, phòng giao dịch. Đâu đó thấp thoáng thông tin mỗi nhân viên ngân hàng này cũng "dắt túi" ít nhất là 100 "trái".

Liệu trái phiếu Agribank có thực sự hấp dẫn như lời quảng cáo hay ngân hàng cũng đang lao vào cuộc chơi "vô tiền khoáng hậu" mang tên trái phiếu mà quên mất những cảnh báo (?)

Như vậy, nợ xấu, vướng bất động sản không thể gỡ với 7.000 vụ kiện, khó cổ phần hoá, khó xác định giá trị doanh nghiệp, cán bộ tín dụng tham ô, cán bộ câu kết với khách hàng cho vay sai quy định nhằm chiếm đoạt tiền ngân hàng,... tất cả những vấn đề này làm thế nào có thể che mắt được lãnh đạo cốt cán của ngân hàng lớn nhất hệ thống?

Cách đây 5 tháng, Agribank cũng đã có nhân sự mới bổ nhiệm trong giai đoạn ngân hàng cần thực hiện các phương án cổ phần hoá và tăng vốn. Ngày 28/4/2020, Ngân hàng Nhà nước trao quyết định bổ nhiệm ông Phạm Đức Ấn làm Chủ tịch Hội đồng thành viên Agribank.

Trước đó, ông Trịnh Ngọc Khánh nghỉ hưu theo chế độ từ cuối năm 2019 nên nhiệm vụ điều hành Hội đồng thành viên Agribank được tạm giao cho ông Phạm Hoàng Đức.

Ông Phạm Đức Ấn (sinh năm 1970) làm Chánh văn phòng Ngân hàng Nhà nước từ đầu năm 2019. Trước đó, ông làm Phó chủ tịch Agribank từ năm 2014 đến cuối năm 2018. Ông Ấn cũng từng là Phó tổng giám đốc BIDV và có gần 20 năm làm việc tại nhà băng này.

Như vậy, về cơ bản ông Ấn cũng đã là nhân sự gắn bó lâu năm và hiểu căn bản về cơ chế vận hành của ngân hàng này. Và có lẽ vị tân chủ tịch sẽ hiểu hơn ai hết nội tại của Agribank để có hướng đi bứt phá!