Lãi suất đồng loạt hạ nhiệt

Những phiên giao dịch gần đây chứng kiến diễn biến đáng chú ý trên thị trường tiền tệ. Cập nhật báo cáo của Chứng khoán Bảo Việt (BVSC) cho thấy, lãi suất huy động gần như đi ngang trong tháng 1/2023 và có dấu hiệu ngày càng giảm nhiệt tại một số ngân hàng với mức độ giảm dao động quanh mức 0,5%. Hiện lãi suất huy động các ngân hàng phổ biến ở mức 8 - 9,5% với tiền gửi thông thường.

Chẳng hạn, lãi suất cao nhất của Techcombank giảm từ 9%/năm xuống 8,7%/năm. DongABank giảm từ 10,35% xuống 9,44%/năm,…

Đáng chú ý, cũng từ hôm nay (24/2), Saigonbank áp dụng biểu lãi suất mới và giảm mạnh ở hàng loạt kỳ hạn khoảng 0,3 - 0,6%/năm. Theo đó, lãi suất cao nhất tại nhà băng này là 9,1%/năm áp dụng cho kỳ hạn 13 tháng. Trong khi đó, lãi suất kỳ hạn 6 tháng đã giảm xuống 8,9%/năm, kỳ hạn 12 tháng là 9%/năm, kỳ hạn từ 18 tháng còn 8,7%/năm.

Tại nhóm ngân hàng tư nhân lớn, Techcombank và MB đều đang niêm yết lãi suất cao nhất là 8,7%/năm. Sacombank giảm mạnh từ ngày 14/2 xuống còn 8,85%/năm.

Tại nhóm Big 4, lãi suất gửi tại quầy được niêm yết cao nhất là 7,4%/năm, áp dụng cho một số kỳ hạn dài. Trong khi đó, khi gửi online, lãi suất có thể lên 8,2%/năm.

Lãi suất cho vay cũng đang giảm mạnh thời gian gần đây. Ngày 23/2, ACB đã công bố triển khai gói cho vay ưu đãi với mức giảm lãi vay tối đa 3%, Agribank cũng giảm 3% lãi suất cho vay.

Đa số ngân hàng khác áp dụng mức giảm 1 - 2% như Techcombank, SeABank, MB,... Techcombank đang có gói tín dụng 30.000 tỷ đồng ưu đãi lãi suất 2%, áp dụng cho toàn bộ các doanh nghiệp, đặc biệt chú trọng lĩnh vực sản xuất, thương mại có hoạt động xuất nhập khẩu. MB thì cho biết bắt đầu từ ngày 10/2 đã áp dụng giảm 1% lãi suất vay dành cho khách hàng doanh nghiệp có doanh thu dưới 100 tỷ đồng. Ngoài ra, VietinBank, Sacombank công bố các gói cho vay với lãi suất ưu đãi từ 7 - 7,5%/năm.

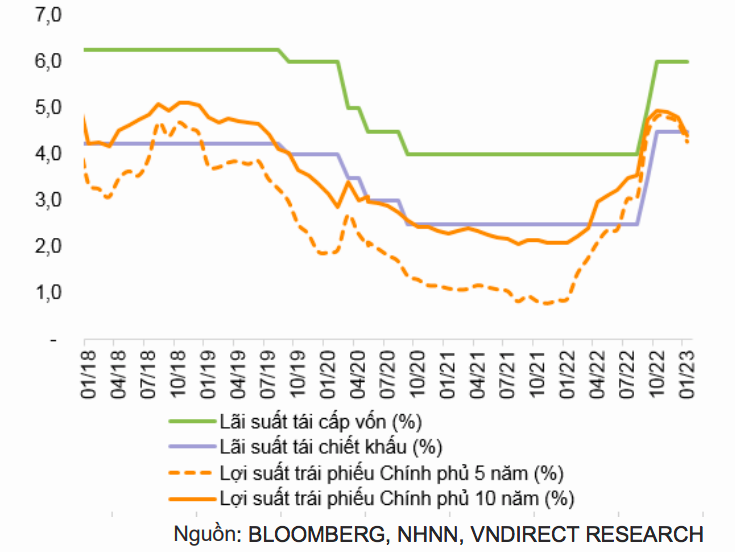

Liên quan đến câu chuyện lãi suất, ông Đinh Quang Hinh, chuyên gia tại Công ty Chứng khoán VNDirect kỳ vọng lãi suất huy động đạt đỉnh vào quý I/2023 và hạ nhiệt kể từ quý II/2023, dựa trên các lập luận. Thứ nhất, lãi suất điều hành của FED đạt đỉnh vào quý II/2023, giúp giảm áp lực lên tỉ giá và lãi suất của Việt Nam. Thứ hai, Ngân hàng Nhà nước sẽ chủ động hơn trong việc hỗ trợ thanh khoản cho thị trường thông qua nghiệp vụ thị trường mở hoặc mua ngoại tệ để tăng dự trữ ngoại hối. Thứ ba, nhu cầu tín dụng chậm lại do tăng trưởng kinh tế giảm tốc và thị trường bất động sản ảm đạm.

VNDirect hạ dự báo lãi suất huy động bình quân kỳ hạn 12 tháng giảm xuống 7,5%/năm vào cuối năm 2023, thấp hơn dự báo trước đó là 8 - 8,5%/năm. Hiện nay, thị trường và các doanh nghiệp đang chịu sức ép do lãi suất tăng cao. Do vậy, nếu mặt bằng lãi suất hạ nhiệt sẽ là tín hiệu tích cực đối với thị trường.

Trong khi đó, các chuyên gia phân tích của Công ty Chứng khoán ACB (ACBS) kỳ vọng, thanh khoản hệ thống ngân hàng sẽ được cải thiện trong năm 2023 nhờ nguồn vốn quay trở lại hệ thống sau khi lãi suất VND đã tăng lên mức tương đối hấp dẫn so với USD. Áp lực tỷ giá cũng giảm bớt khi USD suy yếu trên toàn cầu.

Chính sách tài khóa theo hướng mở rộng trong năm 2023 của Chính phủ cũng sẽ giúp một lượng tiền lớn quay trở lại hệ thống và làm tăng vòng quay tiền của nền kinh tế. Theo đó, kế hoạch chi đầu tư phát triển năm 2023 là gần 726.700 tỷ đồng, tăng 38% so với kế hoạch năm 2022 và cao hơn 67% số ước thực hiện năm 2022.

Theo ACBS, Ngân hàng Nhà nước sẽ duy trì chính sách tiền tệ ở mức tương đối chặt chẽ thông qua công cụ lãi suất, thay vì hạn chế room tín dụng như năm ngoái. Nhìn chung, trạng thái thanh khoản năm 2023 sẽ ở mức tương đối dồi dào.

Người vay đã thực sự được "thở nhẹ"?

Có thể thấy, những động thái mới của ngành ngân hàng được xem là một tín hiệu lạc quan cho ngành bất động sản nói riêng và nền kinh tế nói chung. Tuy nhiên, vẫn còn nhiều ý kiến khác cho rằng, chỉ như vậy là chưa đủ để vực dậy thị trường bất động sản vốn đang đứng trước rất nhiều khó khăn, thử thách. Đáng chú ý là mức giảm của lãi vay vẫn được đánh giá còn thấp và chưa như kỳ vọng của thị trường, bao gồm cả khách hàng cá nhân và doanh nghiệp.

Sau gần 10 năm sống và làm việc tại Hà Nội, việc mua nhà ở tuổi 32 từng là niềm tự hào của anh Nguyễn Tuấn Minh (quê Quảng Ninh). Tuy nhiên, hiện anh Minh đang "nín thở" dõi theo diễn biến lãi suất ngân hàng, vì chưa đầy 2 tháng nữa, gói vay của anh sẽ hết ưu đãi, bước sang giai đoạn thả nổi.

"Tôi mua nhà vào cuối năm 2020, vào thời kỳ ưu đãi, lãi ngân hàng cùng tiền gốc vào khoảng 12 triệu đồng/tháng, chiếm khoảng 50% thu nhập của hai vợ chồng. Sắp tới, với lãi suất thả nổi đang ở mức 10%/năm, con số phải trả hàng tháng sẽ lên gần 20 triệu đồng, và còn có thể cao hơn", anh Minh chia sẻ.

Tương tự, với khoản vay từ cuối năm 2022 là 600 triệu đồng trả trong 10 năm cùng lãi suất cố định 13%/năm, hiện mỗi tháng, anh Vũ Văn Tuấn (Hải Dương) phải trả khoảng 7 triệu đồng lãi cho ngân hàng, chưa tính gốc. Anh Tuấn đang hi vọng, mức lãi suất của ngân hàng giảm xuống thì lãi suất tiền trả của gia đình anh có thể giảm theo nhưng e rằng rất khó.

"Có lẽ hết năm nay, mức lãi mà gia đình tôi phải trả cho ngân hàng vẫn là 13%/năm. Hi vọng, lãi suất giảm dần và sang năm khi hết ưu đãi, lãi suất thả nổi theo thị trường sẽ không cao như năm nay", anh Tuấn hi vọng.

Giống như nhiều người mua nhà khác, anh Bùi Công Tiến (quê Thanh Hoá) cho biết, đang theo dõi diễn biến lãi suất và giá chung cư. "Sau nhiều năm làm việc, vợ chồng tôi đã tích cóp được hơn 700 triệu đồng. Thu nhập mỗi tháng 20 triệu đồng. Gia đình tôi có ý định mua nhà từ giữa năm 2022, tìm hiểu giá chung cư thì choáng váng vì quá cao, kể cả những chung cư cũ đã vận hành 7 năm. Thêm vào đó lãi suất cho vay của ngân hàng cũng ở mức cao nên tôi đang theo dõi thêm, chưa dám mua nhà".

Nhìn nhận về vấn đề này, ông Nguyễn Thế Điệp, Phó Chủ tịch CLB Bất động sản Hà Nội cho rằng, thị trường bất động sản nói chung, nhà ở nói riêng sôi động đến đâu sẽ phụ thuộc vào mức độ lãi suất cho vay giảm. Tức là lãi suất giảm càng nhiều, thị trường bất động sản sẽ càng bật dậy mạnh. Việc các ngân hàng đang hạ lãi suất là tin vui cho thị trường. Song, thực hiện việc giảm trong thời gian dài thì còn phụ thuộc vào độ ổn định của tình hình kinh tế và các yếu tố vĩ mô.

TS. Nguyễn Trí Hiếu, chuyên gia kinh tế cũng cho rằng, để hỗ trợ người mua nhà thì quy mô gói hỗ trợ cho người vay cần lên tới 50.000 tỷ đồng với lãi suất khoảng 6% để giúp người có thu nhập thấp tiếp cận được nhà ở. Bởi thực tế là chương trình cho vay của các ngân hàng tại Việt Nam hiện nay phần nào đã lỗi thời và cần một sự cải tổ. Đơn cử, ngân hàng có các gói vay 10 năm, 20 năm, 30 năm nhưng lãi suất lại áp dụng lãi suất thả nổi. Do đó, nếu lãi suất tăng lên thì người vay sẽ phải chịu một khoản chi phí tài chính cao hơn. Trong khi ở Mỹ người đi mua nhà có thể trả một mức lãi suất cố định cho 30 năm và thậm chí còn lâu hơn.

Nhưng hiện nay, theo phản ánh có những ngân hàng vẫn cho vay với lãi suất tới 13%, tùy theo kỳ hạn càng dài thì lãi suất càng cao, tùy loại khách hàng có tình hình tài chính ổn định thì lãi suất thấp hơn và ngược lại.

Theo vị chuyên gia, câu chuyện lãi suất cao ảnh hưởng tới những người vay tiền mua nhà, các doanh nghiệp, các ngành sản xuất kinh doanh… Rủi ro của họ có thể là vỡ nợ, dẫn đến tình trạng ngân hàng phải thu hồi tài sản thế chấp là rất có khả năng.

"Việc tăng cho vay, giảm lãi suất là tín hiệu mừng cho các doanh nghiệp ở tất cả các ngành kinh tế và người vay mua nhà. Áp lực trên thị trường tiền tệ đã giảm đáng kể, những căng thẳng của người đi vay và bên vay cũng đang dần được cải thiện. Mặc dù vậy, thời gian tới sẽ vẫn còn những vấn đề khác cần giải quyết để có thể kiểm soát và điều chỉnh tốt sự vận hành của dòng tiền", TS. Hiếu nhìn nhận./.