Trao đổi với PV, ông Nguyễn Tuấn Anh, Vụ trưởng Tín dụng, Ngân hàng Nhà nước (NHNN) cho biết đến 17/3, tín dụng tăng 1,2%, cả quý I ước tăng 2% so với cuối năm trước. Con số này cao hơn quý I/2020 quanh 0,68%. NHNN định hướng tăng trưởng tín dụng cả năm 2021 là 12%.

Trước đó, vị này cho biết NHNN đã xây dựng 3 kịch bản tăng trưởng tín dụng cho năm 2021. Ở kịch bản 1, việc tiêm chủng vắc xin đại trà và dịch Covid-19 được khống chế, tín dụng sẽ tăng 12 - 13%, có thể đạt 14%. Kịch bản 2, dịch kéo dài đến tháng 6, các biện pháp giãn cách xã hội vẫn được thực hiện, thời gian tiêm vắc xin kéo dài, tín dụng có thể tăng từ 10 - 12%. Kịch bản 3, dịch kéo dài đến hết năm, tăng trưởng khoảng 7 - 8%.

Trong 3 kịch bản, cơ quan quản lý kỳ vọng tăng trưởng tín dụng kịch bản 1 nhưng kịch bản 2 có khả năng xảy ra, kịch bản 3 gần như không mong muốn xảy ra nhưng cần phải đưa ra.

Vụ trưởng Tín dụng cho hay các ngân hàng đã được giao hạn mức tăng trưởng tín dụng cả năm đợt một. NHNN căn cứ vào quy mô, chất lượng tài sản của từng tổ chức tín dụng (TCTD), để xếp hạng A, B, C… và giao chỉ tiêu linh hoạt.

Theo nguồn tin từ Người Đồng Hành, các ngân hàng quốc doanh gồm Agribank, BIDV, VietinBank được cấp “room” năm nay 6,5 - 7,5%, riêng Vietcombank được giao 10,5%. Một số ngân hàng TMCP như VIB, ACB, Sacombank là 8,5 - 9,5% và MB, VPBank, Techcombank là 10,5 - 12%. Nhìn chung, mặt bằng "room" tín dụng được NHNN cấp cho các TCTD thấp hơn so với năm trước.

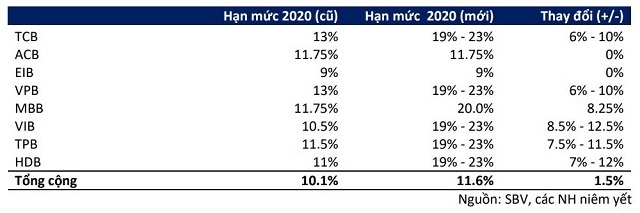

Trong 3 năm gần đây, NHNN thường có 2 lần giao chỉ tiêu tín dụng mỗi năm. Sau khi đưa ra hạn mức tăng trưởng cho từng TCTD vào đầu năm, cơ quan này sẽ tiếp tục có đợt nới “room” lần hai vào nửa cuối năm. Thực tế, nhiều TCTD đã sử dụng hết hạn mức từ giữa năm, hoặc quý III, trước khi NHNN xét duyệt nới thêm đợt hai.

Đơn cử, Vietcombank năm 2020 được cấp tín dụng 10%, tuy nhiên đến cuối năm NHNN nâng "room" lên 14%. Một số ngân hàng ngân hàng khác cũng được nâng chỉ tiêu như MB, Techcombank, TPBank...

Chia sẻ với báo chí, TS. Cấn Văn Lực, Chuyên gia kinh tế trưởng BIDV cho rằng NHNN nên bãi bỏ biện pháp hành chính này và thay bằng biện pháp thị trường khác phù hợp. Vị này cho rằng NHNN nên điều hành tín dụng theo cơ chế thị trường, kiểm soát chặt bằng hệ số an toàn vốn (CAR), thông qua ràng buộc giữa vốn chủ sở hữu và tín dụng - đầu tư.

Hạn mức tín dụng được NHNN áp dụng năm 1994 nhằm kiểm soát tăng trưởng và từng bị ngừng sử dụng năm 1998. Đến năm 2011, biện pháp hành chính này được tái sử dụng do có thời điểm tỷ lệ tín dụng/GDP ở mức 158%, dẫn tới không thể kiểm soát lạm phát.