Tăng trưởng tín dụng cao được duy trì

Báo cáo chiến lược công bố mới đây bởi Phòng phân tích Công ty Chứng khoán Mirae Asset Việt Nam (MASVN) đưa ra kỳ vọng tích cực rằng tăng trưởng tín dụng năm 2022 sẽ vượt ngưỡng 14%.

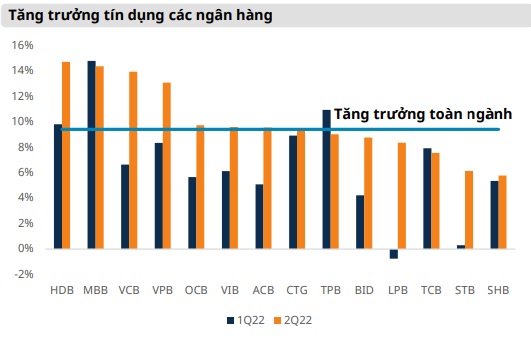

Theo đó, do nhu cầu vốn cao từ cả khối khách hàng cá nhân và khách hàng tổ chức, tăng trưởng tín dụng đạt 9,35% - hơn một nửa mức kỳ vọng tăng trưởng tín dụng cho cả năm từ Ngân hàng Nhà nước (NHNN) là 14%. Tuy nhiên, do các bất ổn về địa chính trị và kinh tế trên thế giới cũng như quan ngại rủi ro tập trung liên quan đến cho vay bất động sản (đặc biệt là doanh nghiệp bất động sản), NHNN vẫn đang sử dụng hạn mức tăng trưởng tín dụng nhằm kiểm soát dòng vốn vay chảy vào bất động sản.

Dù vậy, MASVN vẫn kỳ vọng tăng trưởng tín dụng năm 2022 sẽ vượt 14%, dựa trên kết quả tăng trưởng đột biến trong 6 tháng đầu năm 2022. Trong nửa đầu năm, sự tăng giá của các mặt hàng thiết yếu trên thế giới là nguyên nhân chính dẫn đến lạm phát nội địa tăng, hơn là tăng trưởng tiêu thụ nội địa. Vì vậy, theo nhóm nghiên cứu, việc hạn chế tăng tín dụng không hẳn là biện pháp hiệu quả để kiềm chế lạm phát, nhưng bơm thêm tiền vào nền kinh tế sẽ làm tình hình trở nên khó kiểm soát hơn.

"Nhìn chung, việc ngưng cấp thêm tín dụng chỉ mang tính chất tạm thời và một phần điều tiết lại dòng vốn tín dụng sang các ngành nghề ít rủi ro", báo cáo nêu.

Theo đánh giá của MASVN, bộ đệm vốn là nhân tố quyết định tăng trưởng tín dụng trong trung - dài hạn. Bởi có thể thấy, nhờ lợi nhuận khả quan của nhóm ngân hàng nói chung trong nhiều năm trở lại đây, kể cả trong giai đoạn Covid-19, tỷ lệ an toàn vốn (CAR) của hầu hết các ngân hàng vẫn được duy trì dù không có quá nhiều lần tăng vốn. Đây là thước đo giúp ngân hàng và các nhà điều hành cân đối giữa rủi ro và tăng trưởng.

Do đó, trong dài hạn, nhóm nghiên cứu kỳ vọng các ngân hàng có bộ đệm vốn tốt, lợi nhuận tăng trưởng bền vững và sở hữu danh mục tín dụng không có quá nhiều rủi ro tập trung sẽ được nhận hạn mức tăng trưởng tín dụng tốt hơn.

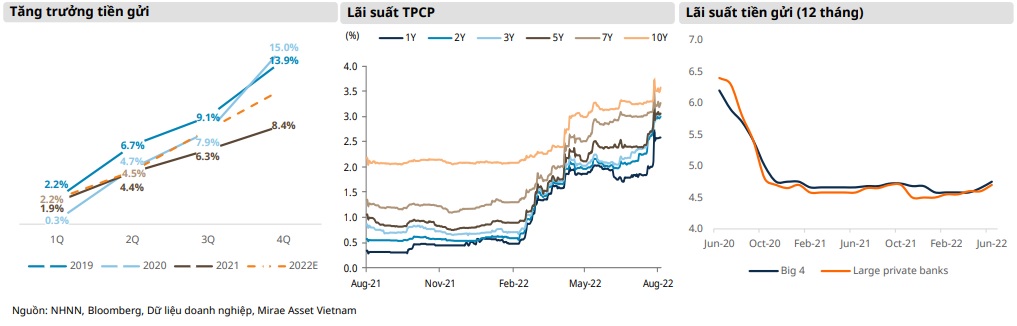

Trái ngược với tăng trưởng tín dụng, tăng trưởng tiền gửi chỉ đạt hơn 4,5% trong nửa đầu năm 2022, thấp hơn nhiều so với mức tăng trưởng tín dụng là gần 9,4%. Thêm vào đó, NHNN cũng có động thái rút ròng khoảng 111 nghìn tỷ đồng qua kênh OMO. Vì vậy, nhiều ngân hàng, đặc biệt là các ngân hàng nhỏ, đã điều chỉnh tăng lãi suất tiền gửi. Mức tăng lãi suất cũng khá phân hóa giữa các nhóm ngân hàng dao động từ 0,1% đến 0,5% trong giai đoạn cuối quý II/2022.

Nhằm bù đắp cho các rủi ro đang gia tăng như áp lực lạm phát và tăng lãi suất điều hành của các nền kinh tế lớn, dẫn đến rủi ro mất giá của đồng nội địa, các ngân hàng đang điều chỉnh tăng lãi suất để thu hút dòng tiền tìm kiếm kênh trú ẩn an toàn. Vì vậy, MASVN cho rằng, các đợt điều chỉnh lãi suất sắp tới sẽ thúc đẩy tăng trưởng tiền gửi.

Các ngân hàng vẫn đang lạc quan về triển vọng của chất lượng tài sản

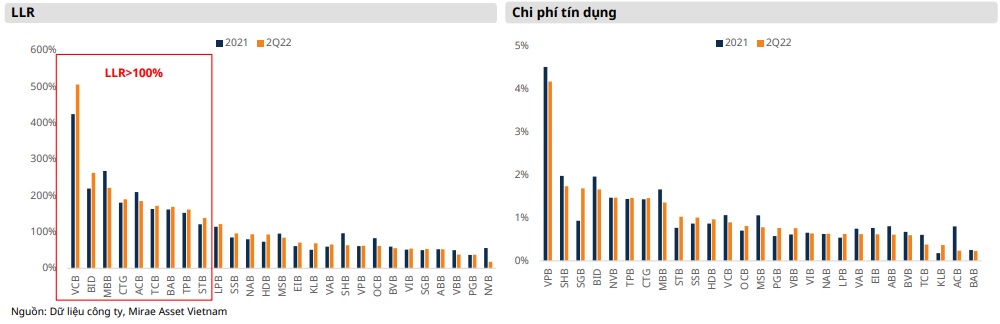

Báo cáo cho hay, tỷ lệ dự phòng nợ xấu giữa các ngân hàng vẫn tiếp tục phân hóa trong nửa đầu năm 2022. Đáng chú ý, nhiều ngân hàng đã bắt đầu tiết giảm chi phí dự phòng ngay trong bối cảnh các khoản nợ tái cấu trúc đang dần kết thúc thời gian ân hạn, đi kèm với tỷ lệ nợ xấu tăng. Như vậy, có thể tỷ lệ nợ tái cấu trúc chuyển thành nợ xấu đang diễn biến tốt hơn dự báo, qua đó cho phép các ngân hàng hoàn nhập dự phòng hay hạ thấp tỷ lệ bao phủ nợ xấu.

Nhóm nghiên cứu cho rằng, các ngân hàng sở hữu tỷ lệ bao phủ nợ xấu cao có khả năng duy trì mục tiêu kép là duy trì tăng trưởng lợi nhuận và chất lượng tài sản tốt. Một số cái tên tiêu biểu như: Ngân hàng Thương mại Cổ phần Ngoại thương Việt Nam (VCB), Ngân hàng Thương mại Cổ phần Á Châu (ACB) và Ngân hàng Thương mại Cổ phần Quân đội (MBB).

Tại thời điểm cuối quý I/2022, nợ xấu và nợ xấu tiềm ẩn (bao gồm cả nợ đã bán cho VAMC, nợ tái cơ cấu và nợ nhóm 2) trung bình ngành rơi vào khoảng 5,8%. Trong đó khoảng 4% là nợ tiềm ẩn/ngoại bảng. "Với tỷ lệ thu hồi vào khoảng 65%, phần còn lại khoảng 35% “có thể” trở thành nợ xấu sẽ không phải là một áp lực quá lớn đối với các ngân hàng thương mại lớn có chất lượng tài sản tốt được liên tục duy trì trong nhiều năm trở lại đây", MASVN đánh giá.

Mặc dù nợ tái cơ cấu đã giảm đáng kể trong giai đoạn nửa đầu năm 2022 nhưng dư nợ tái cơ cấu còn lại của một số ngân hàng vẫn còn khá lớn. Một điểm đáng lưu ý nữa là nợ tái cơ cấu của các ngân hàng có tỷ trọng bán lẻ cao hơn hẳn so với các ngân hàng có tỷ trọng cho vay doanh nghiệp hay đầu tư trái phiếu cao. Thêm vào đó, một số ngân hàng cũng cho rằng họ đã trích lập đầy đủ cho nợ tái cơ cấu trước kỳ hạn (2023).

Trên cơ sở cho rằng các thông tin này có mức độ tin cậy nhất định, nhóm nghiên cứu nhìn nhận nếu tỷ lệ nợ tái cơ cấu có thể trở về lại nhóm 1 sau thời gian ân hạn, hoàn thành “giai đoạn thử thách” hay tất toán trước hạn cao hơn so với dự phóng thì chi phí tín dụng có thể đã đạt đỉnh. Như trong 6 tháng đầu năm 2022, dựa trên sự phục hồi tích cực của các khoản nợ tái cơ cấu, một số ngân hàng đã có thể hoàn nhập các khoản dự phòng đã trích lập cho nợ tái cơ cấu. Vì vậy, nhà đầu tư vẫn nên thận trọng nhưng không quá bi quan về hoạt động chung của ngành.

Đề cập đến các ngân hàng có tỷ trọng cho vay doanh nghiệp (đặc biệt là doanh nghiệp lớn) và đầu tư trái phiếu doanh nghiệp lớn, nhóm nghiên cứu khuyến cáo nhà đầu tư vẫn nên thận trọng. "Tuy các ngân hàng này sở hữu tỷ lệ nợ tái cơ cấu và tỷ lệ nợ xấu thấp, rủi ro các doanh nghiệp lớn không hoàn thành các nghĩa vụ nợ vẫn có thể xảy ra, đặc biệt là trong bối cảnh kinh tế vĩ mô biến động. Việc này có thể dẫn đến gánh nặng trích lập dự phòng trong dài hạn", báo cáo nhấn mạnh./.