Báo cáo Điểm lại tháng 8/2022 công bố bởi World Bank đã đưa ra những quan điểm thận trọng về chất lượng tài sản của các ngân hàng khi con số nợ xấu tiềm ẩn từ các khoản nợ đã được tái cấu trúc và tỷ lệ nợ xấu tại các công ty tài chính tiêu dùng phi ngân hàng gia tăng thời gian qua.

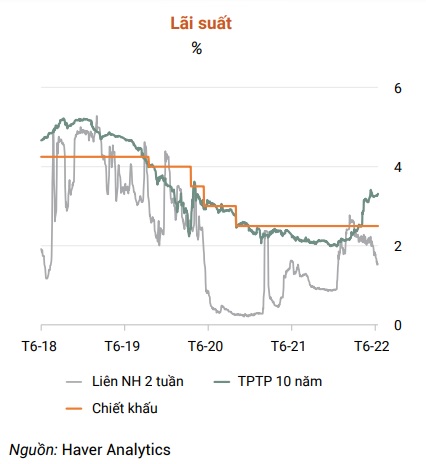

6 tháng đầu năm 2022, Ngân hàng Nhà nước (NHNN) tiếp tục thực thi chính sách tiền tệ nới lỏng từ tháng 3/2020 nhằm hỗ trợ các doanh nghiệp đồng thời theo dõi xu hướng lạm phát mới. Bên cạnh đó, NHNN cũng đã duy trì lãi suất tái cấp vốn ở mức 4%; tiếp tục hướng dẫn về tái cơ cấu thời gian trả nợ vốn vay và khuyến khích các ngân hàng thương mại miễn, giảm lãi suất và phí để hỗ trợ các doanh nghiệp bị ảnh hưởng do đại dịch Covid-19; hướng dẫn về tái cơ cấu thời gian trả nợ kết thúc vào cuối tháng 6/2022. Những chính sách này sẽ giúp duy trì tăng trưởng tín dụng mạnh mẽ và đảm bảo thanh khoản dồi dào trên thị trường. NHNN cũng theo dõi lạm phát gia tăng do cú sốc về giá cả hàng hóa thế giới, tập trung vào quản lý lạm phát qua phối hợp chặt chẽ hơn giữa chính sách tài khóa và tiền tệ, đặc biệt trong triển khai gói hỗ trợ phục hồi và phát triển kinh tế xã hội giai đoạn 2022 - 2023.

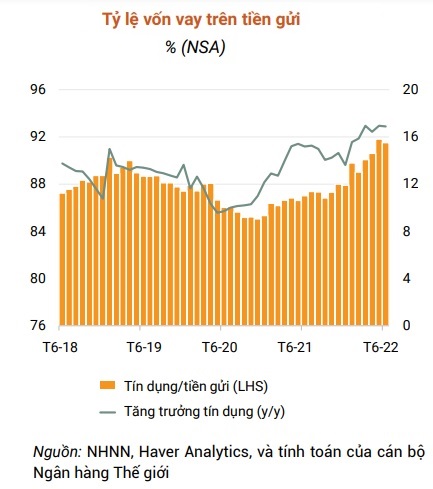

Trong những tháng đầu năm 2022, các ngân hàng bắt đầu thu hút tiền gửi vào hệ thống trong khi tăng trưởng tín dụng bắt đầu tăng tốc. Đến tháng 6/2022, tổng tiền gửi tại các tổ chức tín dụng ước tăng 11,2%, đảo chiều sau khi giảm vào tháng 12/2021, ở mức 10,3%. Mặt khác, tăng trưởng tín dụng cũng tăng từ 13,6% trong tháng 12/2021 lên 16,9% trong tháng 6/2022.

Theo đánh giá của World Bank, xu hướng tăng tốc trên đã gây thêm áp lực nhẹ lên thanh khoản trong khu vực ngân hàng và nâng mặt bằng lãi suất trên thị trường liên ngân hàng lên trên 2% đối với kỳ hạn 2 tuần, so với mức dưới 1% cùng kỳ năm trước. Lợi suất trái phiếu Chính phủ cũng tăng đến trên 3% cho kỳ hạn 10 năm so với mức 2,4% cùng kỳ năm trước.

"Mặc dù vậy, thanh khoản của hệ thống tài chính - theo chỉ tiêu về cung tiền M2 vẫn được duy trì ở mức cao, vào khoảng 600 tỷ USD trong tháng 5/2022 (tương đương mức tăng 10,3% so với tháng 5/2021)", báo cáo nêu.

Mặc dù ổn định tài chính nhìn chung được đảm bảo, nhưng nhóm nghiên cứu World Bank cho rằng, chất lượng tài sản của các ngân hàng vẫn là một quan ngại và cần phải liên tục theo dõi.

Theo đó, số liệu nợ xấu chính thức vẫn ở mức thấp trong quý I/2022: 1,53% đối với nợ xấu nội bảng và 3,41% nếu tính cả nợ tại Công ty Quản lý Tài sản của các Tổ chức Tín dụng Việt Nam (VAMC). Trong trường hợp tính cả nợ xấu tiềm ẩn từ các khoản nợ đã được tái cấu trúc, tỷ lệ nợ xấu điều chỉnh ước tính lên đến 5,76%. Chưa kể tín dụng tiêu dùng có vẻ xấu đi đáng kể với tỷ lệ nợ xấu tại các công ty tài chính tiêu dùng phi ngân hàng tăng vọt lên đến 9,6% trong năm 2021 so với 5,5% trong năm 2020.

Bên cạnh đó, theo World Bank, vốn mỏng ở các ngân hàng và tỷ lệ dự phòng khác nhau (bình quân 142% nợ xấu trong tháng 12/2021 nhưng có thể thấp đến 35% ở một số ngân hàng) tiếp tục là vấn đề quan ngại. Các ngân hàng phải duy trì nợ xấu ở mức cao hơn đáng kể, đặc biệt là khi giai đoạn thực hiện các biện pháp giãn thời gian trả nợ kết thúc vào tháng 6/2022. Tỷ lệ an toàn vốn bình quân (CAR) tăng nhẹ lên 11,47% trong quý I/2022 (so với 11,3% trong quý I/2021) do một số ngân hàng tích cực tăng vốn chủ sở hữu và nợ trong năm qua, tận dụng tâm lý tích cực trên các thị trường vốn.

"Mặc dù tỷ lệ an toàn vốn của toàn hệ thống vẫn cao hơn yêu cầu của cơ quan quản lý Nhà nước nhưng vẫn tương đối thấp. Tỷ lệ vốn theo quy định ở một số ngân hàng chỉ cao hơn một chút so với yêu cầu tối thiểu", báo cáo cho hay.

Nhóm nghiên cứu World Bank nhìn nhận, rủi ro tín dụng trong lĩnh vực bất động sản có thể tăng trong bối cảnh phương thức huy động vốn thiếu minh bạch, định giá quá cao và phần nào do đầu cơ. Có thể thấy, giá bất động sản nhà ở tại các thành phố lớn như Hà Nội và TP.HCM đã tăng thêm từ 30 - 60% trong 2 năm qua, trong khi tỷ lệ hấp thụ (doanh số bán trên giá trị hàng tồn) tương đối thấp, ngoại trừ ở một số ít phân khúc.

Trong khi đó, với việc NHNN áp dụng các biện pháp thặt chặt hoạt động cho vay bất động sản trong vài năm qua, các doanh nghiệp bất động sản bắt đầu quay sang huy động vốn trên thị trường trái phiếu, nhằm tiếp cận số lượng nhà đầu tư đông đảo hơn, trong đó có cả các nhà đầu tư cá nhân. Tuy nhiên, đã có những lệnh bắt giữ vì lý do trình bày thông tin sai lệch và sử dụng kênh phát hành riêng lẻ không đúng mục đích. Một số ngân hàng được biết đang có quan hệ chặt chẽ với các doanh nghiệp bất động sản đã làm dấy lên quan ngại về những vấn đề tiềm tàng trên thị trường bất động sản có thể lan sang khu vực ngân hàng.

Cũng theo báo cáo, tâm lý trên các thị trường vốn đã chuyển sang hướng tiêu cực trong nửa đầu năm 2022. Sau khi tăng vào năm 2020 và năm 2021 lần lượt ở mức 14,9% và 35,6%, giá trên thị trường cổ phiếu giảm 20% trong nửa đầu năm 2022, không chỉ do tâm lý tiêu cực trên toàn cầu trước cuộc xung đột Nga - Ukraine, lạm phát toàn cầu và lãi suất tăng, mà còn do các yếu tố trong nước, bao gồm các hành vi sai trái và thao túng trên thị trường cổ phiếu, thị trường trái phiếu bị phát hiện.

"Những hiện tượng trên đã làm suy giảm niềm tin của nhà đầu tư. Trên thị trường trái phiếu doanh nghiệp, khối lượng phát hành trong quý I/2022 chỉ bằng một phần mười so với quy mô của cả năm 2021 cho thấy hoạt động phát hành đang chững lại", báo cáo nhấn mạnh./.