Với 1,1 tỷ đồng trong tay, hầu hết bất động sản tại TP.HCM đều vượt quá khả năng chi trả của Đình Dũng - 28 tuổi. Ngay cả khi làm việc trong thành phố và mong muốn mua nhà tại đây, anh vẫn quyết định chọn căn hộ rộng 39 m2 có giá 1,4 tỷ đồng ở TP. Thuận An, tỉnh Bình Dương, nơi cách trung tâm gần 25km.

2 tháng trước, sau thỏa thuận với chủ nhà, Dũng tiến hành đặt cọc và đinh ninh không khó để vay ngân hàng thêm 300 triệu. Theo hợp đồng, anh có nghĩa vụ thanh toán toàn bộ số tiền trong vòng 45 ngày.

“Sau khi ký hợp đồng và đặt cọc 200 triệu, tôi liên hệ ngân hàng thì liên tục nhận được cái lắc đầu. Nhân viên tín dụng thông báo ngân hàng đã kín 'room' 2 tháng nay. Những ngân hàng khác cũng từ chối với câu trả lời y hệt. Họ nói tôi cứ để hồ sơ lại rồi chờ xét duyệt”, Dũng nói.

Sát thời hạn thanh toán, anh bất ngờ nhận được thông báo mời thực hiện thủ tục cho vay của một trong 5 ngân hàng đã liên hệ.

“Đến nơi, nhân viên nói nhỏ đã ưu ái dành suất vay này cho tôi, nhưng kèm theo 2 điều kiện là phải chịu mức lãi suất cao nhất mới áp dụng và mua thêm hợp đồng bảo hiểm trị giá 20 triệu đồng, tức bằng 6% giá trị khoản vay”, anh bức xúc.

Ngân hàng khát "room"

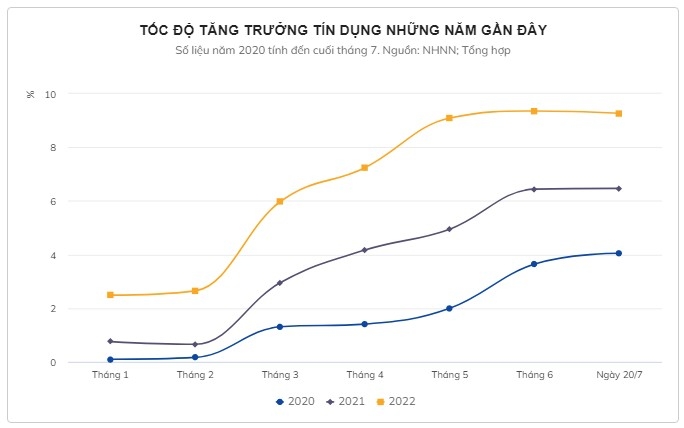

Theo số liệu của Ngân hàng Nhà nước (NHNN), tính đến ngày 20/7, tăng trưởng tín dụng toàn ngành ngân hàng đã đạt 9,27%, cao hơn 16,61% so với cùng kỳ năm 2021. Tuy đã giảm 0,08% so với thời điểm công bố vào cuối tháng 6, mức tăng hiện tại vẫn chiếm 66% tổng chi tiêu tín dụng cả năm được NHNN đề ra (14%).

Dù vẫn còn gần 5 tháng nữa mới kết thúc năm, tăng trưởng tín dụng của các ngân hàng đến nay đã tiệm cận mức trần, thậm chí vượt giới hạn do NHNN cấp cả năm.

Điển hình như Vietcombank với dư nợ cho vay khách hàng tăng tới 14,6% tính đến hết tháng 6. Cộng cả dư nợ đầu tư trái phiếu, nhà băng này đang có mức tăng trưởng gần 14,4%, vượt xa hạn mức 10% được NHNN cấp trước đó.

Tăng trưởng tín dụng của BIDV cũng rơi vào hoàn cảnh tương tự khi tiến sát hạn mức 10% do NHNN tạm cấp. Nếu tính hơn 1.449 tỷ đồng dư nợ cho vay khách hàng cùng dư nợ đầu tư trái phiếu, tăng trưởng tín dụng của BIDV đã vượt mốc 11%.

Giải thích thực trạng một số ngân hàng cạn hạn mức cho vay, NHNN cho biết tăng trưởng tín dụng trong 6 tháng đầu năm tăng quá nhanh. Trên hết, việc một số tổ chức tín dụng tập trung cho vay trung, dài hạn, tập trung vào lĩnh vực bất động sản khiến thời gian quay vòng vốn chậm, ảnh hưởng đến tốc độ thu hồi nợ và dư địa tăng trưởng tín dụng.

Đến cuối tháng 6, dư nợ tín dụng trong lĩnh vực bất động sản của toàn ngành ngân hàng vượt 2,36 triệu tỷ đồng, tăng 14,07% so với cuối năm ngoái và cao hơn nhiều so với mức tăng chung.

Dư nợ của lĩnh vực này cũng chiếm tới 20,74% tổng dư nợ tín dụng toàn hệ thống. Nợ xấu riêng mảng cho vay bất động sản đạt 36.400 tỷ đồng.

Bên cạnh Vietcombank và BIDV, lãnh đạo của một số ngân hàng lớn như VietinBank, MBBank đã phải đề xuất NHNN nới hạn mức tăng trưởng tín dụng để có thêm dư địa cho vay từ giờ đến hết năm. Cho đến lúc đó, việc nộp hồ sơ xin vay vốn phục vụ mục đích mua nhà tại những ngân hàng này dường như khó khả thi.

"Đánh vật" để trả nợ

Tình trạng cạn "rom" tín dụng đang trở thành rào cản trên thị trường vốn. Để được phê duyệt khoản vay, người dân có nhu cầu tín dụng, đặc biệt ở lĩnh vực bất động sản, thường mất nhiều công sức hoặc phải đáp ứng những điều kiện khắt khe từ ngân hàng.

Sau hơn một tháng chạy vạy nộp hồ sơ và tham khảo hàng loạt ngân hàng, Quang Anh - trú tại Hà Nội - mới tìm được một nhà băng ít tiếng tăm chấp thuận giải ngân 1 tỷ đồng với mức lãi suất không mấy hấp dẫn.

“Lãi suất cao hơn nhiều thời điểm trước dịch, các gói vay cũng không có ưu đãi. Tôi đành bấm bụng do cần tiền thanh toán hợp đồng sớm nhất có thể. Sau một loạt thủ tục rườm rà, tôi phải chờ thêm một tháng nữa mới được ngân hàng giải ngân”, anh trần tình.

Ngoài ra, để hoàn thiện quy trình xét duyệt hồ sơ, Quang Anh được nhân viên yêu cầu mua thêm “lạc kèm bia”, tức một hợp đồng bảo hiểm trị giá 40 triệu đồng, tương đương 4% tổng giá trị khoản vay.

Theo chuyên trang Chợ Tốt Nhà, việc các ngân hàng siết chặt tín dụng vay bất động sản cũng như khó tiếp cận nguồn vốn vay có thể tiếp tục diễn ra trong những tháng tới. Điều này sẽ ảnh hưởng đến mức độ sôi động trong giao dịch bất động sản và đưa thị trường bước vào giai đoạn trầm lắng.

Bên cạnh đó, chỉ số tâm lý người tiêu dùng bất động sản của Batdongsan.com cho thấy đa phần người dùng cảm thấy không hài lòng trước khả năng tiếp cận nguồn vốn từ ngân hàng.

Với những khó khăn về mặt nguồn vốn lẫn giá cả, thị hiếu của người mua trong thời điểm nửa cuối năm 2022 sẽ tập trung nhiều hơn cho phân khúc căn hộ đã bàn giao, có giấy tờ chứng nhận quyền sở hữu với đầy đủ tính pháp lý

Chuyên trang Chợ Tốt Nhà

Không chỉ gặp khó khăn trong hành trình đi vay, nhiều người dân còn phải thay đổi công việc, nếp sinh hoạt để có tiền trả nợ cả lãi suất và giá hàng hóa cùng dắt tay leo thang.

Với khoản vay 1 tỷ đồng trả trong 5 năm cùng lãi suất cố định 7,6%/năm, mỗi tháng Quang Anh phải trả 23 triệu đồng cho ngân hàng. Con số này chiếm khoảng 60% thu nhập của anh.

“Ngoại trừ chi phí sinh hoạt cơ bản như điện, nước, ăn, uống, gia đình tôi phải ‘thắt lưng buộc bụng’ và cắt giảm gần hết. Việc các mặt hàng thường nhật tăng giá khiến việc cân đối tài chính giữa sinh hàng hàng tháng và khoản nợ ngân hàng trở nên khó khăn hơn. Nếu chậm trễ sẽ hình thành dư nợ xấu và ảnh hưởng đến công việc cũng như kế hoạch dài hạn sau này”, anh nói.

Tương tự, sau 3 năm vay tiền mua căn hộ ven đô ở Hà Nội, chưa bao giờ Tiến Đạt (29 tuổi) cảm nhận rõ gánh nặng trả nợ ngân hàng như năm nay. Với mức lãi suất hỗ trợ năm đầu 7,8%, từ năm 2 thả nổi theo lãi gửi tiết kiệm cộng 3,5% theo thời hạn 20 năm, mỗi tháng anh thanh toán cho ngân hàng trên 15 triệu đồng, bằng 1/2 thu nhập.

“Thắt chặt chi tiêu là điều bắt buộc. Thậm chí vài tháng gần đây tôi phải tăng năng suất công việc để đáp ứng nhu cầu cá nhân. Lãi suất cứ tiếp tục tăng cao đồng nghĩa phải lược bỏ khoản chi nào đó”, anh chia sẻ.

Theo Đạt, nếu lãi suất ngân hàng còn tăng cao và ảnh hưởng đến năng lực thanh toán, trong trường hợp xấu nhất, có thể anh sẽ tính đến khả năng bán căn hộ và tìm bất động sản khác phù hợp hơn./.