Cục Dự trữ Liên bang Mỹ (FED) tăng lãi suất điều hành thêm 25 điểm cơ bản. Trong cuộc họp tháng 3, FED đã quyết định nâng phạm vi mục tiêu cho lãi suất quỹ liên bang lên 4,75% - 5%. Những thay đổi đáng chú ý bao gồm việc FED không còn tuyên bố việc "tăng lãi suất liên tục" là phù hợp. FED cho biết họ để ngỏ khả năng tăng lãi suất thêm một lần nữa và không cắt giảm lãi suất vào năm 2023.

Tuy nhiên, dự báo thị trường có phần tích cực hơn trong việc nới lỏng so với quan điểm của FED. Cụ thể, thị trường kỳ vọng FED sẽ dừng tăng lãi suất sau cuộc họp tháng 5 tới và cắt giảm lãi suất sớm nhất là vào nửa cuối năm 2023 do gia tăng nguy cơ nền kinh tế Mỹ rơi vào suy thoái.

Đồng USD suy yếu giúp giảm bớt áp lực tỷ giá tiền đồng. Chỉ số đồng USD sụt giảm sau khi FED đưa ra thông điệp ít “diều hâu” hơn về chính sách tiền tệ do khủng hoảng gần đây trong ngành ngân hàng.

Tính đến ngày 24/4/2023, chỉ số đồng USD ở mức 101,5 điểm, giảm 3,6% so với trước sự kiện Ngân hàng Silicon Valley (SVB) sụp đổ. Chỉ số đồng USD giảm kéo theo tỷ giá USD/VND giảm 0,6% so với đầu năm xuống 23.496. Nhờ áp lực tỷ giá giảm, Ngân hàng Nhà nước (NHNN) đã tăng dự trữ ngoại hối thêm hơn 6 tỷ USD kể từ đầu năm 2023, nâng tổng dự trữ ngoại hối của Việt Nam lên khoảng 92 - 93 tỷ USD.

Các chuyên gia của VNDirect cho rằng áp lực tỷ giá giảm trong quý II và dự báo tỷ giá USD/VND dao động trong vùng 23.400 - 23.700 trong quý II do FED có thể dừng tăng lãi suất điều hành.

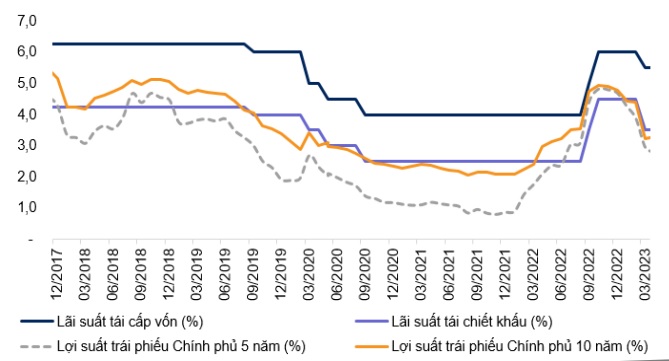

Vào tháng 3/2023, NHNN đã có 2 đợt giảm lãi suất điều hành. Động thái này đánh dấu bước ngoặt đảo chiều chính sách tiền tệ trong nước. NHNN có thể tiếp tục hạ lãi suất điều hành trong nửa cuối năm 2023. Do nguy cơ suy thoái của nền kinh tế Mỹ đang gia tăng, thị trường kỳ vọng FED sẽ ngừng tăng lãi suất điều hành sau cuộc họp tháng 5 tới và bắt đầu cắt giảm lãi suất điều hành trong nửa sau năm 2023. Nếu kịch bản này xảy ra, áp lực tỷ giá và lãi suất trong nước sẽ tiếp tục hạ nhiệt.

NHNN có thể cân nhắc giảm thêm lãi suất điều hành như lãi suất tái cấp vốn, trần lãi suất huy động kỳ hạn dưới 6 tháng,… thêm 50 điểm cơ bản trong nửa cuối năm 2023 (xác suất cao trong quý III).

Lãi suất tiền gửi của nhóm ngân hàng tư nhân nới rộng đà giảm trong tháng 4/2023 trong khi lãi suất nhóm ngân hàng quốc doanh đi ngang.

Cụ thể, lãi suất tiền gửi kỳ hạn 3 tháng bình quân và kỳ hạn 12 tháng bình quân của nhóm ngân hàng tư nhân giảm lần lượt 51 điểm cơ bản và 19 điểm cơ bản trong kể từ đầu tháng 4. Tính từ đầu năm 2023, lãi suất tiền gửi kỳ hạn 12 tháng bình quân của các ngân hàng thương mại đã giảm gần 50 điểm cơ bản so với mức đỉnh hồi tháng 1/2023. Các chuyên gia kỳ vọng lãi suất tiền gửi kỳ hạn 12 tháng bình quân hạ về mức 7,0% trong năm 2023, dựa trên những lý do sau: nhu cầu tín dụng giảm do tăng trưởng kinh tế giảm tốc và thị trường bất động sản ảm đạm, chính phủ thúc đẩy đầu tư công qua đó bơm thêm tiền vào nền kinh tế và NHNN có thể giảm thêm lãi suất điều hành nếu FED đảo chiều chính sách tiền tệ trong nửa cuối năm 2023.

Thông tư 02 - 03 mới ban hành có tác động tích cực tới người dân, doanh nghiệp và ngành ngân hàng.

Thông tư 02/2023/TT-NHNN quy định về việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng gặp khó khăn vừa mới được Ngân hàng Nhà nước ban hành, giúp giảm áp lực trích lập dự phòng khi nợ tái cơ cấu được phân bổ trong năm 2023 và 2024.

NHNN cũng đã ban hành Thông tư số 03/2023/TT-NHNN quy định ngưng hiệu lực thi hành khoản 11 Điều 4 Thông tư số 16/2021/TT-NHNN ngày 10/11/2021 quy định việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài mua, bán trái phiếu doanh nghiệp.

Thông tư này cho phép ngân hàng được mua lại ngay trái phiếu doanh nghiệp sẽ giúp cải thiện triển vọng tăng trưởng tín dụng trong năm 2023 khi đầu ra tín dụng đang gặp nhiều khó khăn.

Bên cạnh đó, Chính phủ nghiên cứu, ban hành nhiều chính sách tài khóa để thúc đẩy phục hồi sản xuất kinh doanh và tiêu dùng. Việc triển khai Nghị định 12/2023/NĐ-CP giúp các doanh nghiệp và hộ kinh doanh giữ lại một phần tiền thuế trong thời gian nhất định để bổ sung nguồn vốn kinh doanh ngắn hạn, qua đó giảm bớt áp lực huy động vốn, tiết giảm chi phí tài chính và lãi vay trong bối cảnh các kênh huy động như tín dụng, trái phiếu doanh nghiệp, chứng khoán gặp khó khăn hiện nay.

Đồng thời, Chính phủ cũng đã đồng ý với đề xuất của Bộ Tài chính về giảm thuế giá trị gia tăng đối với hàng hóa, dịch vụ chịu thuế suất giá trị gia tăng 10% về còn 8% nhằm giảm chi phí đầu vào của doanh nghiệp và kích cầu tiêu dùng trong nước. Theo tính toán của Bộ Tài chính, nếu áp dụng 6 tháng cuối năm 2023 thì số tiền hỗ trợ là khoảng 35.000 tỷ đồng (so với mức 44.000 tỷ đồng trong năm 2022; năm 2022 chính sách giảm thuế VAT được thực hiện kể từ tháng 2).

Lãi suất hạ nhiệt giúp cải thiện triển vọng các tài sản rủi ro. Tăng trưởng tín dụng tiếp tục giảm tốc trong những tháng đầu năm 2023 do ảnh hưởng của môi trường lãi suất cao, thị trường bất động sản và trái phiếu doanh nghiệp còn nhiều khó khăn cũng như triển vọng kinh tế nói chung vẫn tương đối ảm đạm.

Tiền gửi từ cá nhân có sự phục hồi do môi trường lãi suất cao đã tiếp tục thu hút khách hàng cá nhân. Ngược lại, tiền gửi của các các tổ chức kinh tế tiếp tục suy giảm do nhiều doanh nghiệp thu hẹp tỷ lệ đòn bẩy tài chính trong bối cảnh lãi suất cao, nhà đầu tư đáo hạn trước hạn trái phiếu doanh nghiệp và môi trường kinh doanh ảm đạm.

Nhìn chung, tăng trưởng tín dụng vẫn chưa cho thấy sự khởi sắc. Do đó, thanh khoản hệ thống vẫn tương đối dồi dào. Vì vậy, kỳ vọng lãi suất tiền gửi có thể tiếp tục giảm nhẹ trong thời gian tới.

Ngân hàng thương mại tiếp tục giảm lãi suất huy động trong tháng 4. Cuối tháng 4, lãi suất huy động kỳ hạn 12 tháng của ngân hàng quốc doanh tiếp tục duy trì ở mức 7,2%/năm. Trong khi đó, lãi suất huy động 12 tháng của các ngân hàng tư nhân dao động từ 7,1% đến 8,4%/năm với mức trung bình ở khoảng 7,5%/năm, giảm 0,2% so với cuối tháng 3.

Ở kỳ hạn 12 tháng, có 2 ngân hàng lớn MBB và VPB giảm mạnh lãi suất lần lượt 0,6%/năm và 0,4%/năm trong tháng 4. Ngoài ra một số ngân hàng nhỏ hơn như LPB, SSB, NAB, MSB cũng giảm đáng kể lãi suất huy động ở mức 0,3 - 0,4%/năm.

Ở những kỳ hạn ngắn dưới 6 tháng, lãi suất huy động giảm mạnh trung bình khoảng 0,5%/năm ở nhóm các ngân hàng tư nhân sau khi NHNN hạ trần lãi suất áp dụng đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng từ 6,0%/năm xuống 5,5%/năm.

Lãi suất huy động giảm giúp thị trường chứng khoán dần trở nên hấp dẫn hơn so với thời điểm đầu năm 2023. Hoạt động phát hành trái phiếu doanh nghiệp trong tháng 4 trầm lắng trở lại, trong khi hoạt động đàm phán giữa tổ chức phát hành và trái chủ diễn ra tích cực hơn trong tháng 4, đã có nhiều tổ chức phát hành đạt được đồng thuận với trái chủ về gia hạn thời hạn trái phiếu.

Theo thống kê của VNDirect, tính từ đầu tháng 4 cho đến ngày 24/4, không có đợt phát hành trái phiếu doanh nghiệp riêng lẻ mới nào được thực hiện. Trong khi hoạt động mua lại trước hạn cũng có sự chững lại, với hơn 4.833,1 tỷ đồng trái phiếu doanh nghiệp riêng lẻ được mua lại trước hạn trong tháng 4, tổng giá trị mua lại trước hạn trong 4 tháng đầu năm 2023 đạt hơn 39.388 tỷ đồng.

Hoạt động đàm phán thay đổi điều khoản và điều kiện trái phiếu giữa các tổ chức phát hành và các trái chủ diễn ra tích cực trong tháng 4, đã có nhiều tổ chức phát hành đạt được kết quả đàm phán gia hạn thời hạn trái phiếu với các trái chủ. Theo tổng hợp của VNDirect, hiện đã có trên 20 tổ chức phát hành đạt được thỏa thuận gia hạn thời hạn trái phiếu với trái chủ và đã có báo cáo chính thức lên HNX.

Áp lực trái phiếu doanh nghiệp riêng lẻ đáo hạn tiếp tục gia tăng trong tháng 5, trong khi danh sách các doanh nghiệp chậm thanh toán theo công bố của HNX tiếp tục tăng lên.

Theo ước tính, trong tháng 5 sẽ có khoảng 17,9 nghìn tỷ đồng trái phiếu doanh nghiệp riêng lẻ đáo hạn, tăng 12,6% so với tháng 4 (số liệu đã loại trừ các trái phiếu được mua lại trước hạn đến ngày 24/4/2023).

Theo tổng hợp, tính đến ngày 24/4/2023 có khoảng 57 doanh nghiệp nằm trong danh sách chậm nghĩa vụ thanh toán lãi hoặc nợ gốc trái phiếu doanh nghiệp theo thông báo của HNX. Ước tính, tổng dư nợ trái phiếu doanh nghiệp của các doanh nghiệp này vào khoảng 152,7 nghìn tỷ đồng, chiếm khoảng 13,9% dư nợ trái phiếu doanh nghiệp riêng lẻ toàn thị trường. Khoảng hơn 45,2 nghìn tỷ đồng trái phiếu doanh nghiệp của các doanh nghiệp trong danh sách sẽ đáo hạn trong năm 2023, chiếm khoảng 19,4% tổng giá trị đáo hạn toàn thị trường cả năm.

Về thị trường bất động sản, nhiều dự án tại TP.HCM được gỡ vướng pháp lý. Tính đến thời điểm hiện tại đã có 13 dự án tại TP.HCM được gỡ vướng pháp lý và hỗ trợ cho phép dự án được huy động vốn 50% số lượng sản phẩm nhà ở hình thành trong tương lai.

Đáng chú ý có dự án The Grand Manhattan (Quận 1, TP.HCM) của Novaland được gỡ vướng và đã ký kết với ngân hàng TPBank để hỗ trợ tài chính, cung cấp gói tín dụng cho người mua nhà, đảm bảo dự án tiếp tục thi công. Ngoài ra, 2 dự án được gỡ nút thắt vòng thủ tục đầu tư và 4 dự án sẽ được cấp giấy chứng nhận cho 2.000 căn hộ của Tập đoàn Hưng Thịnh. Trong đó, 2 dự án được gỡ nút thắt liên quan tới thủ tục đầu tư là dự án Moonlight Avenue (TP. Thủ Đức) và dự án Moonlight Centre Point (quận Bình Tân) và 4 dự án được cấp giấy chứng nhận bao gồm: Moonlight Park View - Khu thương mại còn lại, Moonlight Boulevard, 9 View Apartment và 8X Đầm Sen.

Theo các nhà phân tích chứng khoán của VNDirect, tháng 5 này, thị trường điều chỉnh mở ra cơ hội tốt để mua và nắm giữ cổ phiếu dài hạn. Bức tranh kết quả kinh doanh quý I kém tích cực đã được phản ánh hầu hết trong đợt điều chỉnh vừa qua. Các chuyên gia kỳ vọng một loạt chính sách hỗ trợ được ban hành gần đây như Thông tư 02 - 03 hay Nghị định 12/2023/NĐ-CP sẽ giúp cải thiện tâm lý của nhà đầu tư và dòng tiền trên thị trường chứng khoán.

Vùng 1.000 - 1.030 điểm sẽ là vùng hỗ trợ mạnh của chỉ số VN-Index và nếu thị trường điều chỉnh về vùng này sẽ mở ra cơ hội hấp dẫn để mua và nắm giữ cố phiếu dài hạn. Động lực tăng điểm bao gồm chính sách tiền tệ ôn hòa hơn từ FED và các chính sách hỗ trợ sớm được ban hành như Thông tư 16 sửa đổi hay Nghị quyết của Quốc hội về giảm thuế giá trị gia tăng./.