Thị trường giảm điểm trong tuần thứ ba liên tiếp với thanh khoản tiếp tục suy giảm. Kết thúc tuần giao dịch, VN-Index đứng ở mức 1.268,83 điểm, tương ứng giảm 30,5 điểm (-2,35%). HNX-Index cũng giảm 5,99 điểm (-1,95%) xuống 301,77 điểm. UPCoM-Index giảm 0,96 điểm (-1,13%) xuống 84,37 điểm.

Thanh khoản trên hai sàn niêm yết giảm so với tuần trước đó và tiếp tục thấp hơn mức trung bình 20 tuần với trung bình khoảng 20.500 tỷ đồng giao dịch mỗi phiên trên hai sàn. Giá trị giao dịch trên HoSE giảm 5,2% xuống 91.540 tỷ đồng tương ứng với khối lượng giao dịch giảm 4% xuống 2,9 tỷ cổ phiếu; giá trị giao dịch trên HNX giảm 18,9% xuống 11.200 tỷ đồng tương ứng với khối lượng giao dịch giảm 22,1% xuống 498 triệu cổ phiếu.

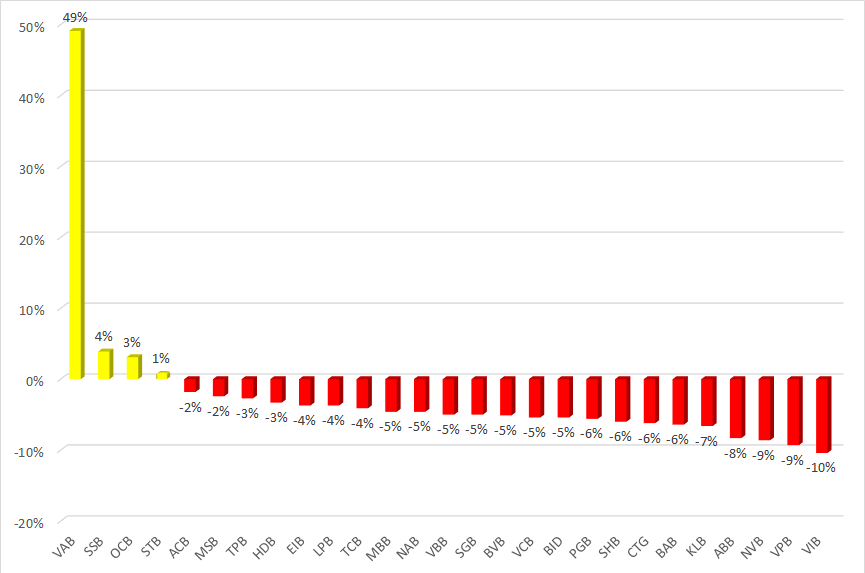

Tương tự như các tuần trước, đa số các nhóm ngành cổ phiếu đều biến động tiêu cực trong tuần từ 19 - 23/7. Trong đó, nhóm cổ phiếu ngân hàng tiếp tục ghi nhận nhiều cổ phiếu đi xuống và tạo áp lực rất lớn lên diễn biến của các chỉ số. Trong số 27 cổ phiếu ngân hàng đang giao dịch trên thị trường chứng khoán thì tuần qua có đến 23 mã giảm giá. Các cổ phiếu ngân hàng biến động tiêu cực trong bối cảnh kết quả kinh doanh của nhóm ngành này liên tục được công bố trong thời gian gần đây.

Cổ phiếu VIB của Ngân hàng TMPCP Quốc Tế Việt Nam (VIB) giảm mạnh nhất nhóm này với 10,4%. Thanh khoản của VIB tụt mạnh với khối lượng khớp lệnh trung bình chỉ đạt 1,9 triệu đơn vị/phiên, thấp hơn 38% so với tuần trước đó. VIB công bố kết quả kinh doanh 6 tháng đầu năm với lợi nhuận trước thuế đạt 3.952 tỷ đồng, tăng 68% cùng kỳ, ROE đạt 32,8%, tỷ lệ nợ xấu giảm về mức 1,3%. Tỷ lệ nợ xấu của VIB giảm về mức 1,3%. Với việc quản trị rủi ro chặt chẽ, ngân hàng duy trì tốt các chỉ số rủi ro và hệ số an toàn ở mức thận trọng. Tỷ lệ an toàn vốn (CAR) theo Basel II ở mức 10,3%, tỷ lệ cho vay trên tiền gửi ở mức 73,1%.

Cổ phiếu VPB của Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank) cũng giảm 9,3% chỉ sau một tuần giao dịch. Theo BCTC quý II của VPBank, tổng thu nhập hoạt động của đạt 12.047 tỷ đồng, tăng 34,6%. Đóng góp chủ yếu vẫn đến từ thu lãi thuần với 9.232 tỷ đồng (chiếm gần 77%), cao hơn gần 20% so với quý II/2020. lợi nhuận trước thuế hợp nhất đạt 5.031 tỷ đồng, tăng 37% so với cùng kỳ năm trước. Lũy kế 6 tháng đầu năm, lợi nhuận hợp nhất của VPBank đạt 9.037 tỷ đồng, tăng 37,2% trong khi đó lợi nhuận trước thuế riêng lẻ ngân hàng đạt gần 11.531 tỷ đồng, tăng tới 175%.

Cổ phiếu NVB của Ngân hàng TMCP Quốc Dân (NCB) giảm 8,6% bất chấp kết quả kinh doanh quý II có tăng trưởng lợi nhuận đột biến. Cụ thể, ngân hàng này báo lãi trước thuế quý II gấp 12 lần cùng kỳ, đạt gần 99 tỷ đồng, chủ yếu do Ngân hàng giảm chi phí dự phòng và kỳ này không ghi nhận khoản xử lý theo đề án tái cấu trúc. Lũy kế 6 tháng đầu năm, lợi nhuận thuần từ hoạt động kinh doanh của NCB tăng 69% so với cùng kỳ, đạt hơn 319 tỷ đồng. Chi phí dự phòng rủi ro tín dụng chỉ trích gần 14 tỷ đồng. Kết quả, NCB ghi nhận lãi trước và sau thuế gần 126 tỷ đồng và 101 tỷ đồng, đều gấp 5,4 lần cùng kỳ. Năm 2021, NCB đặt mục tiêu lợi nhuận thuần từ hoạt động kinh doanh khoảng 1.000 tỷ đồng, như vậy sau nửa đầu năm NCB thực hiện được 32% kế hoạch.

Cổ phiếu có vốn hóa lớn nhất nhóm ngân hàng là VCB của Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank) cũng giảm 5,4%. Việc VCB giảm giá như trên gây những áp lực đáng kể lên VN-Index và khiến chỉ số này tiếp tục giảm điểm trong tuần qua.

Ở chiều ngược lại có 4 mã ngân hàng vẫn tăng giá trong tuần qua bất chấp những rung lắc của thị trường chung. Trong đó, “tân binh” của thị trường chứng khoán là VAB của Ngân hàng TMCP Việt Á có mức tăng mạnh nhất với 49,1% từ 13.500 đồng/cp lên 20.128 đồng/cp. Cổ phiếu VAB chính thức giao dịch trên UPCoM từ 20/7, ngay sau đó, VAB đã có 3 phiên tăng liên tiếp (2 phiên tăng trần) và giảm trở lại ở phiên cuối tuần 23/7. 6 tháng đầu năm, ngân hàng lãi trước thuế gần 407 tỷ đồng, tăng 173% so với cùng kỳ năm trước. Huy động từ tổ chức kinh tế và dân cư đạt 65.316 tỷ đồng, tăng 19% so với cùng kỳ năm 2020. Dư nợ cho vay đạt 51.369 tỷ đồng, tăng 11% so với cùng kỳ năm 2020.

Tiếp sau đó là 2 mã SSB của Ngân hàng TMCP Đông Nam Á (Seabank) và OCB của Ngân hàng TMCP Phương Đông với mức tăng lần lượt 3,9% và 3,1%. Theo BCTC quý II, OCB ghi nhận thu nhập lãi thuần 1.433 tỷ đồng, tăng gần 28% so với cùng kỳ 2020. Lãi trước thuế đạt 1.385 tỷ đồng, tăng 83%. Luỹ kế 6 tháng, ngân hàng lãi trước thuế 2.661 tỷ đồng, tăng 43% và tương đương 48% kế hoạch năm 2021. Mới đây, OCB thông báo 3/8 là ngày đăng ký cuối cùng chốt danh sách cổ đông trả cổ tức bằng cổ phiếu tỷ lệ 25% bằng cổ phiếu.

Còn về SSB, tính riêng trong quý II, hoạt động cốt lõi đem về cho SeABank hơn 1,325 tỷ đồng thu nhập lãi thuần, tăng 90% so với cùng kỳ. Ngân hàng báo lãi trước và sau thuế lần lượt hơn 858 tỷ đồng và hơn 683 tỷ đồng, gấp 2,3 lần và 3,3 lần cùng kỳ. Lũy kế 6 tháng đầu năm, SeABank có lãi trước và sau thuế gấp 2,3 và 2,4 lần cùng kỳ, đạt hơn 1.556 tỷ đồng và hơn 1.238 tỷ đồng.

Cái tên cuối cùng trong nhóm tăng giá là STB của Ngân hàng TMCP Sài Gòn Thương Tín (Sacombank) với mức tăng 0,9%.

Lợi nhuận các ngân hàng kỳ vọng duy trì tốc độ tăng trưởng cao tới ít nhất quý II/2021

Theo báo cáo phân tích mới đây của Chứng khoán Vietcombank (VCBS), ngành ngân hàng Việt Nam có tốc độ tăng trưởng cao về tài sản và lợi nhuận trong nhiều năm qua và được kỳ vọng tiếp tục duy trì trong giai đoạn 5 năm tiếp theo. Nhiều lý do ủng hộ cho quan điểm trên là môi trường vĩ mô ổn định, hệ thống luật pháp và quy định hoàn thiện, sức khỏe của các ngân hàng ở mức tốt.

Theo VCBS, mức độ cạnh tranh trong lĩnh vực ngân hàng đang tăng lên, nhiều ngân hàng có chiến lược mở rộng hoạt động kinh doanh bán lẻ có lãi suất cho vay cao, cạnh tranh trong ngành đang tập trung vào khâu thu hút huy động khách hàng, tăng Casa. Các ngân hàng quy mô nhỏ hơn đang tăng tốc để có được thị phần tín dụng lớn hơn, các ngân hàng tư nhân có cách thức tiếp cận khách hàng năng động và nhờ đó thị phần tín dụng của nhóm này tăng từ 42% năm 2015 lên 54% năm 2020. Trong khi đó, cuộc đua ngân hàng số đang được các ngân hàng đẩy mạnh, tuy nhiên mức độ tác động tới lợi nhuận trong trung hạn là chưa nhiều.

VCBS cho rằng lợi nhuận các ngân hàng kỳ vọng duy trì tốc độ tăng trưởng cao tới ít nhất quý II/2021. NIM có thể bắt đầu điều chỉnh giảm trong H2.2021 do lãi suất cho vay giảm xuống, nhưng vẫn ở mức cao hơn so với cùng kỳ 2020. Tốc độ tăng trưởng lợi nhuận 2022 chậm lại khi NIM tiếp tục có xu hướng thu hẹp. Nợ xấu phát sinh do tác động của Covid-19 thấp hơn kỳ vọng ban đầu, nhiều ngân hàng đã ghi nhận quy mô dư nợ tái cơ cấu giảm xuống so với thời điểm quý II và quý II năm 2020. Bên cạnh đó, nhiều ngân hàng đã hoàn thành trích lập dư nợ tái cơ cấu theo Thông tư 01 ngay từ 2020. Tuy nhiên, Theo VCBS, ngành ngân hàng đang đối mặt với rủi ro nợ xấu trong giai đoạn tiếp theo và ảnh hưởng lới lợi nhuận trong các năm sau nếu dịch bệnh Covid-19 chậm được kiểm soát./.