Cuối tháng 2/2017, Chính phủ đã ban hành Nghị định 20/2017/NĐ-CP quy định về quản lý thuế đối với các doanh nghiệp có giao dịch liên kết. Nghị định này có hiệu lực từ 1/5/2017 với mục tiêu quản lý, chống thất thu thuế thu nhập doanh nghiệp với các doanh nghiệp có quan hệ liên kết.

Chẳng hạn như việc chuyển lợi nhuận ra nước ngoài doanh nghiệp của FDI thông qua việc chuyển giá đầu vào nguyên vật liệu, lãi vay với công ty mẹ ở nước ngoài; cũng như việc chuyển giá giữa các doanh nghiệp trong nước từ doanh nghiệp có mức thuế TNDN cao (thuế suất phổ thông 20%) sang những doanh nghiệp có mức thuế thấp hoặc đang được hưởng ưu đãi miễn, giảm.

Một trong những vấn đề mấu chốt của Nghị định 20 là khống chế tỷ lệ lãi vay. Khoản 3, Điều 8 quy định: "Tổng chi phí lãi vay phát sinh trong kỳ của người nộp thuế được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp không vượt quá 20% của tổng lợi nhuận thuần từ hoạt động kinh doanh cộng với chi phí lãi vay, chi phí khấu hao trong kỳ của người nộp thuế" - tức 20% EBITDA. Khi đó, phần chi phí lãi vay vượt quá 20% sẽ bị coi là chi phí không hợp lý và bị tính thuế.

Đa số các doanh nghiệp khi nghiên cứu thực hiện quy định này đều tỏ ra rất lúng túng. Trong khi đó, các cơ quan thuế hiện nay cũng có quan điểm của hướng dẫn khác nhau không thống nhất. Chính vì vậy, đầu năm 2018, nhiều doanh nghiệp lớn như EVN, Vinacomin, Vicem, Lilama cùng một số doanh nghiệp tư nhân... đã gửi rất nhiều thắc mắc lên Bộ Tài chính đề nghị hướng dẫn thực hiện Nghị định 20.

Không ít doanh nghiệp đã bày tỏ lo ngại nếu bị khống chế tỷ lệ lãi vay sẽ gây khó khăn lớn cho doanh nghiệp, thậm chí còn thiệt hại, hạn chế doanh nghiệp đầu tư phát triển sản xuất kinh doanh ở những lĩnh vực cần khuyến khích phát triển, trên những địa bàn đặc biệt khó khăn cần khuyến khích đầu tư.

Một trong những bất cập nhất của việc khống chế trần lãi vay là tác động lên hoạt động đi vay và cho vay lại giữa công ty mẹ và các công ty thành viên - vốn rất phổ biến trong các tập đoàn, tổng công ty nhà nước cũng như tư nhân.

Công ty mẹ đóng vai trò đầu mối huy động vốn vay từ các nguồn trong nước và nước ngoài, sau đó chuyển tiếp phần vốn này cho các công ty con. Mô hình này được đánh giá tiên tiến và được các nhiều doanh nghiệp lớn trên thế giới áp dụng, bởi điều này vừa giúp tăng hiệu quả sử dụng vốn, vừa tối ưu vì hoạt động điều phối sẽ được tập trung về một đầu mối là công ty mẹ. Các công ty con sẽ chỉ tập trung vào sản xuất kinh doanh.

Một trong những ví dụ rõ nhất là Tập đoàn điện lực Việt Nam - EVN. Trong văn bản gửi Bộ Tài chính tháng 4/2018, EVN cho biết: Bản chất các giao dịch liên kết có tính chất "cho vay lại" giữa EVN và các đơn vị thành viên được thực hiện theo quy định của Chính phủ và tuân thủ nguyên tắc giá thị trường, theo đó nếu tính giới hạn chi phí lãi vay như quy định tại Nghị định 20/2017/NĐ-CP thì ảnh hưởng của nội dung này đến tình hình tài chính của EVN và các Tổng Công ty (đặc biệt là các Tổng Công ty Phát điện) là rất lớn, gây khó khăn trong cân đối vốn đầu tư của EVN khi thực hiện đầu tư dự án điện theo Quy hoạch của Chính phủ.

Trong trường hợp phải áp dụng quy định này tại EVN và các đơn vị thành viên, các Tổng Công ty Phát điện phát sinh số thuế thu nhập doanh nghiệp phải nộp tăng rất lớn, cụ thể: EVN GENCO 1 nộp thuế TNDN tăng khoảng 339 tỷ đồng; EVN GENCO 3 tăng khoảng 212 tỷ đồng.

EVN cho rằng theo quy định tại khoản 1 Điều 9 Luật thuế thu nhập doanh nghiệp số 14/2008/QH12 và khoản 3 Điều 1 Luật số 71/2014/QH13, doanh nghiệp được trừ mọi khoản chi nếu đáp ứng đủ các điều kiện sau đây: "a) Khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất kinh doanh của doanh nghiệp…; và b) Khoản chi có đủ hóa đơn chứng từ theo quy định của pháp luật.". Theo đó, các khoản chi phí lãi vay của EVN các đơn vị thành viên đủ điều kiện là chi phí được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp.

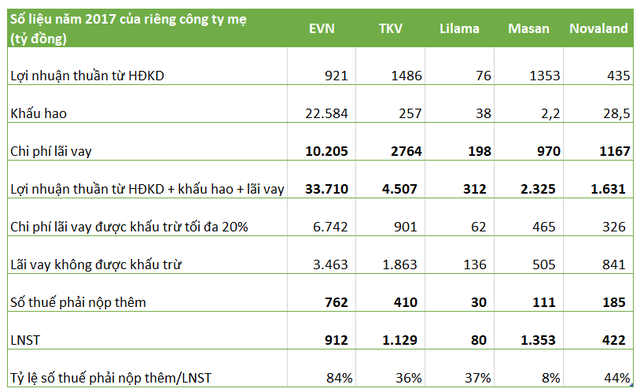

Đối với các khoản vay mà công ty mẹ vay về và cho công ty con vay lại thì chi phí lãi vay phát sinh tại cả công ty mẹ và công ty con tính trên cùng một khoản vay và sẽ bị áp trần 2 lần. Phần chi phí lãi vay vượt trần sẽ bị tính thuế 2 lần tại 2 công ty. Theo tính toán của chúng tôi, bản thân công ty mẹ EVN cũng phải nộp thêm 762 tỷ đồng thuế TNDN năm 2017 nếu khống chế trần chi phí lãi vay ở mức 20% EBITDA.

Một số doanh nghiệp lớn khác như Tập đoàn Than Khoáng sản (TKV) phát sinh thêm 410 tỷ đồng, Masan Group phát sinh 111 tỷ đồng hay Novaland thêm 185 tỷ đồng...

Bày tỏ về vấn đề này, Tổng công ty Lắp máy Việt Nam - Lilama nhận định: "Nếu để tránh áp dụng quy định về mức trần Chi phí lãi vay, tránh không có các giao dịch liên kết, Lilama sẽ phải giao việc cho các nhà thầu phụ bên ngoài. Thực tế hiện nay Việt Nam có ít doanh nghiệp ngoài Lilama đáp ứng được yêu cầu để thực hiện các dự án xây lắp có quy mô vừa và lớn. Điều này sẽ làm cho Lilama giảm năng lực cạnh tranh, không định hướng được chiến lược phát triển, một số Công ty sẽ giảm việc làm và dẫn tới nguy cơ phá sản".

Như vậy có thể thấy nếu áp dụng quy định hạn chế tỷ lệ chi phí lãi vay được khấu trừ sẽ không khuyến khích phát triển sản xuất kinh doanh trong nước khi hầu hết các DN trong nước đều có khả năng bị điều chỉnh bởi Nghị định này. Đặc biệt, quy định tạo ra rào cản việc cho vay nội bộ nội bộ giữa công ty mẹ và công ty con làm mất đi khả năng điều tiết sức mạnh chung của một tập đoàn và cơ hội đầu tư dài hạn vào các ngành nghề cần vốn lớn, có ý nghĩa lâu dài cho nền kinh tế.